Навигация

Управление и оценка растущего бизнеса

6. Управление и оценка растущего бизнеса

Экономическое развитие фирмы выражается, прежде всего, в увеличении объемов денежных потоков, продаж. В свою очередь, возможный рост денежных потоков предполагает увеличение объемов инвестиций в основные средства производства, внеоборотные активы, что ставит задачу достижения сбалансированного операционного рычага.

Расширение объемов инвестиционной деятельности осуществляется, главным образом, за счет дополнительных финансовых ресурсов. Необходимость дополнительного финансирования, его объемов напрямую связана с конкретными источниками привлечения средств.

Таким образом, управление экономическим ростом фирмы требует повышенного внимания к формированию операционного и финансового рычагов, их правильного соотношения. Решение же этой задачи выражается в поддержании предпочтительного соотношения показателей: объемов реализации, операционной эффективности и финансовых ресурсов.

Понятие коэффициент устойчивого роста (Sustainable Growht Rate – SGR) определяется как минимальный годовой прирост продаж, который следует определять на прогнозируемых коэффициентах деловой активности, задолженности и выплаты дивидендов.

Модель устойчивого роста

Вариант А. Будущие коэффициенты показателей баланса и результатов деятельности остаются стабильными. .Компания не прибегает к внешним заимствованиям капитала, а необходимые финансовые ресурсы формируются только за счет нераспределенной прибыли.

Для расчета коэффициента устойчивого экономического развития

в условиях стабильной рыночной конъюнктуры необходимы следующие расчетные показатели:

A / S - коэффициент капиталоемкости (активы/продажи)

NP / S - коэффициент чистой рентабельности (чистая прибыль / продажи)

B - коэффициент нераспределенной прибыли ( 1- в – это коэффициент выплат по дивидендам)

D / E - финансовый рычаг, соотношение стоимости заемных и собственных средств)

So - объем продаж за прошедший период

ΔS - абсолютное изменение объема продаж за текущий период по сравнению с прошедшим периодом

Коэффициент капиталоемкости, обратное значение коэффициента

оборачиваемости активов, отражает эффективность операционной деятельности компании. Чем меньше значение данного коэффициента, тем более эффективно используются ресурсы.

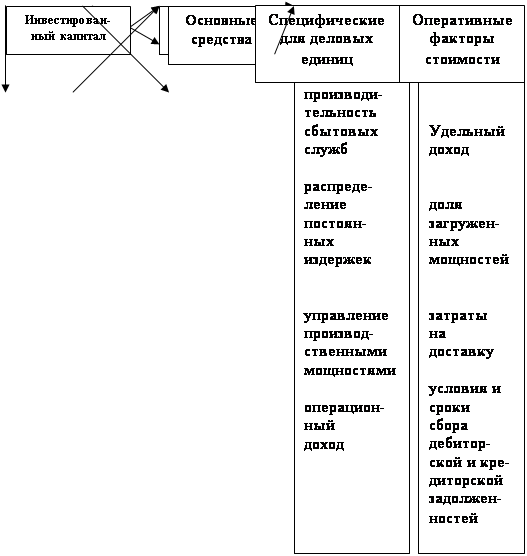

В свою очередь, расчет коэффициента эффективности операционной деятельности осуществляется с учетом следующих факторов:

- управление средним периодом дебиторской задалженностью,

- управление товарно- материальными запасами,

- управление основными средствами производства,

- управление ликвидностью

Способность фирмы управлять оборотными и внеоборотными

активами выражается в коэффициенте чистой рентабельности, который является относительным измерителем эффективности операционной деятельности.

Основным условием устойчивого развития компании выступает

равенство прироста стоимости активов увеличению прироста обязательсти собственного капитала:

1) Прирост активов = ΔS * A / S

2) Увеличение собственного капитала = b * NP / S * (So + ΔS)

3) Увеличение суммарных обязательств = b * NP / S * (So + ΔS) * D / E

Итак, в целом:

ΔA = ΔS + ΔD,

в расчетной формуле, с учетом обозначений:

ΔS * A/S = b * NP/S * (So + ΔS) + [b * NP/S * (So + ΔS) ] * D / E

В окончательном варианте получаем:

ΔS/S = SGR = [b * NP/S * (1+D/E)] / [A/S – b * NP/S * (1+ D/E)]

Расчетная величина – это максимальные темпы увеличения объема продаж, которые “согласуются” с финансовыми коэффициентами пассивов. Такое соответствие обеспечивает финансово-экономическую устойчивость фирмы, но не максимально возможные темпы роста, которые предоставляются в конкретных рыночных условиях.

Согласно данной формуле, можно сделать вывод о том, что достижение коэффициента роста зависит от внешних перменных рынков реализации продукции и от успешности маркетинговой деятельности компании.

Умножая последнее выражение (числитель и знаменатель) на величину (S/A), получаем упрощенный вариант формулы:

SGR = [b * NP/E] / [1- b * NP/E]

Вариант В. Оценка при изменяющихся факторах.

В случае изменения рыночных условий увеличение объема продаж и адекватный прирост собственного капитала не сбалансированы по времени, имеют различную динамику развития. При таком варианте коэффициент устойчивого развития рассчитывается следующим образом:

SGR = [(E + New E – Div) (1+D/E) * S/A] / {[1-NP/S * [(1 – NP/S * (1+D/E)] * S/A} * 1/So – 1.

Данная модель позволяет учитывать неизбежные изменения в структуре капитала компании.

Основные движущие факторы устойчивого роста

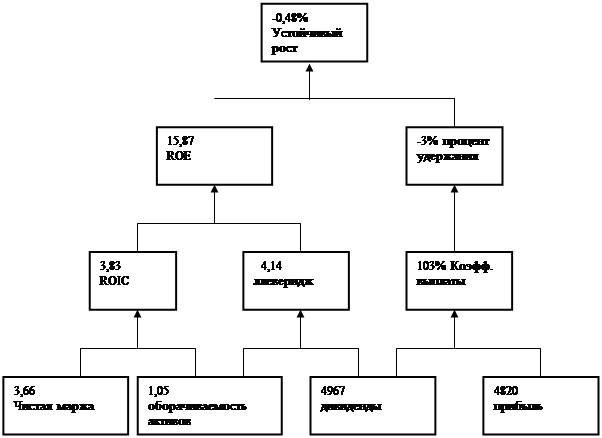

Согласно данной схеме, коэффициент устойчивого роста можно рассчитать по формуле:

SGR = ROE * (1-b)

Расчетный показатель устойчивого роста представляет собой предельное значение, которое может быть достигнуто данной фирмой без корректировки ее экономических показателей или изменения финансового рычага.

Если компания вкладывает свою нераспределенную прибыль во внеоборотные активы, увеличивая заемные средства в степени, достаточной для того, чтобы сохранять постоянный леверидж, и если при этом все виды активов генерируют денежные потоки (выручку с таким же коэффициентом), как и прежде, а коэффициенты рентабельности продаж остаются прежними, то величины в отчете о прибылях и убытках и в балансе будут увеличиваться с таким же коэффициентом.

Коэффициент устойчивого роста, умноженный на сумму активов, представляет ту сумму финансирования, которую фирма может формировать без изменения структуры своего капитала и без использования дополнительных эмиссий.

Если компания стремится расти с большей скоростью, чем представленный расчетный коэффициент устойчивого развития, то она будет испытывать нехватку финансирования.

Потребности в дополнительном финансировании могут быть рассчитаны по формуле:

Объем дополнительного финансирования =

= (фактический рост –устойчивый рост) * сумма активов.

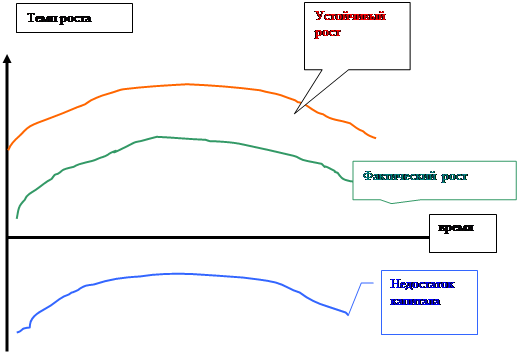

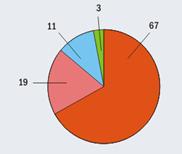

В графической иллюстрации недостаток финансирования и капиталовложений выглядит следущим образом:

| |||

Если потребности в финансировании не могут быть компенсированы за счет нераспределенной прибыли, накопленной за предшествующие периоды, то необходимо увеличивать финансовый леверидж или осуществлять дополнительную эмиссию акций.

Рассмотренные аспекты определения коэффициента устойчивого роста компании способствуют более детальному исследованию различных вариантов финансовой политики, формированию наиболее эффективной инвестиционной стратегии.

Заключение

Оценка бизнеса – это завершающий этап процесса комплексной диагностики фирмы. Эта оценка в значительной степени оказывается объективной, оставляя при этом открытым ряд вопросов.

Существование множества методов оценки, обусловлено тем, что каждый из методов имеет свои недостатки и ограничения, используется в конкретных складывающихся рыночных ситуациях. Поэтому во всех случаях оценка бизнеса не может носить абсолютно точного характера.

Список литературы

1. Ричард Брейли, Стюарт Майерс. Принципы корпоративных финансов. М, 1997г.

2. Т.Копеланд, Т.Коллер, Дж.Мюррин. Управление стоимостью компании. М..2003

3. Асват Дамодаран. Инвестиционная оценка. Инструменты и методы оценки любых активов. М., 2004

4. Паскаль Костантини. Анализ эффективности инвестиций методом Опыт ведущих компаний. М., Вершина, 2007.

5. Фрэнк Дж. Фабоцци. Управление инвестициями. Инфра – М, Москва, 2000г.

6. Уильям Шарп, Гордон Дж.Александер, Джеффри В. Бэйли. Инвестиции. М, 1997г.

7. Эрик Хелферт. Техника финансового анализа. М, 1996г.

8. Ю. Бригхем, Л. Гапенски. Финансовый менеджмент. Спб., 1997г.

9. Джеймс К. Ван Хорн. Основы финансового менеджмента. М.,2005.

10. В.М.Рутгайзер. Оценка стоимости бизнеса. Учебное пособие. М., 2007.

11. И.А.Егерев. Стоимость бизнеса: Искусство управления. Учебное пособие. М., 2003.

12. Сидни Коттл, Роджер Ф Мюррей, Франк Е.Блок. «Анализ ценных бумаг» Грэма и Додда. ЗАО «Олимп-Бизнес», Москва 2000 г.

13. Ричард Дж. Тьюлз, Эдвард С.Брэдли. Фондовый рынок. «Инфра – М, Москва, 2000г.

14. Ливингстон Г Дуглас. Анализ рисков операций с облигациями на рынке ценных бумаг. М, 1998г.

15. Н.Н. Тренев. Управление финансами. «Финансы и статистика», М, 1999г.

16. И.С. Меньшиков. Финансовый анализ ценных бумаг. «Финансы и статистика», М, 1998г.

17. Financial Times Management. Мастерство Финансы. ЗАО «Олимп – Бизнес», М, 1998г.

Похожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

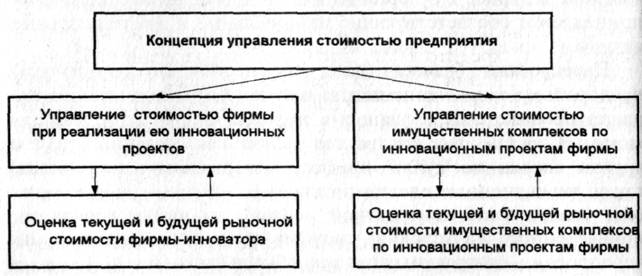

... среднесрочных инвесторов, может рассматриваться как реальный источник финансирования непосредственно самой фирмы и ее развития (технической реконструкции, реструктуризации и т.п.), а не ее акционеров (пайщиков). Обобщенно концепция управления стоимостью предприятия и роль в ней оценки бизнеса могут быть представлены схематично (рис. 1). Рис. 1. Варианты практической реализации концепции ...

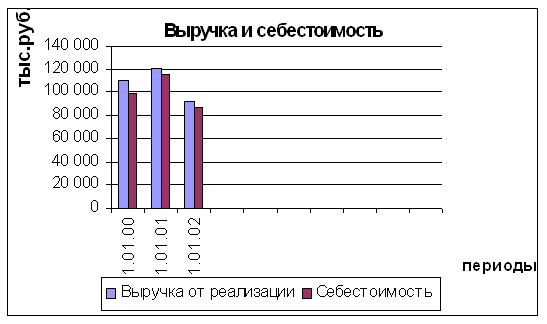

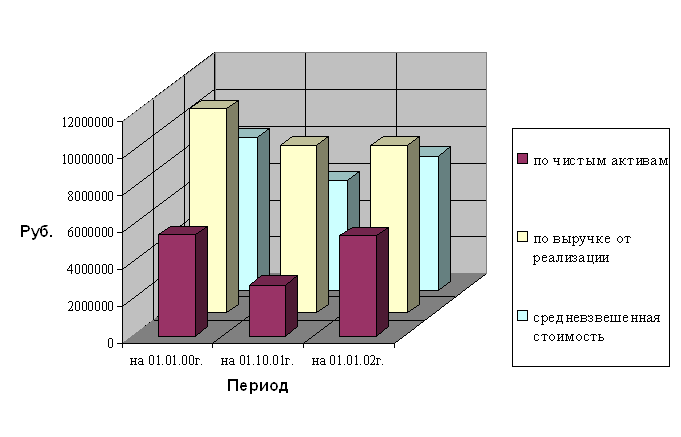

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

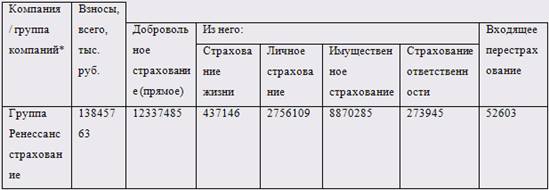

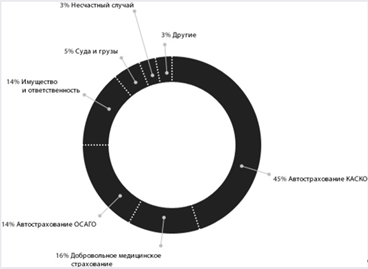

... , что российский страховой рынок не так развит, он представляет интерес для многих потенциальных игроков. 1.4 Экономическое значение посредников при осуществлении сделок по слиянию и поглощению страховых компаний Слияния и поглощения в настоящее время относятся к одному из ключевых аспектов деятельности инвестиционных компаний и банков, предоставляющих консультационные и иные услуги в области ...

0 комментариев