Навигация

Структура капитала (пассивов) и EPS

4. Структура капитала (пассивов) и EPS

В бухгалтерском варианте расчет прибыли на одну акцию может быть осуществлен по формуле:

EPS = Net Income/ N (чистая прибыль/число обращающихся акций),

Или

EPS = (EBIT - Процентные платежи – Налоговые платежи) / Число акций в обращении

Стоимость совокупных активов фирмы равна: A =S + B,

Где:

S - акционерный капитал

B -сумма долговых обязательств

Предположим, что r –это доходность активов, тогда можно представить, что: EBIT = r *A

Годовая процентная ставка по обязательства равна – i, тогда:

Процентные платежи составляют - i*B

Если налоговая ставка на прибыль равна T, а прибыль (r*A –i*B), тогда объем налоговых полатежей составит: Т (r*A –i*B),

А чистый доход: (r*A –i*B) - T(r*A –i*B)

С учетом сказанного прибыль на одну акцию можно рассчитать следующим образом:

EPS = [(r*A –i*B) - T(r*A –i*B)] / N

Или:

EPS = (1 – T) (r*A –i*B)/ N, обозначим

N= S/P, где Р –цена одной акции

Окончательная расчетная формула для EPS:

EPS = P(1 –T) [r(B+S) –iB] / S = P(1 –T) [r + (r –i) B/S]

Или в более традиционных выражениях:

EPS = P(1 –T) [ROA + (ROA –rd) B/S]

Приведенная формула позволяет выявить несколько факторов, которые оказывают заметное влияние на величину прибыли на одну акцию, в частности, можно утверждать, что:

1) если (ROA –rd) > 0, то фирме следует увеличивать объем заемных средств и финансовый рычаг,

2) если же (ROA – rd) < 0, то наращивание заемных средств будет способствовать снижению прибыли на одну акцию и уменьшению стоимости компании

Примечание

Одновременно следует подчеркнуть, что в современной финансовой практике используется несколько видов прибыли на акцию:

-базовая прибыль на акцию, которая вычисляется в результате деления прибыли, которая полагается держателям обыкновенных акций, на средневзвешенное количество обращающихся акций,

-разводненная прибыль на акцию, полученная посредством деления прибыли, причитающейся держателям обыкновенных акций, на средневзвешенное количество выпущенных акций плюс все неиспользованные опционы,

-скорректированная прибыль на акцию. Компании могут отражать в отчетности и другие показатели прибыли на акцию, многие показывают прибыль, рассчитанную путем деления прибыли до вычета особых статей и амортизации гудвилла, которая полагается держателям обыкновенных акций, на средневзвешенное количество обращающихся акций. Такой аналитический метод обеспечивает более точное понимание показателя прибыли на акцию и показателя прибыли, используемого в финансовой литературе.

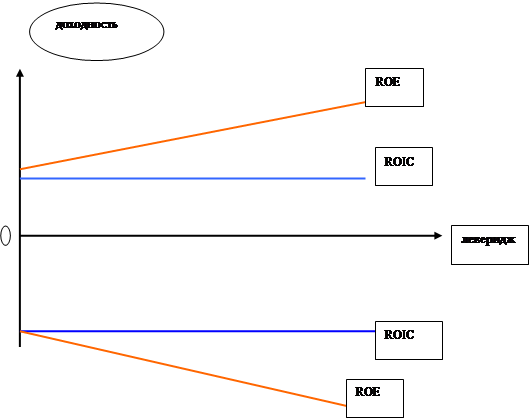

Рассматривая показатель ROA (ROIC), необходимо отметить, что он в значительной степени определяет исходную доходность акционерного капитала ROE, которая к тому же зависит от соотношения долга и собственного капитала – финансового левериджа компании.

Согласно данному графику, доходность инвестированного капитала не зависит от соотношения заемных средств и собственного капитала. Данное соотношение влияет только на показатель ROE.

Мультипликаторы балансовой прибыли

В данную категорию мультипликаторов входят следующие показатели: P / BV, MV / BV, EV / BV.

Мультипликатор «цена / балансовая стоимость» или P / BV вычисляется как частное от деления рыночной цены (курса) акции на текущую балансовую стоимость собственного капитала.

В ходе расчета данного мультипликатора следует, в частности, учитывать, что:

- в компании может существовать несколько классов акций, цены разных акций могут быть разными, и при этом не совсем понятно, как балансовую стоимость следует распределять среди этих акций,

- в ходе вычисления балансовой стоимости собственного капитала не следует учитывать стоимость имеющихся привилегированных акций

Расчет мультипликатора P / BV во многом базируется на тех же фундаментальных переменных, по которым рассчитывается стоимость в модели дисконтированных денежных потоков.

Исходной расчетной формулой выступает:

P0 = DPS1 / (re – gn),

Где:

P0 - расчетная цена акции,

DPS1 - ожидаемые дивиденды в следующем году на одну акцию,

re - доходность акции,

gn - темпы роста дивидендов в бесконечном временном периоде,

если DPS1 = (EPS1 * коэффициент выплат), то формула приобретает вид:

P0 = (EPS1 * коэффициент выплат) / (re – gn)

Определяя ROE = EPS1/ БАЛАНСОВАЯ СТОИМОСТЬ, получаем:

P0 = (BV0 * ROE * коэффициент выплат) / (re – gn)

Далее:

P0 / BV0 = PBV = (ROE * коэффициент выплат) / (re – gn)

P0 / BV0 = (ROE * (1 + g) * коэффициент выплат) / (re – gn),

Данная формула заметно упрощается если представить темпы роста в следующем виде:

g = ( 1- коэффициент выплат) * ROE,

наконец, получаем:

P / BV= (ROE - gn ) / (re – gn)

Если доходность собственного (акционерного) капитала превышает доходность акций, то текущая цена будет больше балансовой стоимости собственного капитала. Если же ROE оказывается меньше re, то цена оказывается ниже балансовой стоимости собственного капитала.

В целом, мультипликатор P / BV определяется следующими факторами:

1) доходностью собственного капитала, он выступает линейно возрастающей функцией от ROE,

2) мультипликатор повышается по мере роста коэффициента выплат при любых данных темпах роста,

3) соотношение P / BV снижается по мере увеличения риска, повышение рискованногости операций приводит к повышению показателя re,

4) повышение темпов роста компании способствует увеличению мультипликатора.

Соотношение P / BV и доходность собственного капитала

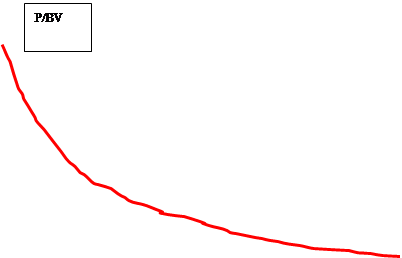

Данный мультипликатор заметно зависит от доходности собственного капитала. Это влияние становится более очевидным в ходе анализа дифференциала (ROE - re). Чем больше эта разность, тем выше значение мультипликатора. В графической иллюстрации зависимость PBV = f (ROE - re) можно представить следующим образом:

| |||||||

| |||||||

Разность между доходностью собственного капитала и доходностью акций определяет способность компании получать избыточную доходность в сравнении со среднерыночным показателем.

Возникновение избыточной доходности обусловлено различными финансово-экономическими процессами, в частности, оно объясняется и моделью «пяти сил конкуренции», разработанной М.Портером (власть продавца, власть покупателя, угроза, связанная с появлением товаров – заменителей, угроза входа новых фирм в отрасль, конкурентность отрасли).

Возможные соотношения PBV и (ROE - re) можно рассмотреть с помощью матрицы, которая позволяет производить необходимые корректировки цены или доходности компании. Формирование такой матрицы расширяет возможности установления факта “недооценки” или “переоценки” торгуемых акций конкретной фирмы.

PBV| Переоцененность Высокий мультипликатор PBV и низкий спред (ROE - re) | Высокий мультипликатор PBV и высокий спред (ROE - re) |

| Низкий мультипликатор PBV и низкий спред (ROE - re) | Недооцененность Низкий мультипликатор PBV и высокий спред (ROE - re) |

(ROE - re)

Мультипликатор Р/Е и риск

Рассматривая взаимосвзи конкретного мультипликатора и риска, следует отметить, что повышение доходности акций приводит к уменьшению стоимости компании, которая создается в результате ожидаемого роста. В свою очередь темпы экономического роста компании сопряжены с показателями риска.

![]()

Р/Е

Р/Е

![]()

Коэффициент бета

Такая взаимозависимость наблюдается в компаниях с различными темпами развития, когда темпы роста составляют 4-5% и когда 22-25%.

Используемые мультипликаторы можно исследовать с учетом существующих количественных взаимосвязей между финансовыми показателями. Наличие таких количественных взаимосвязей свидетельствует о единой методологической основе проводимого анализа роста компании

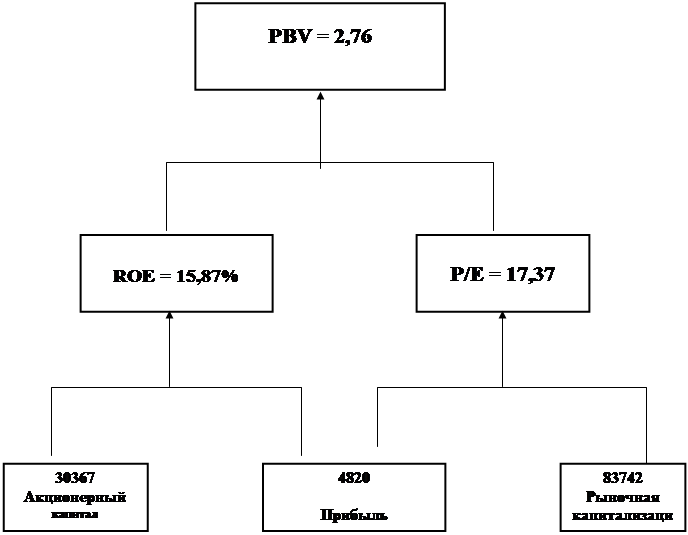

5. Взаимосвязь показателей PBV, Р/Е, ROE

Мультипликаторы выручки

Данный мультипликатор P/S определяет ценность собственного капитала (или бизнеса) относительно создаваемой выручки. Он показывает зависимость цены акции от полученной или прогнозируемой выручки компании, т.е. раскрывает динамическую взаимозависимость изменений капитализации компании и ее выручки. Коэффициент корреляции между значениями выручки и индексом РТС, согласно проведенным сотрудниками ИФК «Солид» расчетам, составляет 0,935. Еще выше оказывается корреляция между значениями прироста выручки и индексом РТС – в данном случае он составляет 0,965.

Недостатки мультипликатора:

Значительный объем выручки может до известной меры искажать результативность хозяйственной деятельности компании – она может создаваться за счет неэффективно используемых заемных средств.

В практической деятельности используются два вида рассматриваемого показателя:

Мультипликатор «цена / объем продаж» = рыночная ценность собственного капитала / выручка

Расчетная формула данного мультипликатора выглядит следующим образом:

P/S = Ро / объем продаж = маржа чистой прибыли * коэффициент выплат (1+ gn) / (re – gn)

Мультипликатор «ценность предприятия / объем продаж» = (рыночная ценность собственного капитала + рыночная ценность долга – денежные средства) / объем выручки

И данный показатель определяется:

Ценность фирмы / объем продаж = EV / Sales = EBIT (1-T) / Sales * (1- коэффициент рефинансирования) / (re – gn)

Мультипликаторы выручки характеризуются меньшими изменениями между фирмами по сравнению с другими мультипликаторами.

Факторы, способствующие практическому использованию данного мультипликатора:

- в отличие от индикаторов типа Р/Е и P/BV мультипликатор P/S применяется даже для проблемных компаний, а также для очень молодых фирм,

- P/S зависит от бухгалтерских показателей выручки и поэтому опирается на более точную коммерческую информацию,

- P/S является не столь высоко волатильным показателем

Кроме того, для расчета показателя относительно легко рассчитать все исходные параметры.

Похожие работы

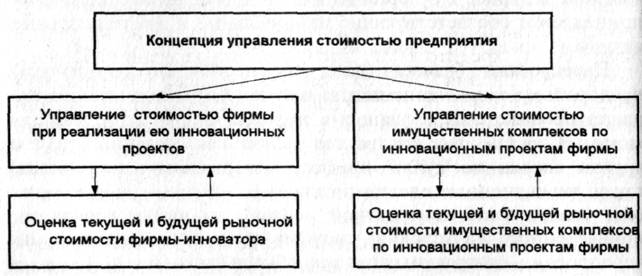

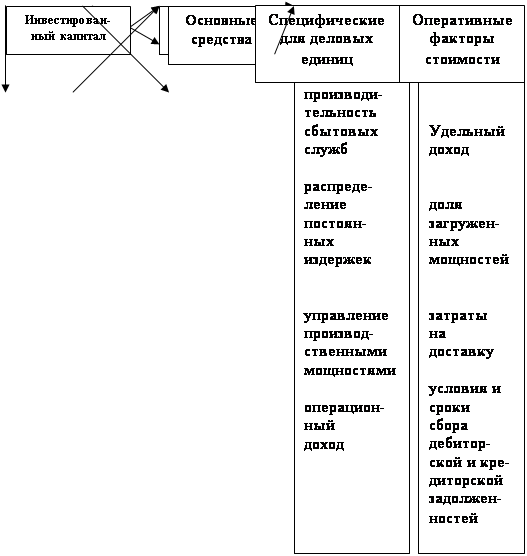

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

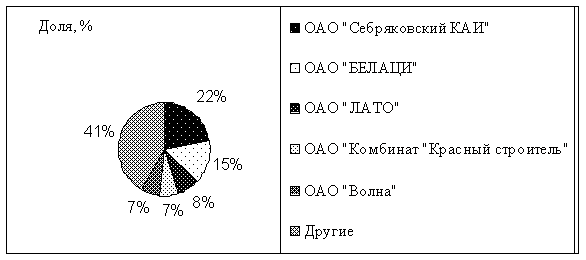

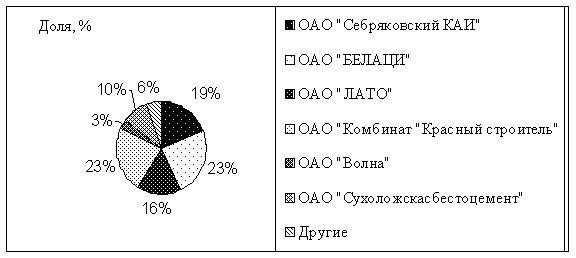

... среднесрочных инвесторов, может рассматриваться как реальный источник финансирования непосредственно самой фирмы и ее развития (технической реконструкции, реструктуризации и т.п.), а не ее акционеров (пайщиков). Обобщенно концепция управления стоимостью предприятия и роль в ней оценки бизнеса могут быть представлены схематично (рис. 1). Рис. 1. Варианты практической реализации концепции ...

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

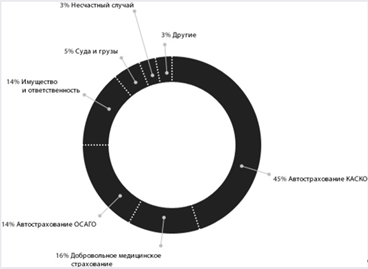

... , что российский страховой рынок не так развит, он представляет интерес для многих потенциальных игроков. 1.4 Экономическое значение посредников при осуществлении сделок по слиянию и поглощению страховых компаний Слияния и поглощения в настоящее время относятся к одному из ключевых аспектов деятельности инвестиционных компаний и банков, предоставляющих консультационные и иные услуги в области ...

0 комментариев