Навигация

3. Характеристика рынка

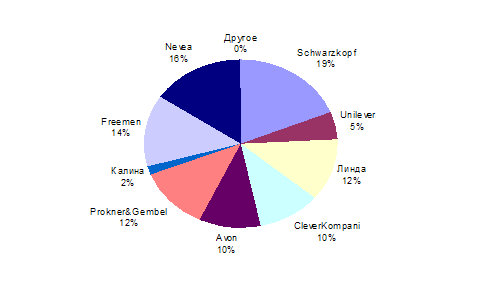

Российский рынок шампуней и бальзамов для волос относится к наиболее насыщенным, и характеризуется сильной конкурентной борьбой. Многие западные компании уже производят продукцию в России или сопредельных странах, крепки позиции и отечественных производителей - соотношение российской и импортной продукции примерно 50/50. И в этой ситуации залогом успешных продаж становится продуманная ценовая политика и активная рекламная поддержка.

Самую большую долю в структуре данного рынка занимают шампуни – 65% в денежном выражении, доля кондиционеров – 17%, однако именно они являются наиболее динамично развивающейся категорией в настоящий момент. Этот сегмент рынка ежегодно растет в среднем на 31%.

Таблица 1 «Наиболее популярные марки шампуней на рынке»

| Марка шампуня | Доля, % |

| Pantene Pro-V | 13.6 |

| Head & Shoulders | 11.9 |

| Elseve | 9 |

| Shauma | 8.7 |

| Fructis | 7.4 |

| Чистая линия | 6.5 |

| Sunsilk | 4.1 |

| Dove | 3.3 |

| Другие марки | 35.5 |

Рынок поделен между несколькими крупными компаниями: • «Beiersdorf» (торговая марка «Nivea»), • «L’Oreal» («Elseve», «Fructis»), • «Procter&Gamble» («Pantene Pro-V», «Shamtu», «Head&Shoulders»), • «Schwarzkopf&Henkel» («Schauma», «Gliss Kur»), • «Unilever» («Dove», «Sunsilk», «Timotei»), • «Калина» («Чистая линия»)

У Schwarzkopf & Henkel самая широкая аудитория, Schauma - это семейный шампунь в 12 вариантах, и для мужчин, и для женщин, и для детей. Gliss Cur представлен в 5 вариантах, a Seborin - в двух. Кроме того, компания весьма активно рекламирует свою продукцию. Эти показатели плюс высокое качество помогают нам удерживать прочные лидерские позиции.

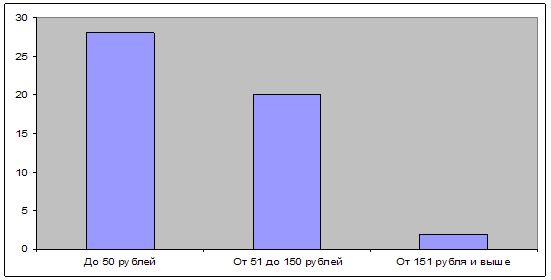

Одним из наиболее важных факторов, определяющих спрос на российском рынке, является цена товара. Анализ соотношения цен отечественных и импортных шампуней по наиболее распространенным маркам показал, что цена отечественных шампуней значительно ниже, чем импортных (табл. 2). Однако отечественная продукция, произведенная по новым технологиям из высококачественного сырья, приблизилась по цене к импортной. Очевидно, что увеличение конкуренции между импортными и отечественными товарами приведет к повышению уровня качества отечественной продукции, и в дальнейшем эта тенденция будет усиливаться.

Таблица 2 «Средняя розничная цена наиболее популярных шампуней на рынке Санкт-Петербурга»

| Марка шампуня | Средняя цена за 100 мл, руб |

| Pantene Pro-V | 60 |

| Head & Shoulders | 65 |

| Elseve | 54 |

| Shauma | 23 |

| Fructis | 36 |

| Чистая линия | 21 |

| Sunsilk | 51 |

| Dove | 50 |

| Сlear Vita ABE | 66 |

| Рецепты бабушки Агафьи | 13 |

4. Сегментация потребителей

Для сегментации рынка средств по уходу за волосами основными признаками являются: демографические, социально-экономические, психографические, поведенческие.

В рамках сегмента средств по уходу за волосами лидирующие позиции занимает шампунь (84,3% от всего сегмента), именно поэтому проведем сегментацию по признакам, которые присущи потребителям данного товара: по возрасту, уровню доходов, полу.

По возрастному признаку потребителей мы делим следующим образом: Дети – 0-14 лет Молодёжь – 15-25 лет Средний возраст – 25-50 лет Лица пожилого возраста – от 50 и выше

По уровню доходов потребителей мы делим на следующие категории: Низкий уровень доходов – с доходами ниже 9000 р. в месяц Средний доход – 9000-18000р. в месяц Высокий доход – 18000 – 32000р. в месяц Очень высокий доход (элит-класс) – выше 32000р. в месяц.

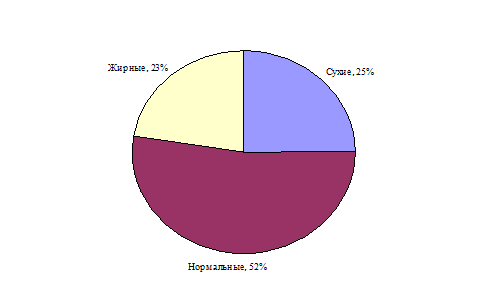

По типу волос потребителей можно разделить на тех, у кого:

Нормальные волосы

Сухие волосы

Жирные волосы

Окрашенные волосы

Светлые волосы

Темные волосы

Волосы с перхотью

5. Анализ заполнения рыночных сегментов предложением

Таблица 3. «Анализ заполнения рыночных сегментов предложением»

| Возраст | Наименование средства для волос | Пол | Наименование средства для волос | Уровень доходов | Наименование средства для волос | Тип волос | Наименование средства волос |

| 0-14 лет | Jonsons baby,Shauma Kids Ушастый нянь, Маленькая фея, Дракоша | мужчины | Shauma for men, Nivea strong power, Elseve for men, Timotei for men. | Низкий | Чистая линия, Красная линия, Рецепты бабушки Агафьи | Нормальные волосы | Nivea «блеск- шампунь», Fructis «Свежесть», Dove «Сбалансированный уход»,Shauma «7 трав» |

| 15-25 года | Pantene Pro V, Fructis, Elseve, Sunsilk, Shauma, Dove, Head & Shoulders, Чиста линия и др. | женщины | Pantene Pro V, Fructis, Elseve, Sunsilk, Shauma, Dove, Head & Shoulders, Чистая линия и др. | Средний | Fructis, Elseve, Pantene Pro V, Sunsilk, Shauma, Dove, Head & Shoulders | Сухие волосы | Sunsilk «Питание и восстановление», Dove «Интенсивный уход», Чистая линия с ромашкой |

| Жирные волосы | Nivea «pure balance», Чистая линия с экстрактом шалфея, | ||||||

| 25-50 лет | Высокий | Bonacure, Biosilk, Sea Beauty | Окрашенные волосы | Nivea «Brilliant color»,Sunsilk «Сияние цвета», Fructis Стойкий цвет, Dove «оживляющий цвет» | |||

| Светлые волосы | Nivea «Блистающий блонд», Sunsilk «Сияние светлых волос», Fructis «Блонд уход» | ||||||

| 50-более лет | Elseve Regenium,Жак Дессанж антивозрастной | Очень высокий | Molto Bene, Sisley, Darphin | Темные волосы | Sunsilk «Магия темных волос», Gliss Kur "Блестящий каштан", Nivea «Блистающий брюнет» | ||

| Волосы с перхотью | Head & Shoulders, Сlesr Vita ABE, Fructis от перхоти, Чистая линия с экстрактом лопуха |

Проанализировав данные Таблицы 3, следует заметить, что основная масса марок, присутствующих на рынке, ориентирована на женщин в возрасте от 15 до 50 лет. Естественно, что эти марки находятся в состоянии сильной конкуренции. Большинство рекламодателей апеллируют не только к одним и тем же возрастным, половым и социальным характеристикам, но и к похожим психологическим типам, которые в большой степени определяются возрастными особенностями. Результаты исследования свидетельствуют о том, что существует слабо разработанный, но перспективный сегмент – женщины в возрасте от 50 и выше лет, который по объему потребления и частоте использования шампуня, практически мало чем отличается от более молодых возрастных групп. В связи с этим, представляется целесообразным отечественным производителям обратить внимание на эту возрастную группу, которая готова потреблять продукт среднего и выше среднего ценового сегмента. Наряду с женщинами активными потребителями на рынке шампуня являются мужчины. Однако компания Euromonitor доказала, что производители ориентируются исключительно на женщин-потребителей. Так, доля мужского сегмента на мировом рынке косметики и парфюмерии занимает 8%, на российском –12%. Учитывая этот факт, отечественному производителю следует обратить большее внимание на потенциальные возможности заполнения данного сегмента. На рынке Санкт-Петербурга, как и на многих других отраслевых рынках России, лидируют транснациональные бренды. Уровень известности зарубежных марок среди конечных потребителей намного превышает уровень знания отечественных марок. Результаты исследования иллюстрируют зависимость потребительских предпочтений в отношении марок шампуня от половозрастных характеристик: старшие возрастные группы преимущественно ориентированы на потребление отечественных марок, в меньшей степени — на импортные, молодежь в большей степени лояльна импортным маркам. Однако лица в возрасте 50 и более лет, которые являются активными потребителями шампуня и готовы потреблять продукт среднего ценового сегмента, в равной степени лояльны и к импортным, и к отечественным производителям.

Следует также заметить, что молодые мужчины, а также женщины, как выбирают импортные марки, видимо еще и потому, что рекламный имидж продукта созвучен их возрастным и мировоззренческим установкам. На графике четко просматриваются особенности психологического портрета потребителя, которые используют транснациональные компании для позиционирования своих брендов: готовность рисковать, эгоцентризм, престиж, большое внимание своему внешнему виду. Как было уже замечено, доля респондентов, пользующихся шампунем отечественного производства, увеличивается с приближением к старшим возрастным группам, а доля использующих импортный шампунь в старших возрастных группах минимальна. Думается, что эта тенденция связана не только с низкой ценой отечественного шампуня, но и с отсутствием у отечественных производителей предложений, привлекательных для молодого потребителя: инновационных, оригинальных, динамичных. Следует заметить, что отечественный производитель вообще мало обращает внимание на психографические особенности своих потенциальных потребителей. Безусловно, мировые компании имеют большие ресурсные возможности для доминирования на рынке, тем самым в значительной степени сужая возможности отечественных производителей. Отечественным производителям, которые зачастую не в силах противопоставить такие же ресурсы, для продвижения и вывода своих марок необходимо искать обходные пути. А для этого, помимо прочего, требуется более четкое позиционирование своих марок, в частности, освоение уникальных рыночных ниш. При кажущейся острой конкуренции между марками, борющимися за потребителя, существуют социально-психологические ниши, которые при правильном использовании могут смягчить конкуренцию и следовательно, увеличить эффективность продвижения марок.

Для ежедневного ухода потребителю средств теперь недостаточно иметь универсальный шампунь - потребителю нужен шампунь, максимально подходящий для его типа волос. Так, если раньше шампуни подразделялись на три вида - для нормальных, сухих и жирных волос, то теперь уже не в новинку разделение и внутри каждой из этих групп. Например, не просто для жирных волос, а для нормальных волос, склонных к жирности, или для волос молодого, так и среднего возраста, жирных у корней, но сухих на кончиках; для поврежденных волос и для "утомленных" искусственными агрессорами, такими, как утюжки для выпрямления или щипцы для завивки волос, не менее популярны шампуни для ухода за кожей головы, для борьбы с потерей волос.

Популярными становятся и шампуни специального назначения - для защиты от солнца, для борьбы со старением волос. Давно уже завоевали свое место на полке и шампуни для окрашенных волос, что объясняется динамично развивающимся сегментом красок для волос и, соответственно, средствами для сопутствующего ухода. Так, под брэндом Timotei выпускаются шампуни для светлых волос с экстрактом ромашки и для темных - с хной. Компания " Schwarzkopf & Henkel " представила серии - "Сияющий Блонд" для светлых и "Блестящий Каштан" для темных волос, Fructis выпускает не только шампуни для окрашенных волос, но и для мелированных. Помимо шампуней в серию входят бальзам-ополаскиватель и крем-восстановление

Критериями разделения становятся стрижки, так например компания Uniliver выпустила линию Sunsilk «Геометрия стиля», специально для, тех, у кого каскадная стрижка.

Похожие работы

... клиентов можно сказать, что они достаточно платежеспособны - большинство респондентов отметили параметр дохода от 10000 до 15000руб. 2.3 Выводы по результатам маркетингового исследования Таким образом, исследование рынка шампуня г.Абакана и потребительских предпочтений населения позволили сделать следующие основные выводы: 1. Разнообразие торговых марок изготовителей данной продукции, ...

... по 10-балльной шкале. Так что можно признать, что салоны не используют все свои ресурсы для обогащения. 3. Проведение исследования по анализу рынка косметических услуг г.Москвы Сегментирование рынка - это процесс разделения рынка на отдельные части - сегменты, отличающиеся друг от друга разными возможностями сбыта продукции производителя, т.е. это разбивка рынка на четкие группы ...

... до 30 процентов выручки в отличие от конкурентов, которые тратят на продвижение своей продукции только четверть прибылей. 2.4 Оценка уровня конкурентоспособности товара маркетинговый ценовая политика товарная В результате проведенного маркетингового исследования составлена таблица. Для каждой из характеристик была определена максимально возможная степень воплощения или, другими словами, ...

... карты позиционирования — карту восприятия. Карта восприятия интерпретирует позиции всех предприятий на рынке с точки зрения их восприятия покупателями. Она строится по результатам глубоких маркетинговых исследований, направленных на понимание того, как покупатели воспринимают торговое предприятие, какие характеристики товарного ассортимента и услуг, а также элементов имиджа предприятия, по их ...

0 комментариев