Навигация

Банковское регулирование и надзор

3.2. Банковское регулирование и надзор

В соответствии с ФЗ "О Центральном банке Российской Федерации (Банк России)" Банк России является органом регулирования и надзора за деятельностью кредитных организаций. Основным нормативным документом Банка России является Инструкция №1 "О регулировании банковской деятельности" от 01.10.97.

Главной целью надзорной деятельности ЦБ РФ является поддержание стабильности банковской системы.

Исходя из этой цели, Банк России должен решать следующие задачи:

• предупреждать возможность возникновения системного банковского кризиса(путем снижения рисков утраты ликвидности отдельными кредитными институтами);

• защищать интересы вкладчиков и кредиторов;

• не допускать монополизации финансового капитала, поддерживать здоровую конкуренцию в банковском секторе экономики;

• способствовать повышению эффективности банковского дела, росту профессионализма и добросовестности банковских работников.

Банковский надзор представляет собой систему мероприятий, проводимых надзорным органом в рамках действующего законодательства с целью реализации функций банковского надзора. Банковский надзор осуществляется на базе ФЗ «О Центральном банке Российской Федерации (Банке России)», ФЗ «О банках и банковской деятельности», нормативных актов Банка России.

Конкретное содержание банковского регулирования и надзора формируется под воздействием ряда факторов:

• макроэкономическая ситуация в стране, состояние банковской системы;

• социально-экономические приоритеты развития общества;

• совершенство законодательной базы;

• проводимая Банком России кредитная политика;

• степень независимости Банка России от органов законодательной и исполнительной власти;

• исторически сложившиеся особенности организации банковского надзора в стране. В международной банковской практике известно четыре способа организации банковского регулирования и надзора:

• под эгидой центрального банка (Россия и многие другие страны);

ведущая роль принадлежит Правительству, как правило, в лице министерства финансов (Франция);

• независимое агентство, несущее ответственность перед парламентом или президентом (Федеральное ведомство банковского надзора - Германия);

• смешанный тип организации, например, в США - Федеральная резервная система(ФРС), Федеральная корпорация страхования депозитов (ФКСД), Контролер денежного обращения (КДО), Федеральный комитет открытого рынка (ФКОР),

В последнее время в России отдельные банковские операции (в первую очередь с корпоративными ценными бумагами) переходят под контроль другого государственного органа – Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

Банковский надзор может быть двух видов: прямой (превентивный) и более либеральный (защитное регулирование), на практике преобладает сочетание того и другого методов.

Зарубежная банковская теория использует «разумный банковский надзор».

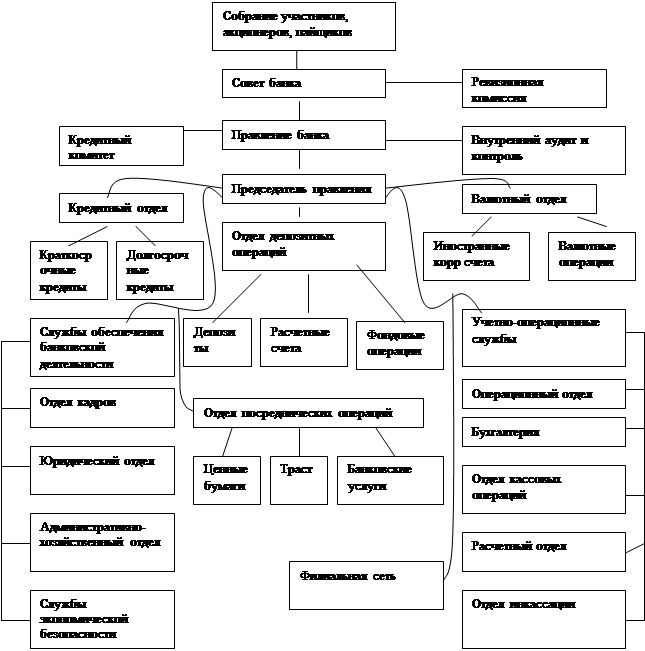

4.Коммерческий банк – основное звено банковской системы

4.1. Понятие коммерческого банка и его организационное устройство

Банк - это кредитная организация, имеющая исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового риска имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, вкладные свидетельства, сберегательные сертификаты и пр.), а мобилизованные на этой основе средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, осуществляющих свою деятельность на финансовом рынке, не выпуская собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами, например при помещении средств клиентов на счета и во вклады, при выпуске депозитных сертификатов и т.п. Этим банки отличаются от различных инвестиционных фондов, мобилизующих ресурсы на основе выпуска собственных акций. Фиксированные по сумме долга обязательства несут в себе наибольший риск для посредников (банков), поскольку должны быть оплачены в полной сумме независимо от рыночной конъюнктуры, в то время как инвестиционная компания (фонд) все риски, связанные с изменением стоимости ее активов и пассивов, распределяет среди своих акционеров.

Характерная особенность коммерческих банков, отличающая их от государственных банков второго уровня и кредитных кооперативов, заключается в том, что основной целью их деятельности является получение прибыли (в этом состоит их «коммерческий интерес» в системе рыночных отношений). В Российской Федерации создание и функционирование коммерческих банков основываются на Законе РФ «О банках и банковской деятельности», принятом 3 февраля 1996 г. В соответствии с этим законом банки в России действуют как универсальные кредитные организации, совершающие широкий круг операций на финансовом рынке: предоставление различных по видам и срокам кредитов, покупка-продажа и хранение ценных бумаг, иностранной валюты, привлечение средств во вклады, осуществление расчетов, выдача гарантий, поручительств и иных обязательств за третьих лиц, посреднические и доверительные операции и т.п.

В Российской Федерации все кредитные организации банковского типа подразделяются на два вида: собственно банки и небанковские кредитные организации.

Под кредитной организацией в широком смысле слова понимается юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции, предусмотренные законом.

Небанковская кредитная организация - это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом.

Банки имеют право создавать дочерние банки и дочерние кредитные учреждения. Дочерним банком (кредитным учреждением) в Российской Федерации считается банк (кредитное учреждение), в котором головным банком за счет своей прибыли приобретено более 50% уставного капитала, и этот факт отражен в его уставе. Взаимоотношения с головным банком регулируются учредительным договором и уставом дочернего банка (кредитного учреждения). При этом дочерний банк (кредитное учреждение) является юридическим лицом и действует как самостоятельная коммерческая организация. Он обладает обособленным имуществом, в том числе и собственным капиталом, несет ответственность по своим обязательствам и имеет свой корреспондентский счет в РКЦ ЦБ РФ по месту его нахождения.

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев