Навигация

ФР. представляет собой рынок, на котором осуществляются сделки с ценными бумагами - краткосрочными высоко ликвидными обязательствами

1. ФР. представляет собой рынок, на котором осуществляются сделки с ценными бумагами - краткосрочными высоко ликвидными обязательствами.

2. ФР. – это рынок, который направляет потоки денежных средств от их собственников к заемщикам.

Второго подхода придерживаются международные финансовые организации.

Рынок денег - рынок краткосрочных финансовых инструментов (долговых обязательств) со сроком обращения до одного года. Типичные сегменты рынка денег: рынок меж банковых кредитов (МБК), валютный рынок, рынок ценных государственных бумаг, векселей, депозитных сертификатов и т. д.

Рынок капиталов рынок среднесрочных (от 1 до 3-5 лет) и долгосрочных активов акций, облигаций (со сроком погашения более года) и ссуд (со сроком погашения более года).

Кредитный рынок- рынок краткосрочных, среднесрочных и долгосрочных ссуд. На практике между ними нет чёткой границы.

Основными участниками финансового рынка являются финансовые институты, по международной терминологии, или кредитные организации (КО) банковского и не банковского типа по банковскому законодательству России. Независимо от названия сущность их деятельности сводится к посредничеству в организации денежных потоков.

Структура банковской системы

Банковская система включает все банковские и не банковские институты, выполняющие отдельные банковские операции. Банковское законодательство определяет структуру банковской системы, устанавливает сферу деятельности, подчинённости и ответственности для различных институтов, входящих в систему.

По критерию права собственности банки и другие

кредитно – финансовые институты различают:

-государственные кредитные и кредитно-финансовые институты;

- частные кредитные кредитно-финансовые институты;

- кооперативные;

- смешанные (представляют разные формы собственности).

К первой группе относятся все центральные банки и отдельные КБ или специализированные институты, национализированные

полностью или путем приобретения государством контрольного пакета акций.

Частные финансовые институты могут быть образованы на основе любой формы собственности. В международной практике преобладает акционерная форма банковской организации.

По характеру деятельности банки делятся на универсальные и специализированные. Универсальные банки, как правило, является.

Коммерческий банк (КБ)- кредитная организация, формирующая свои ресурсы преимущественно путём привлечения средств на депозиты и работающая на принципах банковской коммерции.

Базовым принципом деятельности КБ является получение прибыли.

Универсальные банки выполняют все виды кредитных, расчетных и финансовых операций.

Специализированные банки ограничивают количество банковских операций 1- 3 видами услуг или выделяют один из видов деятельности. Эти банки классифицируются в основном по трём критериям.

- функциональным;

- отраслевой;

- по клиентам.

Отдельно выделим территориальный признак. В соответствии с ним банки делятся на международные, национальные, региональные, межрегиональные, муниципальные, заграничные (например, российские банки за рубежом). Кроме того, в процессе концентрации и централизации банковского капитала возможно появление различных объединений банков и других кредитных организаций: консорциумов, корпораций, ассоциаций и т.п.

К небанковским организациям (НКО) относятся различные фонды, союзы, общества и другие КО выполняющие на финансовом рынке некоторые банковские операции в соответствии с полученной лицензией.

Совокупность кредитных учреждений страны, форм и методов кредитования представляет собой кредитную систему. Кредитная система осуществляет аккумулирование свободных денежных средств и превращение их в ссудный капитал.

Организация кредитной системы (уже - банковской системы) может быть одноуровневой и двухуровневой. Банковские системы некоторых стран имеют 3-4 уровня, но, как правило, - это подсистемы первого или второго уровня.

Современные банковские системы, как правило, двухуровневые:

1уровень – центральный банк,

2уровень – все виды КБ и другие кредитные организации, лицензированные ЦБ.

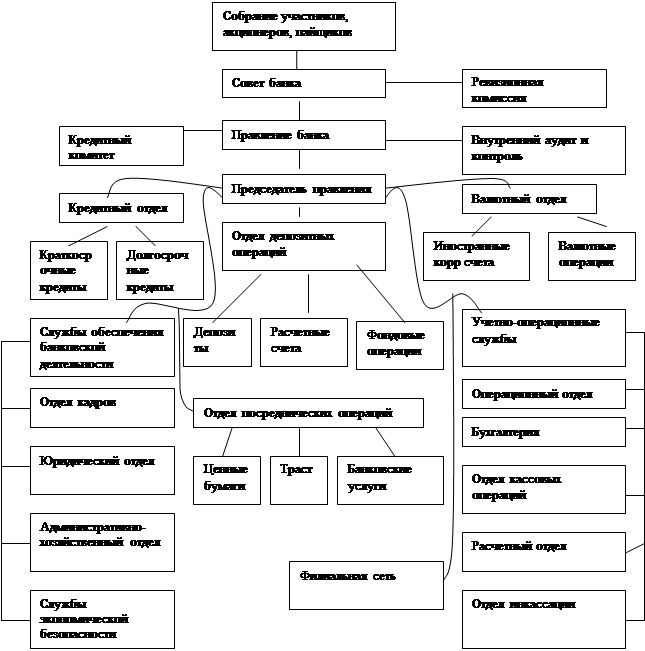

Примерная схема банковской системы представлена на рис.1.2.

2. Операции банков с ценными бумагами

2.1. Правовое регулирование работы банков с ценными бумагами

Ценная бумага - это финансовый инструмент, обеспечивающий ее владельцу право получения дохода в форме и в порядке, установленном законодательно.

В России эмиссия и обращение ценных бумаг регулируется Гражданским кодексом Российской Федерации (ч. I), Федеральным Законом "О рынке ценных бумаг" от 22 апреля 1996 г., законом Российской Федерации "О простом и переводном векселе" от 21 февраля 1997 г., а также нормативными актами Банка России и Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

Рынок ценных бумаг (РЦБ) - составная часть финансового рынка, где осуществляются сделки купли-продажи ценных бумаг. РЦБ классифицируется в соответствии со следующими критериями:

•по сроку обращения финансовых инструментов - рынок краткосрочных ценных бумаг (до 1 года) и рынок долгосрочных ценных бумаг (более 1 года);

• по характеру обращения различают первичный рынок (эмиссия и первоначальное размещение ценных бумаг) и вторичный рынок (обращение ранее выпущенных и однажды размещенных бумаг - смена владельцев);

• по видам ценных бумаг рынок сегментирован на:

- государственные ценные бумаги;

- корпоративные ценные бумаги.

• в соответствии с Федеральным законом "О рынке ценных бумаг" выделяются эмиссионные и неэмиссионные ценные бумаги.

К эмиссионным ценным бумагам относятся акции и облигации, эмиссия (выпуск) которых проходит регистрацию в государственном регистрирующем органе. Остальные бумаги (сертификаты, векселя) являются неэмиссионными, их обращение не регулируется ФЗ "О рынке ценных бумаг".

Кредитные организации могут быть непрофессиональными участниками РЦБ, осуществляя операции с ценными бумагами на основе общебанковской лицензии, и профессиональными участниками рынка ценных бумаг и осуществлять все разрешенные законом виды деятельности при наличии специальной лицензии.

Виды профессиональной деятельности на рынке ценных бумаг:

• брокерская;

• дилерская;

• управляющая;

• клиринговая;

• депозитарная;

• ведение реестра владельцев ценных бумаг;

• организаторская.

Классификация операций банков с ценными бумагами (см. Приложение 1).

В России профессиональные участники объединены в организации: НАУФОР - организации брокеров и дилеров; ПАРТАД - около 300 регистраторов и депозитариев.

Банки являются наиболее активными участниками РЦБ. Наряду с вышеуказанными профессиональными вилами деятельности они могут осуществлять выпуск эмиссионных и неэмиссионных ценных бумаг.

Ценные бумаги в зависимости от целей их приобретения и котируемости на организованном рынке ценных бумаг формируются КО в целях управления в "Портфель бумаг". В банках выделяется три вида портфелей:

•торговый портфель;

•инвестиционный портфель;

•портфель контрольного участия.

В торговый портфель зачисляются ценные бумаги, приобретенные с целью их перепродажи, приобретенные по договорам РЕПО и по договорам займа, операции с которыми осуществляются в течение 180 дней,

В инвестиционный портфель включаются ценные бумаги приобретенные с целью получения инвестиционного дохода и удерживаемые в портфеле свыше 180 дней.

В портфель контрольного участия зачисляются приобретенные кредитной организацией голосующие акции в количестве, установленном нормативными документами Банка России.

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев