Навигация

Анализ платежеспособности предприятия

2.3 Анализ платежеспособности предприятия

В настоящее время разработано и используется множество методик сравнительной оценки платежеспособности предприятий. В курсовой работе была использована методика рейтинговой оценки, разработанная российскими экономистами Л.В. Донцовой и Н.А. Никифоровой, где в качестве основы используется система показателей и их рейтинговая оценка, выраженная в баллах. Сущность этой методики заключается в классификации предприятия по степени риска исходя из фактического уровня показателей платежеспособности и рейтинга каждого показателя, выраженного в баллах.

I класс - предприятия с хорошим запасом финансовой устойчивости, позволяющем быть уверенным в возврате заемных средств;

II класс - предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III класс - проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным;

IV класс - предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс - предприятия высочайшего риска, практически несостоятельные;

VI класс - кризисные предприятия /7, с.126-129/.

Итак, согласно методике рейтинговой оценке платежеспособности Л.В. Донцовой и Н.А. Никифоровой ОАО, проведенной на основе финансовых коэффициентов текущей ликвидности, быстрой ликвидности, абсолютной ликвидности, автономии, обеспеченности собственными оборотными средствами, обеспеченности запасов и затрат собственным капиталом можно сделать вывод, что ОАО "Казанский завод синтетического каучука" в 2006 году относился к предприятия высочайшего риска, практически несостоятельным. В 2007 году ситуация ещё более усугубилась и предприятие уже перешло в разряд практически кризисных. В 2008 году ситуация резко улучшилась и ОАО "Казанский завод СК" теперь хотя и можно отнести к классу проблемных предприятий, но здесь вряд ли существует риск потери средств, даже учитывая, что полное получение процентов представляется сомнительным.

Таблица 4 - Показатели ОАО "Казанский завод синтетического каучука"

| Показатель | Значение показателя | Количество баллов | ||||

| 2006г. | 2007г. | 2008г. | 2006г. | 2007г. | 2008г. | |

| Коэффициент абсолютной ликвидности | 0,031 | 0,022 | 0,043 | 0 | 0 | 0 |

| Коэффициент быстрой ликвидности | 0,563 | 0,412 | 1,05 | 3 | 0 | 18 |

| Коэффициент текущей ликвидности | 1,306 | 1,099 | 2,163 | 7 | 3 | 16 |

| Коэффициент финансовой независимости | 0,476 | 0,455 | 0,583 | 9 | 8 | 14 |

| Коэффициент обеспеченности СОС | 0,085 | 0,082 | 0,063 | 0 | 0 | 0 |

| Коэффициент обеспеченности запасов СК | 0,418 | 0,207 | 0,918 | 6 | 3 | 12 |

| Итого: | *** | *** | *** | 25 | 14 | 60 |

Результаты оценки платежеспособности ОАО "Казанский завод синтетического каучука" позволили выявить внешние и внутренние причины его низкой финансовой устойчивости. В качестве основной внешней причины сложившегося положения следует выделить отсутствие четко обозначенной, адекватной условиям функционирования промышленных предприятий финансовой политики. Низкие показатели ликвидности, дефицит оборотных средств, необходимых для покрытия краткосрочных обязательств, высокий уровень материально-производственных запасов на складах свидетельствуют о несовершенстве внутреннего финансового механизма, который также является причиной низкой ликвидности и платежеспособности. Размер дебиторской задолженности ОАО "Казанский завод синтетического каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Свою хозяйственную деятельность предприятие финансирует преимущественно за счет кредитных средств, что тоже не лучшим образом отражается на его ликвидности и платежеспособности.

3 Предложения по повышению платежеспособности и ликвидности предприятия

Платежеспособность организации обуславливается воздействием не только внутренних факторов, но и внешних. К внешним факторам относятся: общее состояние экономики, ее структура, государственная бюджетная и налоговая политика, процентная и амортизационная политика, состояние рынка и т. д. Считать причиной неплатежей только позицию руководства организации совершенно неправомерно. По существу неплатежи представляют собой стремление организации возместить недостаток оборотных средств. С одной стороны, организации вынуждены функционировать в условиях роста издержек производства за счет повышения цен на сырьевые и топливно-энергетические ресурсы, повышения заработной платы. С другой стороны, платежеспособный спрос на продукцию не является стабильным. Это вынуждает организации откладывать платежи поставщикам, увеличивая разрыв между ликвидными средствами и краткосрочными обязательствами, что и показал анализ.

Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, погашения дебиторской задолженности и прочими поступлениями денежных средств, а также для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами составляется платежный календарь, в котором, с одной стороны, подсчитываются наличные и ожидаемые платежные средства, а с другой — платежные обязательства на этот же период (1, 5, 10, 15 дней, 1 мес).

Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и других.

Для определения текущей платежеспособности необходимо платежные средства на соответствующую дату сравнить с платежными обязательствами на эту же дату. Идеальный вариант, если коэффициент будет составлять единицу или немного больше.

Платежный календарь обеспечивает ежедневный контроль за поступлением и расходованием денежных средств, позволяет синхронизировать положительные и отрицательные денежные потоки, определить приоритетность платежей по степени их влияния на финансовые результаты. Таким образом, он является важным инструментом оперативного управления текущей платежеспособностью предприятия.

Низкий уровень платежеспособности, выражающийся в недостатке денежной наличности и наличии просроченных платежей, может быть случайным (временным) и хроническим (длительным). Поэтому, анализируя состояние платежеспособности предприятия, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Причинами неплатежеспособности могут быть:

а) невыполнение плана по производству и реализации продукции, повышение ее себестоимости, невыполнение плана прибыли и как результат недостаток собственных источников самофинансирования предприятия;

б) неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

в) иногда причиной неплатежеспособности является не бесхозяйственность предприятия, а несостоятельность его клиентов;

г) высокий уровень налогообложения, штрафных санкций за не своевременную или неполную уплату налогов также может стать одной из причин неплатежеспособности субъекта хозяйствования.

В первую очередь следует установить выполнение плана по поступлению денежных средств от операционной, инвестиционной и финансовой деятельности и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части бюджета предприятия перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям.

Расходная часть финансового бюджета предприятия анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе.

В ходе анализа следует также выяснить, достаточны ли доходы для выплаты процентов по заемному капиталу. Источником для их погашения является общая сумма брутто-прибыли (до выплаты процентов и налогов). Чтобы кредит и займы считать безопасными, брутто-прибыль, по мнению многих аналитиков, должна в 3—4 раза превышать требования по выплате процентов.

Информация о движении денежных средств и выполнении бюджета по притоку и оттоку денежных ресурсов позволяет предприятию контролировать текущую платежеспособность, оперативно принимать корректирующие меры по ее стабилизации. Кредиторы и инвесторы могут судить о способности предприятия генерировать денежные ресурсы, балансировать и синхронизировать денежные потоки.

В первую очередь необходимо добиться сбалансированности объемов положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияет на результаты хозяйственной деятельности.

Ликвидность и уровень платежеспособности предприятия снижается при дефицитном денежном потоке, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя денежных средств, теряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных средств в операционном или инвестиционном процессе.

Для достижения сбалансированности дефицитного денежного потока в краткосрочном периоде разрабатывают мероприятия по ускорению привлечения денежных средств и замедлению их выплат.

Мероприятия по ускорению привлечения денежных средств:

1) обеспечение частичной или полной предоплаты за продукцию, пользующуюся большим спросом на рынке;

2) сокращение сроков предоставления товарного кредита покупателям;

3) увеличение размера ценовых скидок для реализации продукции за наличный расчет;

4) ускорение инкассации просроченной дебиторской задолженности;

5) использование современных форм реинвестирования дебиторской задолженности (учета векселей, факторинга, форфейтинга).

Мероприятия по замедлению выплат денежных средств:

1) увеличение по согласованности с поставщиками сроков предоставления предприятию товарного кредита;

2) использование флоута (периода прохождения выписанных платежных документов до их оплаты) для замедления инкассации собственных платежных документов;

3) приобретение долгосрочных активов на условиях лизинга;

4) реструктуризация полученных кредитов путем перевода краткосрочных в долгосрочные.

Поскольку данные мероприятия, повышая уровень абсолютной платежеспособности предприятия в краткосрочном периоде, могут создать проблемы дефицитности денежных потоков в будущем, то параллельно должны быть разработаны меры по сбалансированности дефицитного денежного потока в долгосрочном периоде.

Мероприятия по увеличению положительного денежного потока в долгосрочном периоде:

1) дополнительная эмиссия акций;

2) дополнительный выпуск облигационного займа;

3) привлечение долгосрочных кредитов;

4) привлечение стратегических инвесторов;

5) продажа части долгосрочных финансовых вложений.

6) продажа или сдача в аренду неиспользуемых видов основных средств.

Мероприятия по сокращению отрицательного денежного потока в долгосрочном периоде:

1) снижение суммы постоянных издержек предприятия;

2) сокращение объема реальных инвестиций;

3) сокращение объема финансовых инвестиций;

4) передача в муниципальную собственность объектов соцкульбыта.

Способы оптимизации избыточного денежного потока связаны в основном с активизацией инвестиционной деятельности предприятия, направленной:

- на досрочное погашение долгосрочных кредитов банка;

- увеличение объема реальных инвестиций;

- увеличение объема финансовых инвестиций.

Синхронизация денежных потоков должна быть направлена на устранение сезонных и циклических различий в формировании как положительных, так и отрицательных денежных потоков, а также на оптимизацию средних остатков денежной наличности.

Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия, рост которого обеспечивает повышение уровня самофинансирования предприятия, снижает зависимость от внешних источников финансирования.

Повышение суммы чистого денежного потока может быть обеспечено за счет следующих мероприятий:

- снижения суммы постоянных издержек предприятия;

- снижения уровня переменных издержек;

- проведения эффективной налоговой политики;

- использования метода ускоренной амортизации;

- продажи неиспользуемых видов основных средств, нематериальных активов и запасов;

- усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций и дебиторской задолженности.

Результаты оптимизации денежных потоков должны находить отражение при составлении финансового плана предприятия на год с разбивкой по кварталам и месяцам.

Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс предприятия является неликвидным, так как некоторые из соотношений групп активов и пассивов не отвечает условиям абсолютной ликвидности.

Есть варианты развития событий, к примеру, руководству предприятия следует стимулировать объемы продаж, за счет снижения цены и увеличения качества отпускаемой продукции. Следует ввести систему ведения платежного календаря для бухгалтерского состава.

Высвободить денежные средства за счет продажи свободных активов. Использовать вторичные источники погашения долга.

Оптимизировать состояние оборотных средств в целях не допустить неудовлетворительной структуры баланса.

Стараться поддерживать оборачиваемость запасов и дебиторской задолженности на оптимальном уровне.

Для ускорения оборачиваемости активов, в долгосрочной перспективе, можно сдавать в аренду неиспользуемое оборудование.

Так же руководству предприятия стоит обратить внимание на новые методы управления затратами.

Немногие российские предприятия внедряют на практике комплексную систему управления финансами.

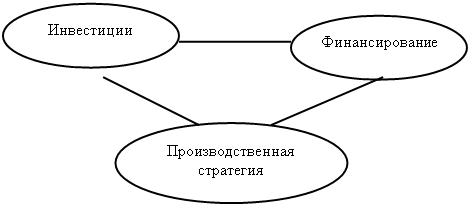

В связи с этим финансовой службе ОАО "Казанский завод синтетического каучука" рекомендуется разработать комплексную систему управления финансами, которая заключается в принятии решений о привлечении и использовании финансовых ресурсов и механизмов с целью получения наибольшего экономического эффекта.

Управление этим процессом – это способ наиболее эффективного достижения поставленных целей, и осуществляется он по следующей схеме: "Цель – Стратегия – Тактика - Оперативное управление - Практическое исполнение".

Когда речь идет об управлении финансами предприятия, то под процессом понимается получение финансовых результатов в качестве выручки или привлечения заемных средств и распределение их между теми или иными объектами их использования, а также определение временных интервалов, в которых данные ресурсы будут привлечены и использованы. Комплексная система управления финансами должна обеспечивать функционирование и взаимодействие всех уровней управления: стратегического, тактического и оперативного.

Решения, принимаемые на стратегическом уровне, направлены на достижение основных целей предприятия и касаются, прежде всего, долгосрочных вложений и методов их финансирования, а также существенных изменений в структуре предприятия и в методах ведения бизнеса.

В качестве стратегической цели финансовой службы ОАО "Казанский завод синтетического каучука"можно определить изыскание путей выхода на новые рынки сбыта.

На тактическом уровне принимаются решения, реализация которых призвана исполнять стратегическую линию предприятия в области использования финансовых ресурсов.

Финансовые ресурсы должны использоваться таким образом, чтобы соотношение краткосрочной задолженности и оборотного капитала поддерживалось на уровне, необходимом для обеспечения стабильной работы предприятия. Например, формирование запасов материалов, составление плана по оплате по своим обязательствам перед поставщиками и подрядчиками, перед бюджетом, перед персоналом и т. д.

Оперативное управление финансами направлено на практическое выполнение тех решений, которые были приняты на тактическом уровне. Месячный план движения средств формируется таким образом, что поступление и расходование платежных средств в нем сбалансированы (абсолютная ликвидность).

В отличие от инструментов стратегического и тактического уровней, инструменты оперативного управления финансами должны обеспечивать не только связь с предыдущим уровнем, но и непрерывность процесса управления.

Таким образом, ежедневно принимая решения и оперативно управляя финансовыми ресурсами, менеджеры должны стремиться выполнять планы, которые формируются как оптимальные пути достижения тактических и стратегических целей, и при этом не допускать значительных колебаний уровня абсолютной ликвидности.

Классическая практика бюджетного управления предполагает составление бюджетов на год с разбивкой по месяцам. Но если такая детализация приемлема для контроля ликвидности и финансовой устойчивости компании, то для оперативного управления финансами ее явно недостаточно.

Для этого предлагаем оптимизировать бизнес-процессы, связанные с ежедневным движением денежных средств, разработать документы, регламентирующие порядок осуществления платежей.

При построении системы управления финансами важно оптимизировать соответствующие бизнес-процессы, для чего необходимо определить:

- состав центров финансовой ответственности, по которым формируются и контролируются бюджеты денежных средств;

- участников процесса, то есть сотрудников компании, выступающих в роли контроллеров выполнения внутренних регламентов;

- обязанности и полномочия каждого участника бизнес-процесса, ответственных по тем или иным платежам;

- временной график прохождения платежей, в частности установить сроки и последовательность прохождения заявок на оплату.

В дальнейшем данные процедуры позволят сократить трудозатраты топ-менеджеров компании на контроль расходования средств. Если ранее им приходилось просматривать и подписывать каждую заявку на оплату, то, когда суммы расходов утверждены в бюджетах, а порядок согласования платежей формализован, контроль за финансовыми ресурсами можно возложить на финансового менеджера. Соответственно генеральный директор будет согласовывать только ограниченное количество платежей (сверхлимитных, крупных, нерегулярных).

Правильно выстроенные бизнес-процессы помогают решить еще одну актуальную задачу – свести к минимуму риск злоупотреблений со стороны сотрудников предприятия за счет разделений функций контроля выплат и их инициации.

Бизнес-процесс управления денежными потоками предлагаем закрепить в регламентном документе "Порядок прохождения платежей в компании". Данный документ является обязательным для исполнения всех подразделений компании и утверждается внутренним приказом. Он определяет правила функционирования платежной системы компании и может содержать информацию о порядке прохождения заявок на оплату, сроках, ответственных за согласование, обязанностях и полномочиях сотрудников, последовательности действий.

Заключение

Одним из индикаторов финансового положения предприятия является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Внешний анализ платежеспособности осуществляется, как правило, на основе изучения показателей ликвидности. Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков.

Объектом анализа в работе является промышленное химическое предприятие ОАО "Казанский завод синтетического каучука" - старейшее предприятие нефтехимического комплекса РФ.

В результате анализа выявлено, что в 2006, 2007 и 2008 годах баланс предприятия не является абсолютно ликвидным, однако недостаток средств компенсируется их наличием в группах быстрореализуемых и медленнореализуемых активов, но компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами. Исходя из расчетов, следует, что у анализируемого предприятия в 2006 и 2007 годах была очень низкая текущая платежеспособность. В 2008 году, благодаря, в основном, уменьшению краткосрочны займов и кредитов, увеличению дебиторской задолженности и росту прочих оборотных активов предприятие перешло в разряд вполне платежеспособных и показатель текущей платежеспособности стала нормальным, что свидетельствует о том, что платежные возможности предприятия превышают его обязательства, но необходимо так же, отметить, что большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать, поэтому реальная текущая платежеспособность предприятия немного ниже расчетной. Сравнение медленно реализуемых активов с долгосрочными обязательствами показало, что перспективная платёжеспособность удовлетворительна и в 2006 году медленно реализуемые активы превышали долгосрочные обязательства на 205317 тыс. руб., в 2007 на 283413 тыс. руб., а в 2008 на 43837 тыс. руб. Значительное снижение перспективной платежеспособности объясняется значительным ростом долгосрочных обязательств при незначительном росте запасов. Тем не менее, условие перспективной платежеспособности предприятием выполняется, а это значит, что в долгосрочной перспективе ОАО "Казанский завод СК" будет платежеспособным предприятием и сможет покрыть активами свои обязательства, расплатившись с долгами.

В курсовой работе была проведена рейтинговая оценка платежеспособности предприятия, разработанная российскими экономистами Л.В. Донцовой и Н.А. Никифоровой, где в качестве основы используется система показателей платежеспособности предприятия и их рейтинговая оценка, выраженная в баллах. Согласно проведенной оценке можно сделать вывод, что ОАО "Казанский завод синтетического каучука" в 2006 году относился к предприятия высочайшего риска, практически несостоятельным. В 2007 году ситуация ещё более усугубилась и предприятие уже перешло в разряд практически кризисных. В 2008 году ситуация резко улучшилась и ОАО "Казанский завод СК" теперь хотя и можно отнести к классу проблемных предприятий, но здесь вряд ли существует риск потери средств, даже учитывая, что полное получение процентов представляется сомнительным.

Результаты оценки ОАО "Казанский завод синтетического каучука" позволили выявить внешние и внутренние причины его низкой платежеспособности. В качестве основной внешней причины сложившегося положения следует выделить отсутствие четко обозначенной, адекватной условиям функционирования промышленных предприятий финансовой политики. Низкие показатели ликвидности, дефицит оборотных средств, необходимых для покрытия краткосрочных обязательств, высокий уровень материально-производственных запасов на складах свидетельствуют о несовершенстве внутреннего финансового механизма, который также является причиной низкой ликвидности и платежеспособности.

Размер дебиторской задолженности ОАО "Казанский завод синтетического каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства.

Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из соотношений групп активов и пассивов не отвечает условиям абсолютной ликвидности.

Руководству предприятия следует ввести систему ведения платежного календаря для бухгалтерского состава, высвободить денежные средства за счет продажи свободных активов, использовать вторичные источники погашения долга, оптимизировать состояние оборотных средств в целях не допустить неудовлетворительной структуры баланса, а так же стараться поддерживать оборачиваемость запасов и дебиторской задолженности на оптимальном уровне. Для ускорения оборачиваемости активов, в долгосрочной перспективе, можно сдавать в аренду неиспользуемое оборудование.

Так же руководству предприятия стоит обратить внимание на новые методы управления затратами и разработать комплексную систему управления финансами, которая заключается в принятии решений о привлечении и использовании финансовых ресурсов и механизмов с целью получения наибольшего экономического эффекта.

Список литературы

1. Анализ финансовой отчетности: учебник / Л.В. Донцова, НА. Никифорова. — 4-е изд., перераб. и доп. — М.: Издательство "Дело и Сервис", 2006. — 368 с.

2. Анализ хозяйственной деятельности предприятия. В.В. Ковалев, О.Н. Волкова, М. Проспект, 2005г.

3. Анисимова Н.В., Кобылянская Е.В. , Кравченко А.В. Методики сравнительной рейтинговой оценки финансового состояния предприятий различной отраслевой принадлежности // Сибирская финансовая школа – 2007. - № 6. – с.16 – 22.

4. Базарова М.У. Финансовая устойчивость сельскохозяйственных организаций // Известия Иркутской государственной экономической академии. – 2008. - № 2(56). С.23-25. – 0,3 п.л.

5. Бутуханова Д. Ц-Д., Базарова М.У., Будаева Е.Д. Анализ финансовой отчетности. Учебное пособие. 2-е изд. доп. и перер. (гриф УМО) – Улан-Удэ: Изд-во ФГОУ ВПО БГСХА, 2006. – 11,3 п.л., в т.ч. авт. 8,8 п.л.

6. Бухгалтерская отчетность ОАО "Казанский завод синтетического каучука" за 2006, 2007 и 2008гг.

7. Донцова Л.В., Никифорова Н.А. Комплексный анализ бухгалтерской отчетности. – М.: Дело и сервис, 2009

8. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия. – М.: ИД "ФОРУМ": ИНФРА-М, 2007. – 288с.

9. Кедров Б.И. Анализ и диагностика финансово-экономической деятельности предприятия. Курс лекций. Иваново: ИГТА, 2008. - с.

10. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие / А.И.Алексеева, Ю.В.Васильев, А.В., Малеева, Л.И.Ушвицкий. - М.: Финансы и статистика, 2006. - 672с.

11. Комплексный экономический анализ хозяйственной деятельности. / Лысенко Д.В. – М.: ИНФРА-М, 2008. – 320с.

12. Комплексный экономический анализ хозяйственной деятельности. / Л.Т. Гиляровская. – М.: ТК Велби. Изд-во "Проспект", 2006. – 360 с.

13. Пястолов С.М. Анализ финансово-хозяйственной деятельности предприятия. / Сергей Михайлович Пястолов. – М.: Издательский дом "Академия", 2006. – 336с.

14. Савицкая Г.В. Экономический анализ. – М.: Новое занаие, 2008. – 651с.

15. Чуев И.Н. Чуева Л.Н. Комплексный экономический анализ хозяйственной деятельности: Учебник для вузов. – М.: Издательско-торговая корпорация "Дашков и К", 2006. – 368 с.

16. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. М.: ИНФРА-М – 2006г. – 208с.

17. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа: Учебное пособие. – М.: ИНФРА-М, 2008. – 208 с.

18. www.kzck.ru

ПРИЛожЕНИЕ 1. Бухгалтерский баланс ОАО Казанский завод синтетического каучука на 31 декабря 2007 года

| АКТИВ | Код показателя | На начало отчетного периода | Hа конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВHЕОБОРОТHЫЕ АКТИВЫ Hематериальные активы | 110 | 54 | 91 |

| Основные средства | 120 | 242'479 | 220'402 |

| Hезавершенное строительство | 130 | 13'320 | 18'910 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 |

| Долгосpочные финансовые вложения | 140 | 62'618 | 63'297 |

| Отложенные налоговые активы | 145 | 17'262 | 16'241 |

| Прочие внеоборотные активы | 150 | 0 | 0 |

| ИТОГО по разделу I | 190 | 335'733 | 318'941 |

| II. ОБОРОТHЫЕ АКТИВЫ Запасы | 210 | 259'254 | 283'729 |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 71'671 | 51'646 |

| животные на выращивании и откорме | 212 | 0 | 0 |

| затраты в незавершенном производстве | 213 | 13'980 | 12'738 |

| готовая продукция и товары для перепродажи | 214 | 124'292 | 177'599 |

| товары отгруженные | 215 | 27'985 | 17'574 |

| расходы будущих периодов | 216 | 3'358 | 6'834 |

| прочие запасы и затраты | 217 | 17'968 | 17'338 |

| Hалог на добавленную стоимость по приобретенным ценностям | 220 | 35'336 | 14'951 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 20'449 | 20'031 |

| в том числе покупатели и заказчики | 231 | 20'449 | 20'031 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 124'675 | 138'108 |

| в том числе покупатели и заказчики | 241 | 91'775 | 92'037 |

| Краткосрочные финансовые вложения | 250 | 1'728 | 7'798 |

| Денежные средства | 260 | 7'484 | 954 |

| Прочие оборотные активы | 270 | 239 | 450 |

| ИТОГО по разделу II | 290 | 449'165 | 466'021 |

| ПАССИВ | Код показателя | На начало отчетного периода | Hа конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 101'319 | 101'319 |

| Собственые акции, выкупленные у акционеров | 411 | 0 | 0 |

| Добавочный капитал | 420 | 201'403 | 193'772 |

| Резервный капитал | 430 | 5'066 | 0 |

| в том числе: резервы, образованные в соответствии с законодательством | 431 | 5'066 | 0 |

| резервы, образованные в соответствии учредительными документами | 432 | 0 | 0 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 66'138 | 62'238 |

| ИТОГО по разделу III | 490 | 373'926 | 357'329 |

| IV. ДОЛГОСРОЧHЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | 92'723 | 12'725 |

| Отложенные налоговые обязательства | 515 | 16'999 | 22'573 |

| Прочие долгосрочные обязательства | 520 | 0 | 0 |

| ИТОГО по разделу IV | 590 | 109'722 | 35'298 |

| V. КРАТКОСРОЧHЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | 104'970 | 267'161 |

| Кредиторская задолженность | 620 | 195'643 | 125'111 |

| в том числе: поставщики и подрядчики | 621 | 123'820 | 49'324 |

| задолженность перед персоналом организации | 622 | 8'286 | 8'790 |

| задолженность перед государственными внебюджетными фондами | 623 | 2'327 | 2'902 |

| задолженность по налогам и сборам | 624 | 30'302 | 24'187 |

| прочие кредиторы | 625 | 30'908 | 39'908 |

| Задолженность участникам (учредителям) по выплате доходов | 630 | 603 | 63 |

| Доходы будущих периодов | 640 | 34 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 |

| ИТОГО по разделу V | 690 | 301'250 | 392'335 |

| БАЛАHС | 700 | 784'898 | 784'962 |

| СПРАВКА О HАЛИЧИИ ЦЕHHОСТЕЙ, УЧИТЫВАЕМЫХ HА ЗАБАЛАHСОВЫХ СЧЕТАХ | |||

| Арендованные основные средства | 910 | 3'744 | 3'894 |

| в том числе по лизингу | 911 | 1'247 | 1'247 |

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | 36'446 | 2'479 |

| Товары, принятые на комиссию | 930 | 0 | 0 |

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | 4'538 | 2'197 |

| Обеспечение обязательств и платежей полученные | 950 | 80'000 | 0 |

| Обеспечение обязательств и платежей выданные | 960 | 160'858 | 361'041 |

| Износ жилищного фонда | 970 | 900 | 939 |

| Износ обьектов внешнего благоустройства и других аналогичных обьектов | 980 | 0 | 0 |

| Нематериальные активы, полученные в пользование | 990 | ||

| Бланки строгой отчетности | 1000 | 4 | 8 |

| Малоценный инвентарь | 1001 | 7842 | 7150 |

Приложение 2. Бухгалтерский баланс ОАО Казанский завод синтетического каучука на 31 декабря 2008 года

| АКТИВ | Код показа-теля | На начало отчетного периода | Hа конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВHЕОБОРОТHЫЕ АКТИВЫ Нематериальные активы | 110 | 91 | 99 |

| Основные средства | 120 | 220'402 | 743'875 |

| Незавершенное строительство | 130 | 18'910 | 38'204 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 63'297 | 63'297 |

| Отложенные налоговые активы | 145 | 16'241 | 11'542 |

| Прочие внеоборотные активы | 150 | 0 | 0 |

| ИТОГО по разделу I | 190 | 318'941 | 857'017 |

| II. ОБОРОТHЫЕ АКТИВЫ Запасы | 210 | 283'729 | 350'437 |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 51'646 | 96'762 |

| животные на выращивании и откорме | 212 | 0 | 0 |

| затраты в незавершенном производстве | 213 | 12'738 | 19'156 |

| готовая продукция и товары для перепродажи | 214 | 177'599 | 211'273 |

| товары отгруженные | 215 | 17'574 | 7'637 |

| расходы будущих периодов | 216 | 6'834 | 8'552 |

| прочие запасы и затраты | 217 | 17'338 | 7'057 |

| Hалог на добавленную стоимость по приобретенным ценностям | 220 | 14'951 | 15'732 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 20'031 | 19'985 |

| в том числе покупатели и заказчики | 231 | 20'031 | 19'985 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 138'108 | 287'539 |

| в том числе покупатели и заказчики | 241 | 92'037 | 252'235 |

| Краткосрочные финансовые вложения | 250 | 7'798 | 12'574 |

| Денежные средства | 260 | 954 | 502 |

| Прочие оборотные активы | 270 | 450 | 926 |

| ИТОГО по разделу II | 290 | 466'021 | 687'695 |

| БАЛАНС | 300 | 784'430 | 1'544'712 |

| ПАССИВ | Код показателя | На начало отчетного периода | Hа конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 101'319 | 101'319 |

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 |

| Добавочный капитал | 420 | 193'772 | 728'005 |

| Резервный капитал | 430 | 0 | 0 |

| в том числе: резервы, образованные в соответствии с законодательством | 431 | 0 | 0 |

| резервы, образованные в соответствии учредительными | |||

| документами | 432 | 0 | 0 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 62'238 | 71'688 |

| ИТОГО по разделу III | 490 | 357'329 | 901'012 |

| IV. ДОЛГОСРОЧHЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | 12'725 | 318'027 |

| Отложенные налоговые обязательства | 515 | 22'573 | 24'290 |

| Прочие долгосрочные обязательства | 520 | 0 | 0 |

| ИТОГО по разделу IV | 590 | 35'298 | 342'317 |

| V. КРАТКОСРОЧHЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 267'161 | 114'919 |

| Кредиторская задолженность | 620 | 125'111 | 186'401 |

| в том числе: | |||

| поставщики и подрядчики | 621 | 49'324 | 139'927 |

| задолженность перед персоналом организации | 622 | 8'790 | 5'815 |

| задолженность перед государственными внебюджетными | |||

| фондами | 623 | 2'902 | 2'258 |

| задолженность по налогам и сборам | 624 | 24'187 | 29'806 |

| прочие кредиторы | 625 | 39'908 | 8'595 |

| Задолженность участникам (учредителям) по | |||

| выплате доходов | 630 | 63 | 63 |

| Доходы будущих периодов | 640 | 0 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 |

| ИТОГО по разделу V | 690 | 392'335 | 301'383 |

| БАЛАHС | 700 | 784'962 | 1'544'712 |

| СПРАВКА О HАЛИЧИИ ЦЕHHОСТЕЙ, УЧИТЫВАЕМЫХ HА ЗАБАЛАHСОВЫХ СЧЕТАХ | |||

| Арендованные основные средства | 910 | 3'894 | 2'258 |

| в том числе по лизингу | 911 | 1'247 | 2'235 |

| Товарно-материальные ценности, принятые на | |||

| ответственное хранение | 920 | 2'479 | 85'409 |

| Товары, принятые на комиссию | 930 | 0 | 0 |

| Списанная в убыток задолженность неплатежеспособных | |||

| дебиторов | 940 | 2'197 | 2'197 |

| Обеспечение обязательств и платежей полученные | 950 | 0 | 0 |

| Обеспечение обязательств и платежей выданные | 960 | 361'041 | 703'548 |

| Износ жилищного фонда | 970 | 939 | 961 |

| Износ обьектов внешнего благоустройства и других | |||

| аналогичных обьектов | 980 | 0 | 0 |

| Нематериальные активы, полученные в пользование | 990 | ||

| Бланки строгой отчетности | 1000 | 8 | 7 |

| Малоценный инвентарь | 1001 | 7150 | 8118 |

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

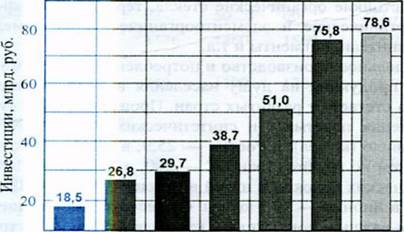

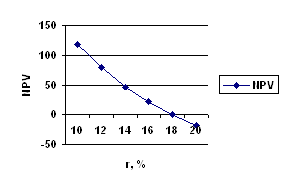

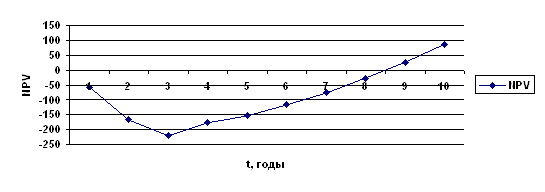

... рисков, нестабильности экономики, сложности прогнозирования денежных потоков и т.д. Поэтому эффективность инвестиционных проектов следует оценивать по нескольким критериям и нескольким методам [ 33, с.280]. 2 Экономическая оценка реализации проекта по производству полиэтилена 2.1 Перспективы развития полиэтилена в России Полиэтилен различных марок (LLDPE, LDРЕ, НDРЕ) на мировых рынках ...

0 комментариев