Навигация

Запас финансовой прочности

3.2.3. Запас финансовой прочности

Как далеко планируемая выручка от реализации «убегает» от порога рентабельности, показывает запас финансовой прочности.

Запас финансовой прочности предприятия представляет собой разницу между фактической выручкой от реализации и порогом рентабельности.

ЗФПi = Оi - ПРi,

Расчет величины запаса финансовой прочности приведен в таблице 5.

Таблица 3.2.3.1 - Расчет величины запаса финансовой прочности предприятия

| № стр. | Показатели | Обозна-чение | Базовый период | Отчетный период | Изменение, (±) |

| 1 | Выручка от реализации, тыс. руб. | Оi | 32767133 | 40897108 | 8129975,03 |

| 2 | Переменные издержки | Иперi | 23158527 | 28312758 | 5154230,64 |

| 3 | Валовая маржа, тыс. руб. | ВМi | 9608606 | 12584350 | 2975744,39 |

| 4 | Коэффициент валовой маржи | ВМ*i | 0,29 | 0,31 | 0,01 |

| 5 | Постоянные издержки, тыс. руб. | ПЗ | 4086799 | 4996369 | 909570 |

| 6 | Порог рентабельности, тыс. руб. | Прi | 13936744 | 16237393 | 2300649 |

| 7 | Запас финансовой прочности, тыс.руб. | ЗПФ | 18830389 | 24659715 | 5829326 |

| 8 | Запас финансовой прочности, % | ЗФП% | 57,47 | 60,30 | 2,83 |

Таким образом, в обоих рассматриваемых периодах (базовом и отчетном) предприятию удалось преодолеть порог рентабельности и накопить запас финансовой прочности в размере 57,47% и 60,3% соответственно. Это свидетельствует о том, что ОАО «Пивоваренная компания «Балтика» могло потерять в базовом и отчетном периодах 57,4% и 60,3% выручки соответственно, оставаясь прибыльным.

3.2.4. Сила воздействия операционного (предпринимательского) рычагаСила воздействия операционного рычага рассчитывается как отношение валовой маржи к балансовой прибыли и показывает, на сколько процентов изменяется балансовая прибыль при изменении выручки на 1 процент.

СВПРi= ВМi / НРЭИi,

где СВПРi – сила воздействия производственного рычага в i-м году.

Действие операционного (производственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение НРЭИ, и, соответственно, прибыли.

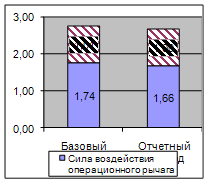

СВПРбаз = 9608606 / 5521807 = 1,74

СВПРотч = 12584350 / 7587981= 1,66

В соответствии с расчетами можно сделать вывод, что на ОАО «Пивоваренная компания «Балтика» операционная прибыль в базовом периоде росла в 1,76 раз быстрее, чем выручка предприятия, в отчетном периоде – 1,66 раза. Степень предпринимательского риска общества за 2005 г. снизилась.

3.2.5. Сила воздействия финансового рычагаОпределим силу воздействия финансового рычага (СВФР), которая показывает риск, связанный с привлечением заемных средств.

СВФРi= НРЭИi / БПi.

Этот коэффициент показывает, на сколько процентов изменится балансовая и чистая прибыль, а также прибыль в расчете на каждую обыкновенную акцию, в результате изменения НРЭИ на 1%.

СВФРбаз = 5521807 / 5491005 = 1,01

СВФРотч = 7587981 / 7558457 = 1,00

В соответствии с расчетами можно сделать вывод, что на ОАО «Пивоваренная компания «Балтика» в результате увеличения нетто-результата эксплуатации инвестиций на 1% балансовая и чистая прибыль предприятия увеличилась в базовом периоде на 1,01%, в отчетном – на 1,00%. В целом финансовый риск общества снизился.

3.3. Сопряженный рычаг как оценка суммарного риска, связанного с предприятиемПо мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее и менее значительные изменения физического объема реализации и выручки приводят к все более и более масштабным изменениям чистой прибыли на акцию. Этот тезис выражается в формуле сопряженного эффекта операционного и финансового рычагов:

Рi = СВФРi * СВПРi,

где Рi - уровень сопряженного эффекта операционного и финансового рычагов.

Рбаз = 1,01 * 1,74 = 1,75

Ротч = 1,00 * 1,66 = 1,66

Рассмотрим, как изменился уровень риска, какую часть при этом составлял предпринимательский риск, а какую – финансовый.

![]() РСВФР = (1,00 –1,01) * 1,66 = - 0,001

РСВФР = (1,00 –1,01) * 1,66 = - 0,001

![]() РСВПР = (1,66 –1,75) * 1,00 = - 0,09

РСВПР = (1,66 –1,75) * 1,00 = - 0,09

![]()

![]() СВФР = 0,001 / 0,09 * 100% = 1,11%

СВФР = 0,001 / 0,09 * 100% = 1,11%

![]()

![]() СВПР = 0,09 / 0,09 * 100% = 99,99%

СВПР = 0,09 / 0,09 * 100% = 99,99%

Проиллюстрируем произведенные расчеты диаграммой:

Рисунок 3.3.1 – Структура изменения уровня риска предприятия в 2005 г. за счет силы воздействия финансового и производственного рычагов

Таким образом, за 2005 г. уровень совокупного риска снизился, основное влияние на снижение данного показателя оказал рост силы воздействия производственного рычага.

3.4. Чистая рентабельность акционерного капиталаЧистая рентабельность акционерного капитала рассчитывается по формуле:

![]()

где ЧПi – чистая прибыль i-го года - равняется сумме строк (140 - 150) Ф. №2;

Кci - коэффициент структуры капитала в i-м году:

![]()

Км'i - чистая коммерческая маржа:

![]()

![]()

Расчет и анализ динамики ЧРАК сведен в таблице 6.

Таблица 3.4.1 -Расчет чистой рентабельности акционерного капитала

| Показатели | Обозначение | Сумма | ||

| Базовый период | Отчетный период | Изменение, (±) | ||

| 1 | 2 | 3 | 4 | 5 |

| Акционерный капитал, тыс. руб. | АК | 130704 | 130704 | 0 |

| Чистая прибыль, тыс. руб. | ЧП | 4 065 590 | 5 869 068 | 1803477,776 |

| Выручка от реализации, тыс. руб. | О | 32767133 | 40897108,03 | 8129975,026 |

| Активы, тыс. руб. | Аср | 25535764,59 | 25535764,59 | 0 |

| Коэффициент трансформации | Кт | 1,28 | 1,60 | 0,32 |

| Чистая коммерческая маржа, % | Км' | 12,41 | 14,35 | 1,94 |

| Коэффициент структуры капитала | Кс | 195,37 | 195,37 | 0,00 |

| Чистая рентабельность акционерного капитала | ЧРАК | 3110,53 | 4490,35 | 1379,82 |

В 2005 г. на ОАО «Пивоваренная компания «Балтика» наблюдалось увеличение ЧРАК, что в основном связано с ростом чистой прибыли. Рост ЧРАК свидетельствует о повышении эффективности работы предприятия за анализируемый период.

Аналогично анализу динамики НРЭИ проведем пофакторный анализ динамики ЧРАК, сведенный в таблице 3.4.2.

Таблица 3.4.2 - Анализ динамики чистой рентабельности акционерного капитала

| Расчет ЧРАК | Изменение |

| Кто*Кмо*Ксо | 4490,35 |

| (Кто -Ктб)*Км'о*Ксо | 892,64 |

| Ктб*(К м'о -К м'б)*Ксо | 487,18 |

| Ктб*Км'б*( Ксо -Ксб) | 0,00 |

| Общее изменение ЧРАК | 1379,82 |

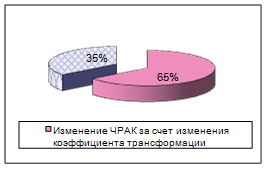

Вклад коэффициента трансформации, коэффициента коммерческой маржи в изменении чистой рентабельности акционерного капитала изображен графически на рисунке 3.

Рисунок 3.4.1 - Вклад коэффициента трансформации, коэффициента коммерческой маржи в изменении чистой рентабельности акционерного капитала

Таким образом, за анализируемый период ЧРАК возросла на 44,36%, при этом наибольшее влияние на изменение чистой рентабельности акционерного капитала оказало увеличение оборачиваемости активов предприятия (65% от общего изменения).

Заключение

Таким образом, за отчетный 2005 год на ОАО «Пивоваренная компания «Балтика» эффективность работы предприятия увеличилась. Данное утверждение связано с ростом выручки от реализации на 9191997 тыс. руб. (32,15%), с увеличением чистой прибыли на 1803477 тыс. руб. (44,34%).

За 2005 г. величина активов увеличилась на 4482157 тыс. руб. (на 19,24%). Данные изменения указывают на прирост производственной мощности компании. Среднегодовая стоимость активов (![]() ) равна 25535764 тыс. руб.

) равна 25535764 тыс. руб.

Показатели нетто-результата эксплуатации инвестиций за 2005 г. увеличился на 2066174 тыс. руб. (37,41%) и экономической рентабельности активов увеличилась на 8,09 п.п. (37%), что также свидетельствует об увеличении эффективности работы предприятия.

За отчетный период рентабельность продаж увеличилась на 1,7 п.п. (10,10 %), а показатель оборачиваемости активов увеличился на 0,32 оборота. Данный рост произошел за счет как увеличения объема продаж, так и повышения эффективности использования активов предприятия.

ОАО «Пивоваренная компания «Балтика» имело положительные значения эффекта финансового рычага как в базовом (2,12), так и в отчетном (3,32) периодах, что свидетельствует о том, что использование кредита, несмотря на его платность, приводит к приращению рентабельности собственных средств.

ОАО «Пивоваренная компания «Балтика» смогло преодолеть порог рентабельности как в базовом (13936744 тыс. руб.), так и в отчетном (16237393 тыс. руб.) периодах, при этом смогло накопить запас финансовой прочности в размере 57,47% и 60,3% соответственно. Это свидетельствует о том, что ОАО «Пивоваренная компания «Балтика» могло потерять в базовом и отчетном периодах 57,4% и 60,3% выручки соответственно, оставаясь прибыльным. Величины данного показателя достаточно высоки, что свидетельствует о стабильной и надежной работе компании.

Проведенный анализ показал, что на ОАО «Пивоваренная компания «Балтика» степени предпринимательского и финансового риска общества за 2005 г. снизились.

В 2005 г. на ОАО «Пивоваренная компания «Балтика» наблюдалось увеличение чистой рентабельности акционерного капитала на 44,36%, что в основном связано с ростом чистой прибыли.

Проведенные расчеты свидетельствуют о повышении эффективности деятельности ОАО «Пивоваренная компания «Балтика» в 2005 г.

Список использованной литературы

1. Бухгалтерский баланс Форма №1 ОАО «Пивоваренная компания «Балтика» на 31 декабря 2005 г.

2. Отчет о прибылях и убытках Форма №2 ОАО «Пивоваренная компания «Балтика» на 31 декабря 2005 г.

3. Ушакова Н.В. Финансовый менеджмент: методические указания по выполнению КР (ККР). Адаптация отчетности российских предприятии к зарубежным стандартам учета и анализа. – Тула: ТулГУ, 2004. – 24с.

4. Федорова Е.А., Ушакова Н.В., Федорова Т.А. Финансовый менеджмент. – Тула, ТулГУ, 2003. – 236с.

5. www.baltika.ru

Приложение 1 Баланс ОАО «Пивоваренная компания «Балтика»

| АКТИВ | Сумма, тыс. руб. | |

| На начало периода | На конец периода | |

| I. Внеоборотные активы: | ||

| Нематериальные активы | 5838 | 6045 |

| Основные средства | 17232394 | 18477607 |

| Незавершенное строительство | 1125723 | 772898 |

| Доходные вложения в материальные ценности | ||

| Долгосрочные финансовые вложения | 238185 | 372902 |

| Отложенные налоговые активы | 40069 | 59760 |

| Прочие внеоборотные активы | ||

| Итого по разделу I | 18642209 | 19689212 |

| II. Оборотные активы: | ||

| Запасы, | 2737107 | 3729778 |

| в том числе: | ||

| -сырье, материалы и другие аналогичные ценности | 1894269 | 2565050 |

| -животные на выращивании и откорме | 50 | |

| -затраты в незавершенном производстве | 350187 | 499542 |

| -готовая продукция и товары для перепродажи | 459006 | 628283 |

| -товары отгруженные | ||

| -расходы будущих периодов | 33595 | 36903 |

| -прочие запасы и затраты | ||

| Налог на добавленную стоимость по приобретенным ценностям | 448095 | 344379 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), | ||

| в том числе покупатели и заказчики | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), | 1848257 | 2295069 |

| в том числе покупатели и заказчики | 1439303 | 1584068 |

| Краткосрочные финансовые вложения | 2318169 | 4585338 |

| Денежные средства | 704345 | 836701 |

| Прочие оборотные активы | ||

| Итого по разделу II | 8055973 | 11791264 |

| БАЛАНС | 26698182 | 31 480 476 |

| ПАССИВ | Сумма, тыс. руб. | |

| На начало периода | На конец периода | |

| III. Капитал и резервы: | ||

| Уставный капитал | 130704 | 130704 |

| Собственные акции, выкупленные у акционеров | ||

| Добавочный капитал | 5065765 | 5065765 |

| Резервный капитал | 30738 | 30738 |

| в том числе: | ||

| - резервы, образованные в соответствии с законодательством | 30738 | 30738 |

| - резервы, образованные в соответствии с учредительными документами | ||

| Нераспределенная прибыль (непокрытый убыток) | 15118779 | 18845558 |

| Итого по разделу III | 20345986 | 24072765 |

| IV. Долгосрочные обязательства: | ||

| Займы и кредиты | 359552 | 341115 |

| Отложенные налоговые обязательства | 1035016 | 1712491 |

| Прочие долгосрочные обязательства | 1188801 | 1202299 |

| Итого по разделу IV | 2583369 | 3255904 |

| V. Краткосрочные пассивы: | ||

| Займы и кредиты | 9876 | 9136 |

| Кредиторская задолженность, | 3403496 | 3703633 |

| в том числе: | ||

| -поставщики и подрядчики | 2114418 | 1818188 |

| -задолженность перед персоналом организации | 616352 | 792444 |

| задолженность перед государственными внебюджетными фондами | 8797 | 7891 |

| -задолженность по налогам и сборам | 585895 | 1071640 |

| -прочие кредиторы | 10130 | 13470 |

| Задолженность перед участниками (учредителями) по выплате доходов | 76348 | 108575 |

| Доходы будущих периодов | ||

| Резервы предстоящих расходов | 279107 | 330463 |

| Прочие краткосрочные обязательства | ||

| Итого по разделу V | 3768827 | 4151807 |

| БАЛАНС | 26698182 | 31480476 |

Приложение 2 Отчет о прибылях и убытках ОАО «Пивоваренная компания «Балтика»

| Наименование показателя | За отчетный период | За аналогичный период предыд. Года | |

| 1 | 3 | 4 | |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналог. обяз. платежей) | 37 782 969 | 28590972 | |

| Себестоимость проданных товаров, продукции, работ, услуг | (18171760) | (13851259) | |

| Валовая прибыль | 19611210 | 14739713 | |

| Коммерческие расходы | (4618904) | (3638651) | |

| Управленческие расходы | (5806242) | (4475786) | |

| Прибыль (убыток) от продаж | 9 186 064 | 6 625 276 | |

| Прочие доходы и расходы | |||

| Проценты к получению | 150385 | 103095 | |

| Проценты к уплате | (29524) | (30802) | |

| Доходы от участия в других организациях | 10716 | 10733 | |

| Прочие операционные доходы | 2581184 | 3625449 | |

| Прочие операционные расходы | (4046809) | (4651387) | |

| Внереализационные доходы | 371854 | 436884 | |

| Внереализационные расходы | (665412) | (628243) | |

| Прибыль (убыток) до налогообложения | 7 558 458 | 5 491 005 | |

| Отложенные налоговые активы | 8675 | 12179 | |

| Отложенные налоговые обязательства | (670514) | (503805) | |

| Текущий налог на прибыль | (1027551) | (933789) | |

| Чрезвычайные расходы | |||

| Чистая прибыль (убыток) отчетного периода | 5 869 068 | 4 065 590 | |

| СПРАВОЧНО | |||

| Постоянные налоговые обязательства (активы) | 1551042 | 402868 | |

| Базовая прибыль (убыток) на акцию | 31,9 | 33,0 | |

| Разводненная прибыль (убыток) на акцию | 31,9 | 33,0 |

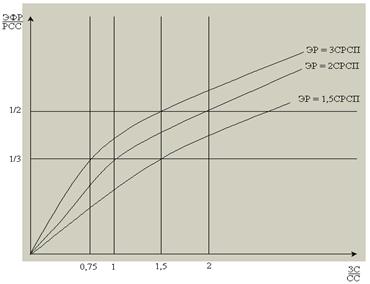

Приложение 3 Номограмма вариантов и условий привлечения заемных средств

Похожие работы

... изменена в лучшую сторону, в частности, должна измениться модель участия банков в экономической жизни. Банки должны быть более ориентированы на кредиты. Глава 2. Методология учета и анализа кредитных рисков коммерческого банка 2.1.Риск: понятие и сущность Risko на испанском означает скалу, да не просто скалу, а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность; 2) ...

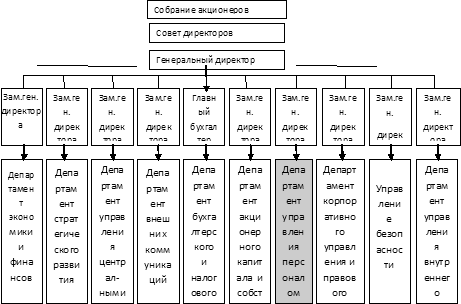

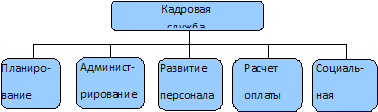

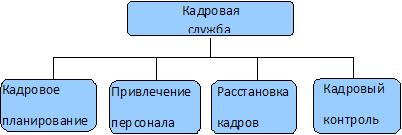

... корпорациями. 3. Особенности управления персоналом на "ОАО пивоваренная компания "БАЛТИКА" В предыдущих двух главах, я выделила характерные особенности управления персоналом в российских корпорациях. Для этого я рассмотрела более 40 крупнейших российских компаний и на основе полученных данных сформулировала их особенности управления персоналом. В третий главе я более подробно расскажу о ...

0 комментариев