Навигация

Система показателей, характеризующих финансовоесостояние предприятия

7. Система показателей, характеризующих финансовоесостояние предприятия.

Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые показатели.

Стремясь решить конкретные вопросы и получить квалифицированную оценку финансового положения, руководители предприятий все чаще начинают прибегать к помощи финансового анализа, значение отвлеченных данных баланса или отчета о финансовых результатах весьма невелико, если их рассматривать в отрыве друг от друга. Поэтому для объективной оценки финансового положения необходимо перейти к определенным ценностным соотношениям основных факторов - финансовым показателям или коэффициентам.

Финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирования влияния инфляции.

Считается, что если уровень фактических финансовых коэффициентов хуже базы сравнения, то это указывает на наиболее болезненные места в деятельности предприятия, нуждающиеся в дополнительном анализе. Правда, дополнительный анализ может не подтвердить негативную оценку в силу специфичности конкретных условий и особенностей деловой политики предприятия. Финансовые коэффициенты не улавливают различий в методах бухгалтерского учёта, не отражают качества составляющих компонентов. Наконец, они имеют статичный характер. Необходимо понимать ограничения, которые накладывают их использование, и относятся к ним как к инструменту анализа.

Для финансового менеджера финансовые коэффициенты имеют особое значение, поскольку являются основой для оценки его деятельности внешними пользователями отчётности, акционерами и кредиторами. Целевые ориентиры проводимого финансового анализа зависят от того, кто его проводит: управляющие, налоговые органы, владельцы (акционеры ) предприятия или его кредиторы.

Налоговому органу важен ответ на вопрос способно ли предприятие к уплате налогов. Поэтому с точки зрения налоговых органов финансовое положение характеризируется следующими показателями:

– балансовая прибыль;

– рентабельность активов = балансовая прибыль в % к стоимости активов

– рентабельность реализации = балансовая прибыль в % к выручке от реализации;

– балансовая прибыль на 1 рубль средство на оплату труда.

Исходя из этих показателей, налоговые органы могут определить и поступление платежей в бюджет на перспективу.

Банки должны получить ответ на вопрос о платёжеспособности предприятия, т. е. о его готовности возвращать заемные средства, ликвидации его активов.

Управляющие предприятием главным образом интересуются эффективностью использования ресурсов и прибыльностью предприятия.

8. Оценка финансовой устойчивости.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы.

« Коэффициент концентрации собственного капитала » – характеризирует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво предприятие.

« Коэффициент финансовой зависимости » – является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает заемных средств.

« Коэффициент манёвренности собственного капитала » – показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства.

« Коэффициент структуры долгосрочных вложений » – коэффициент показывает, какая часть основных средств и прочих вне оборотных активов профинансирована внешними инвесторами.

« Коэффициент долгосрочного привлечения заёмных средств » – характеризирует структуру капитала. Чем выше показатель в динамике, тем сильнее предприятие зависит от внешних инвесторов.

« Коэффициент отношения собственных и привлечённых средств » – он даёт общую оценку финансовой устойчивости предприятия. Рост показателя свидетельствует об усилении зависимости от внешних инвесторов. ( Расчёт коэффициентов приведён в приложении 2 ).

Нужно сказать, что единых нормативных критериев для рассмотренных показателей не существует. Они зависят от многих факторов: отраслевой принадлежности, принципов кредитования, сложившейся структуры источников средств и др.

Поэтому приемлемость значений этих показателей лучше составлять по группам родственных предприятий. Единственное правило которое «работает» : владельцы предприятия ( инвесторы и другие лица, сделавшие взносы в уставной капитал ) предпочитают разумный рост в динамике заемных средств, а кредиторы отдают предпочтение предприятиям с высокой долей собственного капитала, с большей финансовой автономностью.

Заключение.

Главная цель производственного предприятия в современных условиях - получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу управленца.

Очевидно, что от эффективности управления финансовыми ресурсами и предприятием целиком и полностью зависит результат деятельности предприятия в целом. Если дела на предприятии идут самотеком, а стиль управления в новых рыночных условиях не меняется, то борьба за выживание становится непрерывной.

Для финансовой устойчивости фирмы (предприятия) рекомендуется проводить следующие мероприятия:

- необходимо в первую очередь изменить отношение к управлению производством,

- осваивать новые методы и технику управления,

- усовершенствовать структуру управления,

- самосовершенствоваться и обучать персонал,

- совершенствовать кадровую политику,

- продумывать и тщательно планировать политику ценообразования,

- изыскивать резервы по снижению затрат на производство,

- активно заниматься планированием и прогнозированием управления финансов предприятия.

Предприятия являются основными звеньями хозяйствования и формируют основу экономического потенциала государства.

Чем прибыльнее фирма, чем стабильнее её доход, тем большим становится её вклад в социальную сферу государства, в её экономический потенциал, наконец тем лучше живут люди, работающие на таком предприятии.

Итак, цель моего реферата достигнута, в нем были рассмотрены основные, на мой взгляд, вопросы, касающиеся финансового анализа.

Список литературы

Ковалев В.В. «Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности.» - М.: Финансы и статистика, 1996г. - 432с.

"Финансовый менеджмент: теория и практика"/ Под ред. Стояновой Е.С.- М.: Перспектива, 1996.

Справочная правовая система «Гарант», весна 2001г.

«Большая Энциклопедия Кирилла и Мефодия», 2001г.

Похожие работы

... с определением неиспользованных внутрихозяйственных резервов и ресурсов; д) с обобщением передового опыта и выработкой предложений по его использованию в практике данного предприятия. Финансовый анализ позволяет эффективно управлять финансовыми ресурсами, выявлять тенденции в их использовании, вырабатывать прогнозы развития предприятия на ближайшую и отдаленную перспективу. Не следует ожидать ...

... навыки аналитической работы. Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий применяют методы финансового анализа для принятия решений. Собственники анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют ...

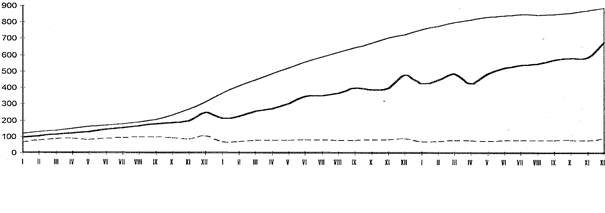

... являются основными экономическими институтами, аккумулирующими колосальные денежные потоки и как следствие являются основными кредитными институтами. ГЛАВА 2. Финансовый анализ в управлении Сберегательным банком РФ. 2.1 Место и роль финансового анализа в управлении Сбербанком. Анализ деятельности учреждений банка с точки зрения доходности, надежности, ликвидности, степени риска, в условиях ...

... могут не быть оптимальными; коэффициенты не улавливают особенностей элементов, участвующих в расчетах коэффициентов. ЧАСТЬ II. Анализ финансового состояния предприятия в динамике Глава 1. СТРУКТУРА, НАПРАВЛЕННОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 1.1. Описание золотодобывающей отрасли в Амурской области На сегодняшний день Амурская область становится основным регионом в России по добыче ...

0 комментариев