Навигация

Планирование и контроль как эффективное управление финансами предприятия

2.3 Планирование и контроль как эффективное управление финансами предприятия

Самым важным инструментом в управлении денежными средствами является план поступления и расходования. Ни одна из хозяйственных операций предприятия не может быть разработана без планирования денежных потоков по ним, так как показатели разработанного плана служат основой оперативного планирования различных видов денежных потоков предприятия.

Концентрация всех видов планируемых денежных потоков предприятия получает свое отражение в специальном плановом документе — плане поступления и расходования денежных средств, являющимся одной их основных форм текущего финансового плана.

План поступления и расходования денежных средств разрабатывается на предстоящий год в помесячном разрезе, чтобы обеспечить учет сезонных колебаний денежных потоков предприятия. Он составляется по отдельным видам хозяйственной деятельности и по предприятию в целом.

Цель разработки такого плана является прогнозирование во времени валового и чистого денежных потоков предприятия в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

Прогнозирование денежных средств, в свою очередь, играет важную роль в обеспечении нормальной деятельности предприятия. Необходимость в этом нередко возникает при кредитовании в банке, когда банк, желая застраховаться от неплатежей, желает увидеть будет ли предприятие способным на конкретную дату погасить свои обязательства. Прогнозируя денежные средства, финансовый менеджер приходит к исчислению возможных источников поступления и оттока денежных средств предприятия.

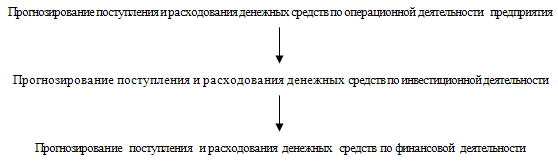

Рис. 2. Последовательность составления поступления и расходования денежных средств

Прогнозирование поступления и расходования денежных средств по операционной деятельности предприятия осуществляется двумя основными способами:

1) Исходя из планируемого объема реализации продукции:

- определение планового объема реализации продукции на основе разработанной производственной программе (плане производства продукции);

- расчет плановой суммы поступления денежных средств от реализации продукции, характеризующей планируемый объем положительного денежного потока предприятия по операционной деятельности;

- определение плановой суммы операционных затрат по производству и реализации продукции. В основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной). В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию;

- расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов;

- расчет плановой суммы валовой прибыли предприятия по операционной деятельности;

- расчет плановой суммы налогов, уплачиваемых за счет прибыли.

- расчет плановой суммы чистой прибыли предприятия по операционной деятельности;

- расчет плановой суммы расходования денежных средств по операционной деятельности, характеризующей планируемый объем отрицательного денежного потока предприятия по операционной деятельности;

- расчет плановой суммы чистого денежного потока.

2) Исходя из планируемой целевой суммы чистой прибыли. Расчет целевой суммы чистой прибыли предприятия ведется в разрезе отдельных элементов предстоящей потребности.

Основными элементами расчета целевой суммы чистой прибыли являются: капитализируемая часть чистой прибыли предприятия (прирост произведенных основных средств, прирост нематериальных активов, прирост собственных оборотных средств; потребляемая часть чистой прибыли предприятия (выплата доходов собственникам; бюджет участия наемных работников в прибыли).

Расчет плановой суммы расходования денежных средств по операционной деятельности основывается на плановых операционных затратах предприятия (без суммы амортизационных отчислений) и плановой сумме налогов и сборов, уплачиваемых за счет доходов и прибыли (формула этого расчета рассмотрена ранее).

Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются: программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов; предполагаемая сумма поступления денежных средств от реализации основных средств и нематериальных активов; прогнозируемый размер инвестиционной прибыли.

Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям — дивидендам и процентам к получению. Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по инвестиционной деятельности.

Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании.

Основой осуществления этих расчетов являются:

- объем привлечения долгосрочных и краткосрочных финансовых кредитов и займов во всех их формах (привлечение и обслуживание товарного кредита, а также краткосрочной внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности);

- сумма ожидаемого поступления средств в порядке безвозмездного целевого финансирования. Эти показатели включаются в план на основе утвержденных государственного бюджета или соответствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.);

- суммы предусмотренных к выплате в плановом периоде основного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

Расчеты обобщаются в разрезе позиций, предусмотренных стандартом отчета о движении денежных средств предприятия по финансовой деятельности.

План поступления и расходования денежных средств, разработанный на предстоящий год с разбивкой по месяцам, дает лишь общую основу управления денежными потоками предприятия. Высокий динамизм этих потоков, их зависимость от множества факторов краткосрочного действия определяют необходимость разработки планового финансового документа, обеспечивающего ежедневное управление поступлением и расходованием денежных средств предприятия. Таким плановым документом выступает платежный календарь.

Разрабатываемый на предприятии платежный календарь, является эффективным и надежным инструментом оперативного управления его денежными потоками.

Основной целью разработки платежного календаря является установление конкретных сроков поступления денежных средств и платежей предприятия и их доведение до конкретных исполнителей в форме плановых заданий.

Платежный календарь позволяет решить следующие основные задачи:

- синхронизировать положительный и отрицательный денежные потоки, повысив тем самым эффективность денежного оборота предприятия;

- свести прогнозные варианты плана поступления и расходования денежных

средств к одному реальному заданию по формированию денежных потоков предприятия в рамках одного месяца;

- обеспечить приоритетность платежей предприятия по критерию их влияния на конечные результаты его финансовой деятельности;

- обеспечить абсолютную ликвидность денежного потока предприятия, то есть его платежеспособность в рамках краткосрочного периода;

Наиболее распространенной формой платежного календаря, используемой в процессе оперативного планирования денежных потоков предприятия, является его построение в разрезе двух разделов:

- графика предстоящих платежей в ежедневном разрезе;

- графика предстоящих поступлений денежных средств.

Виды платежного календаря классифицируются в рамках предприятия в разрезе отдельных видов хозяйственной деятельности, а также в разрезе различных типов центров ответственности (структурных единиц и подразделений).

Табл. 2 Основные виды платежного календаря предприятия

| Вид деятельности | Вид платежного календаря в целом по предприятию | Вид платежного календаря по отдельным центрам ответственности |

| Операционная деятельность предприятия | - налоговый платежный календарь - календарь инкассации дебиторской задолженности - календарь обслуживания финансовых кредитов - календарь выплат заработной платы | - календарь (бюджет) формирования производственных запасов - календарь (бюджет) управленческих расходов - календарь (бюджет) реализации продукции |

| Инвестиционная деятельность предприятия | - календарь (бюджет) формирования портфеля долгосрочных финансовых инвестиций - календарь (капитальный бюджет) реализации программы реальных инвестиций | - календарь (капитальный бюджет) реализации отдельных инвестиционных проектов |

| Финансовая деятельность предприятия | - календарь (бюджет) эмиссии акций - календарь (бюджет) эмиссии облигаций - календарь амортизации основного долга по финансовым кредитам |

Система внутреннего контроля — это политика и процедуры, разработанные чтобы: защитить активы, обеспечить соответствие с финансовой политикой предприятия, обеспечить достоверность данных, отраженных на бухгалтерских счетах.

Жесткая система внутреннего контроля над денежными средствами и ликвидными активами увеличивает вероятность того, что произведенные оценки денежных средств и их эквивалентов являются точной и надежной информацией для пользователей финансовых отчетов.

Охрана денежных средств является наиболее важным вопросом на многих предприятиях. Денежные средства легко скрыть и перевезти, на них нет знаков принадлежности, и они являются конвертируемыми. Риск кражи напрямую связан с тем, что отдельные лица имеют доступ к системе учета и могут получить разрешение на охрану денежных средств.

Внутренний контроль над денежными средствами должен выполнять следующие функции:

- отдельное хранение и отдельный учет денежных средств;

- учет всех операций, произведенных за наличный расчет;

- хранение только необходимого остатка в кассе;

- периодические проверочные подсчеты остатков в кассе; физический контроль денежных средств.

Контроль над поступлениями. Поступления денежных средств имеют много источников и различных контрольных операций во всех компаниях.

Наиболее часто применяемые процедуры:

1. Распределение обязанностей по выплате денежных средств, записи операций, проведенных за наличный расчет и сверке кассовых остатков. Это распределение снижает вероятность кражи и сокрытия посредством поддельных записей.

2. Закрепление за каждым отдельным работником определенной ответственности за учет и регистрацию денежных средств, для обеспечения постоянного и непрерывного потока денежных средств с самого начала поступления их на банковские счета.

3. Поддерживание непрерывного контроля исполнения функций управления денежными средствами и ведения записей. Этот контроль включает повседневные и внезапные подсчеты денежных средств в кассе, внутренние ревизии и ежедневные отчеты о полученных денежных средствах, платежах и остатках.

Не менее важной проблемой при управлении денежными средствами является поиск способов увеличения их поступления на предприятие. Финансовые менеджеры стараются ускорить процесс погашения дебиторской задолженности. Скорость поступления денежных средств на предприятие во многом зависит от способа ведения банковских операций.

Для ускорения процесса поступления денежных средств на предприятие могут быть несколько способов:

1) способы увеличения поступления денежных средств;

2) контроль денежных расходов. Многие предприятия выплачивают деньги огромному количеству различных получателей.

Ничто так не способствует контролю за денежными выплатами, как централизация расчетов с кредиторами, что позволяет финансовому менеджеру оценить поступающие потоки денежных средств по предприятию и составить график необходимых выплат.

3) контроль денежных средств на расчетных счетах. Использование счетов банка или других финансовых учреждений является важным способом контроля денежных средств, так как банковские счета имеют несколько преимуществ: денежные средства физически защищены в здании банка; отдельный учет денежных средств ведется банком; управление денежными средствами, вследствие чего риск кражи сведен к минимуму; клиенты могут переводить платежи непосредственно в банк получателя безналичным путем.

Таким образом, планирование и контроль за денежными средствами составляют бюджет движения денежных средств. Цель формирования бюджета движения денежных средств- планирование, контроль исполнения плановых показателей и анализ данных о движении денег и их эквивалентов за период.

Бюджет движения денежных средств, как эффективный инструмент планирования и контроля за денежными средствами, дает руководству предприятия представление:

- за счет какой деятельности предприятие получает денежные средства и способна ли она стабильно получать денежные средства от текущей деятельности;

- насколько предприятие зависит от заемных источников финансирования;

- когда возникают кассовые разрывы и за счет чего они могут быть покрыты;

- когда и на каких условиях могут быть получены кредиты и займы;

- получает ли предприятие достаточно ресурсов для дальнейшего роста;

- о деятельности подразделения, что служит одним из критериев оценки работы их менеджеров;

- о причинах расхождений финансовых результатов (зафиксированных в отчете о прибылях и убытках) и изменениях объемов денежных средств (зафиксированных в отчете о движении денежных средств).

Бюджет движения денежных средств формируется в рамках управленческого учета и определяется только внутренней нормативной документацией предприятия, тем самым имеет одну особенность- ограниченный круг пользователей, в первую очередь это финансовые менеджеры и руководители предприятия.

Из вышесказанного можно сделать следующий вывод: движение денежных средств является одним из наиболее важных аспектов операционного цикла предприятий, определяя тем самым значимость функции управления денежными средствами предприятия.

Похожие работы

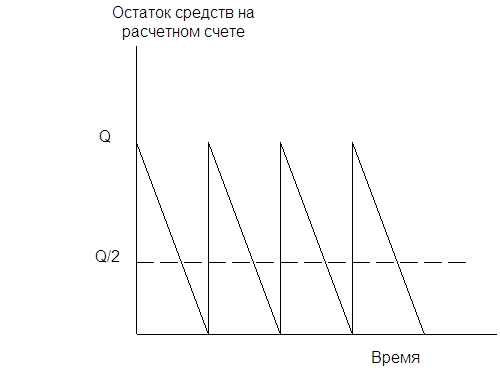

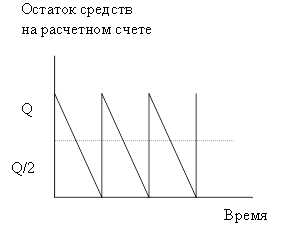

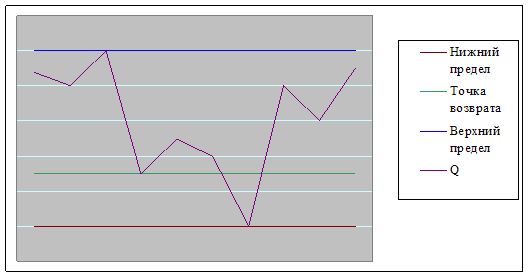

... интервала необходимо восстановить средства на расчетном счете в размере 16300 дол. ГЛАВА III. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЙ Совершенствование управления денежными средствами предприятий заключается в правильном анализе денежных поступлений и определении их типа. От того насколько верна произведена оценка денежного потока зависит успешность финансового решения. ...

... На акте сверки по движению и остаткам денежных средств необходимо указать дату сверки и подписи работников бухгалтерии, банка и компании. 2. АНАЛИЗ И управление ДЕНЕЖНЫМИ СРЕДСТВАМИ 2.1 Содержание и методика управления денежными средствами Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера. Оно включает в себя расчет времени обращения ...

... бы приносить доход. Однако, несмотря на преобладание в целом за период притока денежных средств над оттоком, иногда у предприятия не хватало средств, чтобы рассчитаться с кредиторами. Рассмотрим движение денежных средств ООО «Эскобар» в разрезе основной, операционной и внереализационной деятельности, воспользовавшись данными формы №2 «Отчет о прибылях и убытках», данные представим в таблице 10. ...

... операций предприятия, а не частью ее операционной, инвестиционной или финансовой деятельности. контроль и регулирование денежных операций включают инвестирование излишних денежных средств в денежные эквиваленты. 2. Оценка и анализ денежных средств предприятия 2.1 Оценка и анализ остатков и движения денежных средств Оценка и анализ денежных средств позволяет решать задачи оптимальности ...

0 комментариев