Навигация

Конфликт с другими целями денежно-кредитной политики

1.7.3. Конфликт с другими целями денежно-кредитной политики.

В тех развивающихся странах, где внутренний финансовый рынок функционирует нормально, инфляция снижена до приемлемого уровня и отсутствуют явные признаки фискального доминирования, свобода в проведении денежно-кредитной политики критическим образом зависит от валютного режима и мобильности капиталов. Хотя в настоящее время фиксированный валютный курс (в своем классическом виде) встречается крайне редко, чистое "плавание" валютного курса также фактически никем не используется. Чаще всего страны вводят управляемое, или грязное "плавание" и развивающиеся страны здесь не исключение. В 90-е гг. значительное их число перешло на режим гибкого валютного курса. Но несмотря на номинально большую его гибкость, денежные власти этих стран не отказались от использования валютного курса в качестве одного из основных параметров денежно-кредитной политики. Возник своеобразный дуализм: отход от концепции фиксированного курса сопровождался сохранением ключевой роли валютного режима, что привело к "утяжелению" национальной денежно-кредитной политики.

Попытки поддержания валютной стабильности (которые могут быть скрыты от сторонних глаз: де-юре валютный курс является гибким, в то время как де-факто денежные власти поддерживают валютный "коридор") в корне противоречат принципам инфляционного таргетирования. До тех пор пока инфляционная цель будет сосуществовать с другими целями денежно-кредитной политики, эффективность инфляционного таргетирования представляется крайне низкой. Приемлемым выходом из этой ситуации может быть введение плавающего валютного курса с одновременным ужесточением контроля над потоками капиталов.

1.8. Применимо ли инфляционное таргетирование в России?

В "Основных направлениях единой государственной денежно-кредитной политики на 2000 год" Центральный банк РФ поставил задачи снижения годовой инфляции до 18% и поддержание темпов роста ВВП на уровне 1,5% в год. За последние годы каких-либо радикальных изменений в денежно-кредитной политике не произошло. В "Основных направлениях..." в 90-е годы регулярно упоминается контроль над инфляцией. Однако это не должно вводить в заблуждение: ЦБ РФ не является приверженцем инфляционного таргетирования. В основе монетарного инструментария Банка России лежит таргетирование не инфляции, а денежных агрегатов. Промежуточной целью денежно-кредитной политики Банка России в 1999-2000 гг. являлось поддержание темпов роста денежной массы, адекватных достижению поставленной конечной цели. В 2000 г. денежная масса должна возрасти на 21-25%, то есть увеличиться в реальном выражении.

Когда на заре рыночных преобразований инструментарий ЦБ РФ еще только создавался, активное участие в его разработке приняли специалисты Бундесбанка. А поскольку Бундссбанк на сегодня выступает единственным центральным банком, объявляющим количественные показатели денежной массы в качестве основного ориентира денежной политики, его специалисты оказали влияние на формирование концепции Банка России. Операционная процедура денежно-кредитной политики ЦБ РФ базируется на контроле за объемами чистых международных резервов и чистых внутренних активов. В дополнение к промежуточной цели для своевременного получения сигналов о необходимости корректировки своей политики ЦБ РФ использует систему индикаторов состояния денежно-кредитной сферы (номинальюяс и реальные процентные ставки, динамику номинального и реального валютного курса, мировые цены на товары российского экспорта и импорта, кривые доходности финансовых инструментов).

Для этого вида таргетирования важнейшим условием является стабильность денежной сферы, чего нет в России. Классический монетаристский подход, используемый при таргетировании денежных агрегатов, основывается на следующих допущениях:

- функция спроса на деньги является стабильной;

- экономика функционирует как идеальная модель: цены и заработная плата обладают гибкостью, совокупный спрос и совокупное предложение сбалансированы;

- денежное предложение полностью контролируется властями;

- налогово-бюджетная политика не оказывает влияния на номинальный ВВП, если она не сопровождается изменениями в денежном предложении;

- реальная процентная ставка находится на постоянном уровне, движение номинальной процентной ставки отражает исключительно изменения инфляционных ожиданий.

Очевидно, ни один из приведенных критериев "работоспособности" таргетирования денежных агрегатов в России не выполняется. Остановимся на нескольких ключевых моментах.

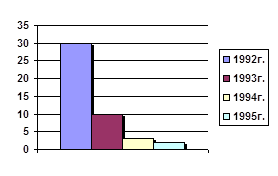

Во-первых, в стране отсутствуют признаки постоянства совокупного макроэкономического спроса на деньги, поэтому даже с позиций монетаризма неоправданно основывать денежно-кредитную политику на достижении количественных показателей денежной массы. Российская экономика характеризуется частыми экономическими шоками (1994г. - валютный кризис, 1995г. - кризис на рынке МБК, 1996г. - выборы, 1997г. - влияние международного финансового кризиса, 1998г. - девальвация рубля), которые сводят на нет любое монетарное планирование.

Во-вторых, при переходе от высокой инфляции к низкой трудно предсказать скорость денежного обращения. Для реализации денежного таргетирования необходимо как минимум на год вперед оценить скорость обращения денег при том, что функция спроса на деньги остается неизвестной. Обычно эту проблему решают исходя из постоянной или даже увеличивающейся скорости оборота денег. Однако из стандартной функции спроса на деньги следует, что такие предпосылки нелогичны. В расчетах должно быть заложено существенное сокращение темпов инфляции. С падением инфляции вероятно снижение скорости денежного оборота с двухзначных до однозначных величин. Кроме того, согласно количественной теории денег, монетарное таргетирование может использоваться в средне- и долгосрочной перспективе. Таргетирование денежных агрегатов в краткосрочном периоде увеличивает вероятность ошибок денежно-кредитной политики.

В-третьих, длительная инфляция приводит к глубокой доллари-зации экономики. Когда участники рынка предпочитают национальной валюте иностранные платежные средства, реальное денежное предложение должно рассчитываться с учетом вкладов и наличных средств в иностранной валюте. ЦБ РФ намерен использовать для оценки уровня долларизации показатель широких денег (М2Х). Однако поскольку валютная составляющая денежного предложения властями не контролируется, снижение внутреннего компонента предложения денег может дать лишь небольшой эффект в рамках попыток финансовой стабилизации. Кроме того, в странах с высокой инфляцией различие между деньгами и квазиденьгами существенно "размыто". Как следствие невозможно определить реальную степень жесткости денежно-кредитной политики.

Если таргетирование денежных агрегатов представляется малоэффективным, тогда, может быть, его способно заменить инфляционное таргетирование? Но, к сожалению, отечественная финансовая система не удовлетворяет его главному требованию - свободе от фискального доминирования.

Фискальное доминирование оказывает решающее влияние как на внешнюю, так и на внутреннюю экономическую политику. Сегодня перед государственными финансовыми органами стоят две ключевые проблемы: собираемость налогов и выплаты по внешнему долгу. По оценкам западных специалистов, Россия может собирать налогов в федеральный бюджет на уровне 16-17% ВВП. С учетом того, что 50% всех налогов идет в местные бюджета, это означает, что теоретически налоги должны составлять 32-34% ВВП. Подобная собираемость налогов соответствует показателям таких стран, как Испания, Португалия и даже Италия. Однако по оценкам Минфина РФ, мы сможем достигнуть уровня 13% ВВП для федерального бюджета только лет через пять. В настоящее время бюджетные доходы прямо зависят от мировых цен на энергоносители. Помимо налогов государство могло бы использовать второй источник бюджетных поступлений - заимствования на финансовых рынках. Но после девальвации рубля, краха рынка ГКО и реструктуризации внешней задолженности крупные заимствования будут еще несколько лет невозможны.

Кроме того, наблюдается конфликт целей экономической политики. Что государство должно поддерживать в первую очередь: доходы населения, низкую инфляцию, стабильный курс рубля, рост ВВП или восстановление разрушенной банковской системы? Больше половины из этих целей противоречат друг другу (например, рост доходов населения и низкая инфляция, восстановление банковского сектора и стабильность цен).

Выбор целевого ориентира инфляции является итогом расчета нескольких вариантов развития событий. В зависимости от того, какими будут заданы входные параметры (например, уровень цен, горизонт таргетировапия), экономическая система на выходе может показать разные результаты. Как следствие при инфляционном таргетировании важна сама технология расчета ориентиров инфляции. Трудности процедуры таргетирования для развивающихся стран заключаются в следующем:

- выбор среднесрочного ориентира инфляции является результатом консенсуса в дискуссии об ее оптимальном уровне. В экономике переходного типа и в развивающихся странах такой консенсус просто нереален. По ряду причин (первая из которых - неустойчивость структуры экономики) преимущества низкой и оптимальной инфляции в экономиках подобного рода не поддаются количественной оценке, а, следовательно, невозможно рассчитать оптимальный уровень инфляции. Кроме того, снижение инфляции еще не означает бурного роста инвестиций. Как свидетельствует российский опыт 1996-1997 гг., когда процентные ставки и инфляция заметно снизились, никакого инвестиционного подъема не произошло по причине отсутствия необходимых институциональных преобразований;

- то же самое можно сказать о скорости, с которой должна быть достигнута инфляционная цель. Поскольку консенсус относительно оптимальной скорости равнозначен ответу на вопрос, что является первичной целью денежно-кредитной политики в экономике трансформационного типа, то нет никаких оснований полагать, что оптимальная скорость может быть найдена;

- выбор индекса потребительских цен для инфляционного таргетирования также весьма проблематичен. В настоящее время ИПЦ стал стандартным средством измерения инфляции. Однако для России он может и не подходить. Дело в том, что экономика переходного типа нередко подвергается многочисленным и разнообразным макроэкономическим шокам со стороны предложения. В результате для эффективной оценки инфляции власти должны периодически модифицировать индекс цен или использовать несколько различных показателей инфляции;

- в России, как и во многих развивающихся странах, традиционной практикой являются административное регулирование и государственный контроль за ценами. Типичный пример этого - региональные энергетические комиссии. Управление ценами при высокой инфляции в долгосрочной перспективе не дает существенного эффекта, но зато в краткосрочном периоде позволяет контролировать инфляционные ожидания. Соответственно, если правительство прибегает к административному регулированию цен, центральный банк должен корректировать процедуру прогнозирования инфляции с учетом предположений о периоде и амплитуде изменения цен под влиянием государства. Это, в свою очередь, подразумевает большую координацию действий между денежными и фискальными властями по сравнению со странами, где цены устанавливаются рынком.

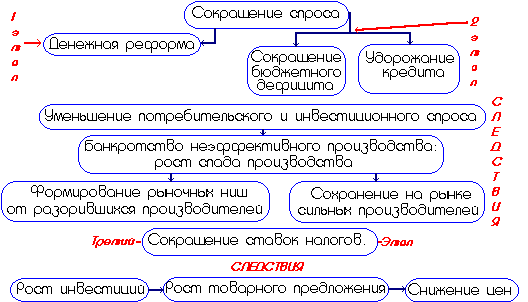

Таким образом, в России пока отсутствуют необходимые предпосылки для введения инфляционного таргетирования. В долгосрочной перспективе Центральный банк РФ в принципе может перейти к таргетированию инфляции, но для этого требуется проделать огромную работу: снизить инфляцию до управляемого уровня (менее 10%), решить проблему внешнего долга и налогообложения, ввести свободно плавающий валютный курс, восстановить банковскую систему.

Похожие работы

... политики должно быть стимулирование частного предпринимательства и сбережений населения, эффект от создания противовеса инфляционным процессам компенсирует предшествующие налоговые потери государства. Инфляция может воспроизводиться и из-за политической нестабильности в государстве и социальной активности населения, связанной с забастовками в базовых отраслях экономики. В России политический ...

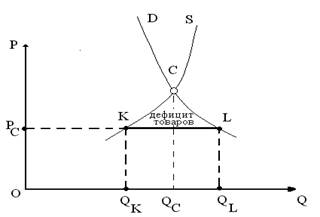

... цену на свою продукцию. Многие экономисты Запада и нашей страны особо выделяют фактор инфляционных ожиданий, подчеркивая, что их преодоление -важнейшая задача антиинфляционной политики. Теории инфляции 1) Инфляция спроса. Это явление нарушения равновесия между спросом и предложением с в сторону спроса. Причиной такого смещения может быть увеличение государственных заказов (к примеру военных), ...

... часто возникающих и действующих в экономике уровнях инфляции. 1. Ползущая инфляция. Это инфляция, темпы роста цен в условиях которой не превышают 10% в год. Такую инфляцию современная экономическая теория рассматривает как благо для экономического развития, а государство - как субъект проведения эффективной экономической политики. Ползущая инфляция позволяет корректировать цены в соответствии с ...

... опыт, остановить инфляцию с помощью одних организационных мер весьма трудно, если не сказать невозможно. Для этого необходима структурная реформа, направленная на преодоление возникших в экономике диспропорций. Конкретные методы сдерживания инфляции, «дозировка» и последовательность применения привлекаемых «для лечения лекарств» зависят от постановки правильного «диагноза». «Поставить диагноз» — ...

0 комментариев