Навигация

Мероприятия по техперевооружению ГРЭС-5

2.1. Мероприятия по техперевооружению ГРЭС-5

На предприятиях АО Мосэнерго техническое перевооружение проводится по единому плану. Финансирование технических мероприятий осуществляется за счет централизованного фонда развития и кредитов банков.

· В 2008 году на ГРЭС-5 единым планом технического перевооружения предусмотрены следующие мероприятия:

· проведение работ по расширению регулировочного диапазона энергосистемы за счет введения режимов разгрузки на скользящих параметрах блоков Т-250 и К-300. Это позволит снизить затраты на топливо на 9 млн. рублей в год;

· усовершенствование схемы водопитания, продувки и фосфатирования на 5 котлах. Ожидаемый годовой экономический эффект от внедрения мероприятий составляет 0,2 млн. рублей в расчете на один котел;

· внедрение автоматизированной системы вибродиагностики турбогенератора Т-250, системы диагностики регулирования на турбопитательных насосах блока Т-250, в результате ожидаемая годовая экономия средств составит почти 1,0 млн. рублей;

· внедрение мазутных паромеханических форсунок типа «Эдипол», обеспечивающих более качественное распыление жидкого топлива. Повышение экономичности сжигания мазута позволит получить снижение расхода топлива на 5 млн. руб. в год.

2.2. Расчет экономической эффективности техперевооружения

Общая сумма затрат на техническое перевооружение складывается и стоимости устанавливаемого оборудования, монтажных и пусконаладочных работ, обучения персонала. Для определения общих затрат на техперевооружение составим таблицу 28.

Таблица 28

Затраты на техперевооружение

| Наименование мероприятия | Стоимость оборудования | Монтаж и пуск | Обучение персонала | Всего |

| Расширение регулировочного диапазона энергосистемы | 7865 | 248 | 32 | 8145 |

| Автоматизированная система вибродиагностики | 5510 | 112 | 23 | 5645 |

| Внедрение форсунок типа «Эдипол» | 5970 | 115 | 30 | 6115 |

| Усовершенствование схемы водопитания | 810 | 65 | 20 | 895 |

| ИТОГО | 20155 | 540 | 105 | 20800 |

Расчет годового экономического эффекта от внедрения мероприятий сведем в таблицу 29.

Таблица 29

Годовой экономический эффект от внедрения мероприятий

| Наименование мероприятия | Годовой экономический эффект |

| Расширение регулировочного диапазона энергосистемы | 9000 |

| Автоматизированная система вибродиагностики | 1000 |

| Внедрение форсунок типа «Эдипол» | 1000 |

| Усовершенствование схемы водопитания | 5000 |

| ИТОГО | 16000 |

Определим коэффициент дисконтирования, используя следующую формулу:

Дисконт = банковская ставка + уровень инфляции +уровень риска проекта.

Принятые исходные данные;

¨ банковская льготная ставка: 10% годовых;

¨ уровень инфляции: 12% в год;

¨ премия за риск: 8%.

¨ Дисконт = 10%+12%+8% = 30%.

При расчете примем, что мероприятия будут реализовываться в течение первого года, поэтому эффект в этом году будет равен 50% от среднегодового.Рассчитаем чистую текущую стоимость ЧТС (табл. 30):

Таблица 30| Год | Кап. затраты | Эффект | Коэффициент дисконтирования | Кап. затр. | Диск доход | ЧТС | ЧДД | |

| 1 | 20 800 | 8000 | 0,7692 | 20 800 | 6153,8 | -14 646 | -14 646 | |

| 2 | 16000 | 0,5917 | 9467,5 | 9 467 | -5 179 | |||

| 3 | 16000 | 0,4552 | 7282,7 | 7 283 | 2 104 | |||

| 4 | 16000 | 0,3501 | 5602,0 | 5 602 | 7 706 | |||

| ИТОГО | 20800 | 56000 | 20 800 | 28 506 | 7 706 |

Таким образом, ЧТС равно 7607тыс. руб., т.е. больше нуля. Определение внутренней нормы доходности (ВНД) Определим ВНД, т.е. при какой норме дисконта проект будет безубыточен. Этот метод оценки проектов используется на западных фирмах. Если она будет ниже, предположим, процента дохода по государственным ценным бумагам, то проект лучше закрыть совсем, либо продать его другой фирме с учетом частичной реализации. Точка ВНД находится на пересечении графика изменения ЧТС с осью абсцисс, т.е. когда ЧТС = 0. Для этого рассмотрим изменение ЧТС: в зависимости от величины дисконта. Результаты расчёта приведены в следующей таблице (табл. 31):

Таблица 31| Дисконт | 0,4 | 0,5 | 0,6 | |

| ЧТС | 3 073,39 | -454 | -3 202 | |

С помощью приведенных данных получено, что при ВНД ~ 0,49

будет ЧТС=О. Таким образом, ВНД существенно превышает величину дисконта, принятую в проекте. Вследствие этого можно считать данный проект безубыточным.

Определение срока окупаемости и индекса доходности проекта

Определим срок окупаемости проекта (Ток) по следующей формуле:

Ток=х+ЧТСх / ЧДД х+1

х - последний год, когда ЧТС < О,

ЧТСх - значение ЧТС в этом году (без минуса),

ЧДД x+1 - значение ЧДД в следующем х+1 году.

Ток == 1 + 14646/2104 =6,96года

Таким образом, проект окупается через 7 лет. Определим индекс доходности (ИД) проекта:

ИД =28506/20800 =1,37

Так как ИД > 1, то по этому показателю проект также можно принять к реализации. Чувствительность и устойчивость проекта к изменению экономического эффекта. Рассмотрим максимально возможное уменьшение суммарного экономического эффекта за четыре года реализации проекта. Результаты расчетов изменения ЧТС при уменьшении объема продаж представлены в следующей таблице (табл. 32):

Таблица 32

| Экономический эффект | 56 000 | 50 400 | 44 800 | |

| ЧТС | 7 706 | 686 | -4 523 |

Результаты расчетов абсолютных и относительных изменений объема продаж и ЧТС приведены в нижеследующей таблице (табл. 33).

Таблица 33

| Абсолютное уменьшение экономического эффекта | 0 | -5600 | -10200 |

| Абсолютное уменьшение ЧТС,. | 0 | -6900 | -12229 |

| Относительное уменьшение экономического эффекта | 0 | -10 | -20 |

| Относительное уменьшение ЧТС. % | 0 | -89,8 | -158,7 |

Из анализа приведенных выше данных следует, что допустимое уменьшение экономического эффекта должно быть не более, чем на 7000 тыс. руб. (при этом ЧТС >0), что соответствует 10 %-ному уменьшению планируемого экономического эффекта. Проект можно считать устойчивым к показателю экономического эффекта, так как при уменьшении объема продаж на 10 % ЧТС =686 тыс.руб.

Оценим теперь допустимое увеличение величины капитальных затрат. Результаты расчета изменения ЧТС при увеличении величины капитальных затрат представлены в следующей таблице (табл.34):

Таблица 34| Кап.затраты, | 20800 | 22880 | 24960 |

| ЧТС | 7706 | 5626 | 3546 |

В нижеследующей таблице представлены результаты расчета изменения относительных величин ЧТС и капитальных затрат (табл.35):

Таблица 35

| Абсолютное увеличение кал. затрат | 0 | 2080 | 4160 |

| Абсолютное изменение ЧТС | 0 | -2080 | -4160 |

| Относительное увеличение кал. затрат, % | 0 | 10 | 20 |

| Относительное изменение ЧТС. % | 0 | -27 | -54 |

Проект можно считать устойчивым к изменению капитальных затрат, так как при увеличении их на 10 % ЧТС =5626 тыс.руб.

Оценим, на сколько процентов в неблагоприятную сторону допустимо изменение банковской ставки и премии за риск. Вследствие незначительности величины инфляции можно считать без проведения расчетов, что к инфляции проект будет устойчив. Оценим изменение ЧТС при увеличении банковской ставки. Результаты расчетов представлены в следующей таблице (табл. 36):

Таблица 36| Банковская ставка, % | 10 | 20 | 30 |

| ЧТС | 7706 | 3 073 | -454 |

Результаты расчета абсолютных и относительных изменений

банковской ставки и ЧТС представлены в нижеследующей таблице (таб.37).

Таблица 37| Абсолют, увеличение банковской ставки, пункт. | 0 | 10 | 20 |

| Абсолют, изменение ЧТС | 0 | -4633 | -8160 |

| Относит, увеличение банковской ставки, % | 0 | 100 | 200 |

| Относит, изменение ЧТС, % | 0 | -60 | -105,9 |

Из полученных данных следует, что проект будет устойчивым к изменению банковской ставки. Действительно, ЧТС становится равный нулю при ее увеличении до 29%. Рассмотрим влияние изменения величины риска. Результаты расчета изменения величин риска и ЧТС представлены в следующей таблице (табл. 38):

Таблица 38| Риск, % | 8 | 12 | 20 |

| ЧТС | 7706 | 5693 | 2292 |

Абсолютные и относительные изменения величин риска и ЧТС представлены в нижеследующей таблице (табл. 39);

Таблица 39

| Абсолют, увеличение величины риска,% | 0 | 4 | 12 |

| Абсолют, изменение ЧТС | 0 | 2013 | 5414 |

| Относит, увеличение величины риска, % | 0 | 50 | 150 |

| Относит, изменение ЧТС, % | 0 | -26,1 | -70,25 |

Из приведенных данных следует, что проект можно считать устойчивым к изменению величины риска. Максимально риск может быть увеличен до 30%. По результатам, проведенным в этом разделе экспертизы проекта, составлена сводная таблица полученных данных по чувствительности и устойчивости проекта (табл. 40):

Таблица 40

| Показателя | Базовое значение | 10% устойчивость |

| Экономический эффект | 56000 | устойчив |

| Капитальвые затраты | 20800 | устойчив |

| Банковская ставка в месяц, % | 10 | устойчив |

| Риск,% | 8 | устойчив |

Проект можно считать устойчивым, поскольку при экспертизе рассматривались изменения в худшую сторону показателей в сумме за четыре года.

Заключение

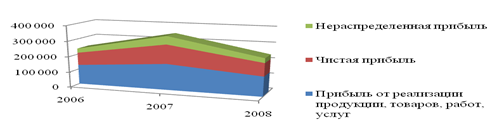

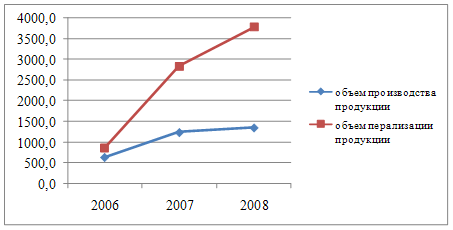

Шатурская ГРЭС–5 имеет установленную мощность 1885 МВт. Они вырабатывают около 10% общей электроэнергии в системе ОАО «Мосэнерго». Проведенный анализ финансово-хозяйственной деятельности показал:

¨ балансовая прибыль отчетного года значительно снизилась – на 10801 тыс. рублей, или на 40,06 процентов Наибольшее влияние на снижение прибыли оказало снижение прибыли от реализации продукции – основной составляющей прибыли предприятия;

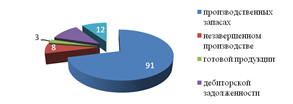

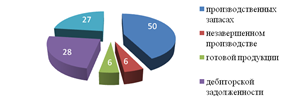

¨ общая сумма средств предприятия уменьшилась на 64 тысячи рублей, или на 0,03 процента. Наибольший удельный вес в структуре имущества занимают внеоборотные активы - 84,39 процента на начало года и 82,03 процента на конец года. В структуре оборотных активов на начало года наибольший удельный вес (85,75 процента) занимают материальные оборотные активы;

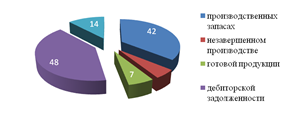

¨ на конец года произошли существенные изменения в этих группах, как в абсолютной сумме, так и по их удельным весам;

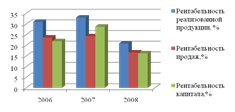

¨ показатели рентабельности всех средств и функционирующих средств, исчисленные по общей сумме прибыли и прибыли от реализации продукции, снизились по сравнению с прошлым годом на 24,76 процента;

¨ в отчетном периоде наблюдается платежный недостаток наиболее ликвидных активов (А1) денежных средств и краткосрочных финансовых вложений на сумму 9571 тысяч рублей на начало года и 6305 тысяч рублей на конец года;

¨ коэффициент абсолютной ликвидности в 2006 году не превышал нижней границы порогового показателя на 0,0022 пункта и за 2007 год он не только не возрос, но снизился на 0,0375 пункта.

¨ финансовое состояние предприятия на начало и конец анализируемого периода является кризисным, так как в ходе анализа установлен недостаток собственных оборотных средств (7641 тыс. рублей на начало и 3233 тысяч рублей на конец периода), собственных и долгосрочных заемных источников формирования запасов и затрат (7201 тыс. рублей на начало и 2993 тысяч рублей на конец периода), общей величины основных источников формирования запасов и затрат (7201 тысяч рублей на начало и 1627 тысяч рублей на конец периода), «Запасы» не обеспечиваются источниками их формирования;

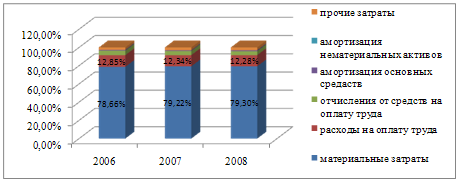

¨ общее отклонение фактических затрат на 1 рубль товарной продукции от уровня по утвержденному плану составляет 0,62 копейки на 1 рубль;

¨ промышленно-производственные основные средства за год увеличились на 1 317 тыс. рублей, или на 0,79%. Активная часть при этом увеличилась более значительно — на 1 209 тыс. рублей, или на 102,30%. Удельный вес активной части увеличился на 0,47%;

¨ общая фондоотдача снизилась на 1,6054 пункта, или на 59,36%, а фондоотдача активной части основных средств снизилась более значительно — на 4,7444 пункта, или на 61,17%;

В 2008 году на ГРЭС-5 единым планом технического перевооружения предусмотрены следующие мероприятия: проведение работ по расширению регулировочного диапазона энергосистемы, что позволит снизить затраты на топливо на 9 млн. рублей в год; усовершенствование схемы водопитания, продувки и фосфатирования; внедрение автоматизированной системы вибродиагностики турбогенератора Т-250, системы диагностики регулирования на турбопитательных насосах блока Т-250; внедрение мазутных паромеханических форсунок типа «Эдипол», обеспечивающих более качественное распыление жидкого топлива.

Проведенная экономическая оценка мероприятий показала, что проект окупается через 7 лет, при этом индекс доходности (ИД) проекта - 1,37. По результатам экспертизы проект можно считать устойчивым, поскольку рассматривались изменения в худшую сторону показателей в сумме за три года.

Список литературы

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. – М.: Финансы и статистика, 2005. – с. 47-49.

2. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. - М.: Финансы и статистика, 2004. – с. 58.

3. Берстайн Л.А. Анализ финансовой отчетности.- М.: Финансы и статистика, 2004. – с. 126.

4. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности предприятия/ Консультант, № 8, 2005. – с. 71-75.

5. Бороненкова С.А. Управленческий анализ: Учеб. Пособие.- М.: Финансы и статистика, 2005. – с. 67.

6. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия. Практическое пособие. - М.: Издательство "ПРИОР", 2005. – с. 15.

7. Вакуленко Т. Г.. Фомина Л. Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – С-Пб.: Издательский торговый дом «Герда». 2004. – с. 288.

8. Ван Хорн Дж. К. Основы управления финансами. Пер. с англ. / Гл. ред. серии Я. В. Соколов. - М.: Финансы и статистика. 2005. - с.180.

9. Вещунова И. Л., Фомина Л. Ф. Бухгалтерский учет на предприятиях различных форм собственности: Учеб.-практич. пособие. – С-Пб.: Издательский торговый дом «Герда», 2005. с. 64.

10. Григорьев Ю.А. Проблемы определения платежеспособности предприятия// Консультант, № 23. – 2004. - с. 84-88.

11. Григорьев Ю.А. Рентабельность предприятия и проблемы совершенствования отчетности// Консультант. № 21. - 2005. - с. 83.

12. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. - М.: ДИС, 2005. – с. 97.

13. Друри К. Введение в управленческий и производственный учет: пер. с англ./под ред. Табалиной С.Д. - М.: Аудит, Юнити, 2004. – с. 132.

14. Ефимова О.В. Анализ финансово-хозяйственной деятельности предприятия. - М.: Дело и Сервис, 2006. – с. 134.

15. Жминько С.И. Финансовый учет на предприятиях. - Ростов-на-Дону: изд. "Феникс", 2005. – с. 133.

16. Захарьин В. Р. Налоговый учет затрат на производство. - М.: Издательство «Дело и Сервис». 2005. – с. 160.

17. Карзаева И. К Оценка и ее роль в учетной и финансовой политике организации. - М.: Финансы и статистика. 2005. – с. 224.

18. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. - М.: Финансы и статистика, 2005. – с. 113.

19. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. - М.: ООО «ТК Велби», 2004. – с. 56.

20. Ковалев В.В., Патров В.В. Как читать баланс. - М.: Финансы и статистика, 2004. – с. 43.

Приложения

Приложение 1

БУХГАЛТЕРСКИЙ БАЛАНС

на 01 Октября 2008г.

| Актив | Код показателя | На начало отчетного периода | На конец отчетного периода |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | - | - |

| Основные средства | 120 | - | - |

| Незавершенное строительство | 130 | - | - |

| Долгосрочные фин.вложения | 140 | - | 800 000 |

| Отложенные налоговые активы | 145 | - | - |

| Прочие внеоборотные активы | 150 | - | - |

| ИТОГО по разделу I | 190 | - | 800 000 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | - | - |

| в том числе: | |||

| сырье, материалы и другие аналогичные ценности | - | - | |

| затраты в незавершенном производстве | |||

| готовая продукция и товары для перепродажи | - | - | |

| товары отгруженные | - | - | |

| расходы будущих периодов | 107 | 26 | |

| прочие запасы и затраты | - | - | |

| НДС по приобретенным ценностям | 220 | 1 | 11 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | 161 |

| в том числе покупатели и заказчики | - | - | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | - | 2 644 |

| в том числе покупатели и заказчики | - | - | |

| Краткосрочные финансовые вложения | 250 | - | - |

| Денежные средства | 260 | 9 | 64 |

| Прочие оборотные активы | 270 | - | - |

| ИТОГО по разделу II | 290 | 117 | 2 906 |

| БАЛАНС | 300 | 117 | 802 906 |

| Пассив | Код показателя | На начало отчетного периода | На конец отчетного периода |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 10 | 10 |

| Собственные акции, выкупленные у акционеров | |||

| Добавочный капитал | 420 | - | - |

| Резервный капитал | 430 | - | - |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 21(4) | 23 |

| ИТОГО по разделу III | 490 | 27 | 33 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 510 | - | 800 000 |

| Отложенные налоговые обязательства | 515 | - | - |

| Прочие долгосрочные обязательства | 520 | - | - |

| ИТОГО по разделу IV | 590 | - | 800 000 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 90 | 239 |

| Кредиторская задолженность | 620 | - | 4 |

| в том числе: | |||

| поставщики и подрядчики | - | 4 | |

| задолженность перед персоналом организации | - | - | |

| задолженность перед государственными внебюджетными фондами | - | - | |

| задолженность по налогам и сборам | 624 | - | - |

| прочие кредиторы | 625 | - | - |

| Задолженность перед участниками (учредителями) по уплате доходов | 630 | - | - |

| Доходы будущих периодов | 640 | - | - |

| Резервы предстоящих расходов | 650 | - | - |

| Прочие краткосрочные обязательства | 660 | - | 2 630 |

| ИТОГО по разделу V | 690 | 90 | 2 873 |

| БАЛАНС | 700 | 117 | 802 906 |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ | Код строки | На начало отчетного года | На конец отчетного периода |

| Арендованные основные средства | - | - | |

| в том числе по лизингу | - | - | |

| Товарно-материальные ценности, принятые на ответственное хранение | - | - | |

| Товары, принятые на комиссию | - | - | |

| Списанная в убыток задолженность неплатежеспособных дебиторов | - | - | |

| Обеспечения обязательств и платежей полученные | - | - | |

| Обеспечения обязательств и платежей выданные | - | - | |

| Износ жилищного фонда | - | - | |

| Износ объектов внешнего благоустройства и других аналогичных объектов | - | - | |

| Нематериальные активы, полученные в пользование | - | - |

Приложение 2

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за 9 месяцев 2008 г.

| Наименование | Код показателя | За отчетный период | За аналогичный период предыдущего года |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 010 | 12 712 | - |

| Себестоимость проданной продукции, работ, услуг | 020 | ( 12 458 ) | - |

| Валовая прибыль | 029 | 254 | - |

| Коммерческие расходы | 030 | ( 146 ) | - |

| Управленческие расходы | 040 | ( - ) | - |

| Прибыль (убыток) от продаж | 050 | 108 | - |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | 50 610 | - |

| Проценты к уплате | 070 | ( 50 502 ) | - |

| Доходы от участия в других организациях | 080 | - | - |

| Прочие операционные доходы | 090 | - | 30 |

| Прочие операционные расходы | 100 | ( 210 ) | - |

| Внереализационные доходы | 120 | - | 2 |

| Внереализационные расходы | 130 | - | - |

| Прибыль (убыток) до налогообложения | 140 | 6 | 30 |

| Отложенные налоговые активы | 141 | - | - |

| Отложенные налоговые обязательства | 142 | - | - |

| Текущий налог на прибыль | 150 | ( 1 ) | ( 7 ) |

| Чистая прибыль (убыток) отчетного периода | 190 | 5 | 23 |

| СПРАВОЧНО: | |||

| Постоянные налоговые обязательства ( активы) | 200 | - | - |

| Базовая прибыль (убыток) на акцию | 201 | - | - |

| Разводненная прибыль (убыток) на акцию | 202 | - | - |

РАСШИФРОВКА ОТДЕЛЬНЫХ ПРИБЫЛЕЙ И УБЫТКОВ

| Показатель | За отчетный период | За аналогичный период предыдущего года | |||

| Наименование | код | прибыль | убыток | прибыль | убыток |

| Штрафы, пени и неустойки, признанные или по которым получены решения суда (арбитражного суда) об их взыскании | 210 | - | - | - | - |

| Прибыль (убыток) прошлых лет | 220 | 21 | 4 | - | - |

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств | 230 | - | - | - | - |

| Курсовые разницы по операциям в иностранной валюте | 240 | - | - | - | - |

| Отчисления в оценочные резервы | 250 | × | - | × | - |

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности | 260 | - | - | - | - |

| 270 | 21 | 4 | - | - | |

Похожие работы

... году, млн.р.; - абсолютное значение экономии, млн.р. %. Таким образом, внедрив данное мероприятие в 2007 году, получим экономию в размере 584,7 млн. р. 3.3 Снижение себестоимости производства продукции за счет рационального использования материальных ресурсов Во 2 главе диплома, в ходе анализа себестоимости продукции было подчеркнуто, что главным направлением снижения затрат на ...

... производства, даже небольшое сокращение затрат сырья и материалов на единицу продукции может дать ощутимый экономический эффект. 3 ПУТИ СНИЖЕНИЯ СЕБЕСТОИМОСТИ ПРОДУКЦИИ НА МЗХ ЗАО «АТЛАНТ» 3.1 Организационно-экономические мероприятия по усовершенствованию процесса управления затратами Как отмечалось во втором разделе, для решения выявленных в результате анализа проблем, ...

... повышения зарплаты, но отрицательно – на себестоимости. 3. ТЕХНИКО-ЭКОНОМИЧЕСКИЕ МЕРОПРИЯТИЯ ПО СНИЖЕНИЮ СЕБЕСТОИМОСТИ ПРОИЗВОДСТВА ПРОДУКЦИИ 3.1 Пути снижения себестоимости продукции Можно выделить следующие основные направления снижения себестоимости продукции промышленного предприятия: Повышение технического уровня производства. Это внедрение новой, прогрессивной технологии, ...

... всего за счет повышения производительности труда. С ростом производительности труда сокращаются затраты труда в расчете на единицу продукции, а следовательно, уменьшается и удельный вес заработной платы в структуре себестоимости. С целью снижения себестоимости льнопродукции в ОАО «Сморгоньлен» разработан план мероприятий по снижению общих и материальных затрат на производство, мероприятия по ...

0 комментариев