Навигация

Государственные краткосрочные облигации (ГКО)

3. Государственные краткосрочные облигации (ГКО)

3.1.История проекта выпуска ГКО

Необходимость перехода к рыночным методам регулирования государственного долга и финансирования бюджета из неинфляционных источников обусловила появление в 1993 г. нового инструмента на финансовом рынке - государственных краткосрочных облигаций - (ГКО).

Проект выпуска ГКО был подготовлен в рамках Российско- американского банковского форума, созданного в июне 1992 г.* Для реализации проекта а Центральном банке РФ было создано управление ценных бумаг, занимающееся размещением облигаций на вторичном рынке, расчетами между участниками рынка и иными операциями по обслуживанию рынка ГКО.

В июне 1992 года Банк России провел конкурсный отбор среди проектов российских фондовых бирж на право ведения технологической части рынка - торговой, расчетной и депозитарной системы. В конкурсе приняли участие четыре

фондовых биржи: Московская международная фондовая биржа, Московская центральная фондовая биржа, Российская международная волютно-фондовая биржа и Московская межбанковская валютная биржа. Победителем конкурсного отбора стала Московская межбанковская валютная биржа (ММВБ). Банк России поручил ей проработать технологическую сторону проекта выпуска ГКО, взять на

______________________________

Первоначально по причине неготовности правительства на выпуск собственных ценных бумаг предполагалось в рамках проекта выпустить долговые обязательства Центрального банка России

себя роль технического организатора рынка ГКО. В сентябре-декабре 1992 г. Управление ценных бумаг Банка России в сотрудничестве с ММВБ разработала проекты конструктивных материалов по проекту выпуска ГКО. Компьютерная фирма “Программ-банк” разработала и установила для ММВБ модельную версию торговой системы и депозитария, рабочую версию расчетной системы. Были организованы взаимные консультации специалистов управления ценных бемаг Банка России, ММВБ и организаций-дилеров. В то же время Министерство финансов РФ приняло решение о выпуске собственных краткосрочных долговых обязательств.

Центральный банк России переориентировал проект на эти финансовые инструменты, отказавшись от выпуска собственных ценных бумаг.

В декабре 1992 г. Министерство финансов РФ утвердило разработанные по согласованию с Центральным банком России основные условия выпуска государственных именных краткосрочных бескупонных облигаций (далее - основные условия выпуска ГКО), которые были одобрены Советом Министров - Правительством РФ постановлением то 8 февраля 1993 г. “О выпуске ГКО”. Данным постановлением Министерству финансов РФ было дано разркшение производить выпуск ГКО, начиная с февраля 1993 г., а постановлением Верховного овета РФ от 19 февраля 1993 г. Разрешалось правительству РФ “в целях обеспечения финансирования в 1993 г. Общегосударственных программ и мероприятий из республиканского бюджнта РФ ... в 1993 г. Осуществить размещение займа на сумму 650 млрд. Руб.”

18 мая 1993 г. На ММВБ прошел первый аукцион по размещению ГКО, который стал логическим завершением многомесячной кропотливой работы над проектом эмиссии гособлигаций. Значимость реализации этого проекта Заместитель Председателя Центрального Банка России Д.В. Тулин сравнил с запуском первой ракеты в космос.

До последнего времени схема обращения ГКО - ОФЗ на организованном рынке ценных бумаг выглядела так, как показано на рисунке 3.1.

Рисунок 3.1.

Рисунок 3.1.

Министерство Центральный Управление ценных

Финансов банк России бумаг ГУ

Региональная торговая

ММВБ площадка

Депозитарий Расчетная Торговая Расчетный центр

система система ОРЦБ

ДИЛЕРЫ ДИЛЕРЫ

Субдепозитарий Субдепозитарий

Брокеры

и

Инвесторы Инвесторы Инвесторы Инвесторы

Инвесторы Инвесторы Инвесторы

3.2. Условия выпуска ГКО

Эмиссия ГКО осуществляется периодически в виде отдельных выпусков на срок до 1 года - 3, 6, и 12 месяцев.

Первый аукцион по размещению 6-месячных облигаций состоялся 22 декабря 1993 г., а облигаций со сроком обращения 12 месяцев - 24 октября 1994 г. Если в 1993 г. Из 9 проведенных аукционов 8 приходилось на аукционы по размещению 3-месячных ГКО (диаграмма 3.1.), то в 1994 г. из 31 аукциона на аукционы по размещению 6 и 12 - месячных ГКО приходилось уже соответственно 10 и 3, а их доля в общем рынка ГКО к концу 1994 года составила соответственно 26,7 и 2,1 %, в то время как доля 3-месячных облигаций 71,3 % (диаграмма 3.2.).

Диаграмма 3.1.

Диаграмма 3.2.

Ориентация эмитента на выпуск ГКО с длятельными сроками обращения является результатом целенаправленной политикигосударства по рестуктеризации рынка ГКО в целях удешевления обслуживания как самого рынка ГКО так и в целом внутреннего государственного долга.

На диаграммах 3.3. и 3.4. показано, как изменилась структура срочности рынка ГКО в январе-мае 1996 г.

Номинальная стоимость ГКО 1000 руб.*

ГКО являются бескупонными цнееыми бумагами. Облигации продаются со скидкой от номинала - дисконтом.

Эффективность инвестирования в ГКО позволяет оценить показатель доходности. В

соответствии с методикой Центрального банка России доходность ГКО к погашению может быть расчитана 2 способами: с учетом действующих налоговых льгот (формула 1) –так называемая “эффективная” или “реальная” доходность; и без учета налоговых льгот (формула 2) - или “номинальная” доходность.

Y=( N-C )/C * 365/m * 1/( 1-t ) * 100% (1)

Y=( N-C )/C * 365/M * 100% (2)

где N-номинал облигации, %

P- курс покупки облигации,%

m-срок обращения до погашения

t-ставка налога на прибыль при ставке наотгообложения прибыли 35%, т.е. t =0,35.

С 1 августа 1995 года при публикации доходностей ГКО и ОФЗ в официальной информации предполагается не учтиывать налоговые льготы, которые по мнению специалистов ничего не давали для оценки реальной доходности вложений в ГКО. Действительно, “льготируемая” доходность имела смысл, если деятельность, не связанная с ГКО, доходна. Когда же суммарные расходы, учитываемые при определении прибыли превышают суммарные __________________________

* Цены деноминированные. Первоначально,в соответствии с основными условиями выпуска ГКО, облигации выпускались на срок 3 и 6 месяцев и имели номинал 100 тыс.руб. Постановлением правительства РФ от 27 сентября 1994 г. № 1105 в Основные условия выпуска ГКО были внесеы изменения, в соответствии с которыими эмиссия ГКО допускалась на срок до 1 года, ГКО стали выпускаться номинальной стоимостью 1 млн. руб.

доходы,полученные от налогооблагаемой деятельности, то льготирование доходности по операциям с ГКО теряет смысл. Только та часть доходов от инвестиций в ГКО, которая при суммировании с прочими доходами превышает расходы, является полученной по льготированной ставке доходности. И идеальным является вариант, при котором сумма превышения доходов над расходами формируется за счет доходов от инвестиций в ГКО. Однако на практике достичь реализации такой схемы балансирования доходов и расходов представляеися крайне трудным.

ГКО выпускается в бездокументарной форме в виде записей на счетах “депо”. Каждый выпуск ГКО оформляется глобальным сертификатом, передаваемом Министерством финансов РФ в Центральный банк России для хранения не позднее чем за 10 дней до даты аукциона.

Каждому выпуску ГКО присваевается государственный регистрационный номер, состоящий из девяти разрядов х1х2х3х4х5х6х7х8х9, где

х1 - цифра 2 указывает на вид ценной бумаги - долговое обязательство;

х2 - указывает на тип ценной бумаги:

“1”-для 3-месячных облигаций,

“2”-для 6-месячных,

“3”-для годовых облигаций.

х3х4х5-порядковый номер выпуска данного типа.;

х6х7х8-буквы RMF(Russian Ministri of Finance), указывает на эмитента;

х9-буква “S” - указывает, что данная бумага является государственной.

Пример 1:

Государственный регистрационный номер государственный краткосрочных бескупонных облигаций - 21056RMFS. Это означает, что эта облигация трехмесячная, выпуск пятьдесят шестой.

Сведения о параметрах очередного выпуска объявляются не позднее чем за семь дней до его размещения.

Владельцами ГКО могут быть российские юридические и физические лица, а также нерезиденты, с учетом ограничений, устанавливаемых отдельно для каждого выпуска.

Выпуск ГКО считается состоявшимся, если в период его размещения было продано не менее двадцати процентов от количества облигаций, предлагавшихся к выпуску.

Обращение облигаций может осуществляться только в результате заключения договоров купли-продажи. Переход права собственности от одного владельца к другому наступает в момент перевода облигаций на счет “депо” их нового владельца. Московская межбанковская валютная биржа за проведение операций на рынке ГКО взимает комиссия в размере 0,075% от суммы каждой сделки, кроме операций по погашению облигаций.

Действия Министерства финансов РФ и Центрального банка Российской Федерации в этих случаях оговорены специальным договором № 5-2-1 “О размещении и обслуживании выпусков государственных краткосрочных бескупонных облигаций” от 6 мая 1993 г.

3.3.Участники рынка ГКО

Участники рынка ГКО деляться на три категории: эмитент, дилер, инвестор.

Похожие работы

... для роста экономики. Наша задача - сделать так, чтобы корпорации эффективно использовали капитал и были ответственными перед партнерами и кредиторами", - добавил министр финансов. 2.3.Регулирование внутреннего долга в России Во время Петербургского международного экономического форума Сергей Иванов заявил, что в 2020 году Россия войдет в пятерку лучших экономически развитых стран. К этому ...

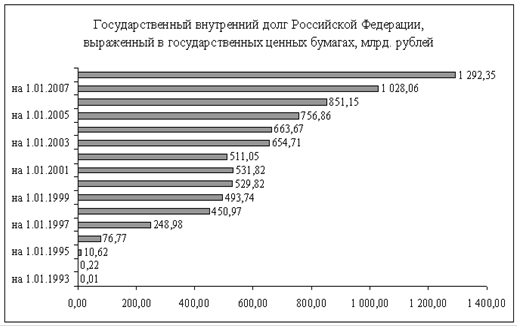

... мировом финансовом рынке, да и последние пертурбации в российском руководстве отодвигают воплощение в жизнь этих оптимистичных прогнозов на неопределенный срок. 2. Внутренний долг России. 2.1. Государственный долг и формы его покрытия В России дефицит бюджета уже несколько лет, для его покрытия нужны безинфляционные инструменты. К таким инструментам относятся государственные ценные бумаги. ...

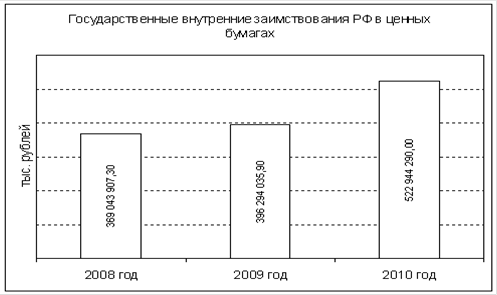

... Россией, субъектами Федерации или муниципальными образованиями на финансирование бюджета соответствующего уровня. 2. Структура и динамика развития внутреннего долга россии 2.1 Структура внутреннего долга РФ К настоящему времени структура государственного внутреннего долга РФ сложилась из долговых обязательств нерыночного характера и обязательств от размещения на организованном рынке ...

... финансирование дефицита бюджета. 2.2. Внешний государственный долг В настоящее время правительство и общественность нашей страны все лучше осознают остроту проблемы государственного долга России. В сложившейся обстановке велик соблазн искать лишь краткосрочное решение проблемы. Между тем она является для нашей страны поистине стратегической. От того, как будет с самого начала поставлена задача ...

0 комментариев