Навигация

Руб. + 3200 руб. = 5384,6 руб. + X руб. / 1,9

7500 руб. + 3200 руб. = 5384,6 руб. + X руб. / 1,9.

Отсюда X руб. = (7500 + 3200 - 5384,6) * 1,9 = 10099,3 руб.

Из примера видно, что сокращение срока платежа во втором контракте, позволяет уменьшить суммарные выплаты. По первому контракту они составят 20000 руб. (12000 + 8000), а по второму — 17099,3 руб. (7000 + 10099,3).

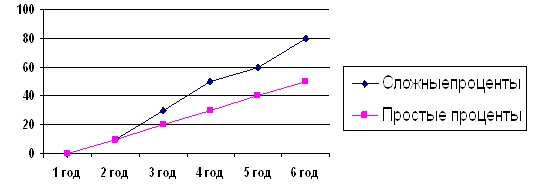

На практике финансовые операции обычно совершаются с использованием сложных процентов. Кредитные взаимоотношения, осуществление долгосрочных финансово-кредитных операций, оценка инвестиционных проектов нередко требуют применения математических моделей непрерывного начисления процентов, их реинвестирования, использования сложных процентов. Особенность процесса при этом состоит в том, что исходная базовая сумма увеличивается с каждым периодом начисления, в то время как при использовании простых процентов она остается неизменной. Наращение по сложным процентам осуществляется с ускорением. Процесс присоединения начисленных процентов к базовой сумме носит название капитализации процентов.

Наращение по сложным процентам описывается геометрической прогрессией. Множитель наращения будет выглядеть как (1 + i)t. Наращенная сумма исчисляется по алгоритму:

St = S0 * (1 + i)t

где S0 — базовая сумма (современная стоимость суммы денег); St — будущее значение суммы денег; i — годовая процентная ставка; t — срок, по истечении которого современное значение денег изменится.

Предположим, что банк ежегодно начисляет сложные проценты (30%) на вклад в сумме 100000 руб. Тогда наращенная сумма через два года составит

St = 100000 руб. * (1 + 0,3)2 = 169000 руб. Через четыре года она будет равна St = 100000 руб. * (1 + 0,3)4 = 285610 руб.

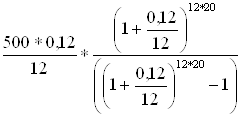

Ставка сложных процентов обычно указывается на год (номинальная), хотя начисляться они могут чаще — каждое полугодие, квартал, месяц, даже день. Тогда за каждый период годаставка сложных процентов будет равна i/m где т — число раз начисления процентов в году.

В этом случае алгоритмы расчета наращенной суммы выглядят так:

St = S0 / (1 + i/m)tm

Дополним условия предыдущего примера тем, что та же годовая ставка сложных процентов (30%) применяется четыре раза в году, т.е. число начислений возрастает. Тогда наращенная сумма, например, за два года составит

St= 100000 руб. * (1 + 0,3/4)2*4 = 100000 руб. * (1 + 0,075)8 = 100000 руб. * 1,78348 = 178,348 тыс.руб.

При начислении один раз в год наращенная сумма за два года, как мы видели, составила лишь 169000 руб.

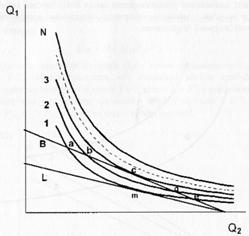

При увеличении числа периодов начисления сложных процентов при одной и той же годовой ставке за одно и то же время наращения сумма будет возрастать.

В финансовых расчетах с использованием сложных процентов принято определять эффективную ставку, т.е. такую годовую номинальную ставку сложных процентов, которая дает возможность получить тот же результат, как и при начислении процентов несколько раз в году. Равенство наращенных сумм обеспечивается здесь равенством первоначальных сумм, периодов и множителей наращения.

Эффективная процентная ставка будет больше номинальной. Это видно из соответствующих алгоритмов, где iэф — эффективная ставка. Множители наращения должны быть равны

(1 + iэф)t = (1+im/m)mt

Отсюда эффективная ставка составит

iэф = (1+ im/m)mt - 1

Используя приведенный алгоритм, рассчитаем эффективную ставку сложных процентов при ежеквартальном начислении, если номинальная ставка — 20%, а период равен году. Первоначальная сумма — 300 тыс. руб.

iэф = (1+0,2/4)4 - 1 = 0,2155 = 21,55%

Наращенная сумма при этом составит

St = S0 * (1 + iэф)t = 300 тыс. руб. * (1 + 0,2155) = 364,65 тыс. руб.

При начислении сложных процентов четыре раза в году получим ту же наращенную сумму:

St = S0 / (1+ im/m)tm = 300 тыс.руб. / (1+ 0,2/4)4 = 300 * (1,5)4 = 364,65 тыс.руб.

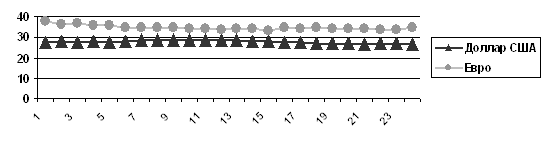

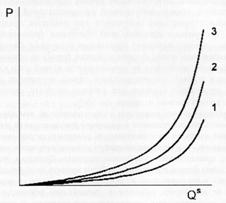

В финансовых расчетах должна учитываться инфляция, тем более если она значительна. С одной стороны, сумма, положенная, например, на депозит, получит приращение, а с другой — утратит свою реальную стоимость в результате инфляции. Для определения наращенной суммы с учетом инфляции используют алгоритм

Sинф = S0 * (1 + im/m)t / (1 + h)t

где Sинф — наращенная сумма с учетом инфляции; S0 — базовая сумма; im — годовая номинальная банковская ставка, применяемая m разв году; h — ожидаемый месячный темп инфляции; t — число месяцев.

Пример. Предположим, что на депозит положена сумма 800 тыс. руб. (S0). Номинальная годовая банковская ставка (im) равна 48%. Сложные проценты начисляются каждый месяц, т.е. годовая номинальная ставка применяется 12 раз в году (m). Ожидаемый месячный темп инфляции (h) равен 10%. Определим наращенную сумму (с учетом инфляции) через четыре месяца, а также эрозию капитала (ЭК), или уменьшение реальной стоимости суммы, положенной на депозит (Sинф - S0):

Sинф = 800 тыс.руб. * (1 + 0,48 / 12)4 / (1+0,1)4 = 639,2 тыс.руб.

Эрозия капитала составит: 639,2 тыс. руб. - 800 тыс. руб. = -160,8 тыс. руб.

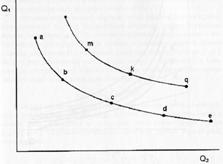

Чаще всего финансовые операции имеют продолжительный характер, состоят не из одного разового платежа, а из потоков платежей и нередко с разными знаками. В качестве примера можно привести: ежегодные выплаты процентов по облигациям, ежемесячные взносы на погашение потребительского кредита, получение ежемесячных стипендий от благотворительного фонда; арендные платежи; периодические вклады в банк для образования страхового фонда и др.

В таких финансовых операциях возникает необходимость найти наращенную сумму потока платежей или, наоборот, по наращенной сумме определить величину отдельного платежа. Для целого ряда финансовых расчетов разработаны математические мод

Похожие работы

... и потребностями хозяйства в деньгах. Внутренние факторы инфляции делятся на неденежные (диспропорции хозяйства, монополизация производства, государственно-монополистическое ценообразование); денежные (кризис государственных финансов, дефицит бюджета, рост государственного долга, эмиссия денег, скорость обращения денег. Внешние факторы инфляции – мировые структуры кризисы (сырьевой, энергетический, ...

... доходность – годовая процентная ставка, характеризующая полный относительный годовой доход по операции с учетом внутригодовой капитализации. ЗАКЛЮЧЕНИЕ Предлагаемое учебное пособие рассматривает финансовые вычисления, предметом которых является результат деятельности инвестиционных, биржевых, кредитных, страховых, валютных и иных заимствующих организаций. Эти финансовые вычисления называют ...

... и частных участков земли под застройку, для садово-огородных и дачных участков (с постройками) и для сельскохозяйственных угодий (мелких - до 0,2 га, средних - до 0,5 га, крупных - до 15 га). Рынок жилой недвижимости (жилищный рынок) обеспечивает обращение прав собственности или аренды - государственных, муниципальных, частных и коллективных жилых домов (в том числе с приусадебными участками), ...

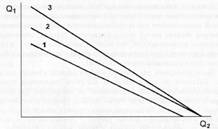

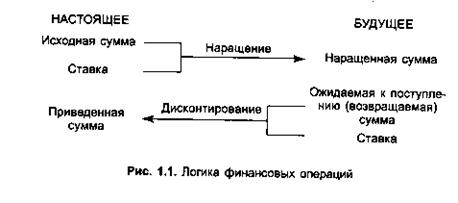

... суммой, а ставка — ставкой дисконтирования. В первом случае речь идет о движении денежного потока от настоящего к будущему, во втором — о движении от будущего к настоящему (рис. 1.1). Экономический смысл финансовой операции, задаваемой формулой (1), состоит в определении величины той суммы, которой будет или желает располагать инвестор по окончании этой операции. Поскольку из формулы (1) ...

0 комментариев