Навигация

Способы определения современной стоимости денег и наращенной суммы вложений

Лилия Тимофеевна Гиляровская, профессор, доктор экономических наук, заведующая кафедрой бухгалтерского учета и анализа хозяйственной деятельности Всероссийского заочного финансово-экономического института.

Коммерческие отношения в современном бизнесе связаны с принятием финансовых решений, например: при расчетах доходности на рынке ценных бумаг; оценке доходности капиталовложений в реальное производство; в связи с необходимостью учесть экономическую неэквивалентность одинаковых сумм денег в разные календарные сроки, т.е. временную стоимость денег; при обнаружении влияния инфляции на перечисленные выше процессы.

Деловой человек должен владеть как теорией, так и техникой принятия финансовых решений, используя количественные методы для получения выводов о целесообразности сделанного выбора вложения капитала. Финансовая математика приобретает все большую роль в экономическом анализе.

В данной публикации не рассматривается сложный математический аппарат учета факторов неопределенности и риска, содержащий разные разделы теории вероятности и новейшие модели математических теорий. Внимание будет уделено простым способам определения современной стоимости денег — дисконтированию будущих сумм на сегодня, определению наращенной суммы вложений, в том числе в условиях инфляции, эрозии капитала.

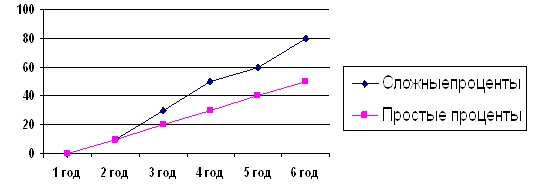

Рассмотрим основную формулу наращения простых процентов, когда наращенная сумма (I) рассчитывается с учетом того, что проценты на проценты не начисляются, а начисляются они на одну и ту же исходную сумму (S0). В этом случае алгоритм расчета наращенной суммы будет таким:

I = S0 * (1 + it),

где i — годовая процентная ставка; t — число периодов начисления процентов.

Исходная сумма может быть рассчитана как

S0= I / (1 + it)

При расчете числа простых процентов, выплачиваемых банком, используется алгоритм

i = (I / S0 - 1) * (1 / t)

Рассмотрим применение этих алгоритмов на условном числовом примере.

В банк положено 3000 руб. на срок один год шесть месяцев. Ставка простых процентов равна 20% в год. Определим наращенную сумму через полтора года.

I = 3000 руб. * (1 + 0,2 * 1,5) = 3900 руб.

На основе имеющихся данных рассчитаем исходную сумму, если известны сумма наращения и годовая ставка простых процентов и если они неизвестны:

S0 = 3900 руб. / (1 + 0,2 * 1,5) = 3000 руб.

i = (3900 / 3000 - 1) * (1 / 1,5) = 0,2 (20%)

Надо обратить внимание на то, что кредитору выгоднее выдавать ссуду под простой дисконт, а не под простой процент. Простой дисконт (d) представляет собой процентный доход, который вычитается из ссуды в момент ее выдачи. Сравним наращенную сумму, которую надо вернуть кредитору при условии выдачи кредита в одинаковой сумме, но под простой процент — в одном случае и под простой дисконт — в другом.

Предположим, что ссуда, равная 10 000 руб., выдана сроком на полгода под 20% простых годовых. Простой дисконт также 20%. Тогда наращенная сумма к возврату под простой процент составит

I = S0 (1 + it) = 1000 руб. * (1 + 0,2 * 0,5) = 11000 руб.

Если ссуда получена под простой дисконт при прочих равных условиях, то вернуть надо будет большую, чем в первом случае, сумму:

I = S0 / (1 - it) = 10000 / (1 - 0,2 * 0,5) = 11111 руб.

Чтобы получить на руки кредит в сумме 10000 руб. под простой дисконт, надо задолжать кредитору большую сумму, так как при выдаче ссуды дисконт вычитается.

Поскольку простой процент представляет собой отношение суммы приращения за какой-то срок к начальной сумме, это есть ставка процента, эффективность вложений, или интерес кредитора (по зарубежной терминологии). Дисконт, или относительная скидка, — это отношение суммы приращения за определенный срок к наращенной сумме. В практических финансовых расчетах с использованием дисконта удобно применять дисконт-фактор (V) — отношение начальной суммы вложений к наращенной или разность между единицей и дисконтом за определенный срок:

V = 1 - d(it) = S0 / I

Для расчета суммы, которую клиент получит на руки, если по условиям кредитного договора ссуда выдается под простой дисконт, надо предполагаемую к возврату сумму умножить на величину дисконт-фактора.

И в теории, и на практике постоянно приходится решать вопрос о том, в каком соотношении находятся суммы денег, полученные в разные моменты времени. Рассчитать современную ценность суммы денег можно путем ее дисконтирования. Для определения современной, или приведенной, ценности денег можно воспользоваться алгоритмом:

S0 = I / (1 + i * t)

Расчет базируется на алгоритме исчисления суммы наращения, приведенном выше. При этом внимание принимается возможность использования денег путем инвестирования в банк под простой годовой процент. Годовая ставка носит название номинальной.

Две или несколько приведенных сумм денег считаются эквивалентными, если их современные ценности одинаковы. Эквивалентность приведенных сумм используется для сравнения контрактов на получение ссуды, а также при решении вопроса об изменении условий такого рода сделки.

Пример. В первом контракте сумма обязательства составляет 20000 руб. исходя из простых 30% в год с выплатой 12000 руб. через два года, остальных 8000 руб. — через пять лет, т.е. по окончании контракта.

Во втором контракте сроком на четыре года под тот же простой процент возврат первой части обязательства в сумме 7000 руб. предусмотрен через год, а остальной суммы — через три года от настоящего момента.

Надо рассчитать сумму долга во втором контракте, которая будет возвращена через три года, при условии, что современные ценности потоков платежей в обоих контрактах будут одинаковыми, эквивалентными, т.е.:

S(1)1 + S(1)2 = S(2)1 + S(2)2

где S(1)1 и S(1)2 — дисконтированные (приведенные) суммы в первом контракте;

S(2)1 + S(2)2 — дисконтированные (приведенные) суммы платежей во втором контракте.

В качестве наращенной суммы (I) принимается сумма обязательства вернуть долг, включая проценты. Тогда приведенная к настоящему моменту сумма обязательного платежа составит:

S(1)1 = 12000 руб. / (1 + 0,3 * 2) = 7500 руб.;

S(1)2 = 8000 руб. / (1 + 0,3 * 5) = 3200 руб.;

S(2)1 = 7000 руб. / (1 + 0,3 * 1) = 5384,6 руб.;

S(2)2 = X руб. / (1 + 0,3 * 3) = X руб. / 1,9.

Контракты будут эквивалентны, если будет выполнено равенство:

Похожие работы

... и потребностями хозяйства в деньгах. Внутренние факторы инфляции делятся на неденежные (диспропорции хозяйства, монополизация производства, государственно-монополистическое ценообразование); денежные (кризис государственных финансов, дефицит бюджета, рост государственного долга, эмиссия денег, скорость обращения денег. Внешние факторы инфляции – мировые структуры кризисы (сырьевой, энергетический, ...

... доходность – годовая процентная ставка, характеризующая полный относительный годовой доход по операции с учетом внутригодовой капитализации. ЗАКЛЮЧЕНИЕ Предлагаемое учебное пособие рассматривает финансовые вычисления, предметом которых является результат деятельности инвестиционных, биржевых, кредитных, страховых, валютных и иных заимствующих организаций. Эти финансовые вычисления называют ...

... и частных участков земли под застройку, для садово-огородных и дачных участков (с постройками) и для сельскохозяйственных угодий (мелких - до 0,2 га, средних - до 0,5 га, крупных - до 15 га). Рынок жилой недвижимости (жилищный рынок) обеспечивает обращение прав собственности или аренды - государственных, муниципальных, частных и коллективных жилых домов (в том числе с приусадебными участками), ...

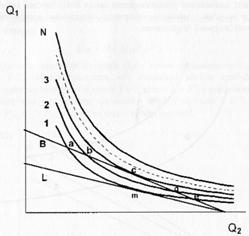

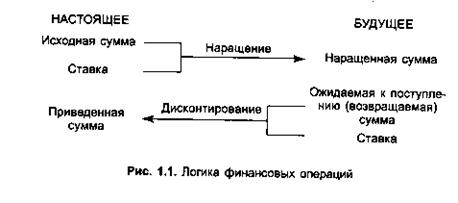

... суммой, а ставка — ставкой дисконтирования. В первом случае речь идет о движении денежного потока от настоящего к будущему, во втором — о движении от будущего к настоящему (рис. 1.1). Экономический смысл финансовой операции, задаваемой формулой (1), состоит в определении величины той суммы, которой будет или желает располагать инвестор по окончании этой операции. Поскольку из формулы (1) ...

0 комментариев