Навигация

Заявление таможенной стоимости

2. Заявление таможенной стоимости.

В статье 13 Закона “О таможенном тарифе” закрепляются основы заявления таможенной стоимости. Статья не является нормой прямого действия. Порядок и условия заявления таможенной стоимости товаров, ввозимых на территорию Российской Федерации, закреплены в соответствующем Положении, утвержденном приказом ГТК от 5 января 1994 года № 1. Предписания Положения действуют в отношении всех лиц, которые декларируют товары, перемещаемые через российскую таможенную границу, кроме физических лиц, ввозящих товары не для коммерческих целей.

Существуют два способа заявления таможенной стоимости. Первый предполагает использование специальной формы декларации, а второй допускает заявление таможенной стоимости в ГТД.

Формы деклараций таможенной стоимости ДТС-1 и ДТС-2 применяются в том случае, когда ввозимые товары облагаются таможенными пошлинами и иными таможенными налогами (НДС, акцизами) в соответствии с заявленными таможенными режимами. Если же декларируемые таможенные режимы не предусматривают обложение таможенными налогами, таможенная стоимость может быть заявлена в ГТД. В последнем случае таможенный орган сохраняет за собой право требовать от декларанта заполнения специальной декларации таможенной стоимости при возникновении обоснованных сомнений в отношении заявленной таможенной стоимости.

ДТС рассматривается как приложение к ГТД и без последней недействительна. ДТС является документом, необходимым для таможенных целей.

Сформулированы следующие требования оформления ДТС. Декларация заполняется на русском языке на пишущей машинке или на печатающем устройстве компьютера. В ней не должно быть подчисток и помарок. Каждое исправление заявленных сведений производится только самим декларантом (путем вычеркивания ошибочных сведений и добавления необходимых данных путем надпечатывания или надписывания синей или черной шариковой ручкой) и должно быть заверено его подписью. Каждый лист ДТС обязательно подписывается декларантом. ДТС, заполненные неразборчиво, с исправлениями, не заверенными декларантом, не принимаются таможенным органом.

ДТС заполняется в трех экземплярах: первый остается в таможенном органе, второй передается декларанту (экземпляр покупателя), а третий экземпляр направляется в соответствующее региональное таможенное управление.

Таможенный орган регистрирует ДТС одновременно с ГТД и присваивает ей тот же регистрационный номер, что и ГТД. После принятия ДТС таможенным органом все производимые им корректировки таможенной стоимости, заявленной декларантом, рассматриваются как таможенная оценка товаров и могут быть обжалованы декларантом в порядке, предусмотренном разделом XIII Таможенного кодекса.

В случае изменения таможенной стоимости заполняется специальная форма корректировки таможенной стоимости и таможенных платежей — КТС-1 и КТС-2. Инструкция по заполнению форм КТС-1 и КТС-2 является приложением к приказу ГТК от 3 марта 1997 года № 97. Формы КТС-1 и КТС-2 — неотъемлемая часть той ГТД, данные которой подлежат корректировке в отношении таможенной стоимости.

Комплект КТС состоит из четырех основных сброшюрованных листов формы КТС-1. Основной лист КТС-1 используется для указания сведений о корректировке таможенной стоимости и таможенных платежей товара одного названия (одна и та же классификация по ТН ВЭД на уровне девятого знака), если в отношении таких товаров установлен один и тот же таможенный режим.

Корректировка таможенной стоимости ввозимых товаров может осуществляться в следующих случаях.

1. В ходе таможенного оформления:

а) в процессе контроля таможенной стоимости при выявлении несоответствия заявленного декларантом метода, величины и/или структуры таможенной стоимости предъявленным в ее подтверждении документам и уточнении цены, фактически уплаченной или подлежащей уплате, дополнительных начислений к ней или вычетов из нее, в результате чего изменена величина таможенной стоимости,

б) в результате выявления и исправления в формах ДТС-1 или ДТС-2 технических ошибок, повлиявших на величину заявленной таможенной стоимости,

в) при необходимости осуществления временной (условной)

таможенной оценки в целях предоставления товара в пользование декларанту в соответствии с пунктом 3 статьи 15 Закона РФ "О таможенном тарифе".

2. После предоставления декларанту в пользование товара с временной (условной) таможенной оценкой:

а) при определении окончательной таможенной стоимости товара на основании дополнительной информации, представленной декларантом либо при проведении таможенной оценки товара таможенным органом (в случае непредставления декларантом необходимой информации в установленный срок).

3. После выпуска товара для свободного обращения:

а) при выявлении технических ошибок при декларировании товаров, повлиявших на величину и/или структуру таможенной стоимости;

б) в случае обнаружения недостоверного декларирования, выявленного в ходе проведения последующей проверки как при контроле документов, хранящихся у таможенного органа, так и при проведении проверки финансово-хозяйственной деятельности участника внешнеэкономических связей,

в) в случае выявления несоответствия заявленной таможенной стоимости действительной стоимости товаров, имевшей место на дату принятия таможенной декларации, в связи с отклонениями ввезенного товара по количеству и/или качеству по сравнению с условиями внешнеторгового контракта.

В пункте 2 статьи 13 Закона “О таможенном тарифе” установлено, что таможенная стоимость товара определяется и заявляется самим декларантом в соответствии с методами, закрепленными в Законе РФ "О таможенном тарифе" (характеристика этих методов дана в разделе IV Закона).

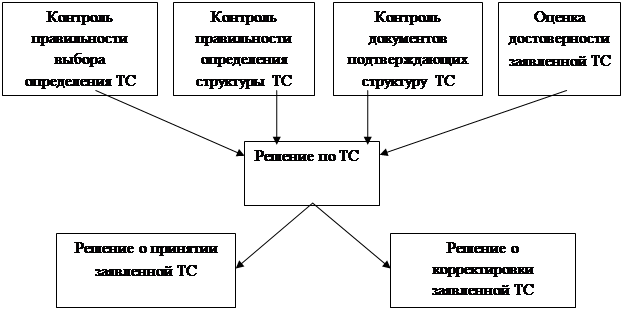

Заявленная декларантом таможенная стоимость подлежит контролю со стороны таможенного органа. Основными задачами контроля таможенной стоимости являются:

1. Определение правильности выбора и применения декларантом метода оценки.

2. Проверка правильности определения декларантом структуры заявленной таможенной стоимости, то есть включения в таможенную стоимость всех элементов, предусмотренных комментируемым Законом, в соответствии с условиями поставки товара и предусмотренными контрактом (договором) условиями внешнеторговой сделки.

3. Получение документального подтверждения того, что заявленная Декларантом цена действительно уплачена (подлежит уплате), в том числе проверка соответствия представленных таможенному органу документов предъявляемым к ним требованиям.

4. Оценка правильности определения и заявления декларантом таможенной стоимости ввозимых товаров.

Контроль за правильностью определения таможенной стоимости возлагается на таможенный орган, осуществляющий таможенное оформление товара, за исключением случаев, предусмотренных приказом ГТК от 29 декабря 1995 года №796 "О распределении компетенции по контролю таможенной стоимости и валютному контролю" и иными нормативными документами, обеспечивающими реализацию данного приказа (например, приказом ГТК от 11 июля 1996 года № 436 "О мерах по усилению контроля таможенной стоимости").

В соответствии с инструкцией по контролю таможенной стоимости товаров, ввозимых на территорию Российской Федерации (приложение № 2 к приказу ГТК от 5 января 1994 года № 1) проверка заявленной декларантом таможенной стоимости и оформлении ДТС осуществляется таможенным постом (конкретно — инспектором, выполняющим функции контроля таможенной стоимости) и/или таможней (конкретно — отделом таможенной стоимости и валютного контроля — ОТС и ВК).

Таможенное законодательство исходит из того, что процедура контроля таможенной стоимости должна проводиться в возможно короткие сроки с целью недопущения необоснованной задержки выпуска товаров (п. 1.3 приложения № 1 к приказу ГТК от 5 января 1994 года № 1). Таким образом, в вопросе организации контроля таможенной стоимости законодательство обеспечивает баланс интересов государства в лице таможенных органов и декларантов, защищенных от административных проволочек на этапе таможенного оформления и контроля.

Важной юридической гарантией изложенного принципа является возможность условного выпуска товара. При невозможности на этапе таможенного оформления товара принять решение о признании заявленной декларантом таможенной стоимости либо ее обоснованной корректировке таможенный орган, производящий таможенное оформление, может допустить условный выпуск товара. Это означает, что товар выпускается с условным (временным) определением его таможенной стоимости, а процедура установления окончательной величины таможенной стоимости переносится при условии представления декларантом необходимых для этого дополнительных сведений. Пользование условно выпущенными товарами допускается в соответствии с заявленным таможенным режимом.

Случаи, когда таможенный орган может принять решение об условном выпуске товаров, перечислены в п. 2.10 Положения о порядке и условиях заявления таможенной стоимости товаров, ввозимых на территорию Российской Федерации:

1. Отсутствие у декларанта на момент таможенного оформления документов, подтверждающих заявленную таможенную стоимость.

2. Отсутствие у декларанта доказательств, подтверждающих достоверность использованных данных.

3. Наличие в контракте положения о пересмотре цен с учетом реализации товара, в соответствии с которым окончательная цена ввозимого товара может быть определена по общей сумме платежей покупателя продавцу.

В перечисленных случаях таможенный орган может принять решение о предоставлении товара в пользование декларанту при условии обеспечения уплаты всей суммы таможенных платежей. Способами обеспечения уплаты таможенных платежей могут быть залог имущества, гарантия уполномоченного банка и внесение необходимых сумм на депозит таможенного органа. При этом срок действия гарантии или договора о залоге не может быть меньше срока, устанавливаемого таможенным органом для представления указанных документов.

В течение срока, устанавливаемого таможенным органом и не превышающего 14 дней, декларант собирает и представляет в таможенный орган документы, необходимые для уточнения и/или подтверждения таможенной стоимости.

После представления декларантом необходимых сведений таможенный орган принимает решение о таможенной стоимости и производит окончательный перерасчет соответствующих таможенных платежей, включая возврат излишне уплаченных сумм либо взимание недоплаченных. В случае корректировки таможенной стоимости товаров и таможенных платежей все расчеты производятся в соответствии с нормами, действующими на день принятия таможенной декларации.

С проблемой контроля за таможенной стоимостью тесно связан вопрос об ответственности за нарушение таможенных правил в связи с недостоверным декларированием таможенной стоимости. Таможенный кодекс устанавливает (ст. 278, 279, 282, 283), что фальсификация таможенной стоимости является нарушением таможенных правил и определяет соответствующие санкции за это нарушение.

Если в результате проверки финансово-хозяйственной деятельности выявлено занижение таможенной стоимости, приведшее к недовзысканию таможенных платежей, то эти платежи подлежат бесспорному взысканию и перечислению в бюджет. Кроме того, предусмотрено взыскание пени за фактическую отсрочку платежей и штраф за нарушение таможенных правил. В вопросе установления срока давности за подобные правонарушения следует руководствоваться Законом РФ "Об основах налоговой системы в Российской Федерации"'. В статье 24 этого Закона срок давности определен в 6 лет.

Если участник внешнеэкономической деятельности сам обнаружил ошибку в расчетах таможенной стоимости и соответственно таможенных платежей и хочет внести изменения, то в соответствии со статьей 125 Таможенного кодекса он может это сделать в течение одного года с момента уплаты таможенных платежей.

Похожие работы

... по линии таможенных органов возникают уже в ходе таможенного оформления с использованием нормативных документов на практике. Так, для Томской таможни была актуальна проблема определения таможенной стоимости бывшего в употреблении оборудования Сибирского химического комбината при его экспорте. Высокотоннажные изделия электротехнической промышленности (мощные трансформаторы и электродвигатели, ...

... внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами России. Решение задач по определению таможенной стоимости товаров Таможенная стоимость (ТС) товаров используется для исчисления таможенных платежей для применения мер государственного регулирования внешнеэкономических отношений. Существует унифицированный документ для таможенных целей, ...

... с отражением необходимых записей в соответствующих документах производились должностными лицами таможенных постов самостоятельно[18]. Глава 3. Перспективы применения индикаторов риска в системе контроля таможенной стоимости на примере ДВТУ Целью системы управления рисками, концепция которой утверждена приказом ГТК России №1069 от 26.09.2003 г., является создание современной системы ...

... . При определении таможенной стоимости по резервному методу для подтверждения заявленных сведений декларантом представляются следующие документы: •в зависимости от основы, выбранной для определения таможенной стоимости, — документы, перечисленные в п. 2—4 настоящего приложения; • копии первого (обложка с указанием наименования и даты источника информации) и соответствующих листов нейтральных ...

0 комментариев