Навигация

Внутренний анализ состояния активов

4.2.2. Внутренний анализ состояния активов.

В целях углубленного анализа целесообразно сгруппировать все оборотные активы по категориям риска. К примеру, имеется большая вероятность того, что дебиторскую задолженность будет легче реализовать, чем незавершенное производство, или расходы будущих периодов.

Примерная классификация текущих активов по категориям риска представлена в таблице №3:

Таблица №3

Классификация текущих активов

| Доля группы в общем объеме текущих активов, % | Отклонение(гр.2-гр.4) | |||

| Степень риска | Группа текущих активов | на начало года | на конец года | |

| Минима-льная | Наличные денежные средства, легкореализуемые кратко-срочные ценные бумаги. | 8.98 | 8.05 | -0.93 |

| Малая | Дебиторская задолженность с нормальным финансовым положением + запасы (исклю- чая залежалые) + готовая про- дукция, пользующаяся спросом. | 79.26 | 80.21 | +0.95 |

| Средняя | Продукция производственно- технического назначения, незавершенное строительство, расходы будущих периодов. | 3.15 | 3.70 | +0.55 |

| Высокая | Дебиторская задолженность предприятий, находящихся в тяжелом финансовом положе-нии, запасы готовой продук- ции, вышедшей из употреб-ления, залежалые запасы, не- ликвиды. | 3.9 | 8.01 | +4.1 |

В развитие проведенного анализа целесообразно оценить тенденцию изменения соотношений труднореализуемых активов и общей величины активов, а также труднореализуемых и легкореализуемых активов. Тенденция к росту названных соотношений указывает на снижение ликвидности. Однако, рост низколиквидных активов, судя из балансовых данных произошел только за счет НДС по приобретенным материальным ценностям, а не за счет затаривания продукции на складе и безнадежной дебиторской задолженности, и в общем весе текущих активов труднореализуемые активы занимают незначительную часть. То есть незначительным увеличением доли низколиквидных активов в данном случае можно пренебречь при оценке финансового состояния предприятия.

Сводные обобщающие данные о состоянии текущих активов на предприятии представлены в таблице:

Таблица №4

Обобщающие данные о текущих активах

| На началогода | На конец года | Изменения за год | ||||

| Группа текущих активов | млн.руб. | в % к вели-чине теку-щих акти-вов | млн.руб. | в % к вели-чине теку-щих акти-вов | млн.руб. | пункт.(гр.4 -- гр.2) |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Производственные запасы, | 361.0 | 22.0 | 1677.6 | 30.1 | 1316.6 | 8.2 |

| 2. Незавершенное производство | 0.0 | 0.0 | 0 | 0.0 | 0.0 | 0.0 |

| 3. Готовая продукция, | 94.8 | 5.8 | 541.9 | 9.7 | 447.1 | 4.0 |

| 4. Расходы будущих периодов | 1.0 | 0.1 | 3.3 | 0.1 | 2.3 | 0.0 |

| 5. Дебиторская задолженность | 186.9 | 11.4 | 256.7 | 4.6 | 69.8 | -6.8 |

| 6. Денежные средства | 147.6 | 9.0 | 448.7 | 8.1 | 301.1 | -0.9 |

| 7. Всего труднореализуемые активы | 63.4 | 3.9 | 446.3 | 8.0 | 382.9 | 4.2 |

| 8. Всего текущие активы | 1644.2 | 100.0 | 5570.2 | 100.0 | 3926.0 | 0.0 |

4.3. АНАЛИЗ СТРУКТУРЫ ИСТОЧНИКОВ СРЕДСТВ И ИХ ИСПОЛЬЗОВАНИЯ.

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их "цена", степень риска, возможные направления использования и т. д.

В общем случае вне зависимости от организационно-правовых видов и форм собственности источниками формирования имущества любого предприятия являются собственные и заемные средства.

В целом информация о величине собственных источников представлена в I разделе пассива баланса. К ним, в первую очередь, относятся:

уставный капитал - стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

резервный фонд - источник собственных средств, создаваемый предприятием, в соответствии с законодательством, путем отчислений от прибыли. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года, на покрытие убытков предприятия за отчетный год и др.;

фонды специального назначения - источники собственных средств предприятия, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия;

нераспределенная прибыль - часть чистой прибыли, которая не была распределена предприятием по состоянию на дату составления отчета.

Данные о составе и динамике заемных средств отражаются во II разделе пассива. К ним относятся:

краткосрочные кредиты банков - ссуды банков, находящихся как внутри страны, так и за рубежом, полученные на срок до одного года;

долгосрочные кредиты банков - ссуды банков, полученные на срок более одного года;

краткосрочные займы - ссуды заимодавцев (кроме банков), находящихся как внутри страны, так и за рубежом, полученные на срок не более одного года;

долгосрочные займы - ссуды заимодавцев (кроме банков), полученные на срок более одного года;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей или потреблением услуг и его фактической оплаты;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

долговые обязательства предприятия перед своими работниками по оплате их труда;

задолженность органам социального страхования и обеспечения, образовавшаяся ввиду разрыва между временем возникновения обязательства и датой платежа;

задолженность предприятия прочим хозяйственным контрагентам.

4.3.1. Анализ собственных источников целесообразно начинать с оценки их структуры и состава по данным баланса и расшифровок к нему. Следует изучить, чем представлены источники собственных средств, объем фондов специального назначения, информацию о нераспределенной прибыли.

Затем переходят к поэлементному изучению каждого источника, имея в виду их различную роль в функционировании предприятия.

Так, при анализе уставного капитала прежде всего оценивают полноту его формирования, выясняя, в случае необходимости, кто из учредителей не выполнил (частично выполнил) свои обязательства по вкладу в уставной капитал. У Останкинского завода бараночных изделий уставный капитал на протяжении с начала 1994 по конец 1995 года находится на уровне 15 миллионов рублей и оплачен полностью. В 1996 году завод предполагает увеличить свой уставный капитал.

Далее следует убедиться в стабильности величины уставного капитала в течение отчетного периода и её соответствии данным, зафиксированным в учредительных документах. Очевидно, что анализ уставного капитала имеет свою специфику в зависимости от организационно-правовой формы создания предприятия. Останкинский завод бараночных изделий является акционерным обществом закрытого типа, причем все акции завода выкуплены трудовым коллективом. Все акции являются простыми и владельцы акций не имеют права передавать или продавать свои акции другим лицам.

Важное значение для оцеки эффективности деятельности предприятия имеет динамика величины фондов специального назначения (накопления и потребления). При этом анализ должен учитывать различную функциональную роль указанных фондов в механике финансирования деятельности предприятия. Поэтому анализ следует вести раздельно в части средств, направляемые на прозводственные нужды (инвестирование и пополнение оборотных средств) и нужды потребления.

За 1995 год предприятие перечислило в фонд накопления 1 миллиард рублей, в фонд потребления было перечислено 4.718.645 тысяч рублей. На финансирование капитальных вложений производственного и непроизводственного назначения из полученной прибыли было отвлечено 207.864 тысячи рублей. Если сравнить сумму, направленную в фонд накопления, с первоначальной стоимостью основных средств, то видно, что предприятие планирует постепенное переоборудование производства. Однако я считаю, что Останкинскому заводу бараночных изделий необходимо отчислять больше средств в фонды накопления, так как коэффициент износа основных средств по годам снижается невысокими темпами, так на начало 1994 года он составлял 57%, на начало 1995 года - 56% на начало 1996 года составл 55%.

Важным вопросом в анализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств.

Привлечение заемных средств позволяет предприятию оплатить срочные обязательства, а также является способом расширения своей деятельности. При этом следует иметь в виду, что использование отдельных видов заемных средств (ссуды банка, займы, кредиторская задолженность поставщикам ит.д.) имеют для предприятия различную стоимость. В обязательном порядке проценты за пользование заемными средствами выплачиваются по ссудам банка. Плата по банковским процентам относится на себестоимость продукции и на чистую прибыль.

При расчетах с постащиками и подрядчиками плата за временное пользование средствами кредиторов, как правило, не взымается, хотя в случае несвоевременной оплаты предприятию придется заплатить пени (в процентах от суммы договора) за каждый день просрочки. В условиях широко распространенного в нашей стране порядка предварительной оплаты продукции дополнительным бесплатным источником финансирования многих предприиятий-товаропроизводителей стали суммы средств, поступающие от их покупателей. При этом практика показывает, что разрыв между временем поступления денег на расчетный счет предприятия и времени отгрузки во многих случаях измеряются месяцами.

Таблица №5

Коэффициенты устойчивости предприятия

| Показатель | Назначение | Расчетная формула и источники информации |

| 1. Коэффициент независимости | Характеризует долю собст-венных источников в общем объеме источников | Источники собственных средств (итог I раздела пассива) * 100 / Валюта баланса-нетто |

| 2. Коэффициент финансовой устойчивости | Показывает удельный вес тех источников финансиро-вания, которые могут быть использованы длительное время | Источники собственных средств + долгосрочные заемные средства (итог I + 735 и 740 строки пассива) * 100 / Валюта баланса-нетто |

| 3. Коэффициент финансирования | Показывает, какая часть деятельности предприятия финансируется за счет соб-ственных средств | Собственные источники / заемные источники |

| 4. Коэффициент инвестирования (собственных источников) | Показывает, в какой степе-ни источники собственных средств покрывают произ-веденные инвестиции | Источники собственных средств * 100 / Основные средства и прочие вложения (итог I раздела актива баланса-нетто) |

| 5. Коэффициент инвестирования ( собственных источников и долгосрочных кредитов) | Указывает, насколько соб-ственные источники и долго-срочные кредиты формируют инвестиции предприятия | Источники собственных средств + долгосрочные кредиты (итог I + 735 и 740 стр пассива ) * 100 / Основные средства и прочие вложения (итог I раздела актива баланса-нетто) |

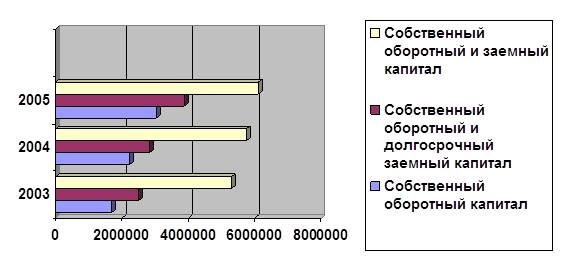

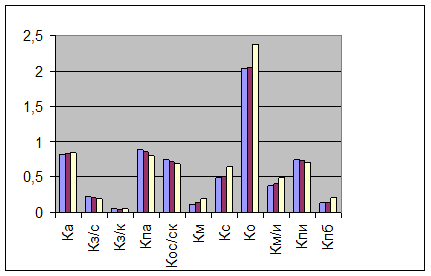

По итогам этой таблицы (см приложение) можно сделать выводы о том, что предприятие практически не прибегает к использованию заемных средств, а во II разделе пассива значительно преобладают фонды потребления. Удельный вес источников финансирования, которые могут использоваться длительное время составляет 90% от всех источников финансирования предприятия. Коэффициент инвестирования собственных источников равен 169%, это значит, что предприятие может производить замену оборудования производственного и непроизводственного назначения не прибегая к использованию заемных средств.

Структура пассивов Останкинского завода бараночных изделий свидетельствует о том, что предприятие может устойчиво работать независимо от конъюнктуры рынка кредитных ресурсов, так как оно может финансировать всю свою хозяйственную деятельность из собственных источников средств и “бесплатных” привлеченных средств т.е. кредиторской задолженности.

Похожие работы

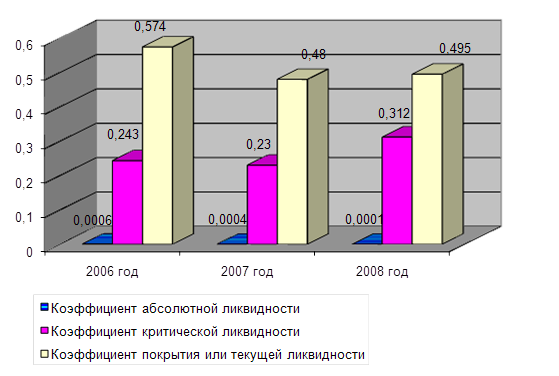

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... данного проекта является целесообразным управленческим решением. Резюмируя вышесказанное, отметим основные мероприятия, предложенные нами с целью укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности предприятия ОАО «Энерго»: 1.осуществление регулярного мониторинга и диагностики платежеспособности; 2.для сокращения имущества производственного назначения, а ...

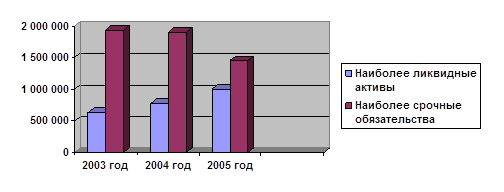

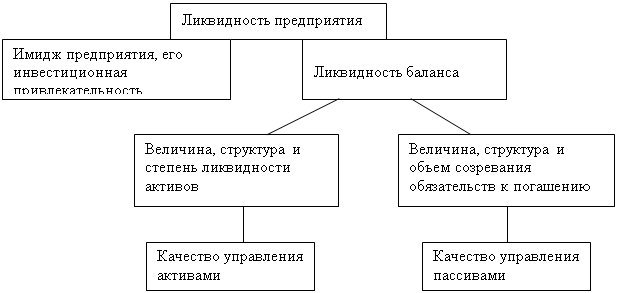

... , основанный на выявлении типа ликвидности баланса и расчета наличия собственных оборотных средств для ведения финансовой деятельности (финансовая устойчивость); - анализ на основе расчета финансовых коэффициентов. 1.2 Задачи анализа финансового устойчивости и платежеспособности предприятия Основные задачи анализа являются: 1.Своевременная и объективная диагностика платежеспособности и ...

... не покрывают даже его кредиторской задолженности и просроченных ссуд; оно находится практически на грани банкротства. 1.2. Методологические подходы к определению финансовой устойчивости и платежеспособности предприятия В экономической литературе до настоящего времени не выработан единый подход к определению сущности понятий финансовой устойчивости и платежеспособности предприятия. ( 10, с. ...

0 комментариев