Навигация

Влияние неплатежей на деятельность предприятия

2.1. Влияние неплатежей на деятельность предприятия.

Кризис платежной системы наибольшее влияние оказал на реальный сектор экономики. При разнообразии контрагентов , рынков , финансовых потоков , технологий производства последствия кризиса поразили каждое отдельное предприятие. Если с 1992 года лишь избранные могли позволить себе не рассчитываться с кредиторами , то сегодня если желание рассчитаться и возникает , оно быстро пропадает при первом взгляде на состояние дебиторской и кредиторской задолженности. Расплатившись с кредиторами предприятие остается без оборотных средств , что означает- остановка производства.

Рост дебиторской и кредиторской задолженности имеют причинно следственную связь, они взаимозависимы. Предприятие не спешат рассчитываться по своим долгам потому что это единственный способ выжить. На 1 августа 1994 года кредиторская и дебиторская задолженности достигли 118,7 трлн.руб. и 106,8 трон. руб. соответственно, что составляет 32,8% и 29,5% ВВП. На 1 мая 1996 года просроченная кредиторская задолженность составила 323,2 трлн.руб. (42,2% ВВП), просроченная дебиторская задолженность составила 242 трон. руб. (31,6% ВВП). Предприятия кредитуют своих дебиторов и соответственно не должны рассчитываться с кредиторами на сумму невозвращенной дебиторской задолженности в целях избежания недостатка оборотных средств.

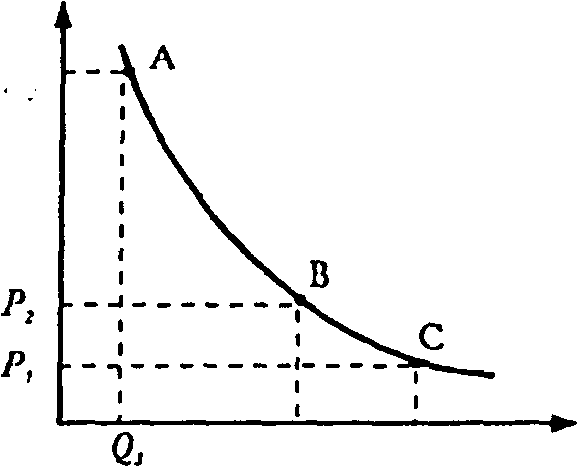

Как следствие неплатежей - снижение объемов производства ибо для покрытия расходных статей необходимы ресурсы, дефицит которых наблюдается в обращении. Предприятие на сегодняшний день не способно рассчитаться со всеми кредиторами, потому что такие кредиторы как бюджет, внебюджетные фонды , персонал в качестве расчетов принимают только деньги. В различных отраслях промышленности обеспеченность оборота денежными средствами составляет: Нефтедобыча-14%, Нефтепереработка- 27%, Цветная металлургия-18%, Черная металлургия -8%, Машиностроение- 3%. Для приукрашивания ситуации можно приплюсовать заработную плату выданную в натуральной форме ибо персонал это один из наиболее приоритетных кредиторов , расчеты с которым преимущественно осуществляются в денежной форме. Предприятия вынуждены снижать объемы производства потому что рост производства означает рос заработной платы, рост налоговых отчислений, а на это недостаточно необходимых ресурсов, причем увеличение оборота не обязательно увеличивает приток денежных средств, зачастую они остаются на прежнем уровне в абсолютном выражении и соответственно снижаются в относительном выражении.

Расходные статьи связанные с приобретением материалов, сырья, оплатой электрод и тепло энергии оплачиваются в большинстве своем на бартерной основе.

В связи с широкой практикой применения бартерных операций, а точнее расчетов зачетом взаимных требований, который является доминирующим платежным инструментом в расчетах между промышленными предприятиями многие обязательные условия договорных отношений уходят на второй план. Это в первую очередь сроки выполнения обязательств, порядок поставки (отгрузки), оказания услуг, выполнения работ. Понятие ценовой конкуренции в сфере производства товаров группы А напрочь отсутствует. В связи с этим наблюдается полнейшая неразбериха в формировании цен на рынке и как следствие неразбериха при формировании финансовых результатов. Причем ценовой разброс доходит на одной территории до 20-25% и зависит от степени необходимости предлагаемого Вами ресурса. Цена при покупке за деньги может быть вдвое ниже зачетной цены. В связи с вышесказанным возникает масса проблем ,в первую очередь связанных с формированием себестоимости , налоговых платежей и пр.

Переход исчисления налоговых платежей по отгрузке в соответствии с Указом Президента (приостановлен) еще более усугубляет ситуацию со сборами налогов, ибо не успев получить реальные денежные средства предприятие должно рассчитаться с бюджетом. Оборот дебиторской задолженности различается по отраслям промышленности , территориальному охвату и пр. Для цветной металлургии это 120-140 дней, для нефтепереработки 80-90 дней, для черной металлургии около 200 дней , для машиностроения 220 дней ,доходит до года. Для предприятий с такими сроками получения реального результата от своей деятельности платежи по отгрузке означают нереальные штрафные санкции, учитывая механизм ценообразования на большинстве российских предприятий - затратный - (% от фактических затрат, обычно он колеблется от 20 до 30%) пеня за несвоевременность уплаты налогов может доходить до 60 % и более от суммы одного оборота. Если уесть небольшие шансы получения денежных средств при проведении первого оборота, то эту сумму можно умножить еще как минимум на три. В результате можно сделать вывод: являясь самым крупным кредитором Российской промышленности , Правительство через процедуру банкротства в состоянии устроить передел собственности, а т.к. желающих приобрести с аукциона в большом количестве не предвидится, то оно (Правительство) и станет новым собственником. Что только делать с этой собственностью , но это в общем-то и сдерживает Правительство от резких шагов в области «обанкрочивания» Российской промышленности.

Кризис платежной системы в России явился следствием политики сдерживания негативных проявлений постсоветской экономики, основной целью Правительства в области экономики было обуздание инфляции. В связи с проводимыми мероприятиями возникли определенные трудности с выплатами по социально-защищенным статьям , т.е. пенсии, заработная плата бюджетной сферы. Сокращение обеспеченности денежной массой ВВП, отток большей части денег из сферы реального производства на финансовый рынок. Единственной возможностью изыскать средства для финансирования первостепенных статей для многих предприятий является экспорт, с введением валютного коридора он стал менее выгодным , но другой возможности получить живые деньги для большинства не представляется возможным. Экспорт приносит немалые убытки в связи с разницей в ценах на мировом рынке внутреннем рынке.

Недостаток денежной массы в обращении достиг дефицита от ВВП в 60%, когда нормой считается дефицит максимум в 30%, а дальше экономика просто не может эффективно функционировать. Все это отрицательно сказывается на большинстве субъектов хозяйственной деятельности.

Кризис платежной системы заставил всех посмотреть в сторону проблемы из одного лагеря. Государству не удалось с помощью мер фискальной политики разрешить образовавшуюся проблему , хотя такие попытки предпринимались они не привели к ожидаемому результату ибо бюджет наибольший должник. Все недофинансируемое из государственного бюджета - это фактически произведенные затраты , поэтому силовой подход не мог привести благополучному завершению без потерь. Самой ощутимой потерей была бы потеря возможности функционирования многими предприятиями , которые имеют у себя в дебиторах либо напрямую бюджет, либо бюджетные структуры. В этой связи были отменены большинство нормативных актов усугубляющих и без того не простую ситуацию.

Постоянными плательщиками налогов можно назвать лишь 17% предприятий, частично оплачивают свои обязательства перед бюджетом около 50%, все остальные т.е. 33% предприятий либо не имеют возможности , либо желания платить налоги.

Если поставить себя на место руководителя предприятия и попытаться принять решение - что сначала: заплатить налоги или заплатить заработную плату, большинство выплатит заработную плату, и это вполне объяснимо, как из прагматических, так и человеческих отношений.

Проблема формирования ресурсов для покрытия хозяйственных расходов предприятия решается при нормальных условиях без особых затруднений, а здесь еще необходимо для различных кредиторов подыскивать то, что бы их устроило. Сырье и материалы приобретаются по бартеру т.е. каждое предприятие пытается выменять что у него есть, на то что ему нужно, и если ты не участник внешне-экономической деятельности, то шансы получить деньги за свою продукцию сводятся к нулю. По крайней мере по простой операции купли - продаже. Возможность получить деньги есть еще на потребительском рынке, но опять же оторванность технологическая большей части российской промышленности от потребительского рынка такую возможность перечеркивает.

Сырьем мы себя обеспечили - теперь энергоресурсы . Получать их на бартерной основе по простым цепочкам для большинства затруднительно - вот и получаются дополнительные обороты, дополнительные налоги ,дополнительные убытки. Покрываются они опять же за счет оборота, мало кто задумывается о налогах до проведения операций. Налоговое планирование для большинства это функция фискальных органов. Вот и получаем - результат нашей работы - долги государству.

Следующая расходная статья -заработная плата и налоговые платежи. Учитывая высокую ликвидность ресурсов , которыми реально закрыться перед персоналом и бюджетом, можно сказать , что это на 100% деньги. Сравним приток денежных средств с необходимым расходом и увидим: в среднем по промышленности первичный недостаток средств на уровне 300%. Необходимостью для удовлетворения наиболее важных потребностей является уровень 38% от валового производства, в обороте по промышленности находится лишь 12%.

Для того, чтобы не было перебоев с заработной платой и пополнение бюджета можно было назвать удовлетворительным привлекательность вложений в реальный сектор нужно повысить более чем в 3 раза, но для этого следует отказаться от таких методов пополнения бюджета ,как государственные ценные бумаги на внутреннем рынке.

Финансово-экономические следствия влияния неплатежей на ТОО «Уральский подшипниковый завод».

ТОО «Уральский подшипниковый завод» образовано в результате реорганизации Государственного подшипникового завода № 6 ( ГПЗ-6 ). Производственные площади находятся в аренде у ТОО «УПЗ». Собственник -государство. Предприятие не приватизировано.

Вследствие экономических преобразований нарушилась целостная система взаимосвязей между предприятиями представляющими единый комплекс производства. В России восемь подшипниковых заводов , девятый находиться в Минске. Российские заводы производят абсолютно разные виды (типы ) подшипников, Белорусский завод производит всю гамму продукции , которая производиться в России. Поэтому конкуренция у российских заводов весьма ощутимая. На сегодняшний день на плаву держаться заводы выполняющие заказы ГАЗа , ВАЗа, Ижмаша, МПС и прочих крупных структур которые имеют государственную значимость.

Потребителями продукции ТОО «УПЗ» являются: Угледобыча, Черная металлургия, КамАЗ, предприятия производящие сельхозтехнику. Никто из них не может похвастаться благоприятным положением дел. Между тем для приобретения сырья приходиться изворачиваться, т.к. предприятия металлургии -потребители продукции ТОО «УПЗ» не выпускают необходимую марку стали. За сельхозтехнику не рассчитываются сельхозпроизводители получается замкнутый круг, угледобыча вечно-бастующая отрасль, КамАЗ попал в Правительственную «тридцатку», в итоге основные потребители оказываются неплатежеспособны. На смену финансовым расчетам приходит бартер, зачет взаимных прав требований, а для желающих искусить судьбу шестая очередь в банковской картотеке (по искам) либо иск на имущество - итого полгода воспитания железных нервов. Все это становиться более привычным нежели процедура перевода денег со счета на счет.

Вследствие кризиса платежной системы происходят существенные изменения в хозяйственных инструментах. Совершенно обоснован рост дебиторской и кредиторской задолженностей, увеличение срока оборачиваемости оборотных средств, изменение в худшую сторону финансовых показателей ибо все это следствие кризисной экономики.

Основная доля вины за снижение производства лежит на мерах по снижению инфляции, а кризис неплатежей это как бы явление рукотворное и в то же время следствие жесткой политики по снижению инфляции. Таким образом на неплатежах лежит вина за окончательный подрыв надежд роста производства в 1996 году .

По причине неплатежей происходит снижение объемов производства: в марте 1992 года - произведено 89232 подшипника , в марте 1994 года-49245 подшипников , в октябре 1996 года - 24673 подшипника, причем снижение производства - это волевое решение, направленное на сохранение баланса ресурсов. Итак, снижение производства произошло на 72% по сравнению с 1992 годом и на 50% по сравнению с 1994 годом. Можно попытаться связать падение производства и с другими причинами, как-то низкое качество, высокая цена, перенасыщенность рынка, т.е. все то, что делает продукцию неконкурентоспособной, но ни одна из перечисленных характеристик не соответствует реальности. Конечно снижение производства не полностью принадлежит волевому решению руководства, частично оно обусловлено аналогичной политикой потребителей. Еще хотелось бы вспомнить о влиянии мер по снижению инфляции, которые привели к ограничению совокупного спроса, разрыв экономических связей, который привел к потере рынков. Но опять же на ТОО “УПЗ” потеря рынков отразилась лишь в потере нескольких казахских предприятий с совокупной долей потребления 3-5% производимой продукции. Основная проблема - замедление оборота, возврат средств несвоевременно, медленное пополнение оборотных средств, т.е. все то что является следствием неплатежей.

Рост дебиторской и кредиторской задолженностей мера необходимая , но в то же время небезопасная. В соответствии с постановлением Правительства РФ “О несостоятельности (банкротстве) предприятий” (№ 498 от 20.05.94г.) определен уровень финансовых показателей при котором предприятие признается банкротом . При перманентном росте дебиторской и кредиторской задолженностей эти показатели автоматически ухудшаются. Показателями определяющими формальную сторону банкротства в соответствии с постановлением Правительства считаются: коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами. В соответствии определенными постановлением Правительства нормативами коэффициент текущей ликвидности (Кт) (способность отвечать по текущим обязательствам) не должен быть меньше 2, а коэффициент обеспеченности собственными оборотными средствами (Ко) не должен быть меньше 0,1.

Кт=2А/(6П- стр.640-стр.650-стр.660) Ко=( 4П - 1А )/2А

(в постановлении Правительства показатели приведены в соответствии с формами бухгалтерской отчетности утвержденными Министерством финансов Российской Федерации (письмо) от 11 июля 1994года № 91. В тексте показатели приведены в соответствие с новыми формами бухгалтерской отчетности, утвержденными приказом Министерства финансов от 27 марта 1996года № 31.)

По состоянию на 1 апреля 1992года ( источником информации является квартальный отчет) коэффициенты ,характеризующие финансовое состояние предприятия, находились в удовлетворительном состоянии.

Кт = 2,04 Ко = 0,38

Т.е. предприятие в состоянии было в короткие сроки выполнить свои обязательства без ущерба для хозяйственной деятельности. Текущие обязательства перекрывались текущими активами на 204%.

Обеспеченность предприятия , своей хозяйственной деятельности, собственными средствами на начало апреля 1992 года составляла 38% , что , в общем , очень хороший показатель.

На 1 апреля 1994 года положение значительно ухудшилось (источник информации-квартальный отчет), но не настолько , чтобы предприятие можно было подвергать процедуре банкротства не давая альтернатив.

Кт = 1,63 Ко = 0,23

Оба показателя изменились в худшую сторону, что говорит о снижении платежеспособности предприятия, способности полностью отвечать по обязательствам. По сравнению с 1992 годом платежеспособность снизилась на 20% и составила: текущие обязательства перекрываются текущими активами на 163%. Хозяйственная деятельность предприятия ведется, в основном, за счет заемных средств. Собственные средства перекрывают 23% совокупных оборотных средств. На основании проведенного анализа и имеющихся данных можно принимать решение о банкротстве. В случае небольших отклонений в показателях можно попытаться исправить положение . Математическим аргументом в данном случае выступает Коэффициент восстановления (утраты) платежеспособности (Кв).

Кв = (Ктк + У/Т ( Ктк - Ктн ))/2 ,

где Ктк - коэффициент текущей ликвидности в конце отчетного периода ;

Ктн - коэффициент текущей ликвидности в начале отчетного периода ;

Т - продолжительность отчетного периода в месяцах;

У - период восстановления платежеспособности в месяцах;

При неудовлетворительной структуре баланса коэффициент восстановления платежеспособности рассчитывается сроком на 6 месяцев.

Кв = (1,63+ 2 ( 1,63 - 1,38 ))/2 = 1,065

(Кв- должен быть больше единицы)

Соответственно, согласно постановления Правительства, этот показатель говорит о том, что предприятие в ближайшее время может восстановить платежеспособность, поэтому признание его банкротом - преждевременная мера.

В соответствии с финансовой отчетностью за 3 квартал 1996года мы имеем следующие результаты хозяйственной деятельности:

Кт = 1,16 Ко = 0,07

По сравнению с 1994 годом платежеспособность предприятия упала на30%, обеспеченность хозяйственной деятельности собственными средствами сократилась на 70%, по сравнению с 1992 годом платежеспособность упала на 43%, доля собственных средств в оборотных- на 82,5%. На протяжении четырех лет сохранялась тенденция снижения производства, ухудшения финансового состояния и как следствие снижение хозяйственной , платежной и договорной дисциплины. При проведении анализа на возможность восстановления и улучшения финансового состояния по показателям 1992 года ми видели реальный шанс на восстановление утраченной платежеспособности. По результатам аналогичных показателей за 1996год имеем следующую картину:

Кв = ( 1,16 + 2 ( 1,16 - 0,98 ))/ 2 = 0,76

Предприятие находится тяжелом положении, восстановление представляется маловероятным.

Еще более усугубляет картину ситуация с платежами, выполнением обязательств. В силу этой причины идет постоянный рост дебиторской и кредиторской задолженностей, а это в свою очередь отрицательно сказывается на финансовых показателях, прибавляет дополнительные хлопоты, как-то судебные разбирательства, штрафные санкции и пр. По другому не получается- кредитуешь другого, образовывается брешь в собственных финансах, оборотных средствах (кредитование отнюдь не добровольное)- вынужден пользоваться чужими ресурсами, т.е. постоянная задержка в расчетах на небывало продолжительные сроки.

Не возврат средств за отгруженную продукцию - норма сегодняшнего поведения, задержка отгрузки , выполнения работ и многое другое это сегодняшняя хозяйственная деятельность в сегодняшней России. Продолжительность одного хозяйственного оборота ( от приобретения сырья- до получения средств за отгруженную продукцию) в начале 1992 года составила 120 дней , что в 2 раза превышает норматив Минавтотранса и самое главное этот норматив вплоть до 1990 года соблюдался. В 1994 году продолжительность оборота составила 214 дней, а в 1996 году дошла до 357 дней. Получается простая арифметика: в 92г. и в 94г. мы одну и ту же работу выполняем в абсолютно разные сроки, почему-то в 96 году нам понадобилось в 3 раза больше времени , чем в 92 году, не говоря уже о 90 году.

Следствием кризиса неплатежей можно считать неразбериху в ценообразовании: каждое предприятие имеет на свою , а также не свою продукцию как минимум три цены: первая - за наличный расчет; вторая - за безналичный расчет; третья - бартерная.

Ну, а дальше кто на что горазд- вплоть до того, что выражается цена в количестве другого товара. В большинстве случаев имеешь дело с разницей в ценах по причине причастности большинства к подобной практике. Многие предприятия даже не задумываются ставят завышенные цены , когда речь заходит о бартере , но это хорошо при достатке денежных средств в обороте, а на сегодняшний день это проблема номер 1. Хочу оговориться - бартер при неплатежах наиболее распространенная форма оплаты и применяется он не совсем в привычной для себя форме. За большинством бартерных операций стоит такой “платежный” инструмент, как зачет взаимных прав требований. У предприятия различные кредиторы , расчеты с которыми необходимо вести соответствующими платежными инструментами, в силу недостатка денежных средств. Чтобы рассчитаться за сырье необходимо предоставить владельцу этого сырья необходимый ему ресурс. Простые цепочки проходят крайне редко. Попробуем на примере: ТОО “УПЗ” необходимо сырье (сталь), производитель этого сырья Златоустовский металлургический комбинат, которому в свою очередь необходимо закрыть задолженность перед “Уралтрансгазом”, “Уралтрансгаз” является должником областного бюджета, областной бюджет должен Свердловскому Управлению Лесами, а Свердловское Управление Лесами должно ТОО “УПЗ” , в итоге замыкается цепочка и каждый получает свое: ТОО “УПЗ” получает сталь, Златоустовский металлургический комбинат получает газ, “Уралтрансгаз” погашает налоги, областной бюджет закрывает свою задолженность по финансированию перед Свердловским Управлением Лесами, ну а последний закрывает свой долг перед ТОО “УПЗ”. Это обычная работа по поддержанию жизнедеятельности предприятия.

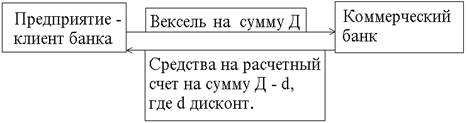

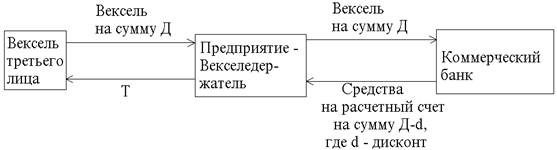

Все бы ничего ,если бы схемы всегда давали необходимые ресурсы: сырье и материалы для производства, электро и теплоэнергию, деньги для заработной платы и налогов. В идеале и денег достаточно было бы, но обеспеченность оборота “живыми” деньгами последние несколько месяцев приближается к нулю. За первый квартал 1996 года было получено порядка 7% от выручки от реализации. В абсолютном выражении это составило 518133 тыс. рублей в квартал. Квартальный фонд заработной платы составил 2280000 тыс. рублей, т.е. денег приходило ровным счетом только на четверть заработной платы. На протяжении всего 1996 года приход денег строится по убывающей, в итоге к концу года предприятие не получило ни рубля. Из этой ситуации приходиться выходить каждый день по разному: выплата заработной платы в натуральной форме, длительные задержки и т.п. Ситуация усугубляется отрицательными тенденциями, не видно просвета. Наблюдается сплошной хаос, отсутствует закономерность, необходимый набор ресурсов получается нерегулярно, отсутствует стабильный поток бизнеса, а соответственно и всякая возможность планирования дальнейшего разворота событий, не видно завтрашнего дня. Если с персоналом можно договориться, задержать заработную плату и по большому счету ничего не потеряешь, то с государством все выглядит более мрачно. Бюджеты всех уровней, внебюджетные фонды -очень требовательный и привередливый кредитор. Расчеты с ним ведутся узким набором инструментов (казначейские налоговые освобождения, государственные краткосрочные облигации, облигации федерального займа, векселя банков, финансовых органов и т. д.), их степень ликвидности настолько высокая, что их впору приравнять к деньгам в соотношении 1=1. В с вязи с отсутствием достаточного количества вышеперечисленных инструментов оказываешься в ситуации, когда рассчитал налоговые отчисления, выделил их из оборота, да еще в добавок ко всему горишь желанием выполнить свой долг предпринимателя и гражданина- ничего этого сделать просто не можешь в силу недостаточности все тех же инструментов. С одной стороны хочется хотя бы немного заработной платы выдать, с другой не хочется быть в неоплатном долгу перед государством. Налоги платить экономически выгоднее чем заработную плату, как применительных санкций меньше, так и штрафных никаких. В результате хозяйственной деятельности ТОО “УПЗ” может похвастаться такими долгами перед государством:

Пенсионный фонд- 5470 млн.рублей;

Федеральный бюджет- 2194 млн.рублей;

Областной бюджет - 1318 млн.рублей;

Всего: 12 247 млн.рублей.

Хотелось бы отметить такую причину неплатежей - как недостаток в обращении денежных средств, и как следствие неравномерность их распределения, в связи с чем у многих просто нет возможности при наличии того же производства получить деньги за свой вклад в производство ВВП.

Похожие работы

... получает от еще платежеспособных потребителей, так или иначе хватает ей, чтобы обеспечить себе безбедное существование. Неконкурентноспособность отечественной продукции Существенным фактором кризиса неплатежей стала также неспособность значительной части обрабатывающей промышленности адаптироваться к новым условиям. Далеко не все руководители предприятий восприняли поначалу всерьез переход ...

... области, либо в условиях потребности области в деньгах считают неэтичным для себя поднимать вопрос об их погашении и пока стараются вести себя корректно. Глава VII.Проблемы вексельного обращения в России. Мало того, чтобы право существовало, необходимо, чтобы оно осуществлялось. Но и этого мало. Необходимо, чтобы оно ...

... из-за разрушения единого экономического пространства бывшего СССР и соответственно СЭВ, сокращения госзаказа, необязательности государства по платежам из бюджета, неплатежи и соответственно неплатежеспособность многих российских предприятий в специфических условиях перехода от социалистической планово-административной экономики к рыночной были спровоцированы, с одной стороны, недостаточной ...

... и статистика, 1998. – 384 с. Шеремет А. Д., Сайфулин Р. С. Методика финансового анализа. – М.: ИНФРА-М, 1995. – 176 с. Шеремет А.Д., Сайфулин Р. С. Финансы предприятий. – М.: ИНФРА-М, 1999. – 343 с. 1 Федеральный закон РФ «О несостоятельности (банкротстве)» от 8 января 1998 г. № 6-ФЗ 1 Соколин Б. А. Кризисная экономика России: рубеж тысячелетий // Хозяйство и право. – 1999. - № 5.1 Адаев Ю. ...

0 комментариев