Навигация

Лизинг

ВИСНОВКИ

Процес переходу до ринкових відносин зумовив пошук нових шляхів вирішення проблем, пов'язаних з перехідними етапами розвитку економіки.

У зв'язку з появою негативних явищ у національній економіці та масовим неповерненням кредитів, банками була переглянута кредитна політика в результаті чого підвищилися вимоги до її організації та здійснення. Однак це суттєво звузило коло клієнтури і для виходу із нинішної ситуації з кредитуванням: банки почали застосовувати лізиногові схеми, як ті, що мають понижений ступінь ризику.

Структури, що прямо зацікавлені в його поширенні намагаються звернути увагу державних органів на проблеми його впровадження. Так, в 1998 році лізинг набув законодавчого оформлення у вигляді прийняття закону "Про лізинг". Але, на жаль це не зняло багатьох проблем. Потребують термінового вирішення такі питання як:

відсутність Державної програми розвитку лізингу;

недосконалість українського законодавства;

відсутність належної кількості висококваліфікованих спеціалістів, що обслуговували б цей ринок;

подолання психологічного аспекту лізингу, пов'язаного з тим, що багато господарнивків неадекватно сприймають суть лізингових операцій.

На думку спеціалістів, для прискорення поширення лізингу та фінансового забезпечення його програм повинен бути створений Національний фонд сприяння розвитку лізингу.

Значно б вплинуло на розвиток лізингу в Україні високоякісне програмне забезпечення. Це дало б змогу створити базу даних лізингодавців та потенційних лізингоотримувачів для швидшого їх партнерського пошуку та укладання угод.

Саме зараз позитивні риси лізингу найбільш дієздатні. Орендарю вигідно користуватися устаткуванням, не набуваючи його у власність, а одержуючи на час за визначену плату. Вигідно і банку, тому що дороге устаткування можна не раз здати в оренду й у такий спосіб дістати прибуток від надходження орендних платежів, який у декілька разів перевищує ціну устаткування, заплачену банком.

Ефективність використання орендованного обладнання зростає. Висока рентабельність лізингу і наявність адекватної нормативної бази можу сприяти форсуванню темпів розвитку цієї операції. При дефіциті внутрішніх капіталовкладень такий шлях є виходом із положення, що створилося.

До пріоритетних напрямків використання лізингу в Україні можна віднести:

1. Високотехнологічні наукоємні галузі: літако- і машинобудування, порошкова металургія, керамика, электрозварювальне виробництво; енергозберігаючі технології, нафтогазовий комплекс, агропромисловий комплекс.

2. Видобувні і металургійні галузі, кольорові метали, уран, вугілля, сталь і прокат.

3. Виробництво товару народного споживання.

4. Незавершене виробництво.

5. Дрібний бізнес та ін.

Великі перспективи щодо подолання проблем відсутності інвестиційних коштів має міжнародний лізинг. У відповідності з правилами МВФ, зобов'язання продавця, що випливають з лізингової угоди, не включаються в обсяг зовнішньої заборгованості держави.

Метою роботи було дослідження питань, що розкривають основні аспекти лізингових операцій для кращого розуміння сутності інвестицій у виді функціонуючого капіталу, визначення ступеня впливу тих або інших чинників на рентабельність лізингової угоди і ступінь розвитку лізингу в країні в цілому, аналіз світового досвіду в сфері лізингу з метою використання його в Росії. Проведене дослідження дозволяє виявити умови і намітити перспективи подальшого розвитку лізингу в Україні. В даний час ринок лізингових послуг характеризується такими особливостями:

1) український ринок лізингових послуг усе ще перебуває в стадії становлення і потребує уваги і підтримки держави. Все ще визначаються шляхи і форми його розвитку в багатоукладній економіці;

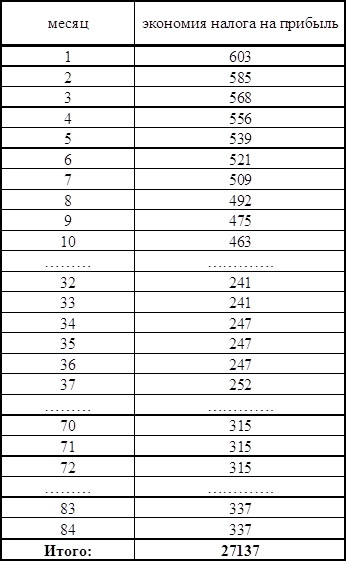

2) в умовах нестабильной фінансової системи українські лізингові схеми орієнтовані насамперед на податкове планування з метою полегшення підприємствам податкового тягаря і пошуку додаткового фінансування. Проте, механізм встановлення пільг для інвестування у різноманітні сфери економіки ще недостатньо розроблений і спрямований насамперед для негайного поповнення державного бюджету. Держава не повинна перешкоджати підприємствам обновляти основні засоби для випуску конкурентної продукції. Бажання збільшення надходження засобів у бюджет за рахунок зборів податків призводить до бажаного результату тільки в короткостроковому періоді, на довгостроковому ж етапі це призводить до згортання виробництва, а, отже, і до зменшення зборів податків;

3) відсутність чітко проробленої нормативної бази. Існуючий Закон України «Про лізинг», який було прийнято в лютому 1998 року, має ряд недоробок, а саме: протиріччя з законом “Про оподаткування прибутку підприємств”, про які згадувалось вище;

4) відсутність елементу стабільності в законодавстві, що вносить визначений ризик, тому що підприємець із меншої долею можливості може визначити події майбутнього періоду при прийнятті інвестиційного рішення;

5) необхідною умовою, що забезпечує становлення лізингу і прояв його позитивної макроекономічної ролі, є режим прискореної амортизації. Лізинг має економічний зміст тільки тоді, коли він економічно вигідний і для лізинодавача, і для лізингоотримувача. Якщо лізингоотримувач завжди одержує податковий виграш від застосування лізингу, тому що він дозволяє віднести всю суму лізингових платежів на собівартість продукції, то можливості лізингодавця віднести витрати від проведення лізингових операцій на виробничі витрати обмежені чинними нормами законодавства. Регулюючи ці норми, а також шляхом введення в дію режиму прискореної амортизації, держава може дуже ефективно регулювати інвестиції і лізинг.

Лізингова діяльність є перспективним видом бізнесу, що пов'язано з:

1) світовим досвідом, який показує, що на частку лізингу в нових інвестиціях на устаткування припадає 15-20%;

2) лізинг є одним з основних джерел активізації інвестиційної діяльності, що так важливо для нашої економіки;

3) переорієнтуванням банків із ринку цінних паперів на інвестиції у виробництво. При цьому лізинг є більш привабливим фінансовим механізмом, чим кредит, тому що використовується винятково для купівлі устаткування, що до того ж виступає забезпеченням угоди;

4) зниженням ставок на ринку позикового капіталу і як слідство -здешевлення лізингової угоди;

5) великим потенційним попитом на лізингові послуги, пов'язаним із потребою підприємств у відновленні основних фондів і можливістю їх здійснити без суттєвих початкових витрат.

Також розвитку лізингу будуть сприяти:

1) Умови, що гарантують стійкий розвиток малого і середнього бізнесу. Малий і середній бізнес спроможний спожити більшу кількість лізингових послуг, тому що, по-перше, він не має великі фінансові можливості і , по-друге, завдяки нечисленності персоналу, має більшу гнучкість для реагування на зміни кон'юнктури ринку;

2) інтеграція банківського і промислового сектора економіки. Зацікавленість банків у розвитку не тільки торгового, але і промислового капіталу. Активний розвиток холдингової системи;

3) вільна конкуренція, при якій виробники змушені шукати нові засоби збуту виробленої дорогої продукції, щоб вижити на ринку.

Звичайно, інвестиційні лізингові проекти вкрай складні. Вони припускають розробку спеціальних схем фінансування, забезпечення, надання гарантій, участі банків, страхових компаній. Водночас висока результативність лізингових операцій у багатьох країнах світу не може не підтвердитися і на українському ринку, якщо його, судячи з заяв Уряду, мають намір інтегрувати у світовий ринок.

Лізинг дозволяє ефективним шляхом погоджувати інтереси виробників і споживачів, банків і лізингових компаній.

Незважаючи на цілий комплекс проблем український лізинг розвивається, накопичує досвід, і готується внести свій внесок в активацію інвестиційної діяльності.

5

ІІІ. ЗАСТОСУВАННЯ ЗАРУБІЖНОГО ДОСВІДУ ФІНАНСОВОГО ЛІЗИНГУ У ПРАКТИЦІ УКРАЇНИ.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев