Навигация

Эффект финансового рычага

2. Эффект финансового рычага.

Определяя чистую рентабельность собственного капитала, получим:

Рчс= Пч/Кс=(1-n)Р+(Р(1-n)-СП)Кз/Кс

Первое слагаемое полученной формулы – чистая рентабельность всего капитала, второе слагаемое – финансовый рычаг, или леверидж.

Финансовый рычаг - один из показателей, применяемый для оценки эффективности использования заемного капитала.

Эффект финансового рычага (ЭФР), представлен формулой:

ЭФР=[Р(1-n)-СП] Кз/Кс (1.1)

Где Р – экономическая рентабельность совокупного капитала до уплаты налогов (отношение суммы прибыли к среднегодовой сумме всего капитала) ; n – ставка налогообложения ( отношение суммы налогов к сумме прибыли ) ; СП – ставка ссудного процента, предусмотренного контрактом ; Кз – заемный капитал ; Кс – собственный капитал.

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала (Pc) за счет привлечения заемных средств в оборот предприятия. Он возникает в тех случаях, если экономическая рентабельность капитала выше ссудного процента.

ЭФР состоит из двух компонентов:

1) разностью между рентабельностью совокупного капитала после уплаты налога и ставкой процента за кредиты:

[P(1-n)-СП];

2) плеча финансового рычага: Кз/Кс.

Положительный ЭФР возникает, если Р(1- n) – СП>0.

Например, рентабельность совокупного капитала после уплаты налога составляет 15%, в то время как процентная ставка за кредитные ресурсы равна 10%. Разность между стоимостью заемного и всего капитала позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала.

Если Р(1 – n) – СП<0. Создается отрицательный ЭФР (эффект «дубинки»), в результате чего происходит «проедание» собственного капитала и это может стать причиной банкротства предприятия.

3. Анализ эффекта финансового рычага для ООО «Графика».

ООО «Графика» занимается изготовлением визиток и печатной рекламной продукции. Работает на рынке г.Омска с 1996г.

Данные для анализа представлены в Приложении 1.

3.1 Анализ ЭФР при включении суммы выплат по кредиту

в налогооблагаемую прибыль.

Рассчитаем влияние ЭФР поквартально за период 2001г. на рентабельность собственного капитала ООО «Графика» (поквартально).

В 1 квартале весь капитал предприятия был собственным, соответственно его чистая рентабельность составляла:

Рс=560/2000*100%=28,0%

Во 2-ом квартале предприятием был взят кредит под 12%-ную годовую ставку на сумму 1000 тыс.руб. (с поквартальной выплатой процентов за кредит, равной 3% от суммы кредита), совокупный капитал составил 3000 тыс.руб.,

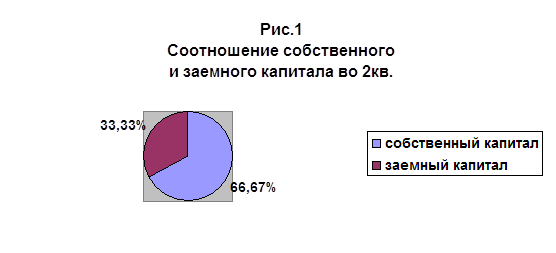

Т.е. удельный вес собственного капитала = 2000/3000=66,67% (рис.1)

Рассчитаем рентабельность собственного капитала на основе расчета ЭФР:

(40(1-0,3)-3)/2= 12,5%

Рс=(1-n)Р+ЭФР=0.7*40+12,5=28+12,5=40,5%

Проверим расчет по формуле:

Рс=Пч/Кс=810/2000=40,5%

Следовательно, по сравнению с 1 кв. рентабельность собственного капитала во 2 кв. выросла на 12,5% благодаря ЭФР, т.е. появлению заемного капитала.

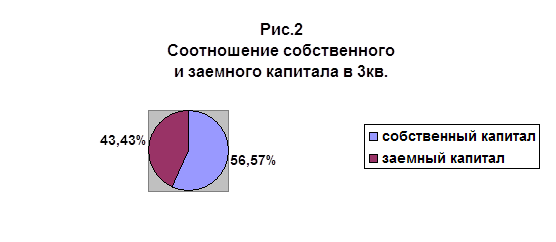

В 3 квартале сумма заемного капитала увеличилась на 500 тыс.руб., на тех же условиях заема (ставка - 3% за квартал), соотношение собственного и заемного капитала на рис.2

Доля заемного капитала увеличилась на 10,1%, рассмотрим, как рост суммы заемного капитала повлиял на рентабельность собственного капитала. Рассчитаем ЭФР:

ЭФР=(40(1-0.3)-3)*0,75=18,75%

Рс=40*0,7+18,75=46,75%

Проверка: Рс=935/2000=46,75%

Рентабельность за счет роста значения плеча финансового рычага выросла на 6,25% по сравнению со 2-м кварталом.

В 4-м квартале предприятие частично рассчиталось с кредитором, сумма заемного капитала составила 1200 тыс.руб., и

за счет фонда валовых накоплений увеличили сумму собственного капитала на 600 тыс.руб. (2600) Соотношение – рис.3.

Доля заемного капитала уменьшилась по сравнению с 3кв. на 11,85%, доля собственного капитала увеличилась на 11,85%, рассмотрим, как изменение сумм заемного и собственного капитала повлиял на рентабельность собственного капитала. Рассчитаем ЭФР:

ЭФР=(40(1-0.3)-3)*12/26=11,54%

Рс=40*0,7+11,54=39,54%

Проверка: Рс=1028/2600=39,54%

То есть уменьшение доли заемного капитала снизило значение ЭФР и снизило рентабельность собственного капитала.

Сравнительный анализ приведен в Таблице 1:

Таблица 1| Квартал | Доля заемного капитала (%) | ЭФР, (%) | Рентабельность собственного капитала, (%) | отклонение (к предыдущему периоду), (%) | отклонение (к базовому периоду), (%) |

| 1кв | 0 | 0 | 28 | - | - |

| 2кв | 33,33 | 12,5 | 40,5 | 12,5 | 12,5 |

| 3кв | 43,43 | 18,75 | 46,75 | 6,25 | 18,75 |

| 4кв | 31,58 | 11,54 | 39,54 | -7,21 | 11,54 |

Похожие работы

... перед бюджетом, поставщиками и банком, недостаточно устойчивой потенциальной финансовой базой. 3.1 Предварительная оценка динамики финансового состояния предприятия Предварительная оценка динамики финансового состояния хозяйственного субъекта проводится путем анализа сбалансированности темпов изменения прибыли, выручки от реализации продукции и совокупных активов (валюты баланса). ...

... Зав. Кафедрой проф. Хорин А.Н.____________ " ____ " ____________ 1996 год ДИПЛОМНАЯ РАБОТА: по специальности 06.05 “Бухгалтерский учет и аудит” на тему: “Анализ платежеспособности и финансовой устойчивости несостоятельного предприятия.” Студент группы У-5-4 Крылов В.Г. __________ Научный руководитель доц. Новиков А.В __________ Научный консультант доц. Умнова Э.А. __________ Москва ...

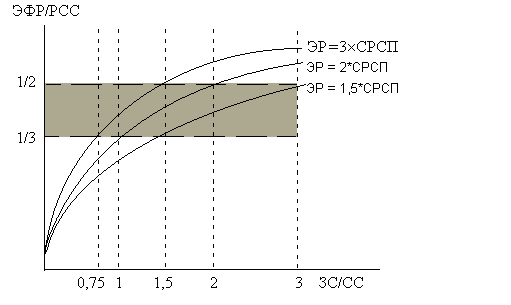

... , при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту. Можно утверждать, что РСС = ЭР + ЭФР или ЭФР = РСС – ЭР[8] 2. Расчет эффекта финансового левериджа Так как эффект финансового рычага – это приращение к рентабельности собственного капитала, полученное благодаря привлечению кредита, несмотря на его платность, и уплаты налога на прибыль. ...

... за счет собственных средств, рентабельность собственного капитала составляет приблизительно 2/3, рентабельности активов; у предприятия, использующего заемные средства, — 2/3 рентабельности активов плюс эффект финансового рычага. При этом рентабельность собственного капитала увеличивается или уменьшается в зависимости от изменения структуры капитала (соотношения собственных и долгосрочных заемных ...

0 комментариев