Навигация

Анализ финансового состояния субъекта хозяйствования

Министерство образования и науки Украины

Донбасская Государственная Машиностроительная Академия

кафедра Экономики предприятия

Курсовая работа

по дисциплине: «Экономическая диагностика»

на тему: «Анализ финансового состояния субъекта хозяйствования»

Вариант 28

Выполнила: ст.гр. ЭП-04-1з(т)

Хилова С.А.

Проверил: Герасимов А. А.

Краматорск 2010

Содержание

Введение

1 Диагностика эффективности управления и формирования источников финансовых ресурсов субъекта хозяйствования

1.1 Основы теории структуры капитала

1.2 Оптимизация финансового состояния организации

1.3 Источники формирования и структура финансовых ресурсов предприятия

2. Анализ общего состояния предприятия

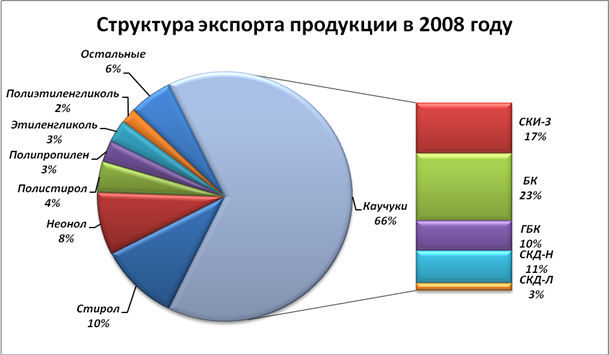

2.1 Анализ реализации продукции по основным рынкам сбыта

2.2 Характеристика основных технико-экономических показателей предприятия относительно выручки от реализации продукции

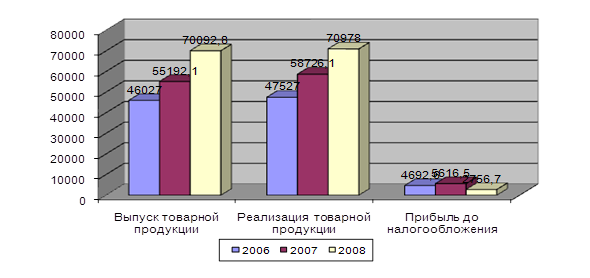

2.3 Анализ динамики и структуры операционных затрат

3. Диагностика экономико-финансового состояния предприятия

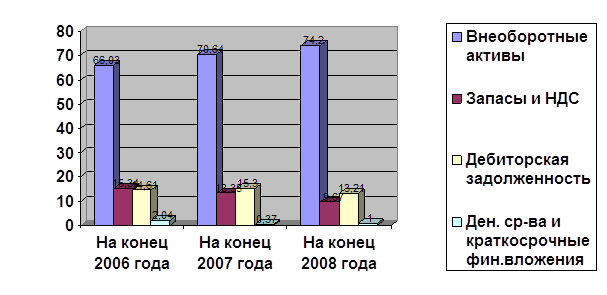

3.1 Предварительная оценка динамики финансового состояния предприятия

3.2 Оценка финансовых результатов и рентабельности предприятия

3.2.1 Анализ финансовых результатов деятельности предприятия

3.2.2 Оценка уровня рентабельности предприятия

3.3 Экспресс-диагностика финансового состояния предприятия на основе горизонтального и вертикального анализа баланса

3.4 Оценка финансовой устойчивости предприятия

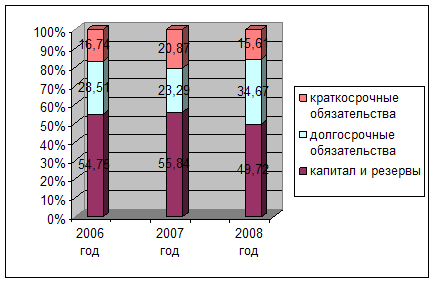

3.4.1 Анализ структуры капитала

3.4.2 Оценка наличия, динамики и обеспеченности предприятия собственными оборотными средствами

3.4.3 Анализ обеспеченности запасов экономически обоснованными источниками финансирования

3.5 Диагностика уровня ликвидности и платежеспособности предприятия

3.6 Анализ деловой активности

Заключение

Список использованной литературы

Приложения

Введение

Современные условия хозяйствования формируют высокие требования к оценке финансово-экономической деятельности субъектов рынка. Особое внимание уделяется предприятию как первичному и ведущему звену экономики государства, поскольку именно здесь создаются конкретные экономические блага, которые становятся первоосновой национального богатства.

Обобщение опыта деятельности украинских предприятий свидетельствует о достаточно большом количестве низкоэффективных, экономически нецелесообразных бизнес-проектов различных уровней. Безусловно, такая ситуация формируется под воздействием ряда факторов, среди которых ведущее место занимает экономическая нестабильность внешней среды хозяйствования. Но немаловажную роль играют и внутренние факторы, а именно уровень и качество эффективности функционирования предприятий.

Комплексная аналитическая оценка результативности хозяйственной деятельности предприятия возможна только на основе как можно более полного представления о состоянии его хозяйственного механизма, эффективности его функционирования и управления. Таким образом, оценка является результатом сравнения уровня доходности и показателей текущей деятельности.

Любой вид предпринимательской деятельности должен быть обеспечен определенными экономическими ресурсами (активами, финансами, трудовыми ресурсами, информацией в том числе). Длительный коммерческий успех определяется эффективным распределением этих ресурсов, то есть эффективность функционирования предприятия зависит от того, насколько соответствуют управленческие решения состоянию рыночной среды, собственного потенциала и успешности его использования.

Базой для обоснования и взвешивания управленческих решений в рамках коммерческой, инновационной, инвестиционной, производственной, финансовой и других видов деятельности современных предприятий выступает экономический анализ и диагностика. Под ней следует понимать комплексную аналитическую оценку всех сфер деятельности предприятия с позиций достижения максимально возможного экономического результата за счет оптимально эффективного использования ограниченных экономических ресурсов.

Выполнение экономической диагностики состояния предприятия базируется на обработке информации бухгалтерской и текущей отчетности. Первичная информация агрегируется и упрощается, строятся аналитические таблицы, рассчитываются аналитические коэффициенты, которыми руководствуются все участники бизнеса. Они обусловлены финансовыми связями предприятия и определяют оптимальные соотношения распределения капитала предприятия, основные резервы повышения эффективности использования основного и оборотного капитала, наиболее обоснованные источники финансирования.

В итоге, на базе результатов анализа разрабатываются рекомендации по усовершенствованию хозяйственного механизма предприятия, стабилизации или улучшению его финансового состояния.

1. Диагностика эффективности управления и формирования источников финансовых ресурсов субъекта хозяйствования

1.1 Основы теории структуры капитала

Теория структуры капитала базируется на сравнении затрат на привлечение собственного и заемного капитала и степени влияния различных комбинированных вариантов финансирования на рыночную оценку.

Наибольшую известность и применение в мировой практике получили статические теории структуры капитала, обосновывающие существование оптимальной структуры, которая максимизирует оценку капитала. Эти теории рекомендуют принятие решений о выборе источников финансирования (собственные или заемные средства) строить исходя из оптимальной структуры капитала. Если оптимальная структура определена, то достижение этой пропорции в элементах капитала должно стать целью руководства и в этой пропорции следует увеличивать капитал.

В статическом подходе существуют две альтернативные теории структуры капитала, объясняющие влияние привлечения заемного капитала на стоимость используемого капитала и соответственно на текущую рыночную оценку активов предприятия:

традиционная теория,

теория Миллера-Модильяни.

В настоящее время наибольшее признание получила компромиссная теория структуры капитала (оптимальная структура находится как компромисс между налоговыми преимуществами привлечения заемного капитала и издержками банкротства), которая не позволяет для конкретной корпорации рассчитать наилучшее сочетание собственного и заемного капитала, но формулирует общие рекомендации при принятии решений.

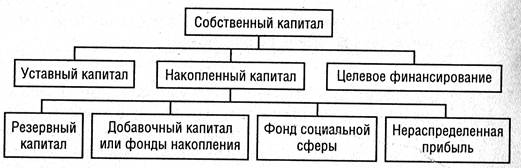

Динамические модели учитывают постоянный поток информации, который получает рынок по данной корпорации. Рассматривается большее число инструментов принятия решений. Управление источниками финансирования не сводится к установлению целевой структуры капитала, так как включает выбор между краткосрочными и долгосрочными источниками и управление собственными источниками (принятие решений по структуре собственного капитала).

Теория структуры капитала исходит из утверждения, что цена фирмы V складывается из текущей рыночной цены собственного капитала S (текущей оценки (РV) будущих денежных потоков владельцам собственного капитала) и текущей рыночной цены заемного капитала (РV будущих потоков владельцам заемного капитала):

V = S + D

Коэффициент долгосрочной задолженности может рассчитываться:

1) как доля заемного капитала в общем капитале корпорации по рыночной оценке D/V;

2) как соотношение собственного и заемного капиталов по рыночной оценке D/S.

Так как балансовые оценки акционерного капитала часто не отражают «истинную» величину капитала, то использование их в принятии решений по структуре капитала недопустимо.

Традиционный подход. До работ Миллера-Модильяни по теории структуры капитала (до 1958 года) существовал подход, основанный на анализе финансовых решений. Практика показывала, что с ростом доли заемных средств до некоторого уровня стоимость собственного капитала не менялась, а затем увеличивалась возрастающими темпами. Стоимость заемного капитала вне зависимости от его величины ниже стоимости собственного капитала из-за меньшего риска: kd < ks (kd- риск использования заёмного капитала; ks- риск использования собственного капитала). При небольшом увеличении доли заемных средств стоимость заемного капитала неизменна или даже снижается (положительная оценка корпорации привлекает инвесторов и больший заем обходится дешевле), а начиная с некоторого уровня D*/V стоимость заемного капитала растет.

Так как средневзвешенная стоимость капитала определяется из стоимости собственного и заемного капитала и их весов

WACC=kd

D/V+ks(V-D)/V

то с увеличением коэффициента задолженности WАСС до определенного уровня D* снижается, а затем начинает расти. Изменение стоимости капитала при увеличении коэффициента задолженности показано на графике:

Традиционный подход предполагает, что корпорация, имеющая заемный капитал (до определенного уровня), рыночно оценивается выше, чем фирма без заемных средств долгосрочного финансирования.

Теория Модельяни-Миллера. Данная модель предполагает наличие следующих допущений, что на рынке:

инвесторы ведут себя рационально и одинаково информированно;

предоставление и получение долга происходит по безрисковой ставке;

не существует различий между корпоративным и персональным заимствованием;

отсутствует налогообложение прибыли.

Эти ученые доказали, что при указанных обстоятельствах стоимость фирмы и средневзвешенная стоимость капитала не зависит от финансового рычага. То есть вместе с ростом финансового рычага стоимость капитала фирмы растёт таким образом, что полностью нейтрализует эффект от увеличения удельного веса заёмного капитала. В результате при изменении финансового рычага WACC = const.

Позднее Модильяни и Миллер модифицировали свою теорию, введя в неё возможность налогообложения прибыли. Учитывая, что проценты по долгу выплачиваются в большинстве стран до налога на прибыль, использование заёмного капитала даёт возможность компании получить экономию на этом налоге. Это позволяет повысить чистые денежные потоки компании и соответственно повышает рыночную стоимость самой компании как приведенную стоимость её денежных потоков:

V=V0+D*T,

где V – стоимость компании, использующей заёмный капитал в сумме D (рычаговой компании);

V0 – стоимость той же компании при условии финансирования полностью за счет собственного капитала (нерычаговой компании);

T – ставка налога на прибыль.

Стоимость собственного капитала рычаговой компании (Ke) растет с увеличением финансового рычага. Однако из-за освобождения процентов по долгу от налога на прибыль этого роста Ke не достаточно, чтобы скомпенсировать падение средневзвешенной стоимости капитала, вызванного увеличением доли относительно дешевых заемных средств в структуре компании. В результате WACC рычаговой компании оказывается ниже, чем аналогичный показатель без рычаговой компании:

WACC=Ke0*(1-(D*T)/(E+D)),

где WACC – средневзвешенная стоимость капитала рычаговой компании;

Ke0 - стоимость капитала безрычаговой кампании;

E, D – соответственно величина собственного и заемного капитала рычаговой компании.

Компромиссный подход. Оптимальная структура капитала по компромиссной модели определяется соотношением выгод от налогового щита (возможности включения платы за заемный капитал в себестоимость) и убытков от возможного банкротства.

Введение в рассмотрение затрат по организации дополнительного привлечения заемного капитала и издержек возможного банкротства при большом финансовом рычаге меняет поведение кривых стоимости капитала при увеличении заемного финансирования. С ростом финансового рычага стоимость заемного и акционерного капитала растет.

Современные теории структуры капитала формируют достаточно обширный методический инструментарий оптимизации этого показателя на каждом конкретном предприятии.

Основными критериями такой оптимизации выступают:

приемлемый уровень доходности и риска в деятельности предприятия;

минимизация средневзвешенной стоимости капитала предприятия;

максимизация рыночной стоимости предприятия.

Приоритет конкретных критериев оптимизации структуры капитала предприятие определяет самостоятельно. Исходя из этого, можно сделать вывод: не существует единой оптимальной структуры капитала не только для разных предприятий, но даже и для одного предприятия на разных стадиях его развития.

Пример.

Найти оптимальную структуру капитала по данным, приведённым в таблице.

Результаты также приведены в этой таблице:

Расчёт оптимальной структуры капитала.

| Показатель | Варианты структуры капитала и его цены | ||||||

| Доля собственного капитала | 100 | 90 | 80 | 70 | 60 | 50 | 40 |

| Доля заёмного капитала | 0 | 10 | 20 | 30 | 40 | 50 | 60 |

| Цена собственного капитала | 13,0 | 13,3 | 14 | 15,0 | 17,0 | 19,5 | 25,0 |

| Цена заёмного капитала | 7,0 | 7,0 | 7,1 | 7,5 | 8,0 | 12,0 | 17,0 |

| Взвешенная цена капитала | 13,0 | 12,67 | 12,64 | 12,75 | 13,4 | 15,75 | 20,2 |

Оптимальная структура капитала в условиях задачи достигнута в случае, когда доля заёмного капитала составляет 20%. При этом взвешенная цена капитала составляет 12,64%.

Похожие работы

... продукции- на 26062 тыс.руб. Рост данных показателей связан с ростом цен на продукцию и ростом затрат на содержание помещений, обслуживание скота, ростом цен на корма и др. 2. Анализ финансового состояния предприятия 2.1. Состав и структура средств предприятия и источников их образования Финансовое состояние предприятия и его устойчивость в значительной степени зависят от ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

... расплачивается в срок по своим обязательствам. Главным в финансовой деятельности, считает И.Т. Балабанов, являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяет основное внимание. Характеристика финансовой устойчивости включает в себя анализ: · состав и размещение активов ...

... 2.2.2. АНАЛИЗ ПОКАЗАТЕЛЕЙ ДЕЛОВОЙ АКТИВНОСТИ Финансовые показатели /коэффициенты/ представляют собой относительные показатели финансового состояния организации. Для анализа финансового состояния ЗАО «ТОТУС» мы считаем целесообразным рассчитать, сравнить с базисными значениями и посмотреть динамику изменения показателей деловой активности. Деловая активность в финансовом аспекте проявляется ...

0 комментариев