Навигация

Соотношение между изменением потребления и вызываемым им изменением дохода называется предельной склонностью к потреблению

2. Соотношение между изменением потребления и вызываемым им изменением дохода называется предельной склонностью к потреблению

Соотношение прироста сбережения к приросту дохода называется предельной склонностью к сбережению.

Одним из центральных понятий общего экономического равновесия является взаимная связь между планируемыми экономическими агентами, населением и государством, расходами и национальным продуктом. При этом в статье расходов обычно выделяют личное потребление, инвестиционные и государственные расходы. Увеличение каждой из этих составляющих повышает общие планируемые затраты в целом.

Величина получаемого каждым экономическим агентом дохода далеко не всегда равна величине его личного потребления. Как правило, при низком уровне доходов расходуются сбережения предыдущих периодов (сбережение отрицательно). При некотором уровне доходов они полностью расходуются на потребление. Наконец, с ростом доходов у хозяйственных агентов появляются все более широкие возможности увеличивать, как потребление, так и свои сбережения.

3. Анализ инвестиционных процессов показывает, что увеличение чистых инвестиций стимулирует мультипликационный рост ВНП. Иначе говоря, инвестируемые деньги – это деньги «повышенной мощности». К аналогичному эффекту приводит и изменение государственных расходов. Это усиленное влияние инвестиций и государственных расходов на рост ВНП получило название «мультипликационного эффекта», а модель, описывающая данные взаимодействия, - «модели мультипликатора».

Различные значения мультипликатора в близких по уровню экономического развития странах можно объяснить тем, что независимо от источника расходов (будь то частные инвестиции или государственные расходы), чем выше у экономических агентов дополнительный потребительский расход (т.е. склонность потреблять), тем сильнее отмеченный мультипликационный эффект. Чем выше склонность к сбережению (а значит, и дополнительная «денежная утечка» при каждом денежном обороте доходов), тем мультипликационный эффект слабее.

4. Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений определяется во многом разными процессами и обстоятельствами.

Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а, следовательно, и создание новых рабочих мест зависит от процесса инвестирования, или капиталообразования.

Источником инвестиций являются сбережения. Сбережения — это располагаемый доход за вычетом расходов на личное потребление. Разумеется, источником инвестиций являются накопления функционирующих в обществе промышленных, сельскохозяйственных и других предприятий. Здесь «сберегатель» и «инвестор» совпадают. Однако роль сбережений домашних хозяйств, не являющихся одновременно и предпринимательскими фирмами, весьма значительна, и несовпадение процессов сбережения и инвестирования вследствие указанных различий может приводить экономику в состояние, отклоняющееся от равновесия.

Факторы, определяющие уровень инвестиций[1]:

1. Процесс инвестирования зависит от ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены.

2. Инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений.

3. Инвестиции зависят от уровня налогообложения и вообще налогового климата в данной стране или регионе. Слишком высокий уровень налогообложения не стимулирует инвестиций.

4. Инвестиционный процесс реагирует на темпы инфляционного обесценивания денег. В условиях галопирующей инфляции, когда калькуляция издержек представляет значительную неопределенность, процессы реального капиталообразования становятся непривлекательными, скорее будет отдано предпочтение спекулятивным операциям.

Чем выше спрос на инвестиции и шире возможности инвесторов, тем выше совокупный спрос на национальный продукт, а следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды.

Тема 6. Деньги и денежное обращение в рыночной экономике. Модель денежного рынка

1. Спрос на деньги (MD) формируется из: 1) спроса на деньги как средство обращения (или спрос на деньги для совершения сделок) и 2) спроса на деньги как средство сохранения стоимости. Общий спрос на деньги зависит от уровня номинального объема ВНП и процентной ставки. Спрос на денежном рынке отличается от привычного тем, что фактически это спрос на капитал в денежной форме. Сумма необходимых денег — это денежный капитал, который люди желают иметь в определенный период времени при специфических условиях.

Более высокая ставка процента понижает спрос на деньги, а низкая ставка процента — повышает.

Величина спроса на деньги прямо пропорциональна доходу и обратно пропорциональна ставке процента.

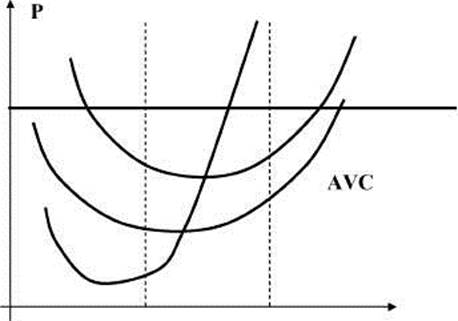

График общего спроса на деньги будет выглядеть следующим образом:

r, %

r, %

MD

0 M

Рисунок 7. Спрос на деньги

Номинальная процентная ставка — на вертикальной оси, масса денег в обращении — на горизонтальной оси. Функциональную зависимость этих параметров даст совокупность кривых, каждая из которых соответствует определенному уровню номинального ВНП. Перемещения вдоль кривой показывают изменения процентной ставки. Причем при высоких процентных ставках кривая становится почти вертикальной, поскольку все сбережения вкладываются в этой ситуации в ценные бумаги, спрос на деньги ограничивается операционным спросом и уже не снижается при дальнейшем росте процента.

Если спрос на деньги вырос, то:

1) кривая спроса на деньги сдвинется вправо вверх;

2) процентная ставка повышается.

При уменьшении спроса на деньги будут происходить обратные явления.

r, % MS

MD1

MD0

0 M

Рисунок 8. Рост спроса на деньги (предложение денег не меняется)

Пусть спрос на деньги возрос вследствие роста номинального ВНП, т.е. население и фирмы предпочитают держать свои активы в денежной форме. Но при неизменном предложении денег равновесие может установиться только при росте «цены» денег (номинальной ставке процента).

При уменьшении спроса на деньги и неизменном предложении равновесие на денежном рынке устанавливается при более низкой, чем первоначальная ставке процента.

Если же сдвиг в спросе на деньги вызван исключительно ростом цен, то любое увеличение денежного предложения будет «раскручивать» инфляционную спираль. Целью денежно-кредитной политики в этом случае будет поддержание денежной массы, находящейся в обращении, на определенном фиксированном уровне. Графически денежное предложение в данном случае будет отображаться вертикальной прямой.

2. В странах с рыночной экономикой применяются различные группировки денег. Они называются «денежными агрегатами» и служат альтернативными измерителями денежной массы в обращении. Всю денежную массу можно представить как совокупность денежных агрегатов. Общепринятая практика определения денежных агрегатов следующая: при построении этих агрегатов каждая последующая величина возрастает на предыдущую.

Для расчета совокупной денежной массы в РФ предусмотрены следующие денежные агрегаты:

М0 – наличные деньги;

М1 – равен агрегату М0 плюс расчетные, текущие и прочие счета, вклады в коммерческих банках, депозиты до востребования;

М2 – состоит из М1 плюс срочные вклады;

М3 – включает М2 плюс депозитные сертификаты и облигации государственных займов.

До 1987 г. Ml являлась наиболее часто прослеживаемым показателем денежной массы. Казалось, будто этот показатель в наибольшей степени соответствует теоретическому определению денег как средства обращения. Однако, спрос на Ml в последующее десятилетие был довольно нестабильным, и многие экономисты стали обращать внимание на М2. Тем не менее, в последующее время опять же большое количество экономистов вынуждено было переключить свое внимание с M2 на М3, как на более полно показывающий теоретическое определение денег и отношении, связанных с ними.

3. При уменьшении предложения денег равновесие на денежном рынке восстанавливается при меньшем, чем первоначальное, количестве денег в обращении и большей, чем первоначальная ставке процента. Так как количество денег весьма ограничено, то спрос на облигации будет падать, что вызовет снижение цены облигации.

4. Под «скоростью обращения денег» понимается среднегодовое количество оборотов, сделанных деньгами, которые находятся в обращении и используются на покупку готовых товаров и услуг. Скорость обращения денег равна отношению номинального валового национального продукта к массе денег в обращении:

V = U : M,

где V – скорость обращения денег; U – номинальный объем ВНП; M – масса денег в обращении.

Скорость обращения денег в краткосрочном периоде является обычно величиной постоянной, а в долгосрочном периоде меняется, но незначительно. Существенные изменения скорости обращения денег могут быть связаны с качественными преобразованиями организации денежного обращения, что происходит довольно редко и является вполне предсказуемым (например, широкое распространение банкоматов, с помощью которых можно в любом месте, где они установлены, получить наличные деньги по специальным карточкам, или широкое внедрение пластиковых карточек). А также скорость обращения денег зависит от номинального объема ВНП и массы денег в обращении.

Тема 7. Банки и кредитная система

1. Современная банковская система России представлена двумя уровнями. Она включает в себя верхний уровень – Центральный банк РФ (Банк России) и нижний (второй) уровень – кредитные организации, а также филиалы и представительства иностранных банков.

Законом «О банках и банковской деятельности» кредитная организация определяется как юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции, предусмотренные законом. Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью. В РФ кредитные организации делятся на два типа: банки и небанковские кредитные организации.

Банк – это кредитная организация, которая имеет исключительное право осуществлять следующие банковские операции:

1) привлекать во вклады денежные средства физических и юридических лиц;

2) размещать эти средства от своего имени и за свой счет на условиях возвратности, платности, срочности;

3) открывать и вести банковские счета физических и юридических лиц.

Небанковская кредитная организация – кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом. Допустимые сочетания банковских операций для них должны устанавливаться Банком России. На практике получили развитие три вида небанковских кредитных организаций: расчетные, депозитно-кредитные и инкассации.

Банк России уполномочен государством регулировать и контролировать всю банковскую систему. По законодательству, существует лишь один специализированный орган по управлению кредитно-банковской системой. Этим органом является Банк России, к числу основных задач которого отнесены регулирование и надзор за деятельностью коммерческих банков и других кредитных учреждений.

У кредитных организации основной целью является привлечение денежных средств населения и предприятии, и извлечение собственной выгоды из этих средств, а также выдача кредитов.

В США, помимо двухуровневой структуры банковской системы, существует децентрализованная Федеральная Резервная Система (ФРС США). Ее возглавляют 12 федеральных резервных банков – членов ФРС и определение кардинальных направлений монетарной политики США. Членами ФРС являются 40% всех коммерческих банков. Остальные коммерческие банки работают «на свой страх и риск».

Таким образом, российская банковская система отличается от американской.

2. В состав банковской системы России помимо российских банков, включаются также филиалы и представительства иностранных банков, на них распространяются нормы российского правового регулирования банковской деятельности. Иностранным банком считается банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован. С 1 января 1996 г. сняты ограничения на открытие иностранных банков на территории РФ и мораторий на обслуживание иностранными банками граждан России. Иностранные банки могут открывать на территории России не только филиалы и представительства, но и дочерние банки (дочерние кредитные организации).

В настоящее время приток иностранного капитала с солидной репутацией рассматривается Правительством РФ совместно с Банком России в качестве важного фактора развития банковского сектора страны.

Он приносит на российский рынок современные банковские технологии, новые финансовые продукты, способствует развитию конкуренции в банковском деле и выступает фактором его совершенствования. В связи с этим предполагается, что режим допуска иностранного капитала в банковский сектор России будет в большей степени способствовать развитию рыночных отношений в стране и конкурентной среды в банковском секторе. В среднесрочной перспективе (в расчете на пять лет) Правительство РФ и Банк России не будут вводить количественные ограничения на участие иностранного капитала в банковском секторе. Кроме того, в 2001г. Банк России принял решение об установлении единого для всех учредителей требования к минимальному размеру уставного капитала вновь создаваемого банка на уровне 5 млн. евро (в рублевом эквиваленте). В дальнейшем регулирование участия иностранного капитала в банковской системе России будет направлено на предотвращение проникновения в банковский сектор капитала с неустойчивым финансовым положением и сомнительной репутацией.

3. Общеизвестно, что банковская деятельность сопряжена с риском. Например, банк должен всегда соотносить прибыльность с соображениями безопасности и ликвидности. Банк, предоставивший слишком много ссуд или оказывающийся не в состоянии обеспечить ликвидность, необходимую в некоторых непредвиденных ситуациях, может оказаться неплатежеспособным.

Это связано с тем, что основополагающим принципом успешного функционирования любого коммерческого банка является его деятельность в пределах реально имеющихся ресурсов.

Однако важно не только количественное равенство ресурсов банка и его кредитных вложений, но и их совпадение по качественным характеристикам. Например, если в структуре вкладов преобладают краткосрочные депозиты до востребования, а банк осуществляет долгосрочное размещение средств, то ликвидность данного банка оказывается под угрозой. Чтобы поддержать определенный уровень ликвидности банка, важно при выдаче ссуд с высоким уровнем риска одновременно увеличивать долю собственных средств в общем объеме ресурсов.

Также, например, ссудные операции являются наиболее доходной статьей банковского бизнеса, но в каждой кредитной сделке для кредитора присутствует элемент риска: возможность невозврата ссуды, неуплата процентов, нарушение сроков возврата кредита.

Законодательно основа банковской системы России и в дальнейшем государственное регулирование банковской деятельности.

Государственное регулирование банковской деятельности в основном проводится Банком России. Он образует единую централизованную систему с вертикальной структурой управления, куда входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения и другие предприятия и организации, в том числе подразделения безопасности, необходимые для осуществления деятельности Банка России.

4. Банки не могут отдавать взаймы все имеющиеся у них деньги вкладчиков, поскольку последние имеют право отозвать свой деньги в любой момент. Однако банковский опыт показывает, что банки не только могут предоставить в кредит почти все средства на депозитах, но и удовлетворить требования своих вкладчиков. Тем не менее, для обеспечения собственной безопасности банки должны оставить определенную фиксированную часть средств «незадействованной». Отношение между размером обязательных резервов, которые должны иметь коммерческие банки, и обязательствами по вкладам называется «нормой обязательных резервов». Эта норма устанавливается Центральным банком страны.

Обязательные резервы

коммерческого банка

![]() Норма банковского резерва

= 100%

Норма банковского резерва

= 100%

Обязательства коммерческого банка

по депозитам до востребования

Тема 8. Денежно-кредитная политика: цели и инструменты

1. Среди методов регулирования денежно-кредитного рынка, применяемых Центральным банком, особое место принадлежит учетной ставке (ставке процента). Исходя из учетной ставки, определяются ставки, взимаемыми коммерческими банками по ссудам, предоставляемым клиентам, и размеры процентов, выплачиваемых вкладчикам по депозитам и другим счетам. Повышение с целью снижения инфляции учетного процента, проведение так называемой политики «дорогих денег» затрудняет для коммерческих банков возможность получить ссуду в Центральном банке и одновременно повышает цену денег, предоставляемых в кредит коммерческими банками. В результате стимулируется сокращение кредитных вложений в экономику, и, следовательно, тормозится дальнейший рост производства. Снижение учетной ставки, т.е. политика «дешевых денег», наоборот, стимулирует расширение кредитных операций и ускорение темпов экономического развития.

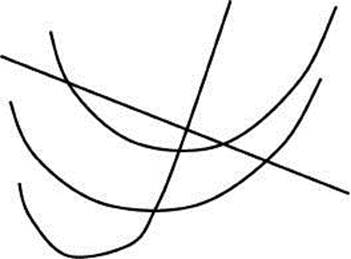

Предложение денег тоже своеобразно. Реально предложение денег зависит от целей, которые ставятся перед денежно-кредитной системой страны.

1. Если целью денежно-кредитной политики является поддержание на неизменном уровне количества денег в обращении, то линия денежного предложения будет вертикально прямой.

2. Целью денежно-кредитной политики государства может быть и поддержание фиксированной ставки процента. Такая денежно-кредитная политика называется «гибкой». В случае выбора гибкой монетарной политики графическое отображение денежного предложения будет представлено горизонтальной прямой.

3. Третий вариант графического отображения денежного предложения – наклонная кривая. Такая форма графика денежного предложения показывает, что денежно-кредитная политика допускает изменения и денежной массы в обращении, и нормы процента.

![]()

![]() % MS1 MS2

% MS1 MS2

![]()

![]() MS3

MS3

![]()

0 M

Рисунок 9. Денежное предложение при различных целях денежно-кредитной политики: MS1 - денежное предложение при монетарной политике, направленной на поддержание неизменной массы денег в обращении; MS2 – денежное предложении при гибкой денежно-кредитной политике; MS3 – денежное предложение при допущении изменения и массы денег в обращении, и ставки процента.

Таким образом, если Центральный банк в целях снижения уровня инфляции в стране одновременно стабилизирует процентные ставки и денежное предложение, тогда увеличится количество кредитных операции, и ускорятся темпы экономического развития.

2. Необходимыми условиями реформирования денежно-кредитной политики являются:

1. ужесточение контроля за темпами выпуска в обращение денег и ценных бумаг

2. проведение политики контроля за колебаниями валютного курса и привлечение иностранных банков и инвестиции

3. активное использование таких инструментов денежно-кредитной политики, как процентные ставки по операциям Банка России, в частности уменьшение процентных ставок по выдаваемым кредитам другим банкам

4. проведение в жизнь мер со стороны Банка России, направленных на повышение надежности российской банковской системы

5. проведение ряда мер для снижения уровня инфляции в экономике

6. привлечение сбережении населения для инвестирования

7. стимулирование работы и существования российской банковской системы

3. К общим методам денежно-кредитного регулирования, активно используемым в зарубежной банковской практике, относятся и операции Центрального банка на открытом рынке. Операции на открытом рынке являются одним из главных инструментов, используемых ФРС США в осуществлении национальной денежно-кредитной политики. В операциях на открытом рынке ФРС США широко используются перекупочные соглашения как метод гарантированного финансирования. Заключая с коммерческими банками перекупочные соглашения, ФРС обязуется купить у них ценные бумаги с условием, чтобы через определенное время они совершили обратную сделку, т.е. выкупили ценные бумаги с фиксированной или плавающей скидкой к цене. В России операции на открытом рынке еще не нашли широкого применения. Кроме того, в условиях, когда источником финансирования бюджетного дефицита являются кредиты Банка России и государственный долг не оформлен ценными бумагами, операции на открытом рынке неэффективны.

Несмотря на временный кризис рынка государственных ценных бумаг, Банк России не исключает из круга используемых инструментов денежно-кредитной политики такой инструмент регулирования ликвидности банковской системы, как операции на открытом рынке. В условиях сжатия финансовых рынков и обострения проблемы ликвидности банков Банк России в сентябре 1998 года разработал положение о введении в обращение облигаций Банка России (ОБР) и начал операции с ними, в том числе Банк России предоставил банкам возможность использования указанных ценных бумаг в качестве залога под ломбардные, внутридневные кредиты и кредиты «overnight», а также возможность проведения с ними сделок РЕПО.

Тема 9. Рынок ценных бумаг и его регулирование

1. Государственное участие в регулировании фондового рынка необходимо, поскольку этот рынок является очень масштабным и рискованным для финансовой безопасности страны. Особенно активную роль государство должно выполнять на начальных этапах становления рынка ценных бумаг в стране, т.к. только оно может "запустить" это рынок в его цивилизованной безопасной форме.

Основные функции государства в регулирование рынка ценных бумаг:

а) идеологическая и законодательная (концепция рынка, программа ее реализации и т.п.;

б) концентрация ресурсов на цели создания рынка и его инфраструктуры;

в) установление "правил игры" (требований к участникам, операционных и учетных стандартов);

г) контроль за финансовой устойчивостью и безопасностью рынка (надзор за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций);

д) создание системы информации о состоянии рынка ценных бумаг и обеспечение ее открытости для инвесторов;

е) формирование системы защиты инвесторов от потерь (в т.ч. государственные или смешанные схемы страхования инвестиций);

ж) предотвращение негативного воздействия на фондовый рынок других видов государственного регулирования (монетарного, валютного, фискального, налогового);

з) предупреждение чрезмерного развития рынка государственных ценных бумаг (отвлекающего часть денежного предложения инвестиционных ресурсов на покрытие непроизводительных расходов государства).

Другим аспектом роли государства на рынке ценных бумаг является то, что оно выступает крупнейшим эмитентом (финансирование государственного долга) и инвестором (государственная собственность в ценных бумагах предприятий и банков), использует инструменты рынка ценных бумаг для проведения макроэкономической политики и, в лице центрального банка, является крупнейшим дилером на рынке государственных ценных бумаг.

Российский фондовый рынок имеет исключительно сложную и противоречивую структуру государственных органов, регулирующих рынок. Эта сложность объясняется несколькими причинами:

1) смешанная модель рынка ценных бумаг (центральный банк и небанковские государственные органы в качестве регулирующих инстанций;

2) активное вмешательство в регулирование рынка ценных бумаг приватизационного агенства (Госкомимущества);

Наибольшее распространение среди государственных ценных бумаг получили государственные краткосрочные бескупонные облигации (ГКО).

Общие принципы функционирования государственных краткосрочных бескупонных облигаций были разработаны в рамках Российско-американского банковского форума. Для их реализации в Центральном банке Российской Федерации создано управление ценных бумаг, которое занимается размещением гособлигаций, операциями на вторичном рынке и расчетами между участниками рынка ГКО. В июле 1992 г. Центральный банк Российской Федерации провел конкурс среди российских бирж, победителем которого была признана Московская межбанковская валютная биржа (ММВБ). Ей было поручено создание и поддержание технологической части рынка ГКО - торговой, расчетной и депозитарной системы.

Государственные ценные бумаги, выпускаемые в виде срочных долговых обязательств, являются одним из инструментов управления государственным долгом.

На сегодняшний день рынка ГКО фактически не существует. 14 августа правительство приостановило выплаты по ГКО и ОФЗ, что стало одной из причин кризиса в августе 1998г.

К государственным ценным бумагам также относятся облигации государственного российского республиканского внутреннего 5%-ного займа 1990г., облигации российского внутреннего выигрышного займа 1992г., облигации внутреннего государственного валютного облигационного займа (облигации ВЭБ), облигации сберегательного займа (ОСЗ), облигации золотого федерального займа, облигации государственного федерального займа с переменным купоном (ОФЗ-ПК), муниципальные облигации, прочие ценные бумаги.

2. При выпуске корпоративных акций (например, в США) номинал стоимости акций может не объявляться. Такие акций заранее имеют определенный номинал, который все знают. Выплата дивидендов происходит по заранее известному проценту.

3. Движение курса ценных бумаг и ставок процента происходит в противоположных направлениях, т.к. при повышении ставки процента спрос на деньги уменьшается, что приводит к увеличению спроса на ценные бумаги. Ценные бумаги не приносят таких процентов, как деньги, то это приведет постепенно к увеличению спроса на деньги. Снижение же ставки процента приведет к увеличению спроса на деньги.

4. Привилегированные акции предусматривают наличие у их владельцев определенных преимуществ по сравнению с владельцами обычных акций. Одно из них состоит в том, что по привилегированным акциям выплачивается предварительно установленный дивиденд. Существует два вида привилегированных акций. Первый из них - акций с фиксированным дивидендом. Эта форма привилегированных акций по своей сути близка к облигациям. Второй вид - это привилегированные акции с фиксированным дивидендом, которые предусматривают дополнительное участие в распределяемой прибыли компании - так называемых сверхдивидендов. Другой вариант таких акций предусматривает определенную доплату к фиксированному дивиденду, зависящую от величины дивиденда по обычной акции. Владельцы привилегированных акций приобретают право голоса на общих собраниях акционеров в следующих случаях:

- по вопросам реорганизации и ликвидации акционерного общества имеют

право голоса все владельцы акций;

- по вопросам ограничения прав владельцев акций определенного типа;

Кроме того, существуют привилегированные акции конвертируемые (обмениваемые на обыкновенные акции), с корректной ставкой (дивиденд зависит от комбинации процентных ставок по краткосрочным государственным облигациям и финансовым инструментам), отзывные (дают право отозвать акции, т.е. выкупить их по цене с надбавкой к номиналу). Заметим, что виды привилегированных акций могут комбинироваться. Если происходит ликвидация компании, то владельцы привилегированных акций имеют преимущественное право при разделе чистого имущества фирмы. До того как происходят погашение обычных акций, владельцам привилегированных акций выплачивается сумма, превышающая их номинальную стоимость, т. е. они покрываются по рыночному курсу. Однако для акционеров, владеющих привилегированными акциями, в данном случае есть и отрицательный момент. Если при ликвидации компании имеются значительные законодательно разрешенные или скрытые резервы, то они распределяются между владельцами обычных акций, в результате чего погашение обычных акций происходит по курсу, существенно превышающему их номинальную стоимость.

Тема 10. Финансы и финансовая политика государства

1. В соответствии с этой концепцией, целью государственных финансов является обеспечение сбалансированности экономики, а не бюджета, при этом достижение макроэкономической стабильности может сопровождаться как устойчивым профицитом, так и устойчивым дефицитом бюджета. Следовательно, стабильность и устойчивое развитие экономики является первоочередной задачей, а сбалансированность бюджета второстепенной задачей. Это можно объяснить несколькими причинами:

Во-первых, налоговая система такова, что налоговые поступления в бюджет автоматически возрастают по мере экономического роста и процветания экономики, макроэкономическая сбалансированность стимулирует этот рост, следовательно, дефицит бюджета будет автоматически самоликвидироваться.

Во-вторых, при определенных правах правительства в установлении налогов и создании денег его возможности финансировать дефицит бюджета практически безграничны.

В-третьих, считается, что проблемы, порождаемые государственным долгом, не столь обременительны для нормально функционирующей экономики.

Такая политика предполагает наличие четкой программы финансовых мероприятий по финансовому оздоровлению экономики, контроль за развитием бюджетного дефицита и поиск источников его покрытия, выделение бюджетных средств на мероприятия, дающие значительный экономический эффект.

Эта политика предполагает управляемость экономики и предсказуемость последствия проводимых государством мероприятий в области финансов, денег и кредита.

Однако при всей привлекательности политики бюджетного дефицита, крупные дефициты все-таки приводят к значительным последствиям даже для «богатых» в экономическом отношении стран.

Похожие работы

... А.Б. Научный руководитель: к.э.н., доцент Петров В.Г. Москва 2005 115 Приложение № 2 Оформление плана курсовой работы на тему: «Экономическая теория человеческого капитала» План Введение................................................................................................................................... 3 1. Место и роль человеческого капитала в системе ресурсов компании ...

... : Ссылки следует обозначать порядковым номером по списку используемой литературы, например: " : в трудах:" [ 1, c.56]. ( 1 - это номер источника по списку литературы, 56 - номер страницы в источнике). В работах по политэкономии обычно используется большое количество иллюстраций (графиков, рисунков, диаграмм). Наличие иллюстраций помогает читателю лучше воспринять материал. Известно, что мозг ...

... характеристикой. Министерство образования Российской Федерации Регистрационный № 06-0613-ВР ГОСУДАРСТВЕННЫЙ ОБРАЗОВАТЕЛЬНЫЙ СТАНДАРТ СРЕДНЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ГОСУДАРСТВЕННЫЕ ТРЕБОВАНИЯк минимуму содержания и уровню подготовки выпускников по специальности 0613 Государственное и муниципальное управление (базовый уровень среднего профессионального образования) Квалификация - ...

... и научная литература, которую следует предложить студентам для дополнительного изучения. 2. Методика проведения лекционных занятий по предмету «Транспортная логистика» со студентами учреждений среднего профессионального обучения 2.1 Методика организации лекционного занятия В педагогической литературе рекомендуется использовать лекционную модель (расширенный план лекции), которая ...

0 комментариев