Навигация

2.6 Виды налогов

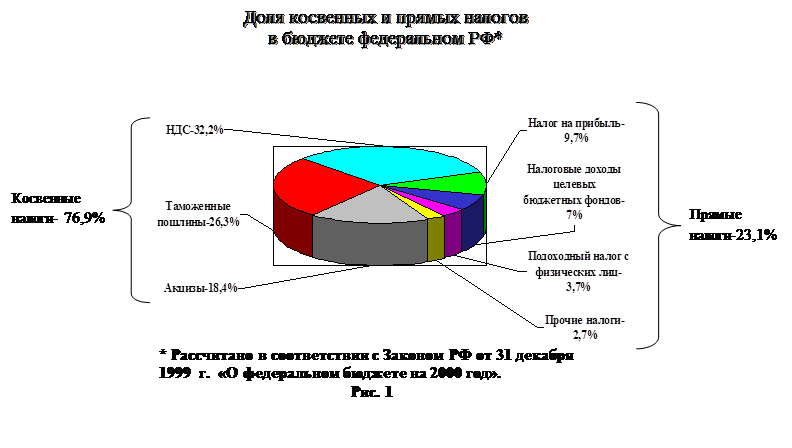

Налоги бывают двух видов. Первый вид — налоги на доходы и имущество: подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица, их называют прямыми налогами. Второй вид — налоги на товары и услуги: налог с оборота — в большинстве развитых стран заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие. Это косвенные налоги. Они частично или полностью переносятся на цену товара или услуги.

Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции. Косвенные налоги переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов. В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения — к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности.

Прямые налоги в свою очередь делятся на личные и реальные. Личные налоги уплачиваются с действительно полученного налогоплательщиком дохода (прибыли). Так, предприятия уплачивают налог с суммы прибыли, подсчитанной на основе полученной выручки и произведенных расходов. Эти налоги учитывают фактическую платежеспособность налогоплательщика. Реальными налогами облагается не действительный, а предполагаемый средний доход налогоплательщика, получаемый в данных экономических условиях от того или иного предмета налогообложения (недвижимой собственности, денежного капитала и т.п.). Реальными налогами облагается прежде всего имущество, отсюда и их название (real (англ.) — имущество). Во многих случаях невозможно определить доход, который получен от имущества либо вида деятельности, или проконтролировать правильность объявленного плательщиком дохода. Например, сложно проконтролировать водителя такси. В таких ситуациях установление платы за патент на перевозку людей в размере налога с предполагаемого дохода облегчит техническую сторону налогообложения.

Другой причиной взимания реальных налогов является стремление уравнять лиц, использующих имущество производительно и непроизводительно. Налогообложение доходов освободило бы от налогов лиц, использующих имущество, например земельный участок, только для отдыха.

В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисления на социальное страхование или отчисления на дорожные фонды).

2.7 Стабильность и подвижность налогов

Налогам присуща одновременно стабильность и подвижность. Чем стабильнее система налогообложения, тем увереннее чувствует себя предприниматель: он может заранее и достаточно точно рассчитать, каков будет эффект осуществления того или иного хозяйственного решения, проведенной сделки, финансовой операции. Неопределенность — враг предпринимательства. Предпринимательская деятельность всегда связана с риском, но степень риска, по крайней мере, удваивается, если к неустойчивости рыночной конъюнктуры прибавляется неустойчивость налоговой системы, бесконечные изменения ставок, условий налогообложения, а тем более — самих принципов налогообложения. Не зная твердо, каковы будут условия и ставки налогообложения в предстоящем периоде, невозможно рассчитать, какая же часть ожидаемой прибыли уйдет в бюджет, а какая достанется предпринимателю.

Стабильность налоговой системы не означает, что состав налогов, ставки, льготы, санкции могут быть установлены раз и навсегда. "Застывших" систем налогообложения нет и быть не может. Любая система налогообложения отражает характер общественного строя, состояние экономики страны, устойчивость социально-политической ситуации, степень доверия населения к правительству — и все это на момент ее введения в действие. По мере изменения указанных и иных условий налоговая система перестает отвечать предъявляемым к ней требованиям, вступает в противоречие с объективными условиями развития народного хозяйства. В связи с этим в налоговую систему в целом или отдельные ее элементы вносятся необходимые изменения.

Сочетание стабильности и динамичности, подвижности налоговой системы достигается тем, что в течение года никакие изменения (за исключением устранения очевидных ошибок) не вносятся; состав налоговой системы (перечень налогов и платежей) должен быть стабилен в течение нескольких лет. Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции (если, естественно, при этом ставки налогов не выходят за пределы экономической целесообразности). Частные изменения могут вноситься ежегодно, но при этом желательно, чтобы они были установлены и были известны предпринимателям хотя бы за месяц до начала нового хозяйственного года. Например, состояние бюджета на очередной год, наличие бюджетного дефицита и его ожидаемые размеры могут определить целесообразность снижения на 2-3 пункта или необходимость повышения на 2-3 пункта ставок налога на прибыль или доход. Такие частные изменения не нарушают стабильности системы хозяйствования, но вместе с тем не препятствуют эффективной предпринимательской деятельности.

Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом. Если иметь в виду сегодняшний день, то речь должна идти о налоге на добавленную стоимость, акцизах, налоге на прибыль и доходы. Многие же другие налоги и сам состав системы налогообложения могут и должны меняться вместе с изменением экономической ситуации в стране и в общественном производстве.

Похожие работы

... , они привели к резкому неприятию частными налогоплательщиками нового налогового законодательства и, как следствие вышеуказанных причин, повлекли массовое уклонение плательщиков от уплаты налогов. 1.2. Налогообложение в развитых странах Запада Переход к рыночным отношениям заставляет нас обратить пристальное внимание на экономический опыт развития зарубежных стран, в частности в области ...

... своей тяжестью. Связано было это, прежде всего тем, что крестьянское население составляло основную массу плательщиков прямых и косвенных налогов. III. Развитие налогового законодательства в послереволюционной России а) Налоги «военного коммунизма», налоговая система во время нэпа 1922-1929 гг Основной источник доходов бюджета в этот период – эмиссия бумажных денег, а также контрибуции. 8 ...

... ) функции выполняют и общие функции финансов (распределительную и контрольную). Вопрос о том, насколько эффективно государство может использовать регулирующую функцию налогов, является одним из центральных в теории налогообложения. История развития теорий налогов — это история борьбы двух основных направлений в экономической теории — монетаризма и кейнсианства. Приверженцы монетарных методов ...

... уже ряд исследований. Значительно хуже обстоят дела с финансово-правовым исследованием расчетов, денежного обращения и валютного регулирования. Эти вопросы еще ждут научной разработки финансово-правовой наукой. ГЛАВА 2. ИСТОРИЯ РАЗВИТИЯ ФИНАНСОВОГО ПРАВА В РОССИИ В ОТДЕЛЬНЫЕ ПЕРИОДЫ XX ВЕКА § 1. Финансовое право России в период создания основ советского права Советскому государству ...

0 комментариев