Навигация

Проблемы контроля денежной массы

1.2 Проблемы контроля денежной массы

Как уже было упомянуто выше, ФРС осуществляет достаточно успешный контроль над предложением денег. Это осуществляется с помощью инструментов кредитно-денежной политики, а именно: операций на открытом рынке, изменении нормы учётной ставки и установлении нормы обязательных резервов для коммерческих банков. Однако, по причине того, что абсолютный контроль над денежными потоками физически невозможен, ФРС сталкивается с двумя проблемами, способными повлиять на нормальное функционирование кредитно-денежной системы:

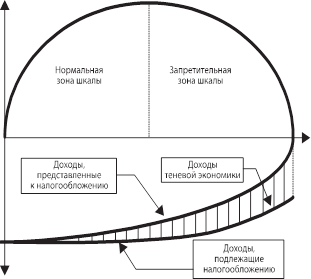

· Первая проблема состоит в том, что ФРС не контролирует размеры средств, которые население собирается держать на вкладах в банках. А чем больше сумма вкладов населения, тем выше резервы банков и тем больше денег генерирует банковская система. Иными словами, объём денежной массы в экономике может изменяться без вмешательства ФРС.

· Вторая проблема состоит в том, что ФРС не контролирует объёмы выдаваемых банками ссуд. Средства, помещённые в банк, создают новые деньги только при условии, что они выдаются в виде кредитов. Однако банки могут иметь в резервах больше средств, чем это определено требованиями ФРС, то есть обладать избыточными резервами.

Поэтому там, где действует система частичного денежного резервирования[1], количество денег в экономике зависит и от поведения вкладчиков, и от действий банкиров. А так как ФРС не в состоянии предугадать действия этих экономических агентов или существенно повлиять на их действия, она лишена возможности осуществлять абсолютный контроль за предложением денег.

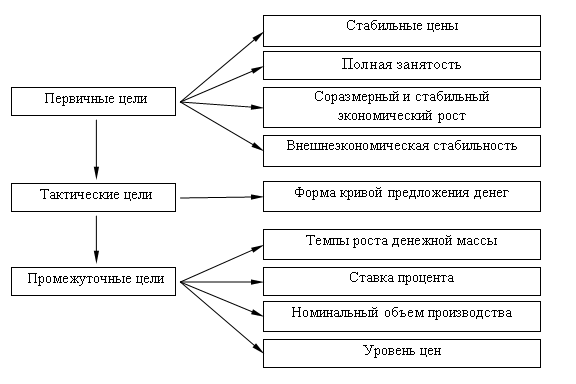

1.3 Стратегии ФРС в управлении кредитно-денежной политикой.

В октябре 1982 года руководство ФРС объявили о новой смене курса. Его проведение предусматривало уменьшение внимания к регулированию роста денежной массы, рассмотренной в весьма узком аспекте агрегата М1. А также уровня независимых резервов, и усилению внимания к агрегатам М2 и М3. Кроме того, ФРС декларировала быстрое и гибкое реагирование на все возникающие изменения в финансово-экономических сферах, понимая под этим целую гамму факторов: воздействие изменений правил правительственного и банковского контроля на скорость обращения денег, состояние экономики в целом, условия функционирования мировой экономики, проблемы международной задолженности.

С другой стороны, ФРС продолжала объявлять пределы роста агрегатов денежной массы, но не столь строго корректировала возникающие изменения, руководствуясь принятой тактической установкой. В своих повседневных операциях ФРС стала уделять основное внимание резервам, полученным путём займа.

Вслед за кризисом, охватившим фондовую биржу в октябре 1987 года, Совет Управляющих Федеральной Резервной Системы начал испытывать весьма обоснованные опасения, что слишком большое внимание к уровню резервов, полученных путём займа, рассматриваемых в качестве тактической цели денежно-кредитной политики, приводит к резким колебаниям процентных ставок по федеральным резервным фондам. После этого Федеральная Резервная Система направила свои усилия на фиксацию норм процента федеральных резервных фондов в пределах установленного диапазона.

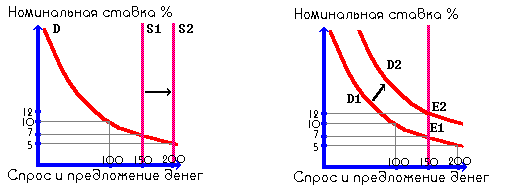

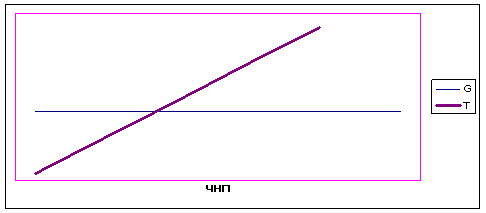

Такая денежно-кредитная политика, отличающаяся эластичностью, плавными изменениями и корректировками, трудно поддаётся графической интерпретации. Её курс пролегает между крайностями денежно-кредитной политики, жёстко фиксирующей количество денег с одной стороны, и денежно кредитной политики, строго регламентирующей уровень норм процента – с другой.

1.4 Борьба с инфляцией при помощи целенаправленной монетарной

политики

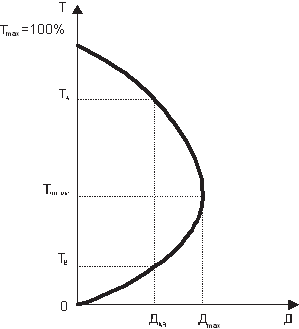

Одной из самых серьезных трудностей, с которой столкнулась экономика на современном этапе, явилась инфляция. Эта проблема особенно стала остро в 70-х годах. Так, в США темпы инфляции за десятилетие утроились с 4% до 13% в год. Причиной такой ситуации в Соединенных Штатах явилась утрата доверия к тому, как управляется американская экономика. Позиции доллара на зарубежных валютных рынках ослабли, а на рынках кредитных ресурсов значительно повысились нормы процента за их предоставление.

Усиление инфляционных процессов заставило экономистов провести ряд исследований в данной области. В результате проведенной работы был сделан вывод о необходимости установления контроля над кредитно-денежными агрегатами. Другими словами, специалисты заключили, что скорость обращения денег, выраженная отношением номинального объема производства к величине спроса населения на денежные средства, является показателем достаточно стабильным и предсказуемым.

V=Y/M,

где V - скорость обращения денежной массы; Y - номинальный объем производства; M - величина денежной массы в обращении.

Исходя из этой формулы, было предложено бороться с инфляцией. Если скорость обращения стабильна, тогда желаемого объема производства можно достичь, задавая соответствующие значения величины денежной массы в обращении. Нужно отметить, что на практике данный процесс более сложен, поскольку выбор монетарной переменной влияет на уровень процентных ставок, что, в свою очередь, оказывает воздействие "на степень привлекательности хранения на счетах денежных средств", то есть на скорость обращения денег.

Величина номинального дохода может быть выражена следующим образом:

Y=P * y,

где Y - рост номинального дохода; P - темпы инфляции; y - темпы роста реального объема производства.

Было признано, что современные темпы роста реального объема производства будут приближаться к потенциальным темпам роста объемов, вовлеченных в экономическую деятельность ресурсов, а также их производительности. Кредитно-денежная политика не сможет оказывать серьезного влияния на долговременную тенденцию роста объемов производства, или это влияние будет носить негативный характер, поскольку дестабилизируется денежная система и создаются препятствия на пути капиталовложений в экономику. При таких условиях изменение темпов роста величины номинального дохода будет означать аналогичные изменения темпов инфляции. Следовательно, ликвидация инфляции и восстановления контроля в области ценообразования требует замедления роста денежной массы.

Кредитно-денежная политика США основывается на вышеизложенной концепции. На основании ее в 1978 году Конгресс США принял законодательство, обязывающее ФРС установить пределы роста денежной и кредитной массы. Также был принят "Акт о полной занятости и сбалансированном росте". В нем указывались цели кредитно-денежной политики: обеспечение высокого уровня занятости и поддержания стабильности цен. Для достижения этого ФРС предписывалось ежегодно объявлять величину денежной массы и кредитных ресурсов на следующий год, что должно воздействовать на ожидаемое функционирование экономики и темпы инфляции.

Признавая, что не всегда можно поддерживать желаемое соотношение между ростом денежной массы и темпами экономического развития, закон не обязывает ФРС точно соблюдать заявленные параметры денежной массы. Однако, в случае, если расхождение имеет место, ФРС должна объяснить их причины. Величины денежной массы и кредитной эмиссии объявляются в феврале каждого года и корректируются в докладе, представляемом в конгресс в июне. В этом докладе также называются предварительные оценки указанных величин на следующий год.

Данная политика преследует три основные цели: во-первых, ограничение роста цен; во-вторых, извещение общественности о будущей стратегии ФРС, чтобы юридические и физические лица могли соотносить свое экономическое поведение с намерениями ФРС. И, в-третьих, усиление подотчетности и ответственности ФРС за принимаемые им решения и достижение намеченной цели.

Нужно отметить, что опыт американских экономистов в области борьбы с инфляцией может быть полезен при проведении антиинфляционных мер, тем более что данное направление экономической реформы признано приоритетным российским правительством.

Глава 2.

Денежно-кредитная система

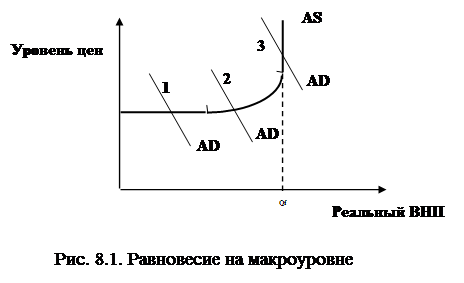

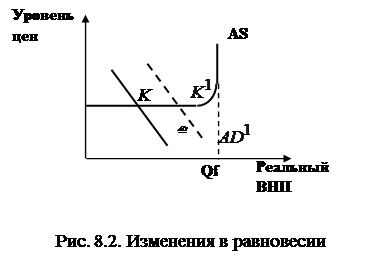

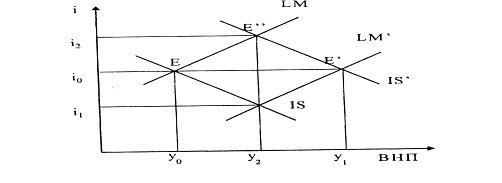

Приступим к рассмотрению вопросов спроса и предложения денег, взаимосвязи этих двух вопросов и роли ФРС в этих взаимосвязях.

Похожие работы

... поставленных государством целей в области стимулирования экономического развития, обеспечения национальной безопасности, повышение уровня социальной защищенности населения, реализации внешнеэкономической политики. 2. Проблемы реализации денежно-кредитной и фискальной политики республики Беларусь 2.1 Основные направления денежно-кредитной и фискальной политики Республики Беларусь ...

... берет займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному долгу, это неизбежно влечет за собой сокращение частных капиталовложений.4. ПРОБЛЕМЫ ДЕНЕЖНОГО ОБРАЩЕНИЯ В РОССИИ4.1 Анализ денежной массы в России, необходимость ее увеличенияВ настоящее время решение проблемы выхода российской экономики из кризиса - возобновление устойчивого экономического роста, ...

... поддержке дотациям на выплату МРОТ, стимулировать малое предпринимательство. Региональные аспекты национально-экономических отношений; Главное создание правовой базы обеспечивающим равные права народов и разрешение межнациональных проблем на принципе демократии. Вопрос № 52. Цели, содержание и методы внешнеэкономической политики Внешнеэкономическая политика состоит из 2-х основных теорий ...

... присоединяется политика государственных расходов, помогающая осуществлять структурные преобразования производства, сглаживать региональные диспропорции, снимать остроту проблемы вынужденной безработицы. Фискальная политика государства, определяемая его действиями в области получения доходов, объема и направлений государственных расходов, может быть нацелена на стабилизацию, экономический рост ...

0 комментариев