Навигация

Безналичное обращение

2.3. Безналичное обращение

В начале ХХ в. экономисты считали деньгами лишь монеты и банкноты. Чековое обращение только формировалось. И лишь Дж. М. Кейнс увидел во вкладах (депозитах) до востребования (чековых вкладах), предназначенных для использования в качестве средства платежа, реальные деньги.

Хранение денег на текущих счетах получило в странах с рыночной экономикой наибольшее распространение. Функционирование этих счетов обеспечивается через чековое обращение. Чек – это переводной вексель, выставленный на банк и оплачиваемый по предъявлении. Чеки появились в обращении на рубеже XVI - XVII вв. одновременно в Великобритании и Голландии.

Безналичное обращение – это движение денег безналичного оборота. Под ними понимаются, прежде всего, банковские депозиты на счетах клиентов, использование которых осуществляется с помощью чеков, жироприказов, кредитных карточек, электронных переводов. В денежном обороте применяются также векселя, сертификаты, а в ряде стран – другие обязательства и требования.

Безналичные расчеты – это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в ускорении оборачиваемости средств, сокращении наличных денег, необходимых для обращения, снижении издержек обращения; организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии, как по вышеотмеченной причине, так и с целью изучения и регулирования макроэкономических процессов.

Различия в организации безналичных расчетов обусловлены историческим и экономическим развитием отдельных стран. Так, в Великобритании раньше, чем в других странах, получили распространение безналичные расчеты векселями и чеками. С 1775г. здесь возникли расчетные, клиринговые палаты – специальные межбанковские организации, осуществляющие безналичные расчеты по чекам и другим платежным документам путем зачета взаимных требований. Коммерческие банки – члены расчетной палаты принимают к оплате чеки, выписанные на любой банк или его отделение. Все чеки поступают в расчетную палату, где их сортируют и проводят зачет несколько раз в день. Оплачивается только конечное сальдо расчетов через счета в центральном банке. В ряде стран функции расчетных палат выполняют центральные банки. Расчетные палаты существуют также при товарных и фондовых биржах для взаимного зачета требований по заключенным здесь сделкам, что значительно упрощает и ускоряет расчеты.

В США, Канаде, Великобритании, Франции, Италии широкое распространение получила система чековых расчетов. В ряде стран континентальной Европы (Австрии, Бельгии, Венгрии, Германии, Голландии, Франции, Италии, Швейцарии) преобладают жирорасчеты – разновидность безналичных расчетов вначале через специальные жиробанки, а затем через коммерческие банки и сберегательные кассы. Сущность этих расчетов состоит в перечислении средств по особым счетам на основе поручений – жироприказов, т.е. письменных распоряжений о перечислении денежных средств со счета плательщика на счет получателя. Формы безналичных расчетов

Безналичные расчеты проводятся на основании расчетных документов установленной Центральным банком формы и с соблюдением соответствующего документооборота. Безналичных оборот реализуется через соответствующие методы организации безналичных расчетов.

В зависимости от способа платежа, виды расчетных документов и организации документооборота в банке можно выделить следующие основные формы безналичных расчетов между плательщиками и получателями: расчеты платежными поручениями, по аккредитиву, чеками, по инкассо, векселями.

При расчетах платежными поручениями плательщик предоставляет в банк расчетный документ, в котором содержится поручение о перечислении определенной суммы со своего счета на счет получателя в срок, предусмотренный законодательством или установленный в соответствии с ним в этом или ином банке. Если на счете плательщика достаточно средств, банк исполняет данное поручение. Для совершения платежа может использоваться ссуда банка при наличии у хозоргана права на ее получение.

В расчетах за товары и услуги платежные поручения могут использоваться в следующих случаях:

—за полученные товары и оказанные услуги при условии ссылки в поручении на номер и дату документа, подтверждающего получение товара или услуг плательщиком;

—для платежей в порядке предварительной оплаты товаров и услуг;

—для осуществления плановых платежей, используемых при постоянных хозяйственных связях покупателей с сельскохозяйственными товаропроизводителями, предприятиями пищевой и перерабатывающей промышленности;

для погашения кредиторской задолженности по товарным операциям;

при расчетах за товары и услуги по решениям суда и арбитража.

Все нетоварные операции совершаются исключительно платежными поручениями. Кроме того, платежные поручения применяются при платежах в бюджет и органы государственного и социального страхования, перечислениях средств органам государственного и социального страхования; погашении банковских ссуд и процентов по ссудам, уплате пени, штрафов и т. д.

Различают срочные, досрочные, отсроченные платежные поручения.

Срочные платежи применяются: при авансовых платежах (т. е. до отгрузки товара); платежах после отгрузки товара (т. е. путем прямого акцепта товара); частичных платежах при крупных сделках.

Досрочный и отсроченный платежи имеют место в рамках договорных отношений сторон без ущерба для их финансового положения.

Преимущество расчетов платежными поручениями заключается в том, что они обеспечивают относительно простой и быстрый документооборот, максимальное сближение моментов получения покупателями товаров и совершения платежа, возможность для плательщика предварительной проверки качества оплачиваемых товаров или услуг. В общем безналичном обороте эта форма расчетов составляет свыше 80%.

Также получает распространение такая форма расчетов, как расчеты платежными требованиями-поручениями.

Платежное требование-поручение – требование поставщика (получателя денег) к покупателю (плательщику) оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг.

Особенности реквизитов платежного требования-поручения состоят в том, что они отражают и сумму требования получателя денег, заверенную подписями должностных лиц и оттиском печати, и сумму, которую плательщик поручил банку списать со своего счета.

Платежное требование-поручение выписывается поставщиком и вместе с отгрузочными и другими предусмотренными договором документами направляется в банк покупателя.

Поступившее в банк плательщика платежное требование-поручение оплачивается покупателем только в порядке предварительного акцепта. Заявленный плательщиком отказ от акцепта может быть полным или частичным, но обязательно мотивированным. Срок акцепта (полного или частичного) устанавливается в три рабочих дня, не считая дня поступления в банк расчетных документов. В случае неполучения банком акцепта плательщика по платежному требованию-поручению оно возвращается в банк поставщика с указанием, что расчетный документ не акцептован. Ответственность за обоснованность отказа от оплаты платежных требований-поручений несут плательщики.

Платежное требование-поручение принимается банком только при наличии средств на счете плательщика. Расчеты платежными требованиями-поручениями, как и платежными поручениями, не требуют больших затрат на их проведение, однако скорость расчетов по ним несколько ниже. Такая форма расчета способствует укреплению договорных отношений в хозяйстве, поскольку их оформление осуществляет сам получатель платежа - поставщик - сразу же после отгрузки продукции или оказания услуг. Платеж совершается с согласия плательщика после предварительной проверки им расчетных и товарно-транспортных документов поставщика.

Расчеты по аккредитиву

Под аккредитивом понимают обязательство банка-эмитента перед получателем средств - бенефициаром. В соответствии с аккредитивной операцией банк обязуется осуществить по указанию плательщика одну из операций: произвести платеж третьему лицу, оплатить переводной вексель, акцептировать его или учесть против предоставления получателем документов, определенных условиями аккредитива.

Аккредитив включает в себя две сделки: одну между плательщиком и банком-эмитентом. Плательщик предъявляет в обслуживающий банк заявление (оферту), по которому предлагает обслуживающему банку взять на себя обязательство по аккредитиву. Во исполнение договора банковского обслуживания банк-эмитент обязан акцептовать оферту клиента путем выставления аккредитива. При этом банк-эмитент действует по поручению и за счет плательщика, но от своего имени. В этом смысле аккредитив есть разновидность договора комиссии.

Вторая сделка заключается между банком-эмитентом и получателем платежа - бенефициаром. В исполнение аккредитивного заявления плательщика банк-эмитент направляет бенефициару оферту о готовности исполнить обязательство плательщика, если бенефициар предоставит ему определенные документы. Бенефициар акцептует оферту банка эмитента путем предоставления документов в течение срока аккредитива.

Существуют покрытые и непокрытые аккредитивы.

Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение исполняющего банка. Непокрытый (гарантированный) аккредитив дает право исполняющему банку списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

Аккредитив может быть отзывным и безотзывным. Отзывным считается аккредитив, который может быть изменен или отменен банком эмитентом без предварительного уведомления получателя. В этом случае банк-эмитент обязан осуществить платеж по отзывному аккредитиву, если к моменту его совершения не получено уведомление об изменении условий или отмене. То есть в этом случае аккредитив может быть изменен или отменен банком-эмитентом по указанию плательщика без согласия получателя.

В отличие от отзывного, безотзывный аккредитив не может быть отменен или изменен без согласия получателя средств.

Если исполняющий банк подтверждает безотзывный аккредитив, то он принимает на себя дополнительное к обязательствам банка-эмитента обязательство произвести платежи при выполнении условий аккредитива.

Аккредитив также может быть возобновляемым (при регулярных поставках товара).

Различают денежный, товарный и документарный аккредитивы. Денежный аккредитив – это именной денежный документ, который содержит указание банку выплатить держателю определенную сумму в определенные сроки. Товарный аккредитив покупатель открывает в банке продавца с обязательством оплаты счетов против документов, подтверждающих отгрузку товара (оговоренных в аккредитиве). Документарный аккредитив–соглашение, по которому банк-эмитент должен по просьбе и на основании инструкций клиента произвести платеж третьему лицу или по его приказу оплатить или акцептировать переводные векселя, выставленные им, купить или учесть документы.

Закрытие аккредитива в исполняющем банке может быть осуществлено по истечении его срока, по отказу получателя до истечения срока (если это возможно), при отзыве его плательщиком (для отзывного аккредитива).

Аккредитивная форма расчетов имеет свои преимущества и недостатки. Преимущество данной формы расчетов состоит в гарантии платежа и возможности его получения в кратчайший срок после отгрузки товаров. Недостаток заключается в отвлечении из оборота средств покупателя, так как он вынужден резервировать их для оплаты счета поставщика еще до отгрузки товара.

Расчеты чеками

Расчеты чеками имеют ряд особенностей. Чек - это вид кредитных денег, представляющих собой ценную бумагу, содержащую ничем не обусловленное распоряжение чекодателя банку произвести платеж казанной в нем суммы чекодержателю. В качестве плательщика указывается банк, где чекодатель имеет средства, которыми он вправе распоряжаться с помощью чеков.

Чек не является платежным документом, поскольку его выдача не означает завершение платежа, а лишь означает замену одной формы отношений на другую (отношения между чекодателем, чекодержателем и иными обязанными по чеку лицами). Эти отношения прекращаются лишь после предъявления чека банку и совершения платежа по нему.

Чеки бывают именными, ордерными, на предъявителя.

Именной чек выписывается на определенное лицо и не подлежит передаче. Чек на предъявителя (предъявительский чек) предается от одного лица другому путем простого вручения. Ордерный чек может передаваться посредством передаточной подписи (индоссамента). Индоссамент бывает именным (в нем указано лицо, которому передается чек) и бланковым (такое лицо не указано). Передача чека путем индоссамента может быть совершена любому лицу, число индоссаментов не ограничено. С точки зрения инкассации чеки подразделяются на денежные и расчетные (для расчетов в безналичной форме). Денежные чеки применяются для выплаты держателю чека наличных денег в банке. Расчетные чеки применяются для безналичных расчетов. В настоящее время при платежах за товары и оказанные услуги используются чеки, оплачиваемые за счет средств, которые предварительно депонированы клиентом-чекодателем на отдельном банковском счете. Для получения чековой книжки предприятие должно подать в обслуживающий его банк заявление по установленной форме, а также платежное поручение на перечисление средств с его расчетного счета на отдельный счет «Расчетные чеки». Клиент получает в банке чековую книжку с указанием суммы, депонированной банком, в пределах которой он может выписывать чеки. Данную сумму банк-плательщик выдает чекодержателю за счет средств, находящихся на счете чекодателя, или за счет средств, депонированных им на отдельном счете. При временном отсутствии средств на счете чекодателя банк по согласованию с ним может оплатить чек за счет собственных средств. Чек подлежит оплате по представлению соответствующему плательщику в течение 10 дней.

Расчеты по инкассо

При расчетах по инкассо банк-эмитент обязуется по поручению клиента и за его счет произвести действия по получению от плательщика платежа и (или) акцепта платежа. Инкассовые операции совершаются на основе инкассовых поручений получателя платежа, от его имени и за его счет. В ряде случаев на банк возлагается обязанность выдать плательщику коммерческие документы при получении от него акцепта или платежа.

Инкассовое поручение может быть оформлено как с помощью расчетных документов типа инкассового поручения, платежного требования, так и с помощью чека, векселя и т. п.

Банком-эмитентом при этом типе операции является банк, получивший от клиента инкассовое поручение, а исполняющий банк - банк, предъявляющий требование о платеже и (или) акцепте непосредственно обязанному лицу.

Исполняющий банк при получении инкассового поручения обязан провести проверку поступивших документов, и при безакцептном списании средств при наличии на счету требуемой суммы списать ее со счета плательщика и обеспечить перевод на счет получателя.

При акцептной форме расчетов списание происходит после акцепта плательщика.

Вексельная форма расчетов

Эта форма расчета представляет собой расчеты между поставщиком и плательщиком за товары и услуги с отсрочкой платежа на основе векселя.

Основные участники вексельного правоотношения: векселедатель (лицо, составляющее и выдающее вексель), векселедержатель (владелец векселя, имеющий право на получение указанной в нем суммы) и плательщик. Плательщиком может выступать как сам векселедатель, так и третье лицо. В связи с этим различают простые и переводные векселя.

Простой вексель – письменный документ, составленный с учетом всех обязательных для него реквизитов, содержащий простое, ничем не обусловленное обязательство векселедателя уплатить установленную в документе денежную сумму получателю платежа.

Переводной вексель (тратта) – письменный документ, по которому кредитор (трассант) поручает своему дебитору (трассату) выплатить обозначенную в векселе сумму в установленный срок определенному лицу (ремитенту).

Обязательные реквизиты переводного и простого векселей:

—наименование документа — «вексель»;

—указание срока платежа;

—указание места, где платеж по векселю должен быть произведен;

—наименование (имя) лица, которому или по распоряжению которого платеж по векселю должен быть произведен;

—указание даты и места составления векселя;

—наименование (имя) и подпись векселедателя.

Для переводного векселя: «наименование плательщика», содержащий полное наименование и адрес места нахождения плательщика.

Вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи — индоссамента. Платеж по векселю может быть обеспечен посредством аваля — вексельного поручительства, в силу которого лицо (авалист), оформившее аваль на векселе, принимает на себя ответственность за выполнение обязательств кем-либо из лиц, подписавших вексель.

Векселедержатель или любое иное лицо, у которого находится переводной вексель, вправе до наступления срока платежа предъявить его для акцепта плательщику. Акцепт — согласие плательщика, указанного векселедателем в переводном векселе, оплатить вексель в срок на условиях, изложенных в тексте векселя. Акцепт совершается посредством проставления на векселе собственноручной подписи.

С развитием и совершенствованием автоматизации банковских операций с середины 70-х годов в развитых странах стала применяться система электронных платежей, используемых для кредитных и платежных операций и контроля за состоянием банковских счетов посредством передачи электронных сигналов, без участия бумажных носителей информации. Они способствуют ускорению денежного оборота, улучшению кредитно-банковского обслуживания клиентов, уменьшают издержки, связанные с выполнением платежных операций.

Для своевременного перемещения средств от отправителя денежного перевода к получателю при оптовых платежных операциях используются телеграфные переводы.

В электронной системе денежных переводов в настоящее время действуют банковские автоматы, позволяющие клиенту банка самостоятельно подключаться к банковской ЭВМ и осуществлять наиболее распространенные операции: получение наличных денег со счета, внесение вклада, перевод средств по счетам и др. Некоторые банковские автоматы служат только для выдачи наличных денег.

В зависимости от экономического содержания различают две группы безналичного обращения: по товарным операциям, т.е. безналичные расчеты за товары и услуги; по финансовым обязательствам, т.е. платежи в бюджет и во внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями. Значение безналичных расчетов состоит в том, что они ускоряют оборачиваемость средств, сокращают абсолютную величину наличных денег в обороте, сокращаются издержки на печатание и доставку наличных денег.

Сложившаяся к настоящему времени в России банковская система относится к так называемым двухъярусным, для которых характерно наличие двух уровней банковских учреждений:

первый уровень - Центральный банк, выполняющий роль эмиссионного центра (осуществляющего выпуск в обращение денег),

второй уровень, на котором находятся коммерческие банки страны (сберегательные, отраслевые, инвестиционные и другие), осуществляющие прием вкладов, кредитование физических и юридических лиц, торговлю ценными бумагами и другие операции.

Родоначальником двухъярусной банковской системы является Английский банк, возникший еще в 1694 г. Билеты Английского банка стали обязательными к приему по всем платежам. Однако с 1797 г. количество выпускаемых банкнот стало строго ограничиваться, и с 1833 г. Английский банк получил монопольное право на денежную эмиссию. Английская денежная политика строилась в соответствии с работами своего выдающегося соотечественника - английского экономиста Давида Рикардо (1772 - 1823 гг.). Для реализации денежной политики, т.е. для стабильности и конвертируемости валюты, он считал необходимым установление пределов для эмиссии банкнот. По мнению Рикардо, этого можно добиться, если единственным эмитентом банкнот будет государственный банк и гарантией обеспеченности банкнотного обращения может быть лишь строгое соответствие между объемом этой денежной массы и запасами металла.

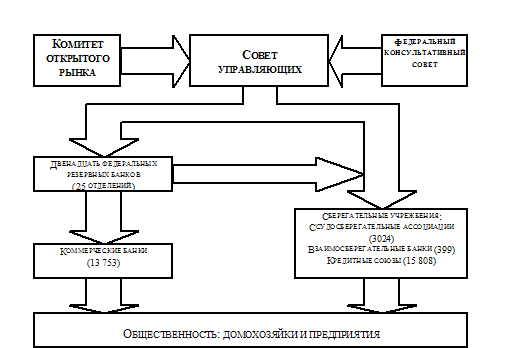

Сегодняшним образцом, на который ориентируются многие страны, совершенствующие свое банковское дело, является Федеральная Резервная система США (ФРС США), сложившаяся после принятия Акта о федеральном резерве в 1913 г. ФРС США состоит из 12 региональных государственных банков, имеющих около 40 отделений. Кроме того, в ФРС США входят 6000 первоклассных коммерческих банков, сосредоточивших у себя 80% депозитов. Коммерческий банк, входящий в ФРС, получает чартер - лицензию на свое существование и кредитную поддержку, но предоставляет в отделение Госбанка полную отчетность о движении средств. Право на получение кредитов ФРС имеют и не входящие в систему банки. Их насчитывается около 8000, в основном, небольшие банковские конторы. При этом все 14.000 коммерческих банков обязаны хранить свои резервы на счетах ФРС.

Деятельность ФРС, как и Бундесбанка Германии, находится вне контроля исполнительной власти. Заседание совета управляющих происходит за закрытыми дверями, и лишь отчет о деятельности ФРС предлагается на утверждение Конгресса США. Тем самым создаются гарантии для невозможности превращения Центрального банка в исправного кредитора национальных программ, которые реализует правительство.

Центральный банк России - главный государственный банк страны, наделенный особыми функциями:

—правом эмиссии денежных знаков;

—правом хранения золотовалютных резервов государства;

—правом кредитования и ведения счетов коммерческих банков и правительства;

—правом регулирования денежного обращения и контроля над деятельностью кредитных учреждений.

В России нет реальной автономии Центрального банка от исполнительной власти, т.к. Центральный банк и правительство в лице министерства финансов совместно заняты исполнением государственного бюджета. Проблемы в их взаимодействии возникают при дефиците бюджета.

В РФ расчеты между банками осуществляются через корсчета в РКЦ ЦБ РФ.

Современный безналичный расчет в РФ организован в соответствии с несколькими основными принципами.

1. Предприятия всех форм собственности обязаны хранить свои средства на счетах в банках. В кассах предприятий разрешается держать лишь небольшие суммы денег в пределах лимита.

2. Основная часть безналичных расчетов должна осуществляться через банк.

3. Требование платежа должно выставляться либо перед отгрузкой товара, либо вслед за ней. Однако в условиях кризиса платежей все большее число поставщиков выставляет требование предоплаты. Нередко предварительное получение денег перед отгрузкой товара (предоплата) достигает 100%.

Похожие работы

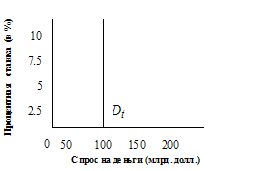

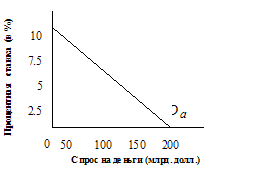

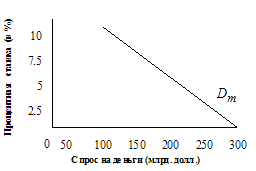

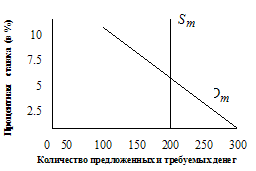

... на деньги. Рынок денег На рисунке 2 приведены типичные кривые предложения и спроса денег. Примем упрощающее допущение, считая в дальнейшем, что денежно-кредитная политика ФРС стремится удержать совокупные резервы банковской системы на фиксированном уровне, независимо от изменений номинальной нормы процента. Поэтому график предложения денег – вертикальная прямая . Рисунок 2 Как ...

... стадами, согласно сборнику древнегерманского законодательства, а в качестве меры стоимости упоминается корова. Со скотом связано происхождение слова "капитал", означавшее первоначально в старогерманском языке богатство. Северные народы применяли в качестве первого товар для обмена мех. Меховые деньги были широко распространены в Монголии, Тибете, Северной Сибири и районе Памира. В Древней Руси ...

... в сбережении. Средства профессиональных участников финансового рынка по своей сути считаются внутренним перераспределением ресурсов внутри финансового рынка и в данном анализе не рассматриваются. Кредит и деньги. Кредит и деньги являются самостоятельной экономической категорией, но они действуют в единстве, взаимодополняя друг друга при обороте стоимости на всех стадиях ее оборота. Кредит ...

... сделка оплачивалась золотом, мировые деньги являлись всеобщим покупательным средством. Перемещение денег из одной страны в другую происходит и при переводе предпринимателем своих денежных средств для их хранения за границу. В данном случае деньги выступают как общественная материализация богатства. Стало быть, при системе золотого монометаллизма деньги выполняли функции: а) меры стоимости, б) ...

0 комментариев