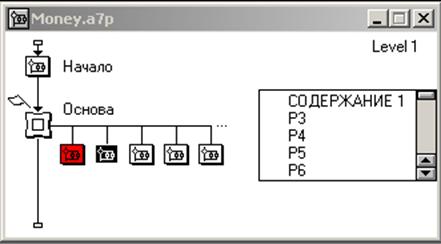

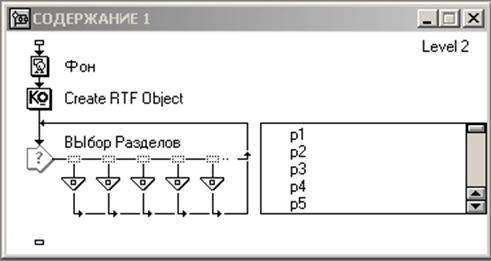

Навигация

На среднюю процентную прибыль по активам

1. на среднюю процентную прибыль по активам

2. на среднюю непроцентную прибыль по активам.

Этот последний элемент образуется за счет комиссионного вознаграждения при оказании различных услуг.

С обострением конкуренции на рынке кредитов и других доходных активов и по мере того, как многие кредиты переходят в разряд просроченных, все большее число банков стали обращать внимание на увеличение непроцентной прибыли в форме комиссионного вознаграждения. Подобное вознаграждение значительно повышает размер совокупной прибыли и помогает увеличить чистую прибыль, направляемую на выплаты акционерам. Банковские менеджеры в настоящее время прилагают также усилия к сокращению той доли собственных ресурсов, которые направляются в неприносящие доход активы. В том числе, в кассу банка, в основные средства и нематериальные активы.

Одним из широко применяемых показателей неприносящих доход активов является показатель доходной базы. Он выглядит следующим образом:

доходная база активов = доходные активы / активы = ((кредиты + лизинг + инвестиции в цен.бумаги) / совокупные активы) = ((совокупные активы - активы, не приносящие доход) / совокупные активы). Менеджеры и сотрудники банка, у которого сокращается доходная база, должны работать с большей интенсивностью для поддержания уже достигнутого уровня доходов.

Взаимосвязь показателей прибыльности банка.

При анализе того, на сколько успешно функционирует любой банк, необходимо проследить взаимосвязи показателей прибыльности банка. Например, широко используемые в настоящее время 2 показателя:

Прибыль на собственный капитал и прибыль на единицу активов.

У них один и тот же числитель - это прибыль после уплаты налогов. Поэтому эти показатели могут быть связаны напрямую:

Прибыль на собственный капитал = прибыль на единицу активов * активы / акционерный капитал, или иначе.

Чистая прибыль банка равна его совокупным доходам за вычетом его операционных расходов, в том числе, расходов на уплату процентов и налогов. Исходя из этого получается следующее уравнение:

Прибыль на собственный капитал =(доходы - операционные расходы - налоги) / активы * активы / акционерный капитал.

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая его акционерам, очень чувствительна к тому, за счет каких источников формируются ресурсы банка. Что больше используется для этого - долговые обязательства или средства владельцев банка. Даже банк с низким уровнем прибыли на единицу активов может достичь относительно высокого уровня прибыли на собственный капитал путем широкого использования долговых обязательств и небольшого использования капитала акционеров.

Другая очень важная формула прибыльности на базе прибыли на собственный капитал выглядит следующим образом:

прибыль на собственный капитал = прибыль после уплаты налогов / операционные доходы * операционные доходы / активы * активы / акционерный капитал

прибыль на собственный капитал = чистая маржа прибыли * коэффициент использования активов * мультипликатор акционерного кап-ла,

где чистая маржа прибыли банка = прибыль после уплаты налогов / операционные доходы

коэффициент использования активов банка = операционные доходы / активы

мультипликатор капитала = активы / акционерный капитал.

Каждый элемент данного уравнения представляет собой контрольный индикатор того или иного аспекта банковских операций. Например, маржа прибыли банка отражает эффективность управления расходами и политики установления цен на банковские услуги. Коэффициент использования активов отражает политику управления портфелем, особенно в части структуры активов банка и доходов по ним. Мультипликатор капитала отражает финансовый рычаг или политику в области финансирования, а именно выбранные источники формирования банковских ресурсов, долговые обязательства или акционерный капитал.

Если какой-либо из приведенных показателей начинает уменьшаться, менеджеры должны обратить внимание на это и выявить причины подобного изменения.

Из трех приведенных финансовых показателей мультипликатор капитала или соотношение активов и акционерного капитала обычно имеет самое большое значение. Мультипликатор представляет собой прямой показатель уровня финансового рычага банка, т.е. того, какое количество активов должен обеспечить каждый доллар или рубль акционерного капитала, и соответственно какая часть ресурсов банка может быть представлена в форме долговых обязательств. Поскольку акционерный капитал должен покрыть убытки по активам банка, постольку, чем выше уровень мультипликатора, тем выше степень риска банкротства у банков. Однако, чем больше мультипликатор, тем выше потенциал банка для более высоких выплат своим акционерам. Маржа прибыли или соотношение чистой прибыли и совокупных доходов также частично является объектом контроля и управления со стороны менеджеров. Данный показатель напоминает о том, что банки могут увеличить свои доходы и размер выплат, направляемых акционерам, путем эффективного контроля за расходами и максимизации доходов. Аналогичным образом менеджеры могут повысить среднюю доходность активов банка путем взвешенного перераспределения активов банка в пользу наиболее доходных кредитов и инвестиций, избегая при этом повышения рисков.

Оценка риска в банковском деле.

Риск для банкира означает неопределенность, связанную с некоторыми событиями. Например будет ли клиент пролонгировать предоставленный ему кредит, вырастет ли в следующем месяце объем депозитов, увеличится ли цена акций банка и его прибыль, каково будет движение процентных ставок на следующей неделе и окажет и оно воздействие на размер банковской прибыли. Банкиры могут быть больше всего заинтересованы в достижении высоких цен на акции и высокой прибыльности, но при этом они не могут игнорировать проблему рискованности банковских операций. Фактически контроль за банковскими рисками представляет собой один из важнейших факторов, определяющих прибыльность банка в ближайшей перспективе. Усиление экономической неустойчивости и имеющие место проблемы со ссудами в электроэнергетику, недвижимость и иностранными кредитами, заставляют банкиров уделять особое внимание возможностям оценки и контроля за банковским риском.

Банкиры проявляют беспокойство по поводу шести основных видов риска: Кредитный риск, Риск несбалансированной ликвидности, Рыночный риск, Процентный риск, Риск недополучения прибыли, Риск неплатежеспособности

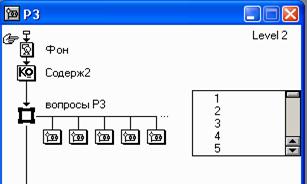

1. Кредитный риск. Вероятность того, что стоимость части активов банка, в особенности кредитов, уменьшится или сведется к нулю называется кредитным риском. Поскольку доля средств владельцев в совокупной стоимости активов банка незначительна, даже при относительно небольшом проценте кредитов, которые перешли в разряд неблагополучных, банк может оказаться на грани банкротства. Следует выделить 2 наиболее распространенных показателя кредитного риска банка:

Похожие работы

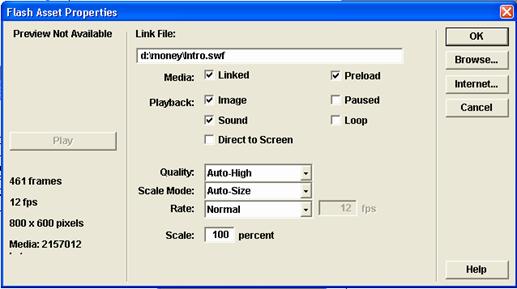

... с положительностью сальдо поступлений и расходов и малым сроком окупаемости. 6. Обеспечение безопасности жизнедеятельности в системе ДО В данном дипломном проекте разработана автоматизированная информационная система дистанционного обучения по дисциплине “Финансы и кредит”. Ее использование тесно связано с применением ПЭВМ, поэтому организация рабочего места пользователя системы должна ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

ой; Не в полной мере выявлены и систематизированы основные свойства региональных социально-экономических систем, не исследованы возможности их использования в качестве критериев выбора приоритетов регионального развития; Не развиты методы оценки стратегии развития региональных экономических систем, позволяющие “снять” ограничения известных методик оценки локальных инвестиционных проектов. ...

0 комментариев