Навигация

Главные причины вывоза предпринимательского капитала из России

2. Главные причины вывоза предпринимательского капитала из России

Приведенные в п.1 цифры дают основание утверждать, что частный капитал вывозится из России преимущественно в рамках бегства капитала.

Бегство капитала из России осуществляется законными и незаконными способами. К законному способу можно отнести рост зарубежных активов российских уполномоченных банков. К началу 1995г. они составили около 20 млрд. долл., увеличившись только за 1992г. на 4,1 млрд. (правда, в 1994г. они уменьшились).

К незаконному способу нужно отнести не переведенную в Россию Экспортную выручку. В 1995г. ее объем составил около 4-5 млрд. долл. Выявленная контрабанда составила около 0,2 млрд., а не выявленная, по оценке экспертов, 2 млрд. долл. в год. Занижение экспортных цен, особенно активно использовавшееся в бартерных операциях, оценивается в 1995г. в 1 млрд. долл. Распространены и авансовые платежи под импортные контракты без последующей поставки. Наконец, капитал вывозится просто в виде наличной иностранной валюты - в 1993г. ее было вывезено 3,7 млрд.долл., по оценке ГТК РФ.

Введение в 1994г. новых правил заключения внешнеторговых сделок (оформление паспорта сделки в уполномоченном банке, передача банком сведений о параметрах сделки в ГТК РФ) позволяет установить систему единого таможенно-валютного контроля и частично уменьшить нелегальный вывоз капитала.

Другая, меньшая часть предпринимательского капитала вывозится из России по классическим мотивам. Во-первых, это организация производства товаров и услуг за рубежом. Из примеров подобных прямых инвестиций в 1993-1995гг. можно привести деятельность КамАЗа, открывшего фирмы по сборке своей продукции в Венгрии и Ботсване, и открытие российской нефтяной компанией ЮКОС в Турции своей дочерней компании по переработке нефти и продаже бензина с перспективой выхода на рынки соседних стран.

В целом же слабая ориентация на производственную деятельность за рубежом в советские годы объясняется тем, что перед государственными компаниями правительство такую задачу обычно не ставило. В пост советское время такую задачу не ставят перед собой сами компании. Не расширяя производственные мощности в самой России по причине экономического кризиса и высокой инфляции, они редко создают подобные мощности и за рубежом. Для этого у них пока мало не столько опыта, сколько традиционных конкурентных преимуществ инвестора за рубежом — преимуществ собственника передовой технологии, крупных финансовых активов, управленческого опыта и такого важного преимущества места реализации, как использование более дешевой местной рабочей силы.

Во-вторых, важным мотивом является технико-экономический. У старейшего экспортера капитала в мире — Великобритании — первыми зарубежными инвестициями были открытые еще в средневековье европейские конторы английских купцов, экспортировавших главный английский товар того времени — шерсть и сукно. Вслед за своими фирмами-клиентами за рубеж тянутся и обслуживающие их банки, страховые и транспортные компании. Так, российские Внешторгбанк, Инкомбанк, АвтоВАЗбанк, Агропромстройбанк, Пермкомбанк и НГС-банк открыли свои зарубежные отделения на Кипре, где до этого открыли свои зарубежные компании многие российские клиенты этого банка.

Портфельные инвестиции также нередко осуществляются российскими инвесторами в предпринимательских целях. Так, Липецкий тракторный завод купил небольшой пакет акций основанной еще в 1965 г. советско-французской компании по сбыту тракторов “Актиф-Авто”. Однако в большинстве случаев российские предприниматели осуществляют портфельные инвестиции в целях получения только дохода, а не для участия в производственной, сбытовой и административной деятельности зарубежных фирм. Ценные бумаги покупаются за рубежом, в том числе на ведущих фондовых биржах мира, например, на американских и канадских фондовых биржах этими операциями для своих клиентов занимается через своего американского партнера — брокерскую компанию “Монтгомери секьюритиз” — российская фирма “Совлекс”.

3. Перспективы вывоза предпринимательского капитала

Коль скоро главная причина вывоза предпринимательского капитала из современной России — это желание “убежать” от нестабильности, инфляции, высоких налогов, мафии или стремление “отмыть” незаконно заработанные деньги, то пока эти обстоятельства будут определять хозяйственную жизнь в России, бегство капитала будет продолжаться. Возможное усиление ограничений на вывоз капитала может уменьшить этот отток, но не остановить его. Если даже усилится контроль не только за оттоком средств из России, но и за самой регистрацией за рубежом фирм с российским капиталом, то и в этом случае есть обходные пути. Например, увеличится вывоз капитала в форме портфельных инвестиций как более анонимный способ владения активами за рубежом. Кстати, по статистике платежного баланса России за 1992—1994 гг., вывоз портфельных инвестиций постоянно растет.

Если же представить другую вероятную альтернативу — улучшение хозяйственной и политической ситуации в России, т. е., прекращение экономического спада и высокой инфляции, снижение налогов, ослабление политической нестабильности, то даже в условиях ужесточения контроля за вывозом капитала можно прогнозировать не только снижение оттока в рамках бегства капитала, но и рост вывоза капитала для организации производства товаров и услуг и создания структуры внешнеэкономических связей.

Предпосылками для роста экспансии российского капитала по этим двум мотивам являются потенциальная экономическая мощь многих российских компаний, уже сейчас начинающих превращаться в ТНК, и потенциально большие возможности для их работы за рубежом, особенно в бывших советских республиках.

Транснациональные корпорации уже существуют в России. Часть из них была организована сравнительно давно. Примером может быть “Ингосстрах” со своими дочерними и ассоциированными фирмами и филиалами (отделениями) в США, Нидерландах. Великобритании, Франции, Германии, Австрии, а также в Армении, Азербайджане, Молдавии, Латвии, Эстонии, Литве, Белоруссии, Украине, Туркмении, имеющий во многих странах свои представительства и бюро. Другим примером может быть государственная “Нафта-Москва” (бывший “Союзнефтеэкспорт”) со своими дочерними компаниями в Финляндии Бельгии, Англии, Дании, Италии, Швейцарии и Германии.

Другие российские ТНК появились в последние годы. Например, “Микрохирургия глаза” с постоянно растущим числом своих зарубежных фирм и “ЛУКойл” (в ее состав входят российские нефтедобывающие, нефтеперерабатывающие предприятия и предприятия нефтяного машиностроения), арендующая в Литве нефтеперерабатывающий завод, имеющая собственные АЭС в Эстонии и планирующая разведку, добычу и переработку нефти в Азербайджане, Тунисе, Египте. Еще одним примером может быть “АвтоВАЗ”, который также создал холдинговую группу “Лада энтернасьональ” из нескольких собственных зарубежных фирм по сбыту и обслуживанию автомобилей.

Дополнительным стимулом для роста числа российских ТНК являются Программа содействия формированию финансово-промышленных групп (ФПГ), утвержденная Постановлением Правительства РФ от 16 января 1995 г., Указ Президента РФ “О мерах по стимулированию создания и деятельности финансово-промышленных групп” от 1 апреля 1996 г. и Федеральный закон «О финансово-промышленных группах» от 30 ноября 1995 г. В ст. 4 этого Закона изложен порядок регистрации транснациональных финансово-промышленных групп, т. е. с участием юридических лиц из других стран СНГ, и межгосударственных (международных) финансово-промышленных групп, т. е. создаваемых на основе межправительственных соглашений между участниками СНГ.

Межгосударственным ФПГ могут предоставляться таможенные тарифные льготы по товарам, перемещаемым через границу в рамках деятельности этих ФПГ.

Другим базовым документом для создания межгосударственных ФПГ является Соглашение об общих условиях и механизме поддержки и развития производственной кооперации предприятий и отраслей государств — участников СНГ от 23 декабря 1993 г., а также Соглашение о содействии в создании и развитии производственных коммерческих, кредитно-финансовых и смешанных транснациональных объединений, подписанное в апреле 1994 г. Правительством России и правительствами ряда стран СНГ. На основе этого последнего документа подписаны двусторонние соглашения о формировании ФПГ между Россией и Белоруссией, Казахстаном, Узбекистаном, Киргизией.

Глава 3. Особенности работы компаний с российским капиталом налоговых гаванях и офшорных центрах

Хозяйственная деятельность в налоговых гаванях и офшорных центрах имеет свои особенности, которые целесообразно рассмотреть отдельно.

Похожие работы

... и конкуренции. Участие в группе не устраняет возможности самостоятельного развития фирм, а, следовательно, и конкурентных противостоянии между ними. Тенденцию ведущей роли банков в формировании и функционировании ФПГ поддерживает Италия. Катализатором формирования холдингов (финансово-промышленных групп) стала неадекватная экономическая ситуация, которая сложилась в начале 80‑х, когда ...

... о том, что унитарное предприятие подлежит двойной проверке - независимыми аудиторами и органом, осуществляющим полномочия собственника, и другими уполномоченными органами. РАЗДЕЛ 2. АНАЛИЗ УПРАВЛЕНИЯ КОМПАНИЕЙ, НАХОДЯЩЕЙСЯ В СОБСТВЕННОСТИ ГОСУДАРСТВА НА ПРИМЕРЕ ОАО «РЖД» 2.1 Общая характеристика деятельности компании Деятельность ОАО «РЖД» удовлетворяет требованиям следующих стандартов и ...

... Москве, которая постоянно находится в контакте со многими дистрибьюторами, обеспечивающими продажу продукции компании Dandy Croup во всех 12 часовых поясах. Fertin A/S В компании Dansk Tyggegummi Fabrik A/S находится подразделение Fertin A/S, которое занимается успешной разработкой, маркетингом и продажей медицинской жевательной резинки. Компания Fertin A/S действует в соответствии с GMP (Good ...

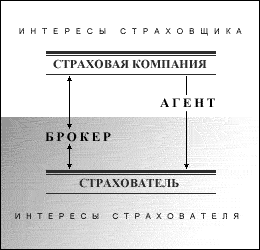

... 14. Югория 15. Стандарт-Резерв 16. Макс 17. Московская Страховая Компания 18. Русский Мир 19. Спасские Ворота 20. Zurich ООО «Сервис» начнет свою деятельность по оказанию посреднических услуг с 1 июля 2009 года. 3. ОПИСАНИЕ УСЛУГ Страховая брокерская компания создается для удобства людей. Предоставляя функцию выдачи полисов, компания удовлетворяет потребность людей в получении ...

0 комментариев