Навигация

Ставки акцизов на основные товары

3. Ставки акцизов на основные товары.

При расчетах сумм акцизов по алкогольной продукции важное значение имеет ее кодификационная (отраслевая) характеристика. Закон РФ от 22 ноября 1995 года № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта и алкогольной продукции» уточнил состав такой продукции, облагаемой акцизами. В него вошли: спирт питьевой, водка, ликеро-водочные изделия, коньяки (бренди), кальвадос, вина виноградные и плодово-ягодные, иная продукция с содержанием этилового спирта, произведенного из пищевого сырья, более 1,5% от объема единицы алкогольной продукции. Также изменены размеры акцизов на алкогольную продукцию. В соответствии с федеральным законом от 14.02.98 г. № 29-ФЗ ставки акцизов на спирт этиловый из всех видов сырья установлены в размере 12 рублей за 1 литр независимо от крепости.

Ставки акцизов на алкогольную продукцию определены с учетом изменения индекса цен, а также характера лицензионного сбора на производство и оборот этилового спирта и алкогольной продукции, предусмотренного Федеральным законом от 08.01.98 г. № 5-ФЗ «О сборах за выдачу лицензий» право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции».

Федеральным законом № 29-ФЗ несколько видоизменены группы алкогольной продукции, облагаемые по одинаковым ставкам. В частности, в группу алкогольной продукции, облагаемой по максимальной ставке акциза, включена продукция с объемной долей этилового спирта более 25% (ранее- более 28%). К этой же группе отнесены спиртосодержащие растворы с объемной долей этилового спирта более 12%.

Снижена ставка акциза на ликеро-водочные изделия крепостью до 25% включительно.

Ставки акцизов на алкогольные напитки и вина специальные установлены в рублях за 1 литр безводного (стопроцентного) спирта, содержащегося в готовой продукции.

В отдельную группу выделены вина и напитки шипучие и газированные, на которые установлена более высокая ставка акциза по сравнению с винами игристыми и шампанскими.

В целом, ставки акцизов на алкогольную и спиртосодержащую продукцию исчисляются в рублях за единицу подакцизной продукции. Имеет место следующая система ставок:

Спирт этиловый – 12 руб./л; то же на медицинские цены – 8 руб./л..

Алкогольные изделия – 50 руб./л.; ликеро-водочные изделия – 40 руб./л.; вермуты – 7 руб./л..

Вина и слабоалкогольные изделия – 2 руб. 40 коп./л.; пиво – 60 коп./л..

Что касается группы табачных изделий, то ставки акцизов на них увеличены в среднем на 15,5% с учетом изменения индекса цен в 1997-1998 годах. Снижена ставка акциза на сигареты и дополнительно введены ставки акцизов на сигареты и табак трубочный, изготовленные по ГОСТу. Таким образом, акциз на табак составляет 140 руб./кг.; сигареты – 17-25 руб. за 1000 шт.; другие 8-14 руб. За 1000 шт..

Также следует отметить, что с 1.01.97 г. введен порядок обязательной маркировки алкогольной и табачной продукции (Постановление Правительства РФ от 3 августа 1997 г. № 938). Правила маркировки утверждены МФ РФ и доведены до налогоплательщиков (письмо МФ РФ №107 от 24.12.1996 г.). Нарушение этого порядка влечет административную и финансовую ответственность. Производство и реализацию такой продукции на предприятии контролируют налоговые посты, а к проверкам законности действия товаропроизводителей привлекаются работники ОВД. Результаты контрольных действий докладываются ВЧК.

Постановлениями Правительства РФ от 14.04.94 г. № 320 «Об акцизе на нефть, добываемую на территории РФ» и от 24.05.94 г. № 534 «Об установлении дифференцированных ставок акциза на нефть, добываемую на территории РФ» с 1 мая 1994 г. установлены дифференцированные по конкретным предприятиям ставки акциза на нефть, включая газовый конденсат, в рублях на 1 т для нефтедобывающих предприятий с ежемесячной индексацией этой ставки начиная с 1.07.94 г. (исходя из изменения курса рубля к доллару США за предыдущий месяц).данный курс рубля доводится до этих предприятий, а также до налоговых и финансовых органов РФ не позднее 20-го числа каждого месяца Министерством топлива и энергетики РФ.

Отпускная цена на нефть рассчитывается следующим образом:

ОЦ = (СЕБЕСТОИМОСТЬ + ПРИБЫЛЬ + АКЦИЗ) + НДС (20%).

В целях эффективности использования энергоресурсов с 20.07.93 г. установлен акциз на природный газ, реализуемый предприятиями и объединениями по транспорту и поставкам газа РАО «Газпром» газо-сбытовым объединениям (перепродавцам) и непосредственно потребителям, минуя эти сбытовые организации. Расчет налога осуществляется по ставке за единицу облагаемой продукции с учетом пересчета на фактическую теплоту сгорания и индексации, осуществляемым ежемесячно РАО «Газпром». Уточняемые размеры акцизного обложения газа вводятся в действие с 1-го числа каждого месяца, исходя из индекса цен на промышленную продукцию Государственного комитета РФ по статистике, сложившегося за предыдущий месяц.

Предприятия, приобретающие нефть для ее поставки на нефтеперерабатывающие заводы в качестве давальческого сырья для производства горюче-смазочных материалов (в том числе бензина), акцизы не платят, поскольку они не являются ни изготовителями подакцизной продукции, ни предприятиями, добывающими углеводородное подакцизное сырье. Такие предприятия уплачивают налог на реализацию ГСМ исходя из фактических цен реализации без НДС, а также сумму НДС по расчетной ставке (13,79%).

Что касается конкретных цифр, то по состоянию на 1.01.98 г. акциз на нефть был установлен в размере 55 рублей за тонну. Также законом № 29-ФЗ установлены дифференцированные специфические ставки акцизов на автомобильный бензин в зависимости от марки, которые определены исходя из действующей ранее адвалорной ставки в размере 25% с учетом индексации.

Также федеральным законом № 29-ФЗ существенно снижен размер ставки акциза на ювелирные изделия – с 43 до 15 процентов. Выведены из-под налогообложения предметы культа и религиозного назначения, производимые с применением драгоценных металлов и (или) драгоценных камней, предназначенные для использования в храмах, при священнодействии и (или) богослужении (за исключением обручальных колец). Ставка же акциза на легковые автомобили установлена только на автомобили с рабочим объемом двигателя более 2500 куб. сантиметров, то есть практически выведены из-под обложения акцизами все легковые автомобили, производимые на территории РФ.

Похожие работы

... месяца, следующего за отчетным месяцем, по операциям, совершенным за оставшиеся дни налогового периода. ЗАКЛЮЧЕНИЕ Нами изучена тема Акцизы: действенный механизм и проблемы его совершенствования, и пришли к выводу, что ставки акцизов утверждаются Правительством Республики Казахстан и устанавливаются в процентах (адвалорные) к стоимости товара и (или) в абсолютной сумме ...

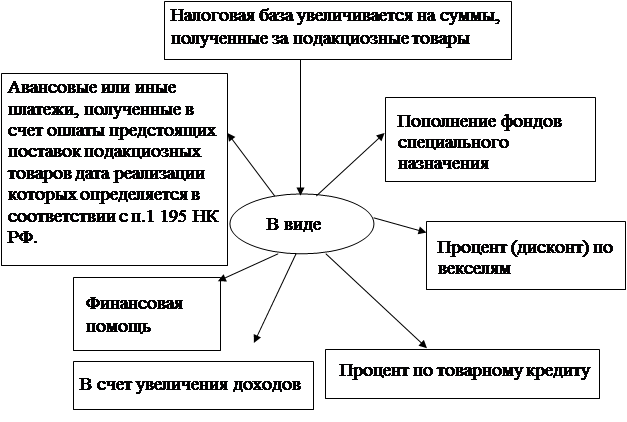

... но при этом добавляет в это вино сахар или ароматические добавки, то такое вино не может считаться натуральным. 1.3 Объект налогообложения В 2006 г. объектом налогообложения акцизами алкогольной продукции признаются следующие операции: - реализация на территории Российской Федерации лицами произведенной ими алкогольной продукции; - продажа лицами переданной им на основании приговоров или ...

... . – СПб.: Изд-во «ОЦЭиМ», 2002.- 204С. 3. Губкевич Т.В. Налоги в схемах: Учеб. пособие. – М.: Маршрут, 2007. – 174С. 4. Красноперова О.А. Особенности начисления и уплаты акцизов / О.А. Красноперова. – М.: ПрессМедиа, 2005. – 192С. – Справочник для бухгалтера. 5. Романова Е.В. Таможенные платежи. – СПб.: Питер, 2005. – 240С. – (серия « ...

... 192 с. 6. Симонов В.В., Сулакшин С.С., Попорина И.В., Погорелко М.Ю. Бюджет и налоги в экономической политике России. Монография – М.: Научный эксперт, 2008. – 240 с. 7. Бюджетная система Российской Федерации: Учеб./ М.В. Романовский и др.; Под ред. М.В. Романовского, О.В. Врублевской.– М.: Юрайт,1999.– 621с. 8. Налогообложение юридических и физических лиц / В.Н. Незамайкин, И.Л. Юрзинова. – ...

0 комментариев