Навигация

Пряме оподаткування та його роль в формуванні доходної частини бюджету

2. Пряме оподаткування та його роль в формуванні доходної частини бюджету.

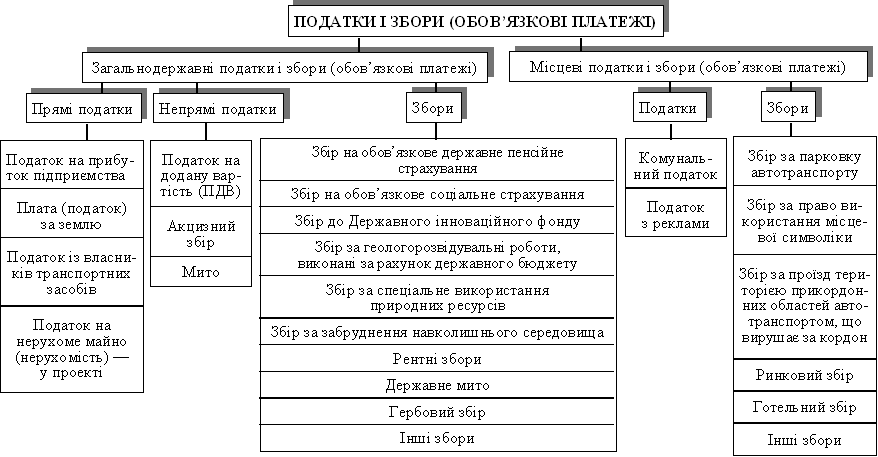

Прямий податок – це обов’язковий платіж, котрий стягується державою безпосередньо з доходів і майна фізичних та юридичних осіб. Прямий податок поділяється на реальний та особистий. До реальних відносять:

на землю,

промисловий,

на цінні папери.

Особисті податки включають:

прибутковий податок з громадян,

податок на прибуток підприємств та організацій,

податок на доходи від грошових капіталів,

податок на приріст капіталу,

податок на зверхприбуток,

податок з успадкувань.

Прямі податки мають суттєве значення у податковій системі України. Найрозвинутішою є система прибуткового оподаткування. Земельне та майнове оподаткування як за своєю бюджетною ролю, так і за впливом на платників податків поки що недостатньо вагомі. В умовах переходу від планової до ринкової економіки ще не встигла сформуватись досить сильна податкова служба, котра могла б надійно і всебічно контролювати доходи підприємств і громадян. Невизначеність законодавства й відсутність повноцінного податкового апарату значно ускладнюють контроль за доходами, особливо від підприємницької діяльності. В цих умовах майнове і земельне оподаткування може відіграти врівноважуючу роль у системі прямого оподаткування.

Важливим елементом системи прямих податків є прибуткове оподаткування. Залежно від платників податку прибуткове оподаткування класифікується на два види:

оподаткування фізичних осіб (прибутковий податок з громадян, податок на землю, податок на майно);

оподаткування юридичних осіб (податок на прибуток підприємств та організацій, податок на землю, податок на майно);

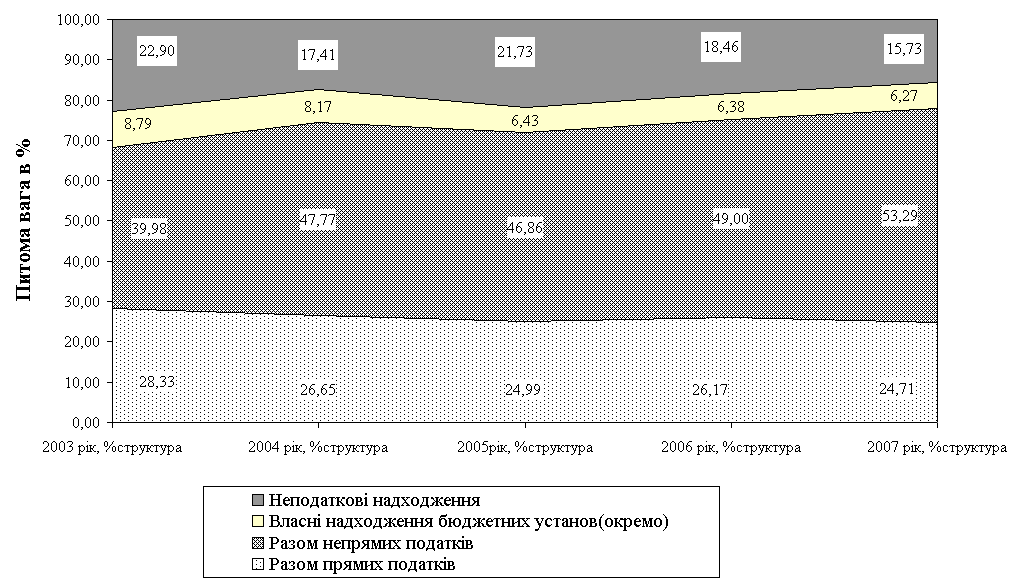

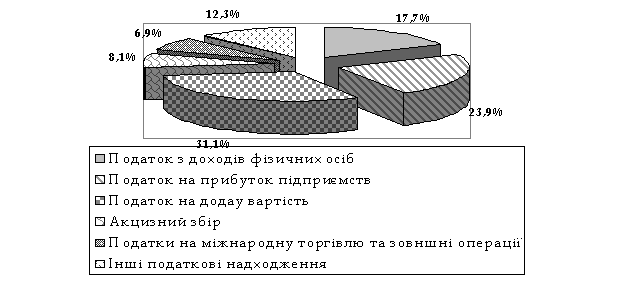

Кожен з указаних видів передбачає різні умови справляння податку. Це пояснюється тим, що доходи юридичних і фізичних осіб, маючи однакову економічну природу – добавлену вартість, розрізняються за характером використання, виконуючи різні функції. Доходи підприємств мають продуктивніший характер. Вони спрямовуються переважно на розвиток виробництва, тоді як основна частина доходів громадян використовується передусім на особисте споживання. Тому виходячи з функцій доходів підприємств, податкове навантаження при оподаткуванні цих доходів повинно бути меншим, ніж при оподаткуванні доходів громадян. Фіскальній функції податку на прибуток юридичних осіб слід надавати другорядного значення. Цю функцію більшою мірою мають виконувати інші податки, зокрема особистий прибутковий податок з громадян. Такий підхід зумовлює й відповідну структуру доходів бюджету, за якою питома вага особистого прибуткового податку з громадян більша, ніж податку на прибуток. Саме така структура і склалась в країнах з розвинутою ринковою економікою. В Україні спостерігається протилежна ситуація. Порівняно з прибутковим податком із громадян податок на прибуток має у доходах бюджету України більшу питому вагу. Крім того, слід звернути увагу, що частка податку на прибуток у бюджетних надходженнях має тенденцію до збільшення, а прибуткового податку з громадян, навпаки, - до зменшення.

Таке співвідношення двох видів прибуткового оподаткування зумовлені кількома причинами. Протягом багатьох років платежі в бюджет із прибутку підприємств завжди мали високу питому вагу в доходах держави і значно перевищували надходження від прибуткового податку з громадян. Різко змінити таке співвідношення за декілька років просто неможливо. Крім того, об’єкт оподаткування податком на прибуток підприємств набагато більший, ніж прибутковий податок із громадян, що також впливає на загальний розмір цих двох видів податків і забезпечує перевищення частки податку на прибуток підприємств над часткою прибуткового податок з громадян у доходах бюджету.

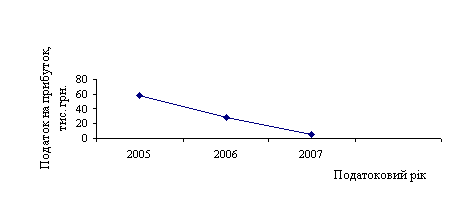

Одночас спостерігається й інша тенденція: різке зменшення частки платежів у бюджет із доходів господарюючих суб’єктів. Особливо різке зменшення частки платежів у бюджет із прибутку спостерігалось в 1992 та 1993 роки. Це зумовлено системою податкових пільг та практикою надання підприємцям податкового кредиту у формі відстрочки здійснення платежів у бюджет.

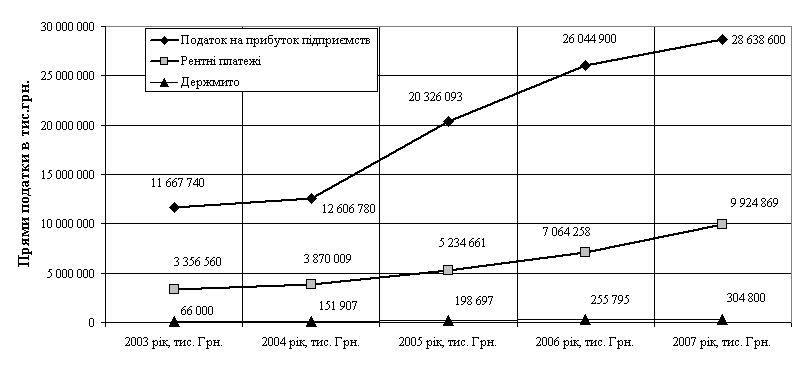

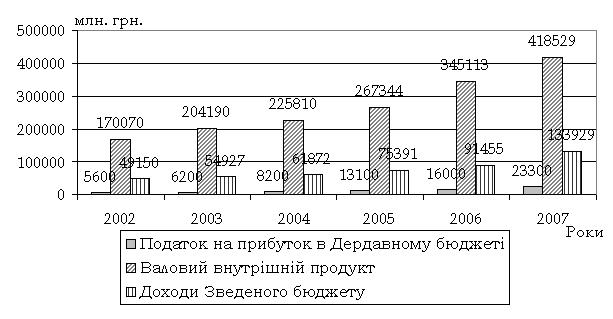

Надходження до бюджет від податку на прибуток підприємств подані у Таблиці N 11.

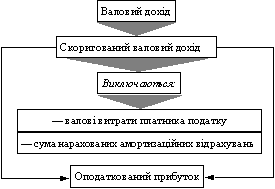

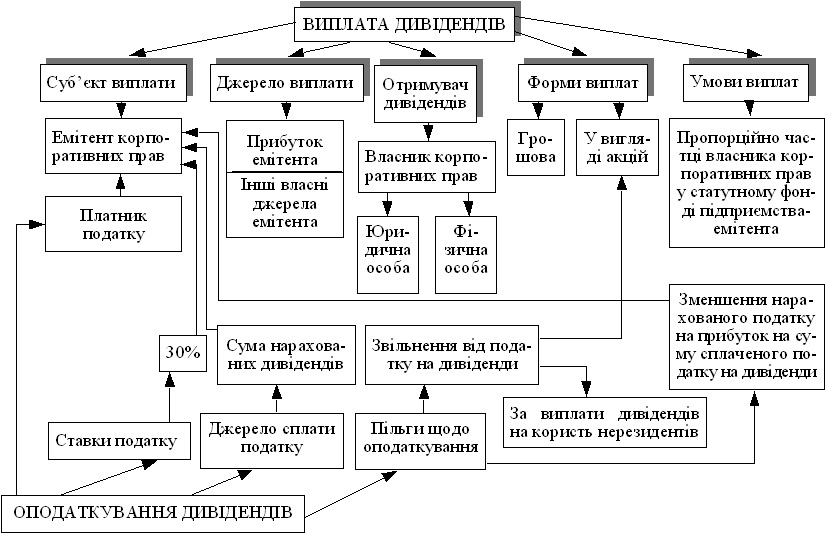

Відповідно до Закону України “Про внесення змін до Закону України “Про оподаткування прибутку підприємств” у структурі доходів зведеного бюджету суттєво знижується частка податку на прибуток підприємств: із 5,7 млрд. грн. фактично в 1997 до 2,3 млрд. грн. у бюджет 1998 р. Це зумовлено насамперед уведенням нового порядку визначення оподатковуваного прибутку як різниця між валовим доходом і валовими витратами, включенням до останніх витрат на утримання соціальної сфери. Водночас підприємства отримують суттєві додаткові кошти на розвиток власного виробництва у вигляді амортизаційних витрат.

Втрати цих бюджетів від уведення нового порядку нарахування амортизації могли стати досить відчутними тому, Кабінет Міністрів запропонував, а Верховна Рада погодилась здійснити поступовий перехід до застосування нових норм амортизації шляхом уведення в 1998 році знижувального коефіцієнта 0,7 , що певною мірою збільшить базу для нарахувань податку і змогу мобілізувати до місцевих бюджетів 2,3 млрд. грн.

Податки з населення - це економічні відносини в грошовій формі, які виникають між державою і населенням із приводу примусового обов'язкового вилучення частини доходу для створення централізованого грошового фонду держави.

Прибуткове оподаткування доходів громадян може здійснюватися за пропорційними і прогресивними (регресивними) ставками. Прогресія (регресія) буває прямою і ступінчастою. При прямій прогресії (регресії) ставки збільшуються (зменшуються) із зростанням доходу, і податок за цими ставками нараховується пропорційно розміру доходу. Як правило, в системі прибуткового оподаткування громадян при побудові шкали ставок використовується ступінчастий метод. Суть його полягає в тому, що дохід розбивається на частки, для кожної з яких установлюється своя ставка податку. При прогресивній шкалі кожна наступна частка доходу оподатковується за більшою, а при регресивній - за меншою ставкою, ніж попередня. Шкала ставок, яка включає інтервали доходів

для встановлених ставок, може будуватися в абсолютних і відносних величинах. Прибуткове оподаткування доходів громадян подано структурно-логічною схемою (додаток 4).

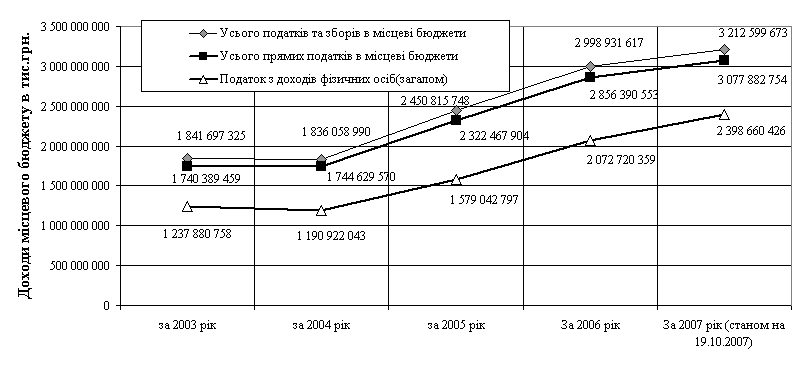

Надходження до державного бюджету за рахунок оподаткування доходів громадян наведено у Таблиці N 1.

На підставі чинного законодавства та відповідно до прогнозу обсягу фонду оплати праці до бюджету за 1998 рік має надійти прибуткового податку з громадян на суму понад 3,5 млрд. грн., що на 68 млн. грн. більше, ніж у 1997 р. Це зумовлено збільшенням на 3,3 % фонду оплати праці робітників, службовців, малих підприємств.

Плату за землю (додаток 5) введено з метою раціонального використання та охорони земель, підвищення родючості грунтів, вирівнювання соціально-економічних умов господарювання на землях різної якості, фінансування витрат на ведення земельного кадастру, проведення землеустрою та моніторингу земель, а також розвитку інфраструктури населених пунктів.

Об'єкт плати за землю - земельна ділянка, яка перебуває у власності, користуванні, в тому числі на умовах оренди.

Суб'єктом плати за землю є власник землі та землекористувач, у тому числі орендар.

Плата за землю справляється у двох формах:

земельний податок;

орендна плата.

Надходження плати за землю на 1998 р. визначено в сумі 1млрд. 15 млн. грн. виходячи з загальної площі землі 40,4 млн. га., що перебуває у земельному користуванні. До завершення проведення Кабінетом Міністрів грошової оцінки земель застосовувались ставки земельного податку, які були встановлені Законом України “Про Державний бюджет України на 1997 р.”.

До майнових податків, які справляються в Україні та які тільки передбачається ввести, належать: податок на майно підприємств, податок на нерухоме майно громадян, податок із власників транспортних засобів та інших самохідних машин і механізмів. Як свідчить назва цих податків, об'єктом оподаткування тут є майно, що перебуває у власності юридичних осіб та громадян, при цьому перший податок справлятиметься виключно з юридичних осіб, другий - з фізичних осіб (громадян), третій стягується і з юридичних, і з фізичних осіб.

Джерелами сплати цих податків є особистий доход громадян або доход (прибуток) підприємств. Податки цієї групи поповнюють доходну базу бюджетів усіх рівнів. Так, податок із власників транспортних засобів надходить до бюджетів Республіки Крим, областей та міст Києва та Севастополя. Податок на нерухоме майно громадян має надходити виключно до бюджетів місцевого самоврядування. Податок на майно підприємств розподілятиметься між державним бюджетом, бюджетами Республіки Крим, областей, міст Києва та Севастополя у порядку, що визначається в Законі України про державний бюджет України на відповідний рік.

Податок на майно підприємств (додаток 6). Платниками передбачуваного податку на майно підприємств є виключно юридичні особи, що розташовані на території України та здійснюють підприємницьку діяльність в Україні, а саме:

юридичні особи, створені згідно із законодавством України, включаючи підприємства з іноземними інвестиціями, а також банки та інші кредитні установи (крім Національного банку України);

філії, відділення та інші відособлені підрозділи вказаних суб'єктів підприємницької діяльності, що мають окремий баланс і рахунок в установах банків;

міжнародні неурядові організації й міжнародні об'єднання, що здійснюють підприємницьку діяльність в Україні;

постійні представництва та інші відособлені підрозділи іноземних юридичних осіб, що розташовані на території України,

Об'єктом оподаткування є майно підприємства у вартісному виразі, яке перебуває на балансі цього підприємства і являє собою сукупність основних засобів, нематеріальних активів, незавершеного будівництва, устаткування, виробничих запасів, тварин на вирощуванні та відгодівлі, малоцінних і швидкозношуваних предметів, незавершеного виробництва, готової продукції і товарів.

Податок на нерухоме майно громадян (додаток 6). Платники податку на нерухоме майно громадян — виключно фізичні особи (громадяни). При цьому громадяни, які постійно проживають на території України (незалежно від їхнього громадянства), виступають платниками податку на нерухоме майно, що перебуває в їх власності й розташоване як на території України, так і за її межами. Громадяни України, іноземні громадяни та особи без громадянства, які постійно проживають поза межами України, є платниками податку на нерухоме майно, яке перебуває в їх власності, тільки в тому випадку, якщо воно знаходиться на території України.

Об'єктом оподаткування є нерухоме майно, що перебуває у власності громадян: житлові будинки, квартири, дачні (садові) будинки, гаражі, а також інші приміщення та споруди.

Податок з власників транспортних засобів (додаток 7). Платниками податку з власників транспортних засобів та. інших самохідних машин і механізмів є як юридичні, так і фізичні особи, у власності яких є транспортні засоби.

Ставки податку встановлюються в частинах мінімальної заробітної плати залежно від виду транспортного засобу та його вантажопідйомності. Для обчислення податку необхідно ставку помножити на показники потужності двигуна, які виражаються в кінських силах або в кіловатах потужності.

Юридичні особи, які за станом на 1 січня 1994 р. мають транспортні засоби іноземного виробництва, придбані за вільно конвертовану валюту, сплачують податок за підвищеними ставками.

Контроль за сплатою податку з власників транспортних засобів здійснюють як податкові інспекції, так і державні автомобільні інспекції. Зокрема, технічний огляд автомобілів, які проводять автомобільні інспекції, не здійснюється без пред'явлення розрахункових документів про сплату податку з власників транспортних засобів. Податкові інспекції мають можливість проконтролювати сплату цього податку тільки в юридичних осіб, причому контроль може здійснюватися у два етапи: камеральна перевірка та документальна. Камеральна перевірка провадиться в податковому органі, куди платники мають подавати разом з іншими формами звітності і розрахунок податку з власників транспортних засобів. У цьому розрахунку платник наводить такі дані: марки автомобілів, що перебувають на балансі підприємства, та їх кількість, потужність двигунів, на основі яких і обчислюється сума податку, належна до сплати в бюджет. Документальна перевірка правильності сплати цього податку проводиться податковим інспектором безпосередньо на підприємстві разом із перевіркою правильності та своєчасності сплати інших податків. Для перевірки використовуються книги чи картки обліку основних засобів та технічні паспорти відповідних транспортних засобів.

Контроль за сплатою податку з фізичних осіб здійснюється лише державними автомобільними інспекціями під час технічного огляду автомобілів, що перебувають у приватній власності, а тому у відповідних платників з'являється можливість ухилення від сплати цього податку, якщо вони своєчасно не здійснюють технічного огляду свого автомобіля.

У процесі реформування податкової політики є дуже важливим визначення подальших напрямків розвитку прямого і непрямого оподаткування, слід враховувати переваги і недоліки, які мають місце при справлянні цих податків.

Переваги прямого оподаткування:

дають змогу встановити пряму залежність між доходами платника і його платежами в бюджет,

пряме оподаткування є важливим фінансовим інструментом регулювання економічних процесів (інвестицій, нагромадження капіталу, сукупного попиту, ділової активності),

соціальні переваги – пряме оподаткування сприяє розподілу податкового тиску таким чином, що більші податкові витрати припадають на тих членів суспільства, які мають більші доходи.

Існують певні недоліки:

організаційного характеру – пряма форма оподаткування потребує складного механізму їх стягнення і обліку,

бюджетного характеру – полягає у тому, що прямі податки не можуть забезпечити стабільні надходження до бюджету,

контрольного характеру – складний механізм стягнення податку потребує розширення податкового апарату і розробки сучасних методів обліку і контролю.

Механізм функціонування податку на прибутку підприємства.

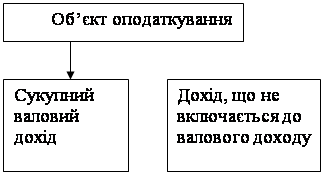

Дослідження основ прибуткового оподаткування підприємств потребує визначення поняття доход підприємства. З позицій оподаткування слід розрізняти валовий і чистий доход підприємства. Валовий доход відображає новостворену вартість і включає заробітну плату і чистий доход. Він визначається як різниця між виручкою від реалізації й матеріальними та прирівняними до них затратами. Визначення чистого доходу складніше, бо визначається як рівнем матеріальних і прирівняних до них затрат, так і співвідношенням двох складових валового доходу. На рівні підприємств чистий доход має форму прибутку.

Існування двох показників доходу - валового та чистого - породжує проблему визначення об'єкта оподаткування. Вирішальним чинником виділення об'єкта оподаткування є відносини власності. З позицій прав власності всіх платників умовно можна поділити на дві групи. Першу складають платники, які одночасно є суб'єктами власності й трудової діяльності. Прикладом можуть служити колективні підприємства, партнерства. Специфіка цих суб'єктів господарювання полягає в тому, що отриманий ними валовий доход тільки умовно можна розділити на заробітну плату й прибуток. Тому й об'єктом оподаткування в даному випадку краще встановити валовий доход.

Другу групу складають платники, в яких має місце чіткий розподіл валового доходу на заробітну плату й прибуток. Реальність такого розподілу пов'язана з тим, що суб'єкти власності і суб'єкти праці не збігаються. Такими є державні та приватні підприємства. В цьому випадку об'єктами оподаткування повинні бути окремо заробітна плата й прибуток. Саме такий підхід покладений в основу системи прибуткового оподаткування юридичних і фізичних осіб у країнах із розвинутою ринковою економікою.

Слід звернути увагу на те, що об'єктом оподаткування може бути також виручка від реалізації продукції, робіт, послуг. Однак це вже не належить до сфери прибуткового оподаткування. Надходження виручки від реалізації ще не означає отримання доходу, оскільки вона вся може бути спрямована на покриття проведених затрат. Більше того, затрати можуть перевищувати суму виручки від реалізації, тобто підприємство взагалі понесе збитки. Ця виручка — джерело доходу, а не доход. Вона може бути об'єктом тільки непрямого, а не прибуткового оподаткування.

В Україні система прибуткового оподаткування підприємств характеризується частою зміною об'єкта оподаткування. Так, у 1991 році податок справлявся з прибутку, в 1992 - з доходу, в 1993 - спочатку з прибутку, а потім (з II кварталу цього року) - знову з доходу. В 1994 році об'єктом оподаткування залишався доход, а в 1995 знову здійснено перехід до оподаткування прибутку. В Україні відносини власності ще не набули такого рівня розвитку, щоб можна було чітко визначити об'єкт оподаткування, виходячи з розглянутого вище підходу.

Перехід до оподаткування доходу викликаний тим, що внаслідок роздержавлення й приватизації власності, розвитку економічної самостійності і самофінансування суб'єктом управління підприємств (однак поки що не реальним власником) фактично став трудовий колектив. Оскільки нормування заробітної плати з боку держави скасоване, відбувається розмивання чітких меж між фондом оплати праці й прибутком. Заінтересованість трудових колективів у збільшенні насамперед заробітної плати викликає прагнення до зниження частки прибутку в доході підприємства. Таким чином, у випадку оподаткування прибутку розвиток такої тенденції може призвести до різкого зменшення величини об'єкта оподаткування, а значить, з одного боку, до падіння надходжень до бюджету, а з іншого - до втрати джерела фінансування інвестицій.

Регулювання пропорцій між фондом оплати праці й прибутком - найважливіша сфера економічних відносин. В економіці розвинутих зарубіжних країн оптимальність співвідношення споживання та нагромадження досягається через боротьбу інтересів найманого робітника і власника. Тому з боку держави не потрібні спеціальні важелі, які підтримували б дані пропорції на підприємствах, хоча опосередковано це досягається через різні ставки оподаткування доходів фізичних і юридичних осіб.

В Україні оподаткування валового доходу підприємств було зумовлене особливостями її економічного розвитку в сучасних умовах. Світовий досвід показує, що при встановленні більш чітких відносин власності об'єктом оподаткування стає прибуток.

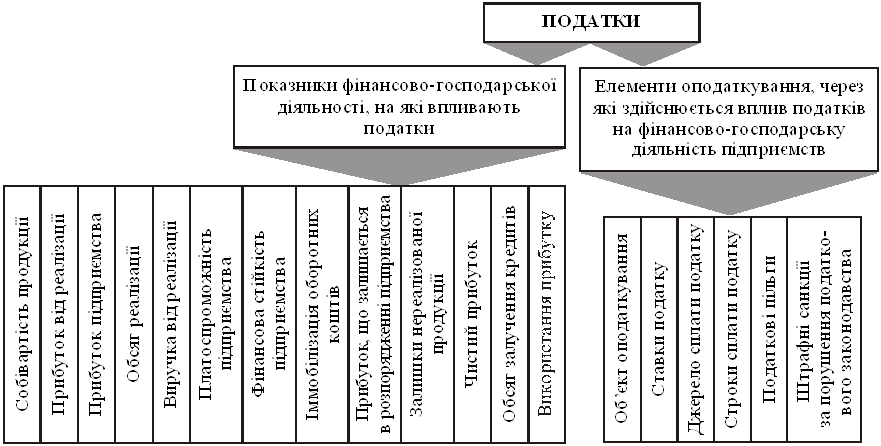

Система прибуткового оподаткування доходів підприємств характеризується наведеною структурно-логічною схемою (додаток 1), з якої видно, що технічно справляння податку на прибуток і податку з доходів принципово не відрізняється. Неоднаковий тільки порядок обчислення об'єкта оподаткування.

Платники і ставки податку.

Визначення платників податку в системі прибуткового оподаткування юридичних осіб здійснюється виходячи з принципу загальності. Суть його полягає в тому, що незалежно від об'єкта оподаткування - доходу чи прибутку - сплачувати податок мають усі юридичні особи, які здійснюють господарську підприємницьку та іншу комерційну діяльність і отримують від неї доходи. У зв'язку з цим відповідно до законодавства України платниками податку на прибуток є:

1. З числа резидентів - суб'єкти господарської діяльності, бюджетні, громадські та інші підприємства, установи та організації, які здійснюють діяльність, спрямовану на отримання прибутку як на території України, так і за її межами.

2. З числа нерезидентів - фізичні чи юридичні особи, створені у будь-якій організаційно-правовій формі, які отримують доходи з джерелом їх походження з України, за винятком установ та організацій, що мають дипломатичний статус або імунітет згідно з міжнародними договорами України або законом.

Іноземним юридичним особам необхідно зареєструватися у встановленому порядку за місцезнаходженням постійного представництва. Реєстрація повинна бути здійснена протягом місяця після початку або за місяць до закінчення господарської діяльності. Відсутність реєстрації іноземної юридичної особи, яка здійснює діяльність в Україні через постійне представництво, розглядається як приховування прибутку (доходу), що підлягає оподаткуванню.

Якщо підприємство повністю належить іноземному інвестору-громадянину, то при оподаткуванні доходи цього підприємства розглядаються як доходи громадянина-власника й оподатковуються відповідно до законодавства України про оподаткування громадян.

3. Філії, відділення та інші відокремлені підрозділи платників податку, що не мають статусу юридичної особи, розташовані на території іншої, ніж такий платник податку, територіальної громади.

Платник податку, який має такі філії, може прийняти рішення щодо сплати консолідованого податку та сплачувати податок до бюджетів територіальних громад за місцезнаходженням філій, а також до бюджету територіальної громади за своїм місцезнаходженням, визначений згідно з нормами цього Закону та зменшений на суму податку, сплаченого до бюджетів територіальних громад за місцезнаходженням філій.

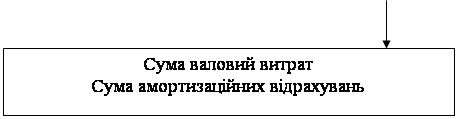

Сума податку на прибуток філій за відповідний звітний (податковий) період визначається розрахунково виходячи із загальної суми податку, нарахованого платником податку, розподіленого пропорційно питомій вазі суми валових витрат філій та амортизаційних відрахувань, нарахованих по основних фондах такого платника податку, які розташовані за місцезнаходженням філії, у загальній сумі валових витрат та амортизаційних відрахувань цього платника податку.

Вибір порядку сплати податку на прибуток, визначеному цим підпунктом, здійснюється платником податку самостійно до початку звітного року, про що повідомляються податкові органи за місцезнаходженням такого платника податку та його філій. Зміна порядку сплати податку протягом звітного року не дозволяється. При цьому філії надають податковому органу за своїм місцезнаходженням розрахунок податкових зобов'язань щодо сплати консолідованого податку у порядку, визначеному цим підпунктом.

4. Постійні представництва нерезидентів, які отримують доходи з джерел їх походження з України або виконують агентські (представницькі) функції стосовно таких нерезидентів або їх засновників.

5. Платниками податку на прибуток, одержаний від господарської діяльності залізничного транспорту, є управління залізниці. Перелік робіт та послуг, що належать до господарської діяльності залізничного транспорту, затверджується Кабінетом Міністрів України.

6. Національний банк України та його установи (крім госпрозрахункових, що оподатковуються у загальному порядку) сплачують до Державного бюджету України суму перевищення валових доходів консолідованого балансу над валовими витратами та частиною валових витрат років, що передують звітному (у разі коли вони не відшкодовані валовими доходами таких років) після закінчення фінансового року. У разі перевищення за підсумками року затверджених видатків Національного банку України над отриманими доходами дефіцит покривається за рахунок Державного бюджету України.

Складнішим є питання про ставки податку. При визначенні цього елемента в системі прибуткового оподаткування юридичних осіб необхідно виходити з того, що, з одного боку, розмір ставки повинен забезпечувати певний рівень доходів бюджету й задовольняти таким чином державні інтереси, а з іншого - не перешкоджати інтересам господарюючих суб'єктів і не гальмувати тим самим розвиток виробництва. Одночасно необхідно вирішити питання, якими мають бути ставки податку: єдиними чи диференційованими, і якщо диференційованими, то за якими ознаками? Як правило, ставки податку на прибуток (доход) диференціюються залежно від: розміру доходу; виду діяльності, від якої одержано доход.

Можливий і комбінований варіант, коли обидва критерії застосовуються разом.

Розмір ставки податку залежить також від об'єкта оподаткування. Якщо за рахунок прибуткового оподаткування юридичних осіб необхідно забезпечити певний рівень доходів бюджету, то при оподаткуванні валового доходу застосовується нижча ставка податку, ніж при оподаткуванні прибутку. Це пояснюється тим, що валовий доход являє собою ширший об'єкт оподаткування, оскільки разом із прибутком включає фонд оплати праці.

Згідно з Законом України “Про оподаткування доходів підприємств і організацій ’’ існують такі ставки податку:

1. Доходи підприємств, за винятком вказаних у пунктах 2 - 8, 10 цієї статті, обчислені відповідно до статей 2 і 3 цього Закону, оподатковуються за ставкою 22 проценти.

2. Доходи спільних підприємств, створених на території України з участю іноземних інвесторів у сфері промисловості, сільського господарства, якщо частка іноземного учасника у статутному фонді перевищує 30 процентів, а також підприємств, які повністю належать іноземним інвесторам, оподатковуються за ставкою, передбаченою пунктом 1 цієї статті із зниженням на три одиниці.

Філіали (відділення, представництва підприємств з іноземними інвестиціями), а також створені ними дочірні підприємства оподатковуються за ставкою, передбаченою пунктом 1 цієї статті.

Похожие работы

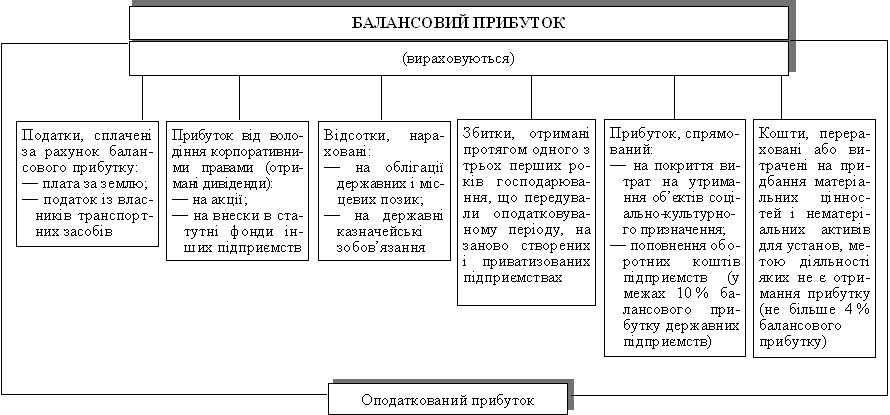

... підприємством прибуток є об’єктом розподілу. На обсяг прибутку, який залишається в розпорядженні підприємств, впливають: абсолютна сума отриманого балансового прибутку, платежі в бюджет, здійснювані за рахунок прибутку (рентні платежі, плата за землю, податок із власників транспортних засобів, податок на прибуток). Зміни у оподаткуванні прибутку підприємств повинні позитивно вплинути на поря

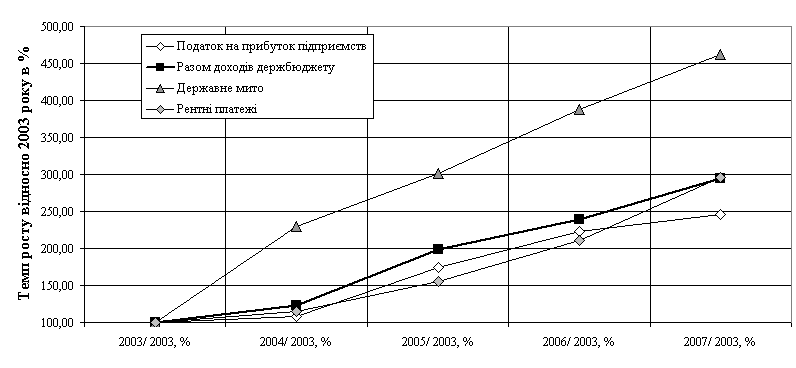

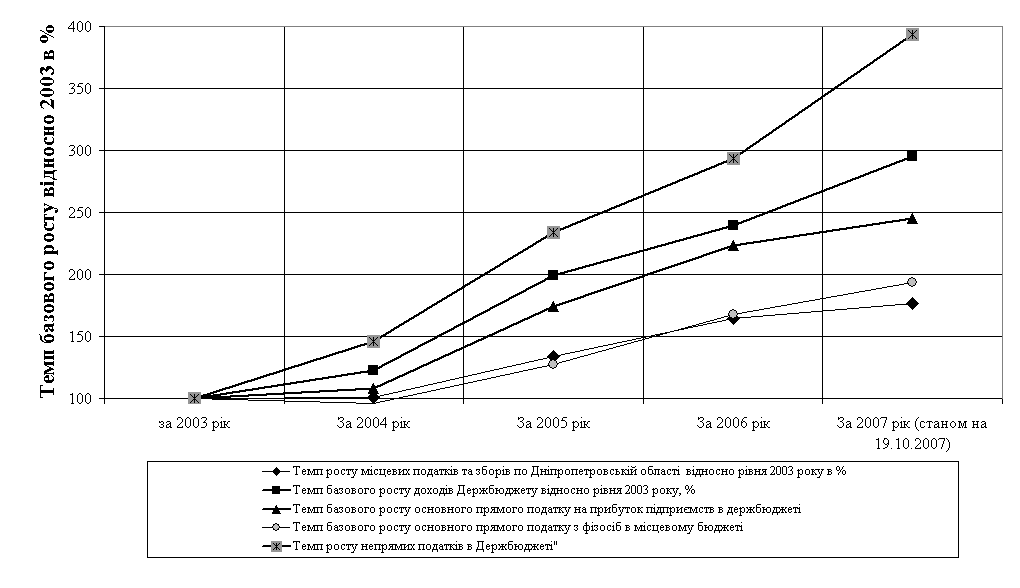

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

... і терміни сплати податків. 6. Необхідність тимчасового використання оборотного капіталу підприємств для сплати податків. ТЕСТ 7. Назвіть основні причини, що пояснюють недоліки системи оподаткування підприємств. 1. Недостатня кількість професійно підготовлених фахівців, які розробляють законодавчі акти з питань оподаткування. 2. Недостатня кількість національного досвіду з оподаткування пі ...

... або взагалі ухилитися від сплати податків і зборів та інших обов’язкових платежів. Розділ ІІ Аналіз механізму оподаткування прибутку промислових підприємств та шляхи його вдосконалення 2.1 Аналіз порядку сплати податку на прибуток на прикладі ЗАТ СП “Теріхем-Луцьк” Декларація з податку на прибуток підприємства подається платником незалежно від того, виникло у звітному періоді у платника ...

0 комментариев