Навигация

Классификация налогов

1.2 Классификация налогов

Необходимость налоговой классификации во многом связана с усложнением налоговых систем, потребностью совершенствования процесса управления налогообложением. Налоговая классификация позволяет выявить роль каждого налога и каждой налоговой группы в формировании доходов бюджета, что особенно важно с точки зрения эффективности и перспективности соответствующих налогов и их групп. Она позволяет также определить целевую направленность налоговой системы: преобладание косвенных налогов обычно свидетельствует о ее нацеленности на решение преимущественно фискальных задач, а также об уровне “цивилизованности” налоговой системы, ее соответствия мировым стандартам на основе сравнительного анализа основных пропорций налоговой системы. Также при многочисленности и разнообразии налогов классификация позволяет устанавливать их сходства и различия. Особенности отдельных групп налогов требуют особых условий обложения и взимания, специфических административно-финансовых мер. Этим объясняется как теоретическая, так и практическая ценность классификации, т.е. разделения их на группы и подгруппы в соответствии с теми или иными признаками (основаниями).

Один из возможных вариантов классификации налогов представлен на рис.1.4.

|

Рис. 1.4. – Классификация налоговых платежей

|

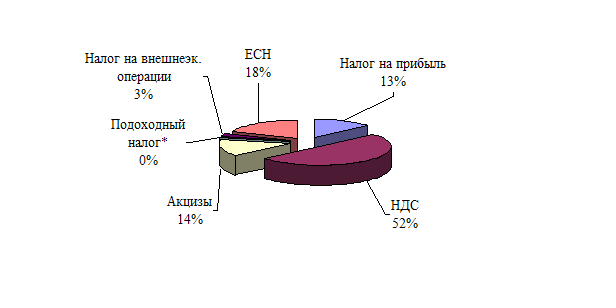

ются с реально полученного дохода и учитывают фактическую платежеспособность налогоплательщика. К прямым налогам относятся: налог на прибыль (доход) организаций; налог на доходы от капитала; подоходный налог с физических лиц; налог на имущество организаций; земельный налог; налог на имущество физических лиц; налог на наследование или дарение. Несмотря на то, что в количественном отношении они составляют половину перечня налоговой системы и их гораздо больше, чем косвенных, роль этих налогов в современной российской практике налогообложения весьма скромная: поступления только от одного налога на добавленную стоимость гораздо выше, чем от всех прямых налогов, вместе взятых.

Косвенные налоги включаются в цену товаров и услуг. Окончательным плательщиком косвенных налогов является потребитель товара. В зависимости от объектов взимания косвенные налоги подразделяются на косвенные индивидуальные, которыми облагаются строго определенные группы товаров, косвенные универсальные, которыми облагаются в основном все товары и услуги, фискальные монополии, которыми облагаются все товары, производство и реализация которых сосредоточены в государственных структурах, и таможенные пошлины, которыми облагаются товары и услуги при совершении экспортно-импортных операций.

К косвенным налогам относятся: акцизы, налог на добавленную стоимость (НДС), налог с продаж. В налоговой теории отношение к косвенным налогам неоднозначно. Эти налоги считаются крайне не справедливыми, поскольку они через механизм цен в конечном счете перекладываются на население, которое и является реальным плательщиком косвенных налогов. В то же время признается, что косвенные налоги имеют ряд достоинств в качестве источника бюджетных доходов. Они гораздо менее, чем прямые налоги, зависят от циклических колебаний конъюнктуры, поэтому являются более надежным бюджетным источником. Поэтому косвенные налоги широко применяются в мировой практике, они содержатся в налоговой системе каждой страны и играют в ней весьма существенную роль. Если в развитых странах Запада доля косвенных налогов в налогообложении падает, то в России она возрастает. В США их доля составляет около 20%, а в России – более 70%. Это указывает на неблагополучие в системе налогообложения, которая подчинена одной цели – увеличить налоговые поступления любыми способами.

В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, последние подразделяются на:

· федеральные (общегосударственные) налоги, элементы которых определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в действие высший представительный орган, хотя эти налоги могут зачисляться в бюджеты различных уровней;

· региональные налоги, элементы которых устанавливаются в соответствии с законодательством страны законодательными органами ее субъектов;

· местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти, вступают в действие только решением, принятым на местном уровне, и всегда поступают в местные бюджеты.

По целевой направленности введения налогов различают:

· абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

· целевые (специальные) налоги, вводимые для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд.

|

|

|

|

|

|

|

|

· налоги, взимаемые с физических лиц;

· налоги, взимаемые с предприятий и организаций;

· смежные налоги, уплачиваемые и физическими, и юридическими лицами.

По уровню бюджета, в который зачисляется налоговый платеж, различают:

· закрепленные налоги, непосредственно и целиком поступающие в тот или иной бюджет или внебюджетный фонд;

· регулирующие налоги – разноуровневые, поступающие одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству.

По порядку введения налоговые платежи делятся на:

· общеобязательные налоги, которые взимаются на всей территории страны независимо от бюджета, в который они поступают;

· факультативные налоги, которые предусмотрены основами налоговой системы, но их введение и взимание – компетенция органов местного самоуправления.

По срокам уплаты налоговые платежи делятся на:

· срочные налоги, которые уплачиваются к сроку, определенному нормативными актами;

· периодично-календарные налоги, которые, в свою очередь, подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые.

Возможна классификация налогов и по другим признакам. Так, в зависимости от характера связи «субъекта налогообложения» и «объекта налогообложения» можно различать:

а) налоги, построенные по принципу резидентства;

б) налоги, построенные по принципу территориальности.

В резидентских налогах субъект определяет объект налога, а в территориальных – наоборот.

Для хозяйствующих субъектов едва ли не важнейшим признаком классификации является порядок отнесения налоговых платежей на результаты хозяйственной деятельности. Согласно нормативным предписаниям расходы по уплате налогов:

· включаются полностью или частично в себестоимость продукции (работ, услуг);

· включаются в цену продукции;

· относятся на финансовый результат;

· уплачиваются за счет налогооблагаемой прибыли;

· финансируются за счет чистой прибыли предприятия;

· удерживаются из доходов работника.

Похожие работы

... проведения реструктуризации должна стать уплата текущих платежей. Правительство Российской Федерации на своем заседании рассмотрело и одобрило предложение Госналогслужбы России по реформированию налоговой системы Российской Федерации. Ставку налога на добавленную стоимость предложено сократить до 15%, включая направление суммы 1% ставки на финансирование поддержки агропромышленного комплекса и ...

... платежей. 59. Отзывной и безотзывной аккредитивы, их характеристика. 60. Состав текущих валютных операций. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСОВО-КРЕДИТНОЕ ЗАКОНОДАТЕЛЬСТВО РОССИИ Билет № 14 61. Этапы предоставления банковских кредитов. 62. Права залогодержателя при неисполнении обязательств по договору об ...

... проведения реструктуризации должна стать уплата текущих платежей. Правительство Российской Федерации на своем заседании рассмотрело и одобрило предложение Госналогслужбы России по реформированию налоговой системы Российской Федерации. Ставку налога на добавленную стоимость предложено сократить до 15%, включая направление суммы 1% ставки на финансирование поддержки агропромышленного комплекса и ...

... реформы ко всем компаниям малого бизнеса применяется единая ставка - 12%. Правительство Канады возлагает большие надежды на малый бизнес как на возможность повысить уровень занятости в стране. В налоговой системе преобладает прямое налогообложение, в котором основную долю занимает подоходный налог с населения. Наибольшее регулирующее воздействие на экономику оказывает налог на прибыль компаний. ...

0 комментариев