Навигация

Оценка структуры имущества и источников его образования

2.1. Оценка структуры имущества и источников его образования

Анализ финансового состояния предприятия предполагает привлечение данных внутреннего учета. С этой целью представим баланс ООО АС "Ника" в укрупненном виде (табл.1). Исходные данные для его составления приведены в Приложении 1.

Как видим из данных табл.1, за отчетный период активы предприятия возросли на 1386590 тыс.руб., или 39,6%, в том числе за счет увеличения объема внеоборотных (долгосрочных) активов на 58527 тыс.руб. и прироста оборотных средств на 1328063 тыс.руб. Сказанное подтверждается данными об изменениях в составе имущества предприятия. Так, если в конце 1996г. структура активов характеризовалась превышением имущества длительного использования (52,9%) над остальными его видами, то к концу 1997г. удельный вес долгосрочных активов сократился до 39,1%. Соответственно возрос объем оборотных средств, доля которых с 47,1% поднялась до 60,9%.

Прирост текущих активов был связан в первую очередь с увеличением материально-производственных запасов (на 228985 тыс.руб.), дебиторской задолженности (на 786016 тыс.руб.).

Обращает на себя внимание значительный рост дебиторской задолженности, удельный вес которой к концу 1997г. в структуре

совокупных активов увеличился на 14,7%, составив третью часть объема оборотных средств.

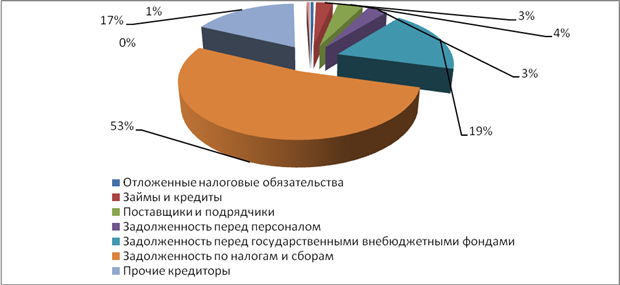

Анализ пассивной части баланса позволяет отметить, что дополнительный приток средств за год в сумме 1386590 тыс.руб. был связан с увеличением заемных источников на 1115436 тыс.руб. и ростом собственного капитала на 271154 тыс.руб. Иными словами, увеличение объема финансирования деятельности предприятия было на 19,6% (271154 : 1386590 х 100) обеспечено собственным капиталом (полученной прибылью) и на 80,4% - заемными средствами. Структура источников хозяйственных средств предприятия характеризовалась преобладающим удельным весом заемного капитала, хотя его доля в общем объеме пассивов сократилась за год с 97,6 до 92,7%.

Существенно (на 8,3%) возросла доля краткосрочных банковских кредитов. В результате общий рост заемных средств на 38,5% (430000 : 1115436 х 100) был связан с увеличением данного источника финансирования. Кредиторская задолженность составила к концу 1997г. большую часть заемных источников - 61,6% (687621 : 1115436 х 100) - и обеспечила дополнительный приток средств в размере 687621 тыс.руб.

Следует обратить внимание на то, что величина кредиторской задолженности уступает объему кредитования, которое предприятие предоставило своим покупателям (сумме дебиторской задолженности).

Тот факт, что дебиторская задолженность за год увеличилась на 786016 тыс.руб., а кредиторская - на 687621 тыс.руб., позволяет говорить о том, что источниками финансирования превышения размера кредита, предоставленного предприятием своим покупателям, над кредитом, полученным от поставщиков, стали собственный капитал и дорогостоящие банковские ссуды.

Обобщая сказанное, можно сделать следующие выводы:

В течение 1997г. политика предприятия в части формирования имущества была направлена на увеличение оборотных средств, в первую очередь материально-производственных запасов (22,5% в конце года).

Значительный объем средств предприятия (19,5% в конце 1997г.) отвлечен в расчеты. При этом объем товарного кредита, предоставляемого покупателям, возрос на 786016 тыс.руб., тогда как величина кредита, предоставляемого поставщиками и прочими кредиторами, повысилась лишь на 687621 тыс.руб.

Обращает на себя внимание крайне низкая доля денежных средств к концу 1997г. (менее 1%) в общем объеме оборотных средств, что свидетельствует об их серьезном дефиците.

Структура пассивов отличается существенным превышением заемного капитала над собственным.

Произошла перегруппировка заемных источников, связанных с увеличением в них доли краткосрочных ссуд банка (на 7,4%), т.е. "дешевые" заемные средства были вытеснены "дорогостоящими".

Указанные изменения могут ухудшить финансовое положение предприятия в будущем. Для выяснения их причин проведем анализ финансовых показателей (коэффициентов).

2.2. Анализ ликвидности и платежеспособности

Признаки кризиса в деятельности предприятия обнаруживаются прежде всего в коэффициентах ликвидности и платежеспособности, поэтому углубленный финансовый анализ начнем с анализа именно этих показателей.

Показатели ликвидности ООО АС "Ника" за 1996-1997гг. приведены в таблице 4 Приложения 3. Определим способность предприятия оплатить свои краткосрочные обязательства в анализируемом периоде.

Наиболее обобщающим показателем ликвидности является коэффициент текущей (общей) ликвидности, который показывает, какую часть краткосрочных обязательств предприятия можно погасить, если мобилизовать все оборотные средства, или, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

Так, показатель текущей ликвидности ООО АС "Ника" к концу 1997г. увеличился до 0,96 (нормативное значение от 1,00 до 2,00), тогда как в конце 1996г. он составлял 0,85. Хотя теперь предприятие сможет при необходимости погасить в срок свои обязательства, cобственного капитала все же недостаточно.

Коэффициент быстрой ликвидности является более уточненным. В 1996г. этот показатель составил 0,40 (нормативное значение от 0,5 до 1,0), к концу 1997г. вырос до 0,60.

Рост коэффициента быстрой ликвидности был связан в основном с ростом дебиторской задолженности по покупателям.

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности предприятия, он показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

По данным нашего предприятия отношение денежных средств и краткосрочных обязательств составляет 0,11 на конец 1996г. и 0,002 на конец 1997г. (нормативное значение от 0,05 до 0,2). Это говорит о том, что погасить свои обязательства в срочном порядке предприятие не смогло бы.

Динамика рассмотренных показателей свидетельствует о некотором улучшении ситуации в отношении ликвидности - повысились значения коэффициентов текущей и срочной ликвидности. Однако резкое падение значения абсолютной ликвидности свидетельствует о дефиците денежных средств, т.е. низкой платежной готовности предприятия. Вместе с тем, наличие незначительных остатков денежных средств к концу 1997г. вовсе не означает, что предприятие неплатежеспособно - средства могут поступить в течение ближайших дней, некоторые виды активов при необходимости можно превратить в денежную наличность.

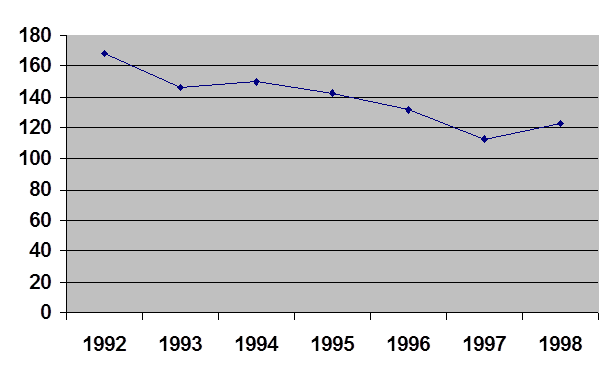

Динамика ликвидности ООО АС "Ника" хорошо видна на рис. 1.

Теперь проведем анализ показателей ликвидности в соответствии с Постановлением Правительства РФ №498. Воспользуемся расчетными данными табл.4 Приложения 3.

Коэффициент текущей ликвидности в 1996г. составил 6,15, в конце 1997г. - 3,64, что соответствует нормативному значению (больше или равен 2).

Коэффициент обеспеченности собственными средствами в обоих случаях получается отрицательной величиной (должен быть больше или равен 0,1), т.к. основные средства значительно превышают собственные.

Последний коэффициент не соответствует установленным требованиям, поэтому рассчитаем следующие коэффициенты - восстановления и утраты платежеспособности в 1997г.

Оба этих показателя (1,19 и 1,51) соответствуют нормативному значению больше 1, что свидетельствует о наличии у предприятия реальной возможности в течение 6 месяцев восстановить свою платежеспособность или в течение 3 месяцев ее не утратить. Поэтому данное предприятие не может быть признано неплатежеспособным.

Показатели ликвидности и платежеспособности взаимодополняют друг друга и в совокупности дают представление о финансовом состоянии предприятия.

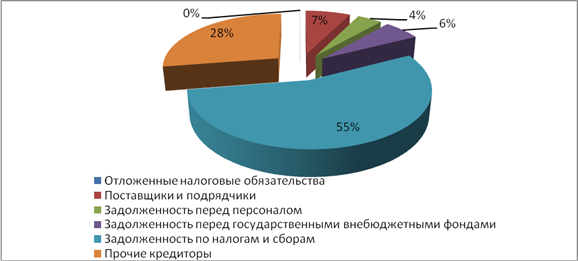

Проведем анализ основных коэффициентов платежеспособности (или коэффициентов структуры капитала) по данным табл.5 Приложения 3.

Коэффициент собственности характеризует долю собственного капитала в структуре капитала предприятия, а, следовательно, соотношение интересов собственников предприятия и кредиторов. В конце 1996г. он составлял 0,02 (или 2% собственного капитала), к концу 1997г. за счет полученной прибыли этот показатель вырос до 0,07 (или 7% собственного капитала).

Хотя в динамике произошло увеличение доли собственного капитала, предприятие остается финансово неустойчивым, что подтверждают расчеты следующего коэффициентафинансовой зависимости. В 1996г. наше предприятие на 98% зависело от внешних займов, к концу 1997г. - на 93%. Это говорит о рисковой политике руководства предприятия быть почти полностью зависимым от внешних кредиторов.

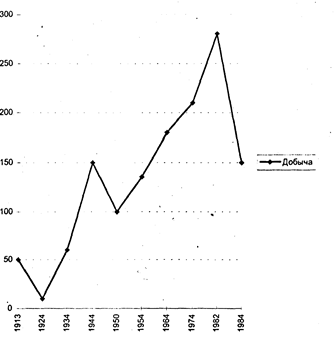

Но следует учесть тот факт, что многим предприятиям золотодобычи Селемджинского района Амурской области в настоящее время свойственна высокая доля привлеченного капитала (до 95%). Это объясняется тем, что большинство таких предприятий организовано на базе бывших убыточных государственных рудников и приисков со старым оборудованием и устаревшими технологиями добычи золота. Увеличение золотодобычи возможно в основном за счет применения новой техники и технологии, что невозможно без привлечения внешних займов.

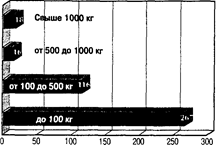

Обогатительная фабрика, которую арендует артель "Ника", работает на обогащении руды круглый год. Но без замены некоторого оборудования она выдает пока 10 - 15 кг золота в месяц. Планируется внедрить новую технологию принудительного выщелачивания и довести производительность фабрики до 2,5 млн. тонн руды в год (содержание золота - 2 г/т). В связи с отсутствием в артели свободных денежных средств приобретение нового оборудования и внедрение данной технологии невозможно без предоставления долгосрочного кредита. После запуска производства, предприятие может развиваться самостоятельно, без дополнительных финансовых средств.

Похожие работы

... , как ЮАР, США, Австралия, Канада, доля налогов в себестоимости составляет 12-14%, в прибыли - от 30 до 50%, в стоимости добываемого металла - от 20 до 35%. В 1997 году суммарный налог в золотопромышленности снижен правительством на 11-15%. Но данная мера - не решение всех проблем в этой важнейшей производственной отрасли. 3. Состояние российской ювелирной промышленности. ...

... кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении вопроса о выборе источников финансирования. Глава 2 Анализ формирования и управления заемным капиталом на предприятии ОАО «ГМК «Норильский никель» 2.1 Организационная характеристика предприятия Горно-металлургическая компания «Норильский никель» – крупнейшая в России и одна из крупнейших в мире компаний ...

... хозяйство Енисейской губернии в 1850 – середине 1890-х гг. 1.1 Социальная структура сельского населения Енисейской губернии в 1850-середине 1890-х гг. Анализ социальной структуры сельского населения является неотъемлемой частью изучения экономики Енисейской губернии. Специфика экономического развития отражается, в том числе, и на социальной структуре. Так, например, малочисленность ...

... получать самую свежую информацию об осуществлении деятельности в Казахстане. Для членов ЕВРОБАК предусмотрен ряд преимуществ. ЕВРОБАК поддерживает тесные контакты с организациями Европейского Союза в Казахстане, в том числе с представительством Комиссии Евросоюза в РК и руководством ЕС, а также с посольствами и консульствами стран ЕС, со странами-претендентами на вступление в ЕС и Европейской ...

0 комментариев