Навигация

Руб. ( 613635+0-153186=460449) до 303265 руб. (447124+0 - 43859=303265) или на 34.14%, что оказало влияние на уменьшение собственного капитала

460449 руб. ( 613635+0-153186=460449) до 303265 руб. (447124+0 - 43859=303265) или на 34.14%, что оказало влияние на уменьшение собственного капитала.

При рассмотрении платежеспособности предприятия в динамической перспективе можно использовать поступление чистой выручки, в которую включают сумму амортизационных отчислений и чистой прибыли, поступающей в составе общей выручки от реализации продукции.

Коэффициент чистой выручки (Кчв) представляет собой деление (частное) амортизационных отчислений и чистой прибыли на выручку от реализации продукции.

Коэффициент Кчв характеризует удельную величину остаточной денежной наличности в общей выручке от реализации продукции. В нашем случае (см. табл. ) коэффициент чистой выручки равен :

Кчв= (461546-167193+9749)/(3237624-592006)=0.115

Это значит, что на каждый рубль выручки от реализации продукции (без НДС) на предприятие поступило 11.50 коп. чистой выручки. Эту норму можно распространить на предполагаемые поступления выручки в будущем с тем, чтобы можно было прогнозировать свободные финансовые ресурсы будущих отчетных периодов.

Коэффициент чистой выручки (Кчв), сложившийся в данном периоде, необходимо для распространения на следующий период откорректировать с учетом предполагаемых изменений в налогообложении прибыли, предоставлением всевозможных льгот, а также в случае роста средней заработной платы на предприятии в более высоком темпе, чем официальный индекс для минимальной заработной платы и т.д.

Кроме рассмотренных выше методов оценки и анализа платежеспособности существуют и другие более трудоемкие методы анализа путем построения баланса ликвидности, расчета показателей, основанных на оценке предстоящих поступлений платежей и др.

Оценка финансовой устойчивости предприятия.

Важнейшей характеристикой финансового состояния предприятия является стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью ее зависимости от некоторых дебиторов и инвесторов.

Финансовая независимость предприятия от внешних заемных источников в условиях рынка приобретает особую значимость.

Многие предприниматели независимо от формы собственности предприятия предпочитают использовать в дело минимум собственных средств, финансируя его за счет денег взятых в долг, однако если при этом будет допущен значительный перекос в сторону долгов предприятия и в случае одновременного их востребования предприятие может обанкротиться.

Финансовая устойчивость оценивается по соотношению собственных и заемных средств в активах предприятия. Однако этот показатель дает лишь общую оценку финансовой устойчивости предприятия.

В практике аналитической работы используется следующая система показателей:

1) Коэффициент концентрации собственного капитала (Ккс) :

ККС = СК / БН .

Он показывает, какова доля владельца предприятия в общей сумме средств, вложенных в предприятие. Чем выше значение Ккс, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятия.

Хотя по степени привлечения заемных средств существуют различные противоположные мнения, считают, что доля собственного капитала должна быть достаточно велика : не менее 0.6 (60%). В такие предприятия вкладывают свои средства кредиторы более охотно, поскольку они легко могут погасить свои долги за счет собственных средств.

на н.г. Ккс = 613635/1970397=0.311

на к.г. Ккс = 447124/694221=0.644

2) Коэффициент финансовой зависимости (Кфз) :

Кфз = БН / СК .

Показатель является обратным коэффициенту Ккс. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия.

Если его значение снижается до 1 (100%), то это означает , что владельцы полностью финансируют свое предприятие :

на н.г. Кфз = 1970397/613635=3.211

на к.г. Кфз = 694221/447124=1.553

Интерпретация его такова, что если на начало года в каждом из 3.211 руб., вложенном в активе, 2 руб. 21 коп. являются заемными, к концу отчетного года в каждом из 1.553 руб. 55 коп. составляют заемные средства.

3) Коэффициент маневренности собственного капитала ( Км ) :

По коэффициенту маневренности собственного капитала можно судить, какая часть собственных оборотных средств используется для финансирования текущей деятельности предприятия, т.е. какая часть вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя варьирует в зависимости от отраслевой принадлежности.

на н.г. Км = 460449/613635=0.750

на к.г. Км = 303265/447124=0.678

4) Коэффициент концентрации привлеченного капитала (Ккп ) :

Показатель является дополнением к показателю концентрации собственного капитала ( Ккс + Ккп = 1 )

на н.г. Ккп = 1356762/1970397= 0.689+0.311=1

на к.г. Ккп = 247097/694221= 0.356+0.644=1

5) Коэффициент структуры долгосрочных вложений ( Ксв ) :

Ксв = ДО / СВ

Коэффициент показывает, какая часть основных средств и прочих вложений профинансирована за счет долгосрочных заемных средств.

6) Коэффициент долгосрочного привлечения заемных средств ( Кдп ):

Кдп = ДО / ( СК + ДО )

Коэффициент характеризует долю долгосрочных займов, привлеченных для финансирования деятельности предприятия наряду с собственными средствами.

7) Коэффициент структуры привлеченного капитала ( Ксп ) :

Ксп = ДО / ПК .

Этот показатель позволяет установить долю долгосрочных займов в общей сумме заемных средств. В заимозависимости от состояния кредиторской задолженности, порядков кредитования текущей производственной деятельности и т.п. может иметь большие колебания.

8) Коэффициент соотношения привлеченного и собственного капитала ( Кс ) :

Кс = ПК / СК .

Он дает наиболее общую оценку финансовой устойчивости предприятия.

на н.г. Кс = 1356762/613635=2.211

на к.г. Кс = 247097/447124=0.553

Интерпретация его такова : Кс=0.553 означает, что на каждый рубль средств, вложенный в активы предприятия, приходится 55.3 коп. заемных средств. Увеличение этого показателя в динамике свидетельствует об увеличении зависимости предприятия от привлеченного капитала, т.е. о некотором снижении финансовой устойчивости предприятия.

Следует иметь ввиду, что не существует единых критериев для значений этих показателей. Они зависят от многих факторов : отраслевой принадлежности предприятия; принципов кредитования; сложившейся структуры источников средств; оборачиваемости оборотных средств; репутации предприятия и т.п. В нашем примере значения коэффициентов см. в табл.

Табл. 4.2. Показатели финансовой устойчивости предприятия

| Коэффициент | На начало года | На конец года | Отклонение (+,-) |

| 1.Концентрации собственного капитала, Ккс 2.Финансовой зависимости, Кфз 3.Маневренности собственного капитала,Км 4.Концентрации привлеченного капитала,Ккп 5.Структуры долгосрочных вложений, Ксв 6.Долгосрочного привлечения заемных средств, Кдп 7.Структуры привлеченного капитала, Ксп 8.Соотношения привлеченного и собственного капитала, Кс | 0.311 3.211 0.750 0.689 0 0 0 2.211 | 0.644 1.553 0.678 0.356 0 0 0 0.533 | 0.333 -1,658 - 0,072 - 0,333 - - - -1,658 |

ПРИМЕЧАНИЕ. (1) + (4) = 1

Их динамика указывает на снижение финансовой зависимости предприятия. Доля привлеченного капитала снизилась с 68.9% до 35.6%, причем они полностью составляют краткосрочные текущие обязательства. Отсутствие (или незначительная доля) заемных долгосрочных средств характерна для предприятий государственного сектора.

ГЛАВА IV.

Оценка и анализ результативности финансовой деятельности.

Оценка и анализ деловой активности.

Деловая активность предприятия характеризуется динамичностью своего развития и достижением им поставленных целей, отражаемых рядом натуральных и стоимостных показателей, а так же эффективным использованием экономического потенциала предприятия и расширением рынка сбыта своей продукции.

Деятельность любого предприятия может быть охарактеризована с различных сторон, а также оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предрпиятия и родственных по сфере приложения капитала предприятий. Такими качественными, т.е. не формализуемыми критериями являются :

- широта рынков сбыта;

- наличие продукции, поставляемой на экспорт;

- репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия;

Что же касается количественной оценки анализа деловой активностипредприятия, то здесь могут быть рассмотрены (использованы) :

- степень выполнения самостоятельно разработанного плана по основным показателям;

- уровень эффективного использования ресурсов предприятия.

Основным оценочным показателем является объем реализации и прибыль. При этом наиболее эффективным является соотношение, когда темпы изменения балансовой прибыли выше темпов изменения выручки от реализации, а последнее выше темпов изменения основного капитала, т.е.

ТР (ПБ) ТР (V) ТР (ОК) 100%

Кроме того, могут быть использованы такие показатели, характеризующие использование ресурсов :

- производительность труда ;

- фондоотдача ;

- оборачиваемость средств в расчетах ;

- оборачиваемость материально-производственных запасов ;

- продолжительность операционного цикла ;

- оборачиваемость собственного и основного капитала;

- коэффициент устойчивости экономического роста (этот показатель – для характеристики акционерных компаний) .

-

При помощи этих показателей можно преодолеть пространственную несопоставимость основных показателей деятельности предприятия и сравнить предприятия, одинаковые по сфере приложения капитала, но различающиеся масштабами деятельности и размерами экономического потенциала.

Формулы расчета, используемые для этого информационного обеспечения приводятся ниже :

1) Основной капитал ( ОК ) - итог среднего баланса-НЕТТО

( табл. )

1997г. : (97171+1955234)/2=1463472 руб.

1998г. : (1970397+694221)/2=1332309 руб.

2) Выручка от реализации без НДС (V) :

1997г. : 5977842-1117814=4860028 руб.

1998г. : 3237624-592006=2645618 руб.

3) Балансавая прибыль ( ПБ ) :

1997г. : 2056831 руб.

1998г. : 461607 руб

4) Производительность труда ( ПТ ) :

ПТ = V / Ч ,

где V – выручка от реализации без НДС,

Ч–среднесписочная численность работников

5) фондоотдача ( Фо ) :

Фо = V / С ,

где С - средняя стоимость основных средств,

С = ( Н.Г. + К.Г. ) / 2

1997г. : C= 12956/2=6478

1998г. : C= (145135+137731)/2=141433

1997г. : Фо=75.02

1998г. : Фо=18.71

6) Оборачиваемость средств расчета :

а) в оборотах ( ОРо ):

(ОРо) = V / ДБ

где ДБ - средняя дебиторская задолженность (см. табл. )

1997г. : ОРо= 11.16 оборота ДБ= (0+870906)/2=435453

1998г. : ОРо= 5.65 оборота

ДБ= (870906+66123)/2=468514.5

б) в днях ( ОРд ) :

ОРд = 360 / ОРо

1997г. = 32.26 дн.

1998г. = 63.72 дн.

7) Оборачиваемость материально – производственных запасов :

а) в оборотах ( ОЗо )

ОЗо = ЗП / ЗЗ ,

где ЗП - затраты на производство продукции (табл. )

ЗЗ - средние производственные запасы (табл. )

1997г. – 2790402 / 367019,5 =- 7,60 оборота

1998г. – 2177575 / 424763,5=5.13 оборота

б) в днях ( ОЗд ) :

ОЗд = 360 /ОЗо

1997г. - 44.37 дня

1998г. - 70.18 дня

8) Продолжительность производственного цикла ( Пц ) :

ПЦ = ОРд + ОЗд

1997г. - 32.26 + 44.37 = 76.63 дн.

1998г. - 63.72 + 70.18 = 133.9 дн.

9) Оборачиваемость собственного капитала ( ОСК ) :

ОСК = V / СК ,

где СК-средняя величина собственного капитала (табл. )

1997г. - ОСК=80.46 оборота ( СК=(10+1198)/2=604)

1998г.-ОСК=15.56 оборота (СК=(134991+205058)/2=170025)

10) Оборачиваемость основного капитала ( ООК ) :

ООК = V / Бн,

где Бн - итог среднего баланса-НЕТТО (табл. )

1997г.-ООК=3.32оборота , БН=(971710+1955234)/2=146372

1998г.ООК=1.99 оборота , БН= (134991+205058)/2=170024,5

Табл. 5.1. Показатели активности предприятия

| Показатели | Г О Д Ы | Темп изменения % | Изменение (+,-) | |

| 1997 | 1998 | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. Основной капитал, руб. 2. Выручка от реализации,руб 3. Балансовая прибыль, руб, 4. Производительность труда 5. Фондоотдача, р.-р. 6. Оборачиваемость средств расчета :а) в оборотах б) в днях 7. Оборачиваемость материально-производственных запасов : а) в оборотах б) в днях 8. Продолжительность операционного цикла, в днях 9.Оборачиваемость собственного капитала, в оборотах 10.Оборачиваемость основного капитала, в оборотах | 1463472 4860028 2056831 1215.01 75.02 11.16 32.26 7.60 44.37 76.63 80.46 3.32 | 1332309 2645618 461607 1017.55 18.71 5.65 63.72 5.13 70.18 133.90 15.56 1.99 | 91,04 54.44 22.44 83.75 24.94 50.63 197.52 67.50 158.17 174.74 19.34 59.94 | -131163 -2214410 -1595224 -197.46 -56.31 -5.51 31.46 -2.47 25.81 57.27 -64.90 -1.33 |

Из представленных в табл. данных, характеризующих деловую активность предприятия за 1997 г. и 1998 г. видно, что показатели за 1998 имеют тенденцию снижения. При относительно невысоком темпе снижения основного капитала (91.04%),выручка от реализации уменьшилась почти в 2 раза (темп снижения 54.44%), а балансовая прибыль составила всего 22.44% от 1997г.

Можно сделать вывод, что :во-первых,снижается экономический потенциал предприятия; во-вторых, по сравнению с темпами снижениям экономического потенциала, объем реализации снизился более высокими темпами, т.е., либо ресурсы предприятия используются неэффективно, либо понизился спрос на данную продукцию, либо произошли структурные изменения в самой продукции;

в-третьих, прибыль понизилась гораздо боле высокими темпами, чем выручка от реализации, что свидетельствует, как правило, об относительном повышении издержек обращения.

Известно, что для нормального функционирования предприятия необходимы трудовые, материальные и финансовые ресурсы.

Эффективность использования трудовых и материальных ресурсов измеряется такими показателями, как производительность труда и фондоотдача.

Снижение производительности труда в 1998 г. характеризует производственную деятельность предприятия с отрицательной стороны, что же касается фондоотдачи, то резкое ее снижение объясняется ухудшением использования производственной мощности предприятия.

Эффективность использования финансовых ресурсов определяется их оборачиваемостью.

Важнейшие показатели хозяйственной деятельности предприятия - прибыль и объем реализованной продукции - находятся в прямой зависимости от скорости оборачиваемости оборотных средств.

Оборотами, при оценке и анализе, являются:

- для производственных запасов - затраты на производство реализованной продукции;

- для дебиторской задолженности - реализация продукции по безналичному расчету. Но поскольку этот показатель не отражается в отчетности и его следует выявлять по данным бухгалтерского учета, на практике его заменяют показателем выручки от реализации.

Чрезвычайно важным показателем, представляющим собой обобщающую характеристику продолжительности омертвления финансовых текущих активов, является показатель продолжительности операционного цикла. Он показывает, сколько дней в среднем проходит с момента вложения денежных средств в текущую производственную деятельность до момента возврата их в виде выручки на расчетном счете. Снижение этого показателя (показателя продолжительности операционного цикла) - одна из основных внутрихозяйственных задач предприятия.

Показатели эффективного использования отдельных видов ресурсов обобщаются в показателях ОСК и ООК, характеризующих соответственно отдачу вложенных в предприятие собственных средств и всех средств, включая привлеченные.

Экономическая интерпритация этих коэффициентов различна. Так, ОСК=80.46 означает, что на каждый рубль средств капитала, вложенный собственником в актив предприятия в 1997 г., приходилось 80.46 руб. выручки от реализации продукции или что средства вложенные собственником в активы предприятия сделали в 1997 г. около 80.5 оборотов.

Значительно уменьшилась оборачиваемость собственного капитала и оборачиваемость основного капитала, что обусловлено значительным снижением выручки от реализации, увеличением величины собственного капитала, а также практически не изменившимся средним итогом баланса.

Продолжительность операционного цикла увеличилась с76.63 до 133.9, что вызвано в основном снижением оборачиваемости средств расчета.

Деятельность предприятия, в целом, нельзя признать успешной.

Оценка и анализ прибыли.

Результативность и экономическая целесообразность функционирования предприятия измеряется абсолютными и относительными показателями. Различают показатели экономического эффекта и экономической эффективности.

Экономический эффект - это показатель, характеризующий результат деятельности предприятия. В качестве показателей эффекта используют прибыль, которая является основным показателем, характеризующим безубыточность работы предприятия. Вместе с тем, по этому показателю, рассматриваемому изолированно, нельзя сделать обоснованные выводы об уровне рентабельности.

Экономическая эффективность – относительный показатель, соизмеряющий полученный эффект с затратами или ресурсами, используемыми для достижения этого эффекта.

Существует два подхода к оценке экономической эффективности:

- ресурсный подход;

- затратный подход.

т.е. ЭФ = Э / Р ,

где Э - величина экономического эффекта (прибыли),

Р - величина ресурсов или затрат.

Весьма эффективным по своим аналитическим возможностям является вертикальный анализ отчета о финансовых результатах и их использовании , позволяющий изучить динамику удельного веса валового дохода предприятия и влияния ряда факторов на изменение в динамике прибыли (см. табл. ).

Табл. 5.2. Вертикальный компонентный анализ финансовых результатов.

| Показатели | 1997 | 1998 | ||

| Руб. | % | Руб. | % | |

| 1 | 2 | 3 | 4 | 5 |

| 1.Всего доходов и поступлений | 5965047 | 100 | 3231127 | 100 |

| 2.Выручка от реализации | 5977842 | 100,22 | 3237620 | 100,20 |

| 3.НДС (+ акцизы) | 1117814 | 18,70 | 592000 | 18,29 |

| 4.Затраты на производство реализованной продукции | 2790402 | 46,68 | 2177575 | 67,29 |

| 5.Результат от реализации ( 2-3-4) | 2069626 | 34,62 | 468043 | 14,46 |

| 6.Результат от прочей реализации | 5542 | 0,09 | 11071 | 0,34 |

| 7.Результат от внереализационных операций | -18337 | -0,31 | -17568 | -0,54 |

| 8.Балансовая прибыль (5+6+7) | 2056831 | 34,48 | 461546 | 14,28 |

| 9.Платежи в бюджет | 674608 | 32,89 | 167193 | 36,23 |

| 10.Чистая прибыль (8-9) | 1380423 | 23,14 | 294353 | 9,11 |

ПРИМЕЧАНИЕ. Удельный вес стр. 2, 6, 7, 8, 10 определяется к стр. 1; стр. 3, 4, 5 определяется к стр. 2;

стр. 9 определяется к стр. 8.

Из приведенных в табл. информации можно сделать следующие выводы:

1) В результате допущенных убытков по внереализационным операциям доходы и поступления в 1997 г.и в 1998г. были меньше выручки от реализации продукции на 12795 руб. и 6497 руб. соответственно ( наблюдается снижение убытков по внереализационным операциям).

2) Прочая реализация (неосновная деятельность) в формировании доходов существенной роли не играет (в 1997 - 0.09%, в 1998 - 0.34%).

3) Увеличение удельного веса затрат на производство реализованной продукции с 46.68% до 67.26% при уменьшении удельного веса в прибыли от реализации с 34.62% до 14.46% свидетельстует об относительном увеличении издержек производства и обращения и о снижении рентабельности продукции.

4) Уменьшение удельного веса балансовой прибыли с 34.48% до 14.28% и чистой прибыли с 23.14% до 9.11% указывает на отрицательные тенденции, наблюдаемые в деятельности предприятия.

Разные темпы изменения этих показателей вызваны корректировкой системы налогообложения. Так если в 1997 г. платежи в бюджет составляет 32.89%, то в 1998 г. - 36.23%.

Поскольку основным источником формирования балансовой прибыли является прибыль от реализации продукции (ее удельный вес в балансовой прибыли составляет в 1997 г. - 100.62%, а в 1998г. - 101.41%).

Рассмотрим более подробно этот показатель. На прибыль от реализации продукции оказывают влияние:

- изменения в продажных ценах на продукцию (1);

- изменения в тарифах на услуги (2);

- изменения в себестоимости продукции (3);

- изменения в объеме и структуре реализации продукции (работ и услуг) (4).

В целях выявления влияния перечисленных выше факторов в табл. приводятся исходные данные для такого анализа, где фактические данные за 1997г. принимаются в качестве базисных, а фактические данные за 1998 г. пересчитываются в базисных ценах и себестоимости.

Необходимо знать объем товарной продукции в действующих ценах и объем товарной продукции в сопоставимых ценах.

Табл. Исходные данные для анализа влияния факторов на прибыль от реализации продукции.

| Показатели | Фактическая реализация в 1997 г. (базис) * | 1998 г. в базисных ценах и себестои- мости | Фактическая реализация в 1998 г. * |

| 1. Выручка от реализации за вычетом НДС 2. Затраты на производство реализации продукции. 3. Прибыль от реализациии | 4860028 2790402 2069626 | 2645618 2177575 468043 | 7635254 6284481 1350772 |

* - цены скорректированы по коэффициенту изменения рубля по средним величинам в 1997г. и в 1998г. Коэффициент изменения рубля по средним величинам в 1998г. по отношению к базисному 1997г. равен 4.941 .

Из табл. видно, что прибыль от реализации продукции в 1998 г. по сравнению с 1997 г. уменьшилась на 718854 руб. (1350772-2069626=-718854).

Рассмотрим влияние на этот результат каждого из четырех, выше названных факторов.

Влияние изменений продажных цен на продукцию проявляются через показатель выручки от реализации Сопоставляем фактическую реализацию в текущих и базисных ценах, находим влияние этого факта на прибыль : 7635254-2645618=4989636

Себестоимость проявляется в показателе затрат на производство. Сопоставляя, аналогично предыдущему, два показателя затрат находим отклонение по себестоимости. Оно равно 2177575 – 6284481 = -4106906. Следовательно, имеет место удорожание себестоимости.

Сравнивая два показателя прибыли: 468043 – 2069626= = = -1601583 руб., следует иметь ввиду, что эти показатели рассчитаны в одинаковых ценах и одинаковой себестоимости.

В этих показателях отличается только объемы и структуры реализованной продукции. Для того, чтобы вычленить влияние объема реализации, определим, на сколько относительно изменился их объем. Для этого по данным таблицы сделаем такой расчет :

2645618 / 4860006 * 100 = 54.44%.

Отсюда следует, что объем реализации уменьшился на 45.56%, следовательно и прибыль за счет этого фактора уменьшилась в той же пропорции, т.е.

2069626 * 45,56 / 100 = 9429 22 руб.

Остальное влияние -58 руб.(-1601583+942922= -658661) следует отнести за счет изменения в структуре реализованной продукции.

Т.о. прибыль от реализации продукции отклонилась от базисной величины (изменилась) под влиянием следующих факторов:

а) рост продажных цен +4989636 руб.

б) удорожание себестоимости -4106906 руб.

в) изменение объема реализации -942922 руб.

г) изменение структуры реализации -658661 руб.

Сумма отклонений -718853 руб.

Оценка и анализ рентабельности.

В практике аналитической работы применяют несколько показателей рентабельности:

- рентабельность продукции (продаж);

- рентабельность основной деятельности (продукции);

- рентабельность производственных фондов;

- рентабельность основного капитала;

- рентабельность собственного капитала.

Формулы расчета и используемое для этого информационное обеспечение приводится ниже.

1) Рентабельность продукции ( Рп ) :

Прибыль от реализации, Пр

Рп = --------------------------- ---------------- * 100

Выручка от реализации, В

1997г. - Рп = 2069626/4860028*100=42.58%

1998г. - Рп = 468043/2645618*100=17.69%

2) Рентабельность основной деятельности (Род).

Прибыль от реализации, ПР

РОД = ---------------------------------------------------------- * 100

Затраты на производство продукции, З

Похожие работы

... с фактами деятельности предприятия. Здесь необходимо подчеркнуть, что базис составляют именно данные из документов, а не сами первичные документы. Начиная разработку системы автоматизации управления на предприятии, необходимо определить, что составляет информационное содержание базы данных- основного системообразующего звена в системе. Естественно предположить, что основное содержание базы данных ...

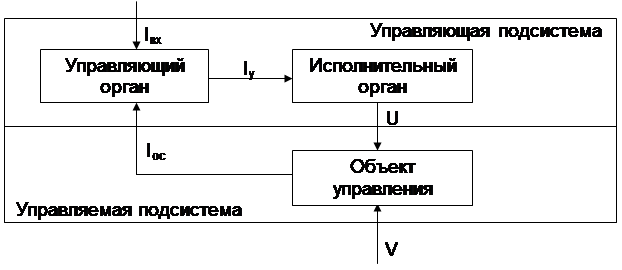

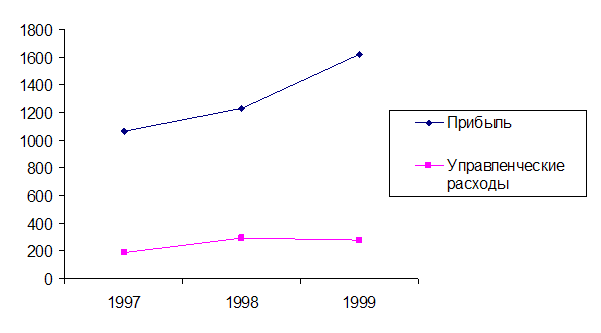

... товарного предложения: качество и ремонтоспособность продукции, а также уровень сервиса и др. 3. Влияние уровня компьютеризации на работу систем управления предприятием Управленческая деятельность выступает в современных условиях как один из важнейших факторов функционирования и развития промышленных фирм. Эта деятельность постоянно совершенствуется в соответствии с объективными требованиями ...

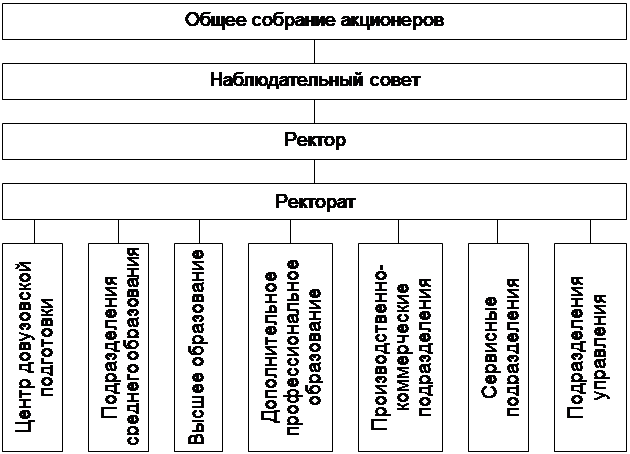

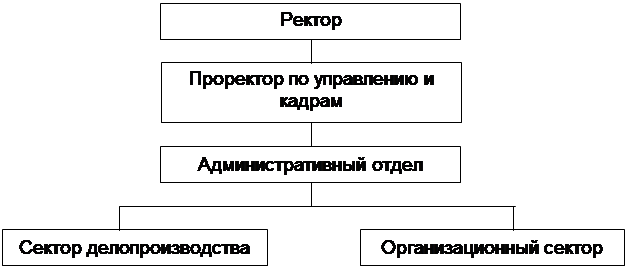

... , несмотря на такое лидерство, еще рано говорить о том, что информационные системы прочно вошли жизнь современных управленцев. 2 АНАЛИЗ ИНФОРМАЦИОННОГО ОБЕСПЕЧЕНИЯ УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ 2.1 Общая характеристика объекта исследования ОАО «Технический университет КубГТУ» был создан 9 октября 1992 года. Новые экономические условия требовали создания в Кубанском государственном ...

... проведу небольшую классификацию информационных систем, определю возникающие при внедрении в организацию проблемы и проведу краткий обзор уже существующих систем. 1. Введение в информационные технологии управления предприятием. 1.1. Практика выдвигает новые требования. Сегодня положение дел в рассматриваемой области характеризуется крайней неопределенностью. Во-первых, это связано с ...

0 комментариев