Навигация

Оценка эффективности использования лизинга

2.2. Оценка эффективности использования лизинга.

Лизингополучателю необходимо при-нять грамотное управленческое решение о выборе способа фи-нансирования инвестиционного проекта, располагая при этом информацией о размере ежегодного лизингового платежа или об общей сумме лизинговых платежей за весь срок использования имущества. В случае отсутствия соб-ственных средств финансирования выбор делается между двумя вариантами:

- использование лизинга как формы привлечения заемных средств;

- использование займов (кредитов банка).

Рассмотрим следующую ситуацию:

Предприятие желает приобрести станок стоимостью 100 000 руб. Лизин-годатель предлагает передать этот станок в лизинг с ежегодной платой 34 000 руб., по договору, заключенному на 5 лет.

Зная аренд-ную плату (сумму ежегодного лизингового платежа), можно уточнить в банке вопрос о том, сколько нужно ежегодно платить банку, чтобы погасить кре-дит за пять лет в размере 100 000 руб. под 15% годовых.

1. Расчет размера ежегодного платежа банку, включающего сумму кредита и процентов по нему, а также общей суммы этих платежей за 5 лет.

ПКеж = К х Кан, (1)

ПКеж = 100 000 х 0,29832= 29 832 руб.,

где ПКеж — размер ежегодных платежей банку, включающих часть и проценты за кредит;

К — ссуда банка, равная 100 000 руб.;

Кан - коэффициент аннуитета, равный 0,29832 при 15% годовых сроке 5 лет.

За пять лет общая сумма платежей банку составит 149 160 руб., из них 100 000 руб. — ссуда и 49 160 руб. — проценты за кредит.

Размер ежегодных платежей лизингодателю составит 34 000 руб. за пять лет - 170 000 руб.

Если оценивать только данные цифры, то совершенно ясно, что экономически эффективнее использовать кредитные ресурсы банка для приобретения станка, чем пользоваться услугами лизингодателя, так как сумма ежегодного платежа банку, включающего погашение ссуды и пpoцентов по ней, меньше, чем сумма ежегодного платежа лизингодателю. Однако источником погашения кредита является чистая прибыль предприятия, амортизация и налоговые льготы, в то время как лизинговые платежи полностью включаются в себестоимость продукции.

И различия в оценке эффективного использования кредитных ресурсов банка по сравнению с лизингом этим не исчерпываются. Так как если предприятие использует кредитные ресурсы для финансирования инвестиционного проекта, то оно пользуется льготой по налогу на прибыль. Налогооблагаемая прибыль в этом случае уменьшается на сумму предоставленной ссуды для финансирования инвестиционного проекта и процентов, уплаченных по ней. Проценты по ссуде подлежат льготированию по налогу на прибыль до момента введения в эксплуатацию основных средств.

При использовании лизингового имущества лизингополучатель не имеет права на льготы по налогу на прибыль. Наряду с этим при использовании кредитных ресурсов банка для финансирования инвестиционного проекта основные средства, приобретенные за счет ссуды, становятся собственностью предприятия. При использовании имущества на условиях лизинга основные средства остаются собственностью лизингодателя, если иное предусмотрено условиями договора.

2. Расчет дополнительного эффекта.

Дополнительный эффект в расчете на год от реализации инвестиционного проекта (Эсрл) в случае использования для его финансирования лизинговых платежей вместо кредитных ресур-сов банка можно рассчитать как разницу между суммой ежегод-ной платы, идущей на погашение кредита и процентов по нему, уменьшенной на сумму амортизации и налоговых льгот, с одной стороны, и скорректированными лизинговыми платежами, с дру-гой стороны.

Эсрл = К*Кан –А– (К–Н) + (К+Фост)-Ким -(ЛП-А):(100-Н),

Т1*100 2*100 100

где Эсрл - дополнительный экономический эффект в расчете на год от ис-пользования лизинга в сравнении с использованием банковско-го кредита, руб.;

К - ссуда, предоставленная банком для покупки оборудования, руб.;

Кан — коэффициент аннуитета, показывающий размер ежегодных от-числений банку с учетом процентов по ссуде;

К х Кан — размер ежегодных платежей банку на погашение ссуды и про-центов по ней, руб.;

ЛП - ежегодная сумма лизингового платежа, руб.;

А — ежегодная сумма амортизации, руб.;

Н — ставка налогообложения прибыли;

T1 - срок погашения ссуды банку, лет;

Фост - остаточная стоимость оборудования, руб.;

Ким - ставка налога на имущество, %.

Экономическую эффективность от реализации инвестицион-ного проекта в расчете на год при использовании лизинговых платежей в качестве источника инвестиций следует рассчитывать по одной из следующих формул:

Эпр1 = РП1 – С1 – ЛП, (3)

Эпр2 = (РП1 – С1 - ЛП) - (РПо - Со + Ао), (4)

Эпр3 = (Со + Ао) - (С1+ ЛП), (5)

где Эпр1 - экономический эффект в расчете на год от реализации инве-стиционного проекта, направленного на обеспечение выпуска новой продукции, когда источником инвестиций служат ли-зинговые платежи, руб.;

Эпр2 - экономический эффект в расчете на год от реализации инвестиционного проекта, направленного на увеличение выпуска продукции и снижение себестоимости, когда источником инвестиций служат лизинговые платежи, руб.;

Эпр3 - экономический эффект в расчете на год от реализации инвестиционного проекта, направленного на снижение себестоимости, когда источником инвестиций являются лизингов) платежи, руб.;

РП0, РП1 - выпуск продукции до и после реализации инвестиционного проекта в расчете на год, руб.;

С0, С1 - себестоимость продукции без учета лизинговых платежей соответственно до и после реализации инвестиционного проекта в расчете на год, руб.;

ЛП - сумма лизинговых платежей в расчете на год, руб.;

А0 - годовая сумма амортизационных отчислений, входящая в себестоимость продукции, до реализации инвестиционного проекта, руб.

Похожие работы

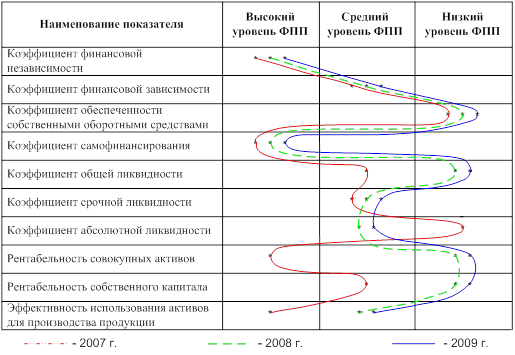

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

... или рентабельности; 5) характеристики ликвидности обыкновенных акций, или рыночные показатели. Используя данные из финансовой отчетности эмитента «Уралсвязьинформ» рассчитаем аналитические коэффициенты для выяснения инвестиционной привлекательности его обыкновенных акций. 2.1.1 Показатели ликвидности Показатели ликвидности — это финансовые коэффициенты, отражающие способность компании ...

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

... , которая включает в себя расчет группы показателей, выбор которых зависит от целей, которые ставит перед собой инвестор. Инвестиционная привлекательность предприятия включает в себя: 1) стартовое состояние предприятия, которое характеризуется: - производственным потенциалом (наличие земель сельскохозяйственного назначения, основных производственных фондов (продуктивный скот, техника), ...

0 комментариев