Навигация

Исследование конъюнктуры товарного рынка обуви

3.2. Исследование конъюнктуры товарного рынка обуви

Емкость обувного рынка России определяется объемом реализуемой продукции отечественного и зарубежного производства, который находится в непосредственной зависимости от факторов определяющих платежеспособный спрос населения.

В России в настоящее время зарегистрировано более 300 предприятий всех форм собственности, производящих обувь различного назначения и ассортимента, однако только 195 из них функционируют постоянно в соответствии с данными Госкомстата.

В 2001 г. производственные мощности обувной промышленности использовались на 23%. По официальной статистике к концу 1998 г. объем выпускаемой в России обуви упал до 24,5 млн.пар в год. В 2000 году объем производства увеличился почти на 20%, в 2001 году – еще на 13 % и составил около 33 млн. пар в год. Обувь изготавливали на 207 предприятиях легкой промышленности, в том числе почти 30 предприятий – это предприятия бытового обслуживания, обществ инвалидов, небольшие производства на кожевенных, меховых и других предприятиях. Две трети всего объема произвели 30 предприятий, выпуск на каждом из которых превысил 300 тыс. пар, их доля в объеме выпуска легкой промышленности составила 67 %. В их число вошли 7 предприятий, ранее выпускавших небольшие объемы. На этих 30 предприятиях выпуск увеличился на 14,5 %.

Из 30 наиболее крупных по выпуску обуви предприятий на пяти выпуск сократился в среднем на 18 %, а на остальных 25 – вырос на 28 %, в том числе на 7 крупнейших – на 86 %.

Низкая конкурентоспособность российской обуви на мировом рынке является причиной столь низкой доли экспорта обуви в объеме производства российских предприятий – всего 8 %. Из отчета World Footwear Markets 2001 следует, что доля стран Восточной Европы в мировом производстве обуви составляет всего 2,3 %. Россия в этой группе стран занимает третье место после Польши и Румынии.

Доля импортной продукции на российском рынке составляет около 70-80 %. Причем доля качественной импортной обуви крайне низка. По информации Ассоциации производителей обуви Италии (ANCI) в 1998-1999 г.г. объем импорта из Италии в Россию сократился в 9 раз по сравнению с 1997 годом. В 2001 году объем ввезенной в Россию итальянской обуви составил всего 3,6-3,7 млн. пар. По данным ГТК РФ, объем легально ввезенной в Россию обуви в 2000 году составил 9 млн. пар, а в 2001 году т- 11,9 млн. пар. Экспорт обуви в Россию из стран Евросоюза сократился на 73,2 % - до 2,53 млн. пар с 9,44 млн пар в соответствующем периоде 1999 года.

Основной вал импорта приходится на КНР и Юго-Восточной Азии. Причем эта продукция отличается крайне низким качеством по сравнению. С российской продукцией и тем более по сравнению с европейской, а также заниженными ценами при ввозе в Россию.

Следует отметить, что на внутреннем обувном рынке России значительное место занимает неучтенная продукция. По данным Госкомстата и ГТК РФ, 179 млн. пар обуви – это неучтенная продукция в 2000 г., а в 2001 г. – более 100 млн. пар, это свыше 60 % от всего объема потребляемой обуви в стране.

Наносится ущерб отечественным товаропроизводителям, так как ввозимая контрабандным путем обувь на 50-60 % дешевле обуви российских обувных предприятий, что создает неравные условия конкуренции.

Массовому незаконному ввозу обуви в страну способствует утвержденное постановлением Правительства РФ от 10.07.99 № 783 положение «О перемещении товаров физическими лицами через таможенную границу Российской Федерации», согласно которому физическое лицо может беспошлинно провозить через границу до 50 кг, с пошлиной 4 ЕВРО за 1 кг – до 200 кг груза. На основании этого постановления предприимчивые коммерческие структуры разработали и осуществляют различные схемы контрабандного ввоза товаров в страну.

Отрицательным для реализации отечественных изделий является сближение уровня цен на отечественные и импортные изделия за счет более быстрого роста цен на отечественные изделия (табл. 2).

Одной из характерных особенностей обувного рынка на настоящем этапе является сокращение товарных остатков предыдущих периодов. По оценкам специалистов доля остатков поставок предыдущих периодов в общей структуре обувного рынка уменьшилась более чем в 2 раза по сравнению с 2000 г. и составила около 10 % от емкости рынка.

Таблица 2

Средние цены на отдельные виды обуви отечественного и импортного производства и их соотношение в 2001 г.

| Вид обуви из натуральной кожи | Средняя цена на обувь, руб. | Соотно-шение средних потреби-тельских цен | Справочно: 1999 г. | |||

| Ср. цена на обувь, руб. | Соотно-шение средних потребительских цен | |||||

| Отечеств. | Импорт. | Отечест. | Импорт. | |||

| Полуботинки мужские Сапоги зимние женские Туфли кросовые детские | 747 1527 366 | 1141 2071 542 | 65,5 73,8 67,6 | 408 723 228 | 668 1265 392 | 61,1 57,1 58,0 |

Важным аспектом развития обувного рынка России является тот факт, что, несмотря на сложные макроэкономические процессы, сохраняется достаточно высокий спрос на обувь различного ассортимента. Известно, что в результате финансового кризиса резко упал уровень жизни большей части населения.

По оценке Всемирного банка в 2000 г. в России стало в два раза больше бедных по сравнению с 1997 г. и около половины жителей имеют доходы ниже прожиточного уровня. Тем не менее, объем продаж обуви не только не снизился по аналогии с общим розничным товарооборотом, но наоборот возрос на 7,2 % по сравнению с 1998 г.

Изменения произошедшие на потребительском рынке обуви свидетельствуют, что в регионах спрос на обувь по розничной цене выше 30 долл. США уменьшился значительнее, чем в Москве, хотя изначально он был намного ниже.

Изменилось распределение спроса между каналами сбыта. По этому показателю есть существенная разница между Москвой и регионами. В Москве после кризиса число покупателей обуви на вещевых рынках практически не возросло. Во-первых, это связано с тем, что ассортимент вещевых рынков резко сместился в сторону более дешевой и менее качественной обуви, что не устраивает значительную часть розничных покупателей. Во-вторых, группа покупателей, испытывающих недоверие к покупкам обуви на рынках, вполне устойчива и составляет не менее 30 % даже среди населения с доходами ниже среднего уровня.

В регионах доля продаж обуви на вещевых рынках заметно возросла в силу того, что значительно увеличилось число людей, приобретающих более дешевую обувь. Если до кризиса во многих регионах основным местом покупки обуви (50-60%) были магазины, то к середине 1999 г. такую долю стали занимать покупки на вещевых ранках.

В регионах и в магазинах и на рынках основной спрос приходится на туфли по розничным ценам 450-600 руб. за пару, сапоги 700-900 руб. за пару. Розничные покупатели стали больше приобретать отечественную обувь, поэтому в новых условиях повышенной популярностью пользуются магазины при производителях обуви, где розничная наценка минимальна.

Анализ баланса спроса и предложения на обувном рынке РФ (табл.3) свидетельствует о том, что спрос на обувь (объем продаж) в стоимостном выражении вырос с 40361 млн. руб. в 2000 г. до 67948 млн. руб. (на 68,4) в 2001 при одновременном снижении индекса физического объема.

Таблица 3

Баланс спроса и предложения на обувном рынке РФ

| Наименование показателя | В 2000 г. млн. пар | В 2001 г. млн. пар |

| 1. Потребность в обуви | 260,0 | 260,0 |

| 2. Объем продаж (спрос на обувь) | 120,0 | 110,0 |

| 3. Импорт | 12,0 | 6,0 |

| 4. Экспорт | 3,9 | 4,5 |

| 5. Товарные запасы | 20,4 | 9,8 |

| 6. Производство обуви | 29,3 | 33,0 |

| 7. Предложение рынку (п.6 + п.3 – п.4 + п.5) | 57,8 | 41,9 |

| 8. Избыток/дефицит (п.2 – п.7) | 62,2 | 68,1 |

Статистические данные подтверждают динамику роста объемов производства обуви российскими предприятиями с 29,3 млн. пар в 2000 г. до 33,0 млн. пар в 2001 г., в 2001 г. объем выпуска должен составить не менее 35,5 млн. пар (за 1 квартал 2001 г. изготовлено 7,7 млн. пар).

Расчеты показали, что потребность в обуви по РФ составляет 260,0 млн. пар при уровне отечественного производства в 2000 г. – 33 млн. пар, а степень ее удовлетворения за счет отечественного производства – 11,4 %. В 2001 г. ожидается некоторый рост отечественного производства обуви до 35,5 млн. пар и как следствие, увеличение степени удовлетворения потребности за счет отечественного производства до 13,6%.

Важной характеристикой и регулятором рынка является диапазон цен на различные виды продукции, который не должен превышать предельный уровень платежеспособности по каждой категории покупателей. Сложившийся диапазон цен на рынке обуви приведен в таблице 4.

Таблица 4

Диапазон цен на рынке обуви РФ

| Вид обуви из натуральной обуви | Диапазон цен, руб. (min – max) |

| 1. Традиционная обувь: | 600-8000 |

| 1.1. Сапожки, ботинки утепленные | 600-7500 |

| 1.2. Сапожки, ботинки неутепленные | 300-5000 |

| 1.3. Полуботинки, туфли на кожаной подошве | 250-5000 |

| 1.4. Полуботинки, туфли на резиновой подошве | 350-2500 |

| 1.5. Сандалеты, туфли летние | 500-5000 |

| 1.6. Туфли модельные | 200-3750 |

| 2. Спортивная обувь |

Данные приведены без учета обуви производства стран Юго-Восточной Азии из-за крайне низкого качества. Данные этой таблицы свидетельствуют о значительном колебании цены в рамках одной ассортиментной группы. Это обусловлено присутствием на обувном рынке России обуви различного уровня качества от эксклюзивной (Англия, Германия, Италия, Испания) для элитарного покупателя до низкокачественной обуви из Азии. Обувь российских производителей занимает промежуточное положение на уровне между дешевой импортной обувью и импортной обувью со средней стоимостью. Эта отличительная особенность российского рынка обусловлена также резким расслоением покупателей по уровню доходов.

В таблице 5 приведены цены, сложившиеся на российском рынке, дифференцированные для отечественной и импортной обуви. Импортная обувь представлена тремя группами: высококачественная элитная обувь с высоким уровнем цены (Англия, Германия, Канада, Италия), достаточно качественная со средним уровнем цен (Финляндия, Япония, Чехия, Испания, Португалия, Италия) и низкокачественная обувь из дешевых комплектующих с низким уровнем цены, ниже цен российских производителей (Китай, Вьетнам, Бангладеш, Тайвань).

Таблица 5

Диапазон цен на российском рынке дифференцированный для отечественной и импортной обуви

| Вид обуви из натуральной обуви | Диапазон цен, руб. (min – max) | |||

| Отечес-твенная | Импортная | |||

| Дорогая | Ср.ур-нь | Дешевая | ||

| 1. Традиционная обувь: | ||||

| 1.1. Сапожки, ботинки утепленные | 400-1500 | 2275-8000 | 825-2100 | 280-480 |

| 1.2. Сапожки, ботинки неутепленные | 400-1200 | 1500-7500 | 600-2400 | 250-450 |

| 1.3. Полуботинки, туфли на кожаной подошве | 300-680 | 1200-5000 | 500-1300 | 170-370 |

| 1.4. Полуботинки, туфли на резиновой подошве | 220-400 | 900-5000 | 370-680 | 100-230 |

| 1.5. Сандалеты, туфли летние | 210-480 | 800-2500 | 350-850 | 100-180 |

| 1.6. Туфли модельные | 250-850 | 750-5000 | 420-1100 | 200-450 |

| 2. Спортивная обувь | 200-400 | 550-3750 | 340-700 | 150-320 |

3.3. Исследование потребительских предпочтений и определение емкости рынка обуви

Спрос на обувь обусловлен потребительскими предпочтениями, где решающими являются не объективные характеристики, а субъективное восприятие свойств обуви – покупательская ценность, состоящая из ряда компонентов.

Поэтому важно установить, по каким критериям оценивает и приобретает покупатель обувь с желательной для него комбинацией свойств.

С этой целью был проведен опрос в форме анкетирования. Опрос показал, что значимость показателей, влияющих на выбор и покупку обуви у групп потребителей различных по возрасту, полу и социальному положению варьируется.

Опрос охватил 100 респондентов, из них 37 % мужчин и 63 % женщин. Распределение респондентов по возрасту: до 25 лет – 42 %, 25-39 – 22 %, 40-54 лет – 20 %, старше 55лет – 16 %; по социальному положению: студенты – 36 %, занятые физическим трудом – 34 %, руководители – 6 %, пенсионеры – 6 %, домохозяйки – 18 %.

Для женщин старше 40 лет – качество, цена, сервисные услуги имеют большее значение, чем для возрастной группы до 25 лет, для которых важны – качество обуви, соответствие моде, внешнее оформление, торговый знак.

В группе 25-39 лет нет особого постоянства во мнениях. Примерно такая же картина наблюдается при опросе респондентов-мужчин.

Большое влияние при покупке на респондентов оказывает реклама на телевидении и радио, реклама в прессе. Следует отметить, что уровень доверия к информации, получаемой из непосредственного общения (знакомые, сослуживцы, личный опыт, наблюдение в магазинах), к фирменным каталогам, которые, как правило, также изучаются в магазинах или получаются от знакомых, иногда превышает уровень использования этих источников информации. Это говорит о том, что данные коммуникативные каналы имеют очень большой резерв и представляют особый интерес в силу высокого уровня доверия к ним.

На вопрос анкеты о предпочитаемых местах покупки обуви респонденты-мужчины ответили следующее: 45 % - предпочитают покупать обувь на рынке, 33 % - в обувном магазине, 20 % - в фирменном магазине, 2 % - в других местах. Респонденты-женщины предпочитают делать покупки: 43 % - на рынке, 40 % - в обувном магазине, 15 % - в фирменном магазине, 2 % - в бутике.

Для определения потребительского поведения при покупке обуви следует знать мотивы приобретения: к началу нового сезона делают покупку 22 % мужчин и 28 % женщин; когда найдут удачную модель 19 % мужчин и 30 % женщин; при острой необходимости купить обувь 43 % и 24 % соответственно; когда бывают скидки 15% и 16 %; по другим причинам 1 % мужчин и 2 % женщин.

О предпочитаемых материалах для обуви респонденты-мужчины и женщины ответили следующее. Лидирующее положение занимает натуральная кожа, на втором месте – текстильные материалы. Мужчины предпочитают выбирать обувь из натуральной кожи – 81 %, текстильных материалов – 12 %. Женщины, в свою очередь, предпочитают обувь из натуральной кожи – 72 %, текстильных материалов – 22 %.

На вопрос «Какие отечественные обувные фирмы Вам известны?» Респонденты затруднялись ответить, называли несуществующие фирмы или давались их неточные названия. Это говорит о том, что потребитель мало интересуется отечественной обувью, и ему недостаточно поступает информации рекламного характера об отечественных обувных производителях.

Данные Госкомстата о численности населения, денежных расходах, потребности в обуви (1,77 пары на потребителя), срока обновления гардероба (2,4 года), объема выпуска обуви (данные представлены в приложении № 1), дают оценку степени привлекательности региона и позволяют выделить целевые сегменты, на которые предприятие должно ориентироваться.

Таковыми являются:

Москва и Московская область. Этот регион хоть и является насыщенным рынком, однако обладает рядом преимуществ перед остальными, а именно: высокой численностью населения и объемом расходов на душу населения, а также положительно высоким рейтингом по общему состоянию экономики региона. Причем, если в Москве степень удовлетворения потребности в обуви составляет 23,8 % (средний уровень среди российских регионов), то для Московской области аналогичный показатель значительно ниже – 12,8 %, что указывает на явную привлекательность данного рынка.

Санкт-Петербург и Ленинградская область отличаются высоким местом в рейтинге по общему состоянию экономики региона, внушительной численности населения, высокими расходами на душу населения, наряду с дефицитным показателем по степени удовлетворенности потребности в обуви.

Липецкая область также обладает рядом преимуществ перед другими регионами. Во-первых, географической близостью к Курску, что значительно упрощает весь сбытовой процесс и значительно удешевляет расходы, связанные с логистикой. Во-вторых, степень удовлетворения потребности в обуви составляет всего 2,9 %, явно дефицитный показатель. В-третьих, в рейтинге общего состояния экономики региона этот регион входит в первую десятку, что говорит о его высоком покупательском потенциале, наряду с довольно высоким показателем по потребительским расходам.

Иркутская область. Этот регион входит в первую десятку по размеру потребительских расходов на душу населения, в первую двадцатку по численности населения, в середине рейтинга общего состояния экономики. При этом выпуск обуви местными предприятиями в данном регионе составляет всего 4 тыс. пар в год и соответственно, степень удовлетворения потребности в области низка и составляет 0,1 %.

Томская область. Этот регион отличается высоким уровнем расходов на душу населения, дефицитным показателем по уровню удовлетворения потребности населения в обуви и относительно высоким размером населения. Причем общее состояние экономики данного региона довольно высокое.

Самарская область. Весьма густонаселенный регион. Несмотря на отсутствие некоторых данных, из других источников известно, что данный регион характеризуется высокими доходами населения и, соответственно, расходами, стабильным экономическим положением. Причем данный регион характеризуется дефицитным показателем по степени удовлетворения потребности населения в обуви.

В связи с доступностью каналов сбыта и близостью к потребителю можно выделить в отдельный целевой сегмент центрально-черноземный район. Он характеризуется высокой численностью населения, занимая второе место после Москвы, и дефицитным показателем по степени удовлетворенности потребности в обуви (исключая Курскую область). Выпуск обуви местными предприятиями на данном сегменте составляет всего 543 тыс. пар в год. Близость прилегающих областей значительно снижает расходы связанные с логистикой и позволяет быстро реагировать на изменение спроса.

Из всех выделенных в исследовании целевых сегментах наиболее сильно конкуренция проявляется на первых двух.

Москва и Московская область. На данном сегменте представлено 21 крупное предприятие, с общим годовым выпуском 5084 тыс. пар, из них: 1419 тыс. пар – детской, 1056,4 тыс. пар – мужской, 2608,6 тыс. пар – женской. Выпускаемая обувь высокого качества, в среднем цены на нее близки к ценам ОАО «Обукс». Производители активно используют рекламные и PR компании.

Основными конкурентами на данном сегменте являются: АО «Парижская коммуна» с годовым объемом выпуска 527 тыс.пар; МОФ им. Муханова – 583 тыс. пар; ЗАО МОФ Заря свободы – 1055 тыс. пар; Егорьевская обувная фабрика – 632 тыс. пар.

В качестве сравниваемых направлений деятельности ОАО «Обукс» и основных конкурентов выбраны следующие параметры (табл. 6)

Таблица 6

Оценка конкурентной силы

| Факторы конкурентоспособности | «Обукс» | «Париж-ская коммуна» | «Муха-нова» | «Заря свобо- ды» | Егорьевская обувная фабрика |

| Товар | |||||

| Качество | 5 | 3 | 4 | 5 | 3 |

| Престиж торговой марки | 3 | 3 | 3 | 4 | 3 |

| Защищенность патентами | 3 | 4 | 4 | 4 | 3 |

| Цена | |||||

| Продажная | 4 | 4 | 4 | 5 | 5 |

| Процент скидки с цены | 4 | 4 | 4 | 5 | 3 |

| Продвижение товара | |||||

| Реклама | 2 | 3 | 4 | 4 | 2 |

| Пропаганда | 2 | 2 | 2 | 3 | 2 |

| Общее кол-во баллов | 23 | 23 | 25 | 30 | 21 |

Из таблицы, приведенной выше, напрямую вытекают составляющие успешной деятельности на данном сегменте: разработка системы патентной защиты собственной продукции; более гибкая ценовая политика; активная рекламная и PR компании.

В список потенциальных конкурентов предприятий-производителей можно включить также: СП «Рязаньвест» - три магазина в Москве; «Юничел» - три магазина в Москве; «Вестфалика» - два магазина в Москве.

Санкт-Петербург и Ленинградская область. На данном сегменте обувь выпускают на 9 предприятиях. Общий годовой выпуск составляет 711,7 тыс. пар, из них: 11,9 тыс. пар – детской; 356,7 тыс. пар – мужской; 343,1 тыс. пар – женской. Рынок детской обуви на данном сегменте ненасыщен, поэтому приоритетным направлением является выход на данный рынок.

К основным производителям обуви относятся: ОАО «Скороход» с годовым объемом выпуска 174 тыс. пар; ЗАО «Невельская обувь» - 255,1 тыс. пар; Фабрика Динамо – 165 тыс. пар; «Ленвест» + СП «Ленвест» - 221,3 тыс. пар. В таблице 7 представлена оценка конкурентной силы.

Таблица 7

Оценка конкурентной силы

| Факторы конкурентоспособности | «Обукс» | «Скоро-ход» | «Невель-ская обувь | «Ленвест» + СП «Ленвест» | Динамо |

| Товар | |||||

| Качество | 5 | 3 | 5 | 4 | 4 |

| Престиж торговой марки | 3 | 3 | 4 | 3 | 3 |

| Защищенность патентами | 3 | 3 | 4 | 3 | 3 |

| Цена | |||||

| Продажная | 4 | 4 | 4 | 4 | 5 |

| Процент скидки с цены | 4 | 4 | 3 | 3 | 3 |

| Продвижение товара | |||||

| Реклама | 2 | 3 | 3 | 3 | 3 |

| Пропаганда | 2 | 2 | 4 | 2 | 2 |

| Общее кол-во баллов | 23 | 22 | 27 | 22 | 23 |

Анализ таблицы показывает на необходимость использования рекламных и PR компаний.

Липецкая область. В этом регионе существует единственное обувное производство АО «Липецоблбытсервис» (годовой выпуск – 65 тыс. пар), которое нельзя рассматривать как серьезного конкурента.

Иркутская область. Здесь в разрезе производителей обуви сколь-нибудь существенных конкурентов не существует.

Обувная промышленность представлена ОАО «Ангарск» с годовым объемом выпуска около 3 тыс. пар. Также имеются два магазина фирмы «Юничел».

Томская область. Крупных обувных производителей не отмечено.

Цетрально-черноземный район. В данном регионе представлено 13 предприятий-производителей обуви. Общий годовой объем составляет 819,9 тыс. пар (ОАО «Обукс» исключено из расчета общего годового объема). В этом регионе для фирмы «Обукс» нет серьезных конкурентов.

Необходимо отметить, что наиболее сильными конкурентами на товарном рынке будут являться не предприятия-производители обуви, а крупные торговые компании. То есть сбытовые структуры в первую очередь почувствуют конкуренцию именно со стороны таких фирм. Эти фирмы производят свою продукцию на различных предприятиях по давильческой схеме и обладают широчайшей сбытовой сетью, а также отлаженными связями с поставщиками современных комплектующих для производства обуви.

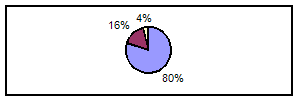

Общая потребность в обуви на выделенных сегментах равна 64647 тыс. шт – 100% от всего потенциального объема продаж. Что составляет 1/3 от всего объема обуви, купленной россиянами в прошлом году. Доля импортной продукции составляет 80 % или 51 718 тыс. пар. Таким образом, платежеспособный спрос на целевых сегментах составляет 12929 тыс. пар. Эта цифра согласуется с общим выпуском российских предприятий в прошлом году 33000 тыс. пар (целевые сегменты занимают долю чуть больше 1/3).

Применяя в данном случае базовый метод (метод от достигнутого результата в прошедших периодах), вычисляем емкость потенциального рынка удовлетворенного платежеспособного спроса:

12929 (прогнозный объем продаж) х 80% (ценовой фактор)= 10343 тыс пар – емкость рынка, скорректированная на ценовой фактор сбыта.

Анализ показывает, что по ценовому фактору потенциальные потребители модельной женской и мужской обуви – это фирмы, готовые платить за модельную обувь предлагаемые цены, и, естественно, выше. Это позволяет им сделать их потребительская платежеспособность.

Рассмотрение рынка далее показывает, что 90% от числа потенциальных пользователей в цену обуви сегодня включают стоимость доставки продукции.

10343 (емкость, скорректированная на ценовой фактор) х 0,90 = 9308 тыс. пар – емкость рынка, скорректированная на ценовой и эксплутационный факторы сбыта.

Доля рынка на выделенных сегментах путем сбыта 700000 тыс. пар, составит только

(700/9308)х100% = 7,52%

Очевидно, что в результате реализации проекта ОАО «Обукс», выпускающей продукцию данных объемов, сумеет закрыть лишь небольшую часть нынешнего сектора неудовлетворенного спроса на рынке. Это значит, что ОАО «Обукс» устойчиво будет чувствовать себя на рынках обуви.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ:

1. Аристархова Н. Маркетинг рынка предметов потребления// Маркетинг, № 6, 2000, с. 24-30

2. Ассэль Генри. Маркетинг: принципы и стратегия: Учебник для вузов – М.: ИНФРА-М, 1999. – 804 с.

3. Басовский Л.Е. Маркетинг: курс лекций. М.: ИНФРА-М, 2001. – 219 с.

4. Беляевский И.К. Маркетинговое исследование: информация, анализ, прогноз: Учебное пособие. – М.: Финансы и статистика, 2001. – 320 с.

5. Березин И.С. Маркетинг и исследование рынка. М.: Русская Деловая Литература, 1999.-416 с.

6. Благаев В.И. Маркетинг в определениях и примерах. – СПб.: Двадцатый трест, 1993.-377с.

7. Бревнов А.А. Маркетинг малого предприятия: Практическое пособие.-К.: ВИРА –Р, 1998 .-384 с.

8. Быховский Е. Изгой российской экономики//Кожевенная обувная промышленность, №1, 2002, с.8-17

9. Герчикова И. Методика проведения маркетинговых исследований//Маркетинг, №3, 1995, с.31-42

10. Голубков Е.П. Маркетинговые исследования: теория, методология и практика. 2-ое изд, перераб. И доп. – М.: изд-во «Финпресс», 2000.-464 с.

11. Горелова А. Маркетинговое исследование: многоаспектный взгляд//маркетинг, № 6, 2000, с. 19-23.

12. Дорошев В.И. Введение в теорию маркетинга: Учебное пособие.-М.: ИНФРА-М, 2000.-285 с.

13. Дуровин А.П. Маркетинг предпринимательской деятельности. – Минск.: НПЖ «Финансы, учет, аудит», 1997.-464 с.

14. Жуков В. Перспективы развития легкой промышленности и обувной отрасли: состояние производства обуви, импорт, экспорт//Кожевенно-обувная промышленность, №4, 2001, с.8-14

15. Жуков В. Рынок товаров легкой промышленности// Кожевенно-обувная промышленность, №6, 2001, с.5-9

16. Карпов В. Маркетинговое исследование рынка// Маркетинг, №2, 1994, с.78-88

17. Ковалев А.И., Войленко В.В. Маркетинговый анализ. – М.: Центр экономики и маркетинга, 1996.-176 с.

18. Комплексная диагностика ОАО «Курская обувь». По состоянию на 15.07.2001 г. Виамекс Консалтинг. Москва, 2001 г.

19. Короткий Ю. Формализация подхода к маркетинговым исследованиям//Маркетинг, №2, 1999, с. 65-70

20. Котлер Ф. Основы маркетинга. Пер. с англ. – М.: Прогресс, 1991.-698 с.

21. Кротов А. Сегментация по важности свойств продукта// Маркетинг, №5, 2000, с. 30-55

22. Крылова Г.Д., Соколова М.И. Маркетинг. Теория и 86 ситуаций: Учебное пособие для вузов. – М.: ЮНИТИ – ДАНА, 1999.-519 с.

23. Лебедев О.Т., Филипова Т.Ю. Основы маркетинга. – СПб.: ИД «МиМ», 1997.-224 с.

24. Панкрухин А.П. Маркетинг: Учебник.-М.: Институт международного права и экономики им. А.С. Грибоедова, 1999.-398 с.

25. Попов Е. Планирование маркетинговых исследований на предприятии//Маркетинг, №1,1999, с. 101-108

26. Романов А.Н., Корлютов Ю.Ю. Маркетинг: Учебник. – М.: Банки и Биржи, 1995.-560 с.

27. Стратегический план маркетинга ОАО «Обукс» за 2001 год

28. Уткина Э.А. Маркетинг.-М.: Ассоциация авторов и издателей «ТАНДЕМ» Изд-во ЭКМОС, 1998.-320 с.

29. Худокорнов А.Г. Академия рынка: Маркетинг. Пер. с фр. А. Дайан, Ф.Букерель, Р.Ланкар. – М.: Экономика, 1993.-572 с.

ПРИЛОЖЕНИЕ А

Потребность в обуви в разрезе отдельных регионов РФ и степень ее удовлетворения за счет отечественного производителя

| Экономический регион | Числен-ность населе-ния 9тыс. чел.) | Потреб-ность в обуви (тыс. пар) | Выпуск обуви на 2001 г. (тыс пар) | Степень удовлет-аорения потреб-ности, % за счет отечеств. Производ. | Объем денеж-ных доходов населе-ния, руб/чел | Рейтинг по экономи-ческим показа-телям |

| Северный район | ||||||

| Республика Карелия | 779 | 1379 | 8 | 0,6 | 2444,6 | 51,23 |

| Республика Коми | 1176 | 2082 | 4 | 0,2 | 3770,0 | 49,36 |

| Архангельская область | 1506 | 2665 | 21,3 | 0,8 | 2363,6 | 44,56 |

| Вологодская область | 1339 | 2370 | - | 0 | 1988,7 | 64,15 |

| Мурманская область | 1051 | 1860 | 26,9 | 1,4 | 4097,3 | 49,88 |

| Северо-Западный район | ||||||

| Санкт-Петербург | 4746 | 8400 | 712 | 8,5 | 2995,6 | 70,99 |

| Ленинградская область | 1671 | 2958 | - | 0 | 1578,3 | 55,74 |

| Новгородская область | 738 | 1306 | - | 0 | 1940,9 | 62,34 |

| Псковская область | 826 | 1462 | 260,4 | 17,8 | 1384,2 | 52,77 |

| Центральный район | ||||||

| Брянская область | 1469 | 2600 | 122 | 4,7 | 1328,7 | 40,14 |

| Владимирская область | 1632 | 2889 | 554 | 19,2 | 1238,5 | 53,81 |

| Ивановская область | 1253 | 2218 | 125 | 5,6 | 947,4 | 28,03 |

| Калужская область | 1093 | 1935 | 556 | 28,7 | 1448,3 | 57,89 |

| Костромская область | 795 | 1407 | 668 | 47,5 | 1314,0 | 30,99 |

| Москва | 8850 | 15128 | 3598 | 23,8 | 9730,5 | 85,34 |

| Московская область | 6532 | 11562 | 1486 | 12,8 | 2327,2 | 60,39 |

| Орловская область | 909 | 1609 | 306 | 19,0 | - | - |

| Рязанская область | 1318 | 2333 | 622 | 26,7 | - | - |

| Смоленская область | 1162 | 2053 | 6 | 0,3 | 1975,6 | 40,27 |

| Тверская область | 1637 | 2898 | 1060,8 | 36,6 | 1453,9 | 38,35 |

| Тульская область | 1795 | 3177 | 1639,4 | 51,6 | 1683,4 | 52,20 |

| Ярославская область | 1442 | 2552 | 797 | 31,2 | 2030,9 | 58,83 |

| Волго-Вятский район | ||||||

| Республика Марий-Эл | 765 | 1354 | 78 | 6,1 | 997,7 | 33,80 |

| Республика Мордовия | 950 | 1682 | 5 | 0,3 | 1335,0 | 54,74 |

| Чувашская республика | 1362 | 2411 | 79 | 3,3 | 1172,5 | 57,31 |

| Кировская область | 1625 | 2876 | 1364 | 47,4 | - | - |

| Нижегородская область | 3717 | 6579 | 219 | 3,3 | 1793,7 | 49,49 |

| Центрально-Черноземный район | ||||||

| Белгородская область | 1476 | 2613 | 147 | 5,6 | - | - |

| Воронежская область | 2496 | 4418 | 128 | 2,9 | 1591,4 | 38,57 |

| Курская область | 1339 | 2370 | 1023 | 43,1 | 1494,5 | 22,31 |

| Липецкая область | 1249 | 2211 | 65 | 2,9 | 1940,9 | 60,15 |

| Тамбовская область | 1304 | 2308 | 203 | 8,8 | - | - |

| Поволжский район | ||||||

| Республика Калмыкия | 317 | 562 | - | 0,0 | 1137,0 | 34,76 |

| Республика Татарстан | 3771 | 6675 | 327 | 4,9 | 2130,6 | 56,62 |

| Астраханская область | 1023 | 1811 | - | 0,0 | 1800,8 | 64,22 |

| Волгоградская область | 2702 | 4783 | 3,6 | 0,1 | 1988,7 | - |

| Пензенская область | 1556 | 2754 | 2394 | 86,9 | 1090,1 | 39,37 |

| Самарская область | 3308 | 5855 | - | 0 | - | - |

| Саратовская область | 2726 | 4825 | 375 | 7,8 | 1545,7 | 47,75 |

| Ульяновская область | 1486 | 2630 | 428 | 16,2 | 1350,3 | 31,64 |

| Северо-Кавказский район | ||||||

| Краснодарский край | 5011 | 8869 | 279,0 | 3,1 | 1683,6 | 62,89 |

| Ставропольский край | 2644 | 4680 | 718 | 15,3 | 1440,0 | 49,30 |

| Ростовская область | 4404 | 7795 | 460 | 5,9 | 1908,9 | 58,63 |

| Уральский район | ||||||

| Республика Башкортостан | 4098 | 7253 | 1651 | 22,8 | 2217,9 | 47,55 |

| Удмурдская республика | 1633 | 2890 | 240 | 8,3 | 1658,2 | 58,23 |

| Курганская область | 1106 | 1958 | 21 | 1,1 | 1479,7 | 27,99 |

| Оренбургская область | 2223 | 3935 | 22 | 0,5 | - | - |

| Пермская область | 2989 | 5291 | 540 | 10,2 | - | - |

| Свердловская область | 4660 | 8248 | 170 | 2,1 | 2069,5 | 48,75 |

| Челябинская область | 3673 | 6501 | 1220 | 18,8 | - | - |

| Западно-Сибирский район | ||||||

| Алтайский край | 2679 | 4742 | 148 | 3,1 | - | - |

| Кемеровская область | 3037 | 5375 | 72 | 1,3 | - | - |

| Новосибирская область | 2743 | 4855 | 341 | 7,0 | 1646,8 | 51,60 |

| Омская область | 2175 | 3850 | 449 | 11,7 | 1545,8 | 37,58 |

| Томская область | 1075 | 1903 | - | 0 | 2392,0 | 54,92 |

| Тюменская область | 3198 | 5660 | 250 | 4,4 | 6389,9 | 70,12 |

| Восточно-Сибирский район | ||||||

| Республика Бурятия | 1048 | 1855 | - | 0 | 1563,4 | 32,68 |

| Республика Тува | 310 | 549 | 0,5 | 0,1 | 1435,0 | 23,03 |

| Республика Хакасия | 583 | 1032 | 92 | 8,9 | - | - |

| Красноярский край | 3107 | 5499 | 229 | 4,1 | 2680,7 | 55,12 |

| Иркутская область | 2780 | 4921 | 4 | 0,1 | 2459,4 | 33,68 |

| Читинская область | 1284 | 2273 | - | 0 | - | - |

| Дальневосточный район | ||||||

| Республика Саха | 1028 | 1820 | 0,5 | 0,03 | 3901,6 | 43,61 |

| Еврейская автономная область | 206 | 365 | - | 0 | 1712,3 | 30,89 |

| Чукотский автономный округ | 92 | 163 | - | 0 | - | - |

| Приморский край | 2234 | 3954 | 76,8 | 1,9 | 1954,1 | 45,50 |

| Хабаровский край | 1546 | 2736 | - | 0 | 2238,6 | 49,19 |

| Амурская область | 1024 | 1813 | 16 | 0,9 | 1634,8 | 20,94 |

| Камчатская область | 409 | 724 | - | 0 | - | - |

| Магаданская область | 258 | 457 | - | 0 | - | - |

| Сахалинская область | 634 | 1122 | 3,9 | 0,3 | 3051,0 | 35,16 |

| Калининградская область | 936 | 1657 | 478 | 28,8 | 1663,7 | 52,01 |

Похожие работы

... соответствует идеальному представлению покупателей? Какой имидж имеет Ваша фирма? Изменится ли позиция покупателей к приобретению в течение пяти лет? 2 Маркетинговые исследования рынка компьютерных продаж 2.1 Характеристика рынка В связи со спросом на компьютерную технику появляются организации способные удовлетворить потребность в компьютерных товарах, и с каждым днем подобных ...

... планом и структурой организации заслуживает отдельного рассмотрения. Помимо прочего, одним из главных элементов стратегического менеджмента являются маркетинговые исследования, позволяющие магазину «Оскар» четко оценить свое место на рынке кинопродукции Хакасии и определить направления дальнейшей деятельности. 2.5 Проведение маркетингового исследования и анализ полученных данных Магазин « ...

... поступающей информации. Подобные службы позволяют резко повысить качество информации, поступающей к управляющим. Некоторые сложные ситуации на рынке руководителям нужно изучать подробно. В таких случаях проводятся маркетинговые исследования, т.е. систематическое определение круга данных, необходимых в связи со стоящей перед фирмой маркетинговой ситуацией, их сбор, анализ и отчет о результатах. ...

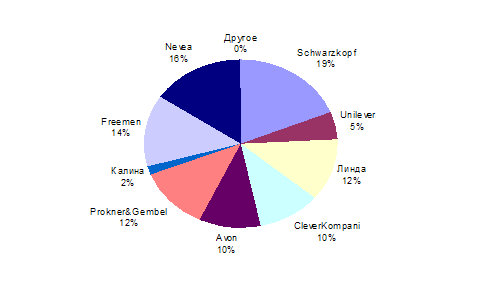

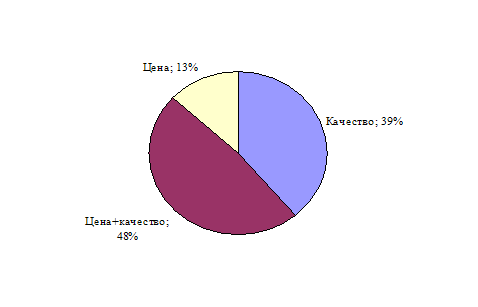

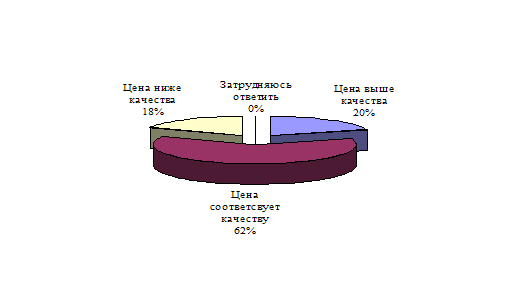

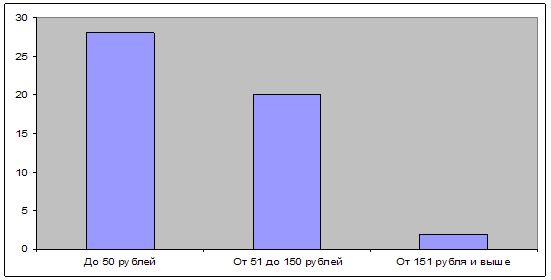

... клиентов можно сказать, что они достаточно платежеспособны - большинство респондентов отметили параметр дохода от 10000 до 15000руб. 2.3 Выводы по результатам маркетингового исследования Таким образом, исследование рынка шампуня г.Абакана и потребительских предпочтений населения позволили сделать следующие основные выводы: 1. Разнообразие торговых марок изготовителей данной продукции, ...

0 комментариев