Навигация

ГРАФИК ВЫПОЛНЕНИЯ РАБОТ (КАЛЕНДАРНЫЙ ПЛАН)

2.7 ГРАФИК ВЫПОЛНЕНИЯ РАБОТ (КАЛЕНДАРНЫЙ ПЛАН)

В таблице 16 приведены основное этапы выполнения работ в рамках рассматриваемого инвестиционного проекта, определена их длительность, а также связанные с ними затраты на приобретение и монтаж технологического оборудования.

Таблица 16

Календарный план

| Наименование этапа работ | Код строки | Дата начала | Дата окончания | Длительность, дней | Стоимость работ, руб. |

| А | Б | 1 | 2 | 3 | 4 |

| Приобретение оборудования | 1 | 25.10.2003 | 30.11.2003 | 35 | 1480000 |

| Монтаж оборудования | 2 | 10.12.2003 | 28.12.2003 | 18 | 40000 |

| Реализация проекта | 3 | 01.01.2004 |

Тщательно разработанный календарный план позволит предприятию эффективно распределить имеющиеся денежные средства в течение всего подготовительного периода и правильно определить дату начала производства. Это в свою очередь станет предпосылкой для успешной реализации всего проекта и получения экономической выгоды - прибыли.

8.ОЦЕНКА РИСКА

Каждый новый проект неизбежно сталкивается с определёнными трудностями, угрожающими его проведению и осуществлению. Необходимо отметить моменты, связанные с риском осуществления проекта, а также уточнить мероприятия, позволяющие уменьшить этот риск и возможные потери.

Существуют определенные виды рисков, действию которых подвержены все без исключения хозяйствующие субъекты, но наряду с ними есть и специфические виды риска, характерные для определенных видов деятельности: так, банковские риски отличаются от рисков в страховой деятельности, а последние в свою очередь от рисков предпринимательских.

Видовое разнообразие рисков очень велико – от пожаров и стихийных бедствий до межнациональных конфликтов, изменений в законодательстве, регулирующем предпринимательскую деятельность, и инфляционных колебаний.

С рисками любая организация сталкивается на разных этапах своей деятельности, и, естественно, причин возникновения конкретной рисковой ситуации может быть очень много. Обычно под причиной возникновения подразумевается какое-либо условие, вызывающее неопределенность исхода ситуации. Для риска такими источниками являются:

1. непосредственно хозяйственная деятельность;

2. деятельность самого хозяйствующего субъекта;

3. недостаток информации о состоянии внешней среды, оказывающей влияние на результаты предпринимательской деятельности и др.

Можно выделить следующие риски, связанные с реализацией проекта (табл.17).

Таблица17

Анализ рисков в деятельности предприятия| Виды рисков | Код строки | Причины риска | Меры по предотвращению риска |

| А | Б | 1 | 2 |

| Неустойчивость спроса | 1 | 1. рост цен на продукцию в результате увеличения себестоимости продукции 2. снижение уровня платёжеспособности потребителей 3. изменение качества продукции 4. изменение требований потребителей 5. снижение цен конкурентами 6. появление альтернативного продукта 7. появление новых конкурентов | -постоянное проведение анализа конъюнктуры рынка с целью выявления новых потребителей продукции; -исследование рынка с целью оценки изменений в уровне спроса; -эффективная учетная, ценовая и налоговая политика, проводимая на предприятии; -постоянное применение мер по снижению себестоимости выпускаемой продукции. |

| Рост цен на сырье, электроэнергию топливо | 2 | 1.Увеличение затрат на производство продукции и как следствие увеличение себестоимости 2. Увеличение спроса на более дешевые источники производства | -поиск альтернативных поставщиков; -формирование запасов сырья и материалов. |

| Невыполнение контрактов на отгрузку продукции | 3 | 1Зависимость от поставщиков, несвоевременная поставка ими необходимого сырья; 2.Недобросовестность персонала поставщика и нашей организации; 3.Отношение местных властей: возможность введения ими дополнительных ограничений (налогов), осложняющих реализацию продукции и проекта в целом; 4.Форс-мажорные обстоятельства. | -формирование запасов исходного сырья (главным образом муки) и продукции на случай поступления заказа на поставку продукции; -заключение контракта на поставку только при предварительной оплате за продукцию. |

Продолжение табл.17

| А | Б | 1 | 2 |

| Снижение объёма производства и продаж | 4 | 1.Увеличение цен на сырье, материалы, топливо, электроэнергию; 2.Снижение качества продукции; 3.Появление на рынке новых конкурентов. | -заключение твёрдых контрактов на поставку продукции; -направление процессов на улучшение качества продукции и совершенствование технологий. |

| Ухудшение качества продукции | 5 | 1.Сокращение производственных мощностей; 2.Снижение качества исходного сырья и материалов | - постоянный контроль качества продукции; - совершенствование технологии производства продукции; - формирование списка альтернативных поставщиков. |

| Риск неполучения материалов из-за расторжения заключённых договоров на поставку | 6 | 1.Принятие поставщиком решения об изменении условий контракта на поставку сырья; 2.Форс-мажорные обстоятельства, приводящие к невозможности доставки сырья необходимого для производства продукции (аварийность на транспорте). | - расширение состава поставщиков; - создание страховых запасов исходного сырья; - разработка системы функционирования организации в условиях поиска альтернативных поставщиков. |

| Политический риск | 7 | Возможность возникновения убытков или сокращения размеров прибыли, являющихся следствием государственной политики. | - постоянное отслеживание политической обстановки в стране, а также уделение внимания изменениям в законодательстве. |

Продолжение табл.17

| А | Б | 1 | 2 |

| Отраслевой риск | 8 | Вероятность потерь в результате изменений в экономическом состоянии отрасли и степенью этих изменений. | -необходимо учитывать деятельность предприятий данной отрасли, то есть конкурентов, масштабы их деятельности и способность воздействия на ситуацию в отрасли в целом. |

Значение точки безубыточности производства определяется в натуральных и стоимостных показателях по итогам реализации данного инвестиционного проекта:

![]()

![]()

Исходя из полученных данных видно, что при объёме производства 5353114 шт. и выручки 37900047,12 руб. предприятие ещё не получает прибыль, но и не имеет убытков. Объём производства и выручки после реализации инвестиционного проекта характеризуется следующими показателями: выпуск продукции в натуральном и денежном выражении достигнет 11653000 шт. и 82503240 руб. соответственно.

Необходимо также определить запас прочности производства хлеба «Железнодорожный»:

![]()

Итак, превышение объёма производства хлеба «Железнодорожный» после реализации проекта и объёма производства в точке безубыточности составляет 54,06%.

Таким образом, можно сделать вывод о том, что данный инвестиционный проект устойчив к различным колебаниям внешних факторов (уровень инфляции; ставка рефинансирования ЦБ РФ; риски, связанные с деятельностью хлебокомбината), поскольку уровень безубыточности составляет 45,94%.

2.9. ФИНАНСОВЫЙ ПЛАН

Существует три основных документа, позволяющих планировать, анализировать и осуществлять прямой контроль за реализацией инвестиционного проекта:

1. «Отчёт о прибылях и убытках»;

2. «Баланс предприятия»;

3. «Отчёт о движении денежных средств».

Отчёт о прибылях и убытках отражает операционную деятельность предприятия Хлебокомбинат ОРСа НОД-3, то есть процесс производства и сбыта продукции за три года. Из «Отчёта о прибылях и убытках» можно определить прибыль предприятия, реализующего проект, а также рассчитать налог на прибыль (табл.18).

Баланс предприятия, в отличие от «Отчёта о прибылях и убытках», отражает финансовое состояние предприятия не за определённый период времени, а в определённый момент времени, в данном случае 31 декабря 2003 года. Балансовая ведомость показывает, насколько устойчиво финансовое положение предприятия, в данный период времени (табл.19).

Таблица 18 Отчёт о прибылях и убытках (тыс. руб.)

| № п/п | Наименование статьи | 1/2004 | 2/2004 | 3/2004 | 4/2004 | 5/2004 | 6/2004 | 7/2004 | 8/2004 |

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Выручка от реализации продукции (объем продаж) | 6417,80 | 6338,08 | 6448,04 | 6412,35 | 6493,49 | 6540,36 | 6570,45 | 6579,23 |

| 2 | Потери (0,6%) | 38,51 | 38,03 | 38,68 | 38,47 | 38,96 | 39,24 | 39,42 | 39,47 |

| 3 | Объём продаж с учётом потерь | 6379,29 | 6300,05 | 6409,36 | 6373,88 | 6454,53 | 6501,12 | 6531,03 | 6539,76 |

| 4 | Переменные издержки | 3834,37 | 3786,73 | 3852,43 | 3831,11 | 3879,58 | 3907,59 | 3925,56 | 3930,81 |

| 5 | Валовая прибыль | 2544,92 | 2513,32 | 2556,93 | 2542,77 | 2574,95 | 2593,53 | 2605,47 | 2608,95 |

| 6 | Общие издержки | 1542,87 | 1542,87 | 1542,87 | 1542,87 | 1542,87 | 1542,87 | 1542,87 | 1542,87 |

| 7 | Прибыль | 1002,05 | 970,45 | 1014,06 | 999,90 | 1032,08 | 1050,66 | 1062,60 | 1066,08 |

| 8 | Налоги | 240,49 | 232,91 | 243,37 | 239,97 | 247,70 | 252,15 | 255,02 | 255,86 |

| 9 | Чистая прибыль | 761,56 | 737,54 | 770,69 | 759,93 | 784,38 | 798,51 | 807,58 | 810,22 |

| № п/п | Наименование статьи | 9/2004 | 10/2004 | 11/2004 | 12/2004 | 1 кв. 2005 | 2 кв. 2005 | 3 кв. 2005 | 4 кв. 2005 | 2006 г. |

| 1 | 2 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 1 | Выручка от реализации продукции (объем продаж, тыс. руб.) | 6493,28 | 6486,98 | 6442,87 | 6485,77 | 19659,03 | 20009,14 | 20069,18 | 19980,11 | 82503,24 |

| 2 | Потери (0,6%) | 38,96 | 38,92 | 38,65 | 38,91 | 117,95 | 120,05 | 120,41 | 119,88 | 495,02 |

| 3 | Объём продаж с учётом потерь | 6454,32 | 6448,06 | 6404,22 | 6446,86 | 19541,08 | 19889,09 | 19948,77 | 19860,23 | 82008,22 |

| 4 | Переменные издержки | 3879,46 | 3875,69 | 3849,34 | 3874,97 | 11745,44 | 11954,61 | 11990,48 | 11937,27 | 49292,19 |

| 5 | Валовая прибыль | 2574,86 | 2572,37 | 2554,88 | 2571,89 | 7795,64 | 7934,48 | 7958,29 | 7922,96 | 32716,03 |

| 6 | Общие издержки | 1542,87 | 1542,87 | 1542,87 | 1542,87 | 4628,63 | 4628,63 | 4628,63 | 4628,63 | 18514,53 |

| 7 | Прибыль | 1031,99 | 1029,50 | 1012,01 | 1029,02 | 3167,01 | 3305,85 | 3329,66 | 3294,33 | 14201,50 |

| 8 | Налоги | 247,67 | 247,08 | 242,88 | 246,96 | 760,08 | 793,40 | 799,11 | 790,63 | 3408,36 |

| 9 | Чистая прибыль | 784,32 | 782,42 | 769,13 | 782,06 | 2406,93 | 2512,45 | 2530,55 | 2503,70 | 10793,14 |

| Наименование статьи | 0 | 1/2004 | 2/2004 | 3/2004 | 4/2004 | 5/2004 | 6/2004 | 7/2004 | 8/2004 |

| Средства на расчетном счёте | 0 | 1760,31 | 2642,60 | 3503,57 | 4394,28 | 5306,95 | 6222,10 | 7135,84 | 8019,07 |

| Товарно-материальные запасы | 273,75 | 270,35 | 275,04 | 273,52 | 276,98 | 278,98 | 280,26 | 280,63 | 276,97 |

| Здания и сооружения, оборудование | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 |

| СУММАРНЫЙ АКТИВ | 3568,85 | 5325,76 | 6212,74 | 7072,19 | 7966,36 | 8881,03 | 9797,46 | 10711,57 | 11591,14 |

| Краткосрочные обязательства | 0 | 2515,35 | 2664,79 | 3515,11 | 4386,89 | 5287,87 | 6165,72 | 7056,63 | 7924,49 |

| Добавочный капитал | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 |

| Нераспределённая прибыль прошлых лет | 1520 | 0 | 761,56 | 737,54 | 770,69 | 759,93 | 784,38 | 798,51 | 807,58 |

| Нераспределённая прибыль отчётного года | 0 | 761,56 | 737,54 | 770,69 | 759,93 | 784,38 | 798,51 | 807,58 | 810,22 |

| Суммарный собственный капитал | 2048,85 | 2810,41 | 3547,95 | 3557,08 | 3579,47 | 3593,16 | 3631,74 | 3654,94 | 3666,65 |

| СУММАРНЫЙ ПАССИВ | 3568,85 | 5325,76 | 6212,74 | 7072,19 | 7966,36 | 8881,03 | 9797,46 | 10711,57 | 11591,14 |

| Наименование статьи | 9/2004 | 10/2004 | 11/2004 | 12/2004 | 1 кв./2005 | 2кв./2005 | 3кв./2005 | 4кв./2005 | 2006 год |

| Средства на расчетном счёте | 8901,56 | 9773,82 | 10676,84 | 11603,22 | 14741,93 | 17652,10 | 20421,37 | 23322,79 | 35206,82 |

| Товарно-материальные запасы | 276,70 | 274,82 | 276,65 | 281,96 | 279,95 | 280,26 | 281,11 | 279,98 | 281,65 |

| Здания и сооружения, оборудование | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 | 3295,1 |

| СУММАРНЫЙ АКТИВ | 12473,36 | 13343,74 | 14248,59 | 15180,28 | 18316,98 | 21227,46 | 23997,58 | 26897,87 | 38783,57 |

| Краткосрочные обязательства | 8829,97 | 9728,15 | 10648,19 | 11580,24 | 13079,14 | 14259,23 | 16905,73 | 19814,77 | 23437,88 |

| Добавочный капитал | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 | 2048,85 |

| Нераспределённая прибыль прошлых лет | 810,22 | 784,32 | 782,42 | 769,13 | 782,06 | 2406,93 | 2512,45 | 2530,55 | 2503,70 |

| Нераспределённая прибыль отчётного года | 784,32 | 782,42 | 769,13 | 782,06 | 2406,93 | 2512,45 | 2530,55 | 2503,70 | 10793,14 |

| Суммарный собственный капитал | 3643,39 | 3615,59 | 3600,40 | 3600,04 | 5237,84 | 6968,23 | 7091,85 | 7083,10 | 15345,69 |

| СУММАРНЫЙ ПАССИВ | 12473,36 | 13343,74 | 14248,59 | 15180,28 | 18316,98 | 21227,46 | 23997,58 | 26897,87 | 38783,57 |

Отчёт о движении денежных средств состоит из потоков отдельных видов деятельности: денежного потока от инвестиционной деятельности; денежного потока от операционной деятельности; денежного потока от финансовой деятельности.

Для определения денежного потока от инвестиционной деятельности необходимо изучить данные о капитальных вложениях (табл.20), о составе и структуре производственных основных средств по пусковым комплексам (табл.21), и о нормах для расчёта потребности в оборотном капитале.

Исходная информация для определения денежного потока от операционной деятельности включает данные «Отчёта о прибылях и убытках». Основным результатом операционной деятельности является получение прибыли на вложенные средства. «Отчёт о движении денежных средств» представлен в следующей форме (табл.22).

Основным результатом операционной деятельности является получение прибыли на вложенные средства. При этом учитываются все виды доходов и расходов, связанных с производством продукции, и налоги, уплачиваемые с указанных доходов.

Таблица 20

Исходные данные о капитальных вложениях

| № п/п | Наименование статьи | До начала производства | 1/2004 | 2/2004 | 3/2004 | 4/2004 | 5/2004 | 6/2004 | 7/2004 | 8/2004 |

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | Затраты на приобретение земельного участка и его основание | |||||||||

| 2 | Машины и оборудование | 1480000 | ||||||||

| 3 | Производственные здания и сооружения | |||||||||

| 4 | Нематериальные активы (лицензии, патенты и др.) | |||||||||

| 5 | Прочие основные производственные фонды | |||||||||

| 6 | Итого: затрат на внеоборотные активы | |||||||||

| 7 | Прочие (некапитализируемые) работы и затраты | |||||||||

| 8 | Пусконаладочные работы | 40000 | ||||||||

| 9 | Всего затрат | 1520000 | ||||||||

| 10 | В том числе НДС по видам фондов |

| № п/п | Наименование статьи | 9/2004 | 10/2004 | 11/2004 | 12/2004 | 1 кв. 2005 | 2кв. 2005 | 3кв. 2005 | 4 кв. 2005 | 2006 год |

| 1 | 2 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 1 | Затраты на приобретение земельного участка и его основание | |||||||||

| 2 | Машины и оборудование | |||||||||

| 3 | Производственные здания и сооружения | |||||||||

| 4 | Нематериальные активы (лицензии, патенты и др.) | |||||||||

| 5 | Прочие основные производственные фонды | |||||||||

| 6 | Итого: затрат на внеоборотные активы | |||||||||

| 7 | Прочие (некапитализируемые) работы и затраты | |||||||||

| 8 | Пусконаладочные работы | |||||||||

| 9 | Всего затрат | |||||||||

| 10 | В том числе НДС по видам фондов |

Состав и структура производственных основных средств по пусковым комплексам

| № п/п | Показатели | 0 | 1/2004 | 2/2004 | 3/2004 | 4/2004 | 5/2004 | 6/2004 | 7/2004 | 8/2004 |

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. | Основные производственные средства, всего | |||||||||

| - стоимость | ||||||||||

| - амортизация | ||||||||||

| В том числе по амортизационным группам: | ||||||||||

| 2 | Здания и сооружения: | |||||||||

| - стоимость | ||||||||||

| - срок службы (существования), лет | ||||||||||

| - норма амортизации | ||||||||||

| 3. | Оборудование (по видам): | |||||||||

| 1) Печь ФТЛ-28 | ||||||||||

| - стоимость | 1300000 | |||||||||

| - срок службы (лет) | 10 | |||||||||

| - норма амортизации, в рублях | 130000 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | |

| - норма амортизации, в % | 10% | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | |

| 2) Тестоделитель ТГС-16 | ||||||||||

| - стоимость | 180000 | |||||||||

| - срок службы, лет | 10 | |||||||||

| - норма амортизации, в рублях: | 18000 | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | |

| - норма амортизации, в %: | 10 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | |

| 4. | Нематериальные активы: | |||||||||

| - стоимость | ||||||||||

| - норма амортизации | ||||||||||

| Всего по предприятию | ||||||||||

| 5. | Балансовая стоимость основных производственных средств | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | |

| 6. | Накопленная амортизация | 12333,3 | 24666,6 | 36999,9 | 49333,2 | 61666,5 | 73999,8 | 86333,1 | 98666,4 | |

| 7. | Остаточная стоимость основных производственных средств | 1507666,7 | 1495333,4 | 1483000,1 | 1470666,8 | 1458333,5 | 1446000,2 | 1433666,9 | 1421333,6 |

| № п/п | Показатели | 9/2004 | 10/2004 | 11/2004 | 12/2004 | 1 кв. 2005 | 2кв. 2005 | 3кв. 2005 | 4 кв. 2005 | 2006 год |

| А | Б | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 1. | Основные производственные средства, всего | |||||||||

| - стоимость | ||||||||||

| - амортизация | ||||||||||

| В том числе по амортизационным группам: | ||||||||||

| 2. | Здания и сооружения: | |||||||||

| - стоимость | ||||||||||

| - срок службы (существования), лет | ||||||||||

| - норма амортизации | ||||||||||

| 3. | Оборудование (по видам): | |||||||||

| 1) Печь ФТЛ-28 | ||||||||||

| - стоимость | ||||||||||

| - срок службы (лет) | ||||||||||

| - норма амортизации, в рублях: | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 10833,3 | 130000 | |

| - норма амортизации, в %: | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 10 | |

| 2) Тестоделитель ТГС-16 | ||||||||||

| - стоимость | ||||||||||

| - срок службы, лет | ||||||||||

| - норма амортизации, в рублях: | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | 1500 | 18000 | |

| - норма амортизации, в %: | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 0,83 | 10 | |

| 4. | Нематериальные активы: | |||||||||

| - стоимость | ||||||||||

| - норма амортизации | ||||||||||

| Всего по предприятию | ||||||||||

| 5. | Балансовая стоимость основных производственных средств | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 | 1520000 |

| 6. | Накопленная амортизация | 110999,7 | 123333 | 135666,3 | 147999,6 | 184999,5 | 221999,4 | 258999,3 | 295999,2 | 443998,8 |

| 7. | Остаточная стоимость основных производственных средств | 1409000,3 | 1396667 | 1384333,7 | 1372000,4 | 1335000,5 | 1298000,6 | 1261000,7 | 1204000,8 | 1076001,2 |

Отчёт о движении денежных средств, т.р.

| № п/п | Наименование статьи | 0 | 1/2004 | 2/2004 | 3/2004 | 4/2004 | 5/2004 | 6/2004 | 7/2004 | 8/2004 |

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | Выручка от реализации | 1615,90 | 6385,02 | 6378,90 | 6433,74 | 6438,76 | 6516,92 | 6551,86 | 6571,29 | 6546,87 |

| 2 | Переменные издержки | 689,27 | 3718,19 | 3671,16 | 3740,12 | 3722,16 | 3763,23 | 3790,56 | 3815,03 | 3813,79 |

| 3 | Постоянные издержки | - | 1476,97 | 1476,97 | 1476,97 | 1476,97 | 1476,97 | 1476,97 | 1476,97 | 1476,97 |

| 4 | Налоги и прочие выплаты | - | 356,18 | 348,48 | 355,68 | 348,92 | 364,05 | 369,18 | 365,55 | 372,88 |

| 5 | Денежный поток от операционной деятельности | 833,68 | 882,29 | 860,97 | 890,71 | 912,67 | 915,15 | 913,74 | 883,23 | |

| 6 | Выплаты на приобретение активов | -1520000 | ||||||||

| 7 | Поступления от продажи активов | |||||||||

| 8 | Денежный поток от инвестиционной деятельности | -1520000 | ||||||||

| 9 | Собственный капитал (нераспределенная прибыль прошлых лет) | 1520000 | ||||||||

| 10 | Заемный капитал | |||||||||

| 11 | Выплаты в погашение займов | |||||||||

| 12 | Выплаты дивидендов | |||||||||

| 13 | Денежный поток от финансовой деятельности | 1520000 | ||||||||

| 14 | Денежный баланс на начало периода | 0 | 926,63 | 1760,31 | 2642,60 | 3503,57 | 4394,28 | 5306,95 | 6222,10 | 7135,84 |

| 15 | Денежный баланс на конец периода | 926,63 | 1760,31 | 2642,60 | 3503,57 | 4394,28 | 5306,95 | 6222,10 | 7135,84 | 8019,07 |

| № п/п | Наименование статьи | 9/2004 | 10/2004 | 11/2004 | 12/2004 | 1 кв. 2005 | 2 кв. 2005 | 3кв. 2005 | 4кв. 2005 | 2006 год |

| А | Б | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 1 | Выручка от реализации | 6486,59 | 6472,00 | 6472,21 | 6525,28 | 19739,08 | 20089,09 | 19989,77 | 20060,23 | 82308,22 |

| 2 | Переменные издержки | 3763,51 | 3766,75 | 3732,42 | 3762,55 | 11073,32 | 11612,28 | 11640,74 | 11591,57 | 47924,23 |

| 3 | Постоянные издержки | 1476,97 | 1476,97 | 1476,97 | 1476,97 | 4430,91 | 4430,91 | 4430,91 | 4430,91 | 17723,64 |

| 4 | Налоги и прочие выплаты | 363,62 | 356,02 | 359,80 | 359,38 | 1096,14 | 1135,73 | 1148,85 | 1136,33 | 4776,32 |

| 5 | Денежный поток от операционной деятельности | 882,49 | 872,26 | 903,02 | 926,38 | 3138,71 | 2910,17 | 2769,27 | 2901,42 | 11884,03 |

| 6 | Выплаты на приобретение активов | |||||||||

| 7 | Поступления от продажи активов | |||||||||

| 8 | Денежный поток от инвестиционной деятельности | |||||||||

| 9 | Собственный капитал | |||||||||

| 10 | Заемный капитал | |||||||||

| 11 | Выплаты в погашение займов | |||||||||

| 12 | Выплаты дивидендов | |||||||||

| 13 | Денежный поток от финансовой деятельности | |||||||||

| 14 | Денежный баланс на начало периода | 8019,07 | 8901,56 | 9773,82 | 10676,84 | 11603,22 | 14741,93 | 17652,10 | 20421,37 | 23322,79 |

| 15 | Денежный баланс на конец периода | 8901,56 | 9773,82 | 10676,84 | 11603,22 | 14741,93 | 17652,10 | 20421,37 | 23322,79 | 35206,82 |

«Отчёт о движении денежных средств» - основной документ, предназначенный для определения потребности в капитале, выработки стратегии финансирования предприятия, а также для оценки эффективности его использования.

Расчёт показателей эффективности инвестиций производится на основе данных таблицы «Отчёт о движении денежных средств». Необходимо рассчитать показатели эффективности проекта (табл.23).

Таблица 23

Основные показатели эффективности проекта

| № п/п | Показатели | Значение |

| А | Б | 1 |

| 1. | Чистый доход, руб. | 68612810 |

| 2. | Чистый дисконтированный доход, руб. | 30512924 |

| 3. | Ставка дисконтирования % | 42 |

| 4. | Внутренняя норма доходности, % | 3384 |

| 5. | Индекс доходности затрат и инвестиций с учётом дисконтирования | 21,07 |

| 6. | Индекс доходности без учёта дисконтирования | 46,13 |

| 7. | Срок окупаемости, рассчитанный с учётом дисконтирования дохода | 68 дней |

| 8. | Срок окупаемости, рассчитанный без учёта дисконтирования дохода | 48 дней |

Ставка дисконтирования складывается из нормы дисконта, общего индекса инфляции и поправки на риск. В качестве нормы дисконта используется ставка рефинансирования Центрального Банка РФ, равная 18%. Общий индекс инфляции принимается равным 14%, поправка на риск 10%.

Таким образом, можно сделать выводы об эффективности представленного инвестиционного проекта. Инвестиционный проект реализуется в течении 3 лет начиная с 01.01.2004г. До начала реализации проекта необходимо произвести капитальные вложения на приобретение нового оборудования в сумме 1520000 руб. Денежные средства, затраченные на проект в первый месяц начнут окупаться сразу после начала производства. В первый год реализации проекта чистая прибыль от реализации проекта составит 9348340 руб., во второй – 9953630 руб., в третий – 10793140 руб. Срок окупаемости составляет 48 дней, срок окупаемости, рассчитанный с учётом дисконтирования показывает, за какой период времени, дисконтированный доход от реализации проекта превысит сумму капитальных вложений – 68 дней. Индекс доходности показывает, что на каждый рубль вложенных инвестиций приходится 21 рубль 7 копеек чистого дисконтированного дохода. Индекс доходности инвестиций показывает, что с каждого вложенного рубля инвестиций предприятие получит 46 рублей 13 копеек дохода от операционной деятельности. Поскольку данные индексы гораздо больше 1,то можно говорить об эффективности реализуемого инвестиционного проекта.

Так как, денежный баланс положительный, чистый дисконтированный доход также положительный, а ставка дисконтирования в несколько раз больше внутренней нормы доходности, проект можно считать реализуемым и эффективным.

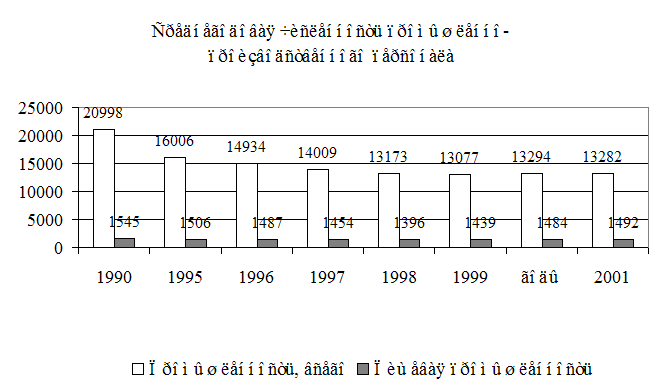

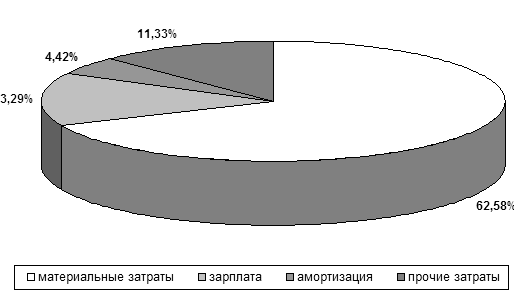

ПРИЛОЖЕНИЯ Приложение 1 Характеристика российской пищевой промышленности![]()

Рис.1

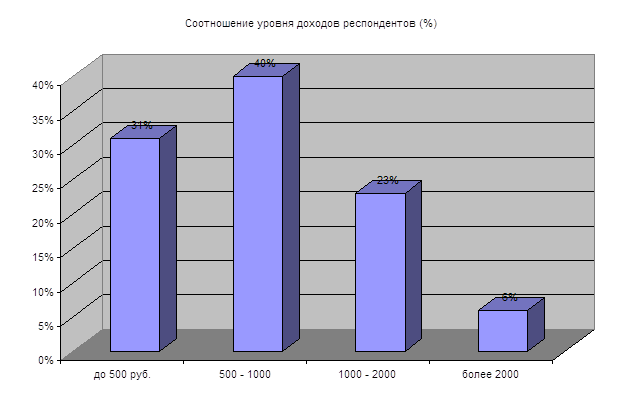

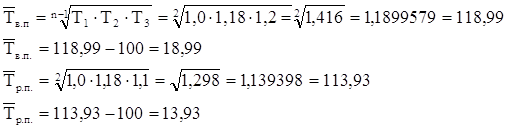

Продолжение прил. 1![]()

|

Рис.2

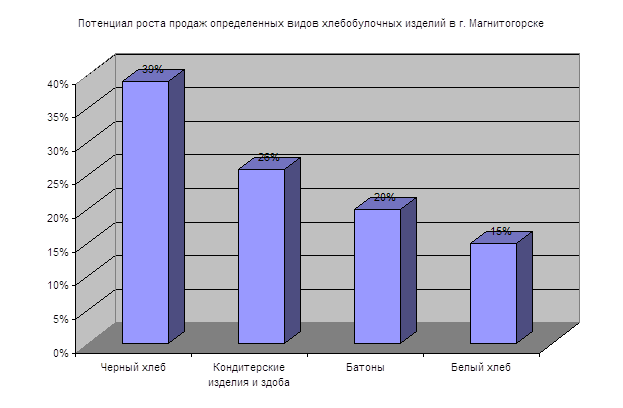

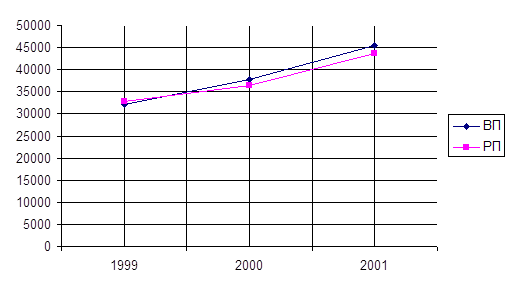

![]()

|

Рис.3

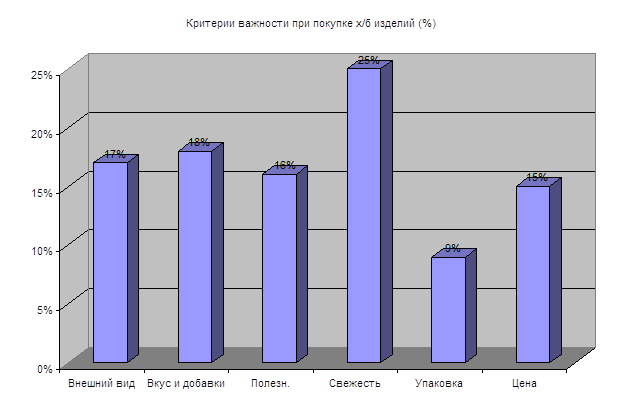

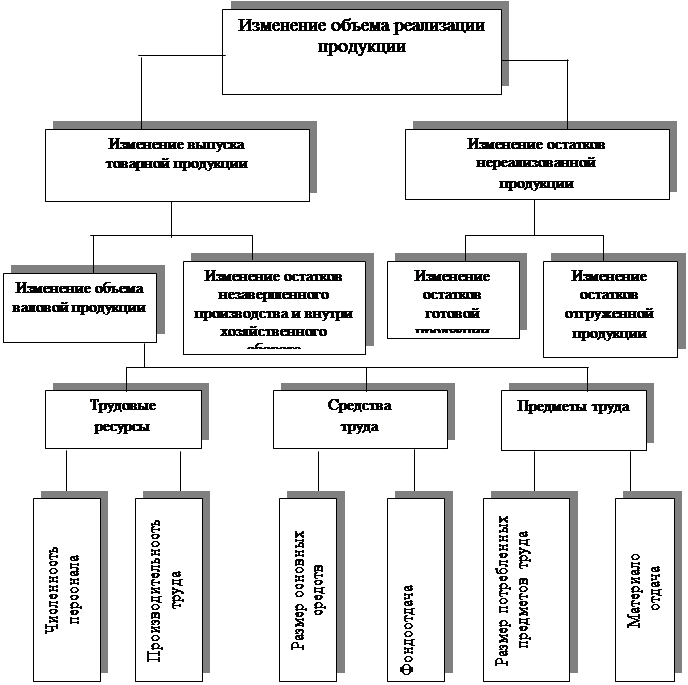

Продолжение прил. 1

|

Рис.4

Похожие работы

... производства хлеба. · Неудовлетворительное качество хлеба. · Отсутствие фирменной торговли. Пекарня «Мэри». Частное предприятие, основанное в 90-х годах. Специализируется на производстве хлеба высшего сорта, хлебобулочных и кондитерских изделий. Используется традиционное сырьё, оборудование – мини-пекарни. Рынок сбыта – город Магнитогорск: 40% - Левобережный район, 20% ...

... по технике безопасности,-М.: Агропромиздат, 1995.-232с. ДОКЛАД Уважаемая Государственная комиссия. На Ваше рассмотрение предлагается дипломная работа на тему «Разработка бизнес-плана организации производства новой продукции», выполненная по материалам ОАО»Белореченское хлебоприемное предприятие». С развитием рыночных отношений в России становится все более очевидным, что ...

... на прибыль Балансовая прибыль – Налоги и другие обязательные платежи Накопление Чистая прибыль Потребление Рис. 3. Формирование и распределение прибыли предприятия. При рассмотрении прибыли как конечного финансового результата хозяйственной деятельности следует иметь в виду, что не вся получаемая ...

... . Качество финансового менеджмента в связи с этим снижается до опасного предела, грозящего полной потерей управляемости предприятия. В последние годы наблюдается тенденция роста затрат на производство и реализацию продукции. К увеличению себестоимости приводят удорожание стоимости сырья, материалов, топлива, энергии, оборудования, рост процентных ставок за пользование кредитом, повышение тарифов ...

0 комментариев