Навигация

График погашения кредита

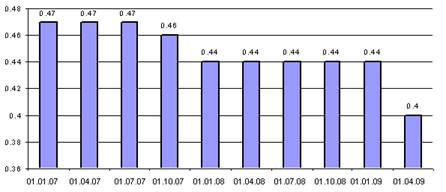

5. График погашения кредита.

6. Документы по обеспечению.

При залоге ТМЦ:

- складская расписка, подтверждающая наличие товара;

- сертификаты качества.

При оформлении залога недвижимости:

- свидетельство на право собственности, договор купли-продажи, нотариально заверенные копии справок БТИ № 1,5,11;

- договор аренды земельного участка с подтверждением выкупа права аренды, свидетельство на право собственности на землю, копия чертежа границ закладываемого участка, выданная комитетом по земельным ресурсам и землеустройству;

- договор о закреплении за госпредприятиями на правах хозяйственного ведения недвижимого имущества.

При залоге производственного оборудования:

- перечень оборудования, год и страна производства, балансовая стоимость, степень износа, инвестиционная опись основных средств.

При залоге будущего урожая сельскохозяйственных культур:

- договор поставки и страховое свидетельство (полис) по страхованию урожая.

При поручительствах других банков и сторонних организаций:

- поручительство (гарантии банка) третьих лиц за подписями первого и второго лица с печатями.

При залоге документов в пути:

- копии платежных документов с отметкой и печатью Банка-отправителя, а также письмо за подписью первых лиц и печатью банка, подтверждающие отправку платежа.

При страховании:

-страховое свидетельство (полис) или договор страхования риска непогашения кредита, процентов и возможных штрафных санкций, копия платежного поручения, подтверждающая оплату страхового платежа.

В случае полного или частичного неисполнения крестьянскими (фермерскими) хозяйствами своих обязательств по возврату кредитов, выданных под

гарантию за счет Спецфонда, после осуществления всех юридических и фактических действий по реализации предмета залога, 50% от невозвращенной суммы кредита срок суммы кредита и неуплаченной суммы начисленной на кредит процентов, включая возможную неустойку и другие издержки по взысканию долга (кредита) возмещаются банку-агенту за счет средств Спецфонда. Остальные 50% возмещаются банком-партнером из собственных средств. В случае невозврата кредитных ресурсов ссудозаемщиками, получившими гарантии Спецфонда, фермерская квота уменьшается по данным субъектам РФ на сумму невозвращённых кредитных средств.

1.3.КРЕДИТОВАНИЕ КРЕСТЬЯНКИХ (ФЕРМЕРСКИХ) ХОЗЯЙСТВ И ИХ ОБЪЕДИНЕНИЙ ЗА СЧЕТ СРЕДСТВ ФЕРМЕРСКОЙ КВОТЫ

СПЕЦФОНДА ЛЬГОТНОГО КРЕДИТОВАНИЯ ОРГАНИЗАЦИЙ АПК

Настоящий порядок разработан в дополнение к положению об использовании фермерской квоты Спецфонда льготного кредитования для финансового обеспечения крестьянских (фермерских) хозяйств и их объединений (в дальнейшем именуется Положение) и распространяется на коммерческие банки, осуществляющие кредитование крестьянских (фермерских) хозяйств за счет средств фермерской квоты Спецфонда льготного кредитования организаций АПК (в дальнейшем именуются банки-агенты) и заключившие трехстороннее соглашение о взаимном сотрудничестве с Министерством сельского хозяйства и продовольствия РФ и Ассоциацией крестьянских (фермерских) хозяйств и сельскохозяйственных кооперативов Россия (в дальнейшем именуется Соглашение).

1. Установление объема фермерской квоты

Установление объема фермерской квоты осуществляется с разбивкой по регионам.

Общий объем фермерской квоты устанавливается и уточняется Межведомственным Советом Спецфонда льготного кредитования организаций АПК.

После установления объема фермерской квоты межведомственный Совет в течение двух рабочих дней доводит установленные объемы до Банка-агента.

При распределении объемов фермерской квоты по субъектам РФ 50% ресурсов распределяется пропорционально численности фермерских хозяйств, зарегистрированных в данном регионе, и 50% пропорционально площади обрабатываемых ими угодий.

2. Формирование списка потенциальных заемщиков

Крестьянские (фермерские) хозяйства, их объединения, кредитные кооперативы (в дальнейшем именуются заемщики) направляют заявки на получение кредитных ресурсов за счет средств фермерской квоты Спецфонда льготного кредитования организаций АПК непосредственно в банк или районную ассоциацию (союз) крестьянских (фермерских) хозяйств по месту регистрации, а в тех районах, еде органы фермерского самоуправления не созданы, непосредственно в региональную ассоциацию (союз).

В случае направления заявки в районную ассоциацию (союз) крестьянских (фермерских) хозяйств, последняя на основании поступивших заявок формирует список потенциальных заемщиков, исходя из требований Положения и Соглашения с Банком-агентом. Потенциальному заемщику может быть отказано во включении его заявки в список в случае отсутствия в его заявке документов, предусмотренных разделом 5 Положения или невыполнения норм, предусмотренных Соглашением с Банком-агентом.

Сформированный на уровне района список потенциальных заемщиков направляется в региональную ассоциацию (союз) крестьянских (фермерских) хозяйств, а заявка на получение кредитных ресурсов с прилагающимися документами в территориальное подразделение Банка-агента, осуществляющего кредитование заемщиков данного региона. Для районов, еде органы фермерского самоуправления не созданы, вышеуказанная работа осуществляется непосредственно региональной ассоциацией (союзом) крестьянских (фермерских) хозяйств.

Региональная ассоциация (союз) крестьянских (фермерских) хозяйств на основании поступивших с районного уровня списков формирует список потенциальных заемщиков на региональном уровне и согласовывает его с органом госуправления АПК данного региона. При формировании списков потенциальных заемщиков на региональном уровне ассоциация (союз) крестьянских (фермерских) хозяйств руководствуется требованиями Положения, Соглашением с Банком-агентом.

Списки потенциальных заемщиков, составленные региональной ассоциацией (союзом) крестьянских хозяйств и согласованные с органом госуправления АПК, предоставляются в территориальное подразделение Банка-агента.

Похожие работы

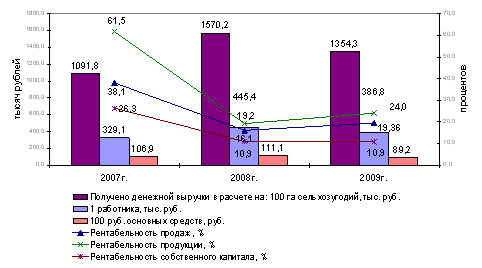

... продажи имущества. При этом следует ограничивать расходы, так как средств не хватит, чтобы покрыть весь долг. Глава 3. Финансовое оздоровление неплатежеспособных сельскохозяйственных предприятий 3.1 Основные направления финансового оздоровления сельскохозяйственных товаропроизводителей Рассмотренное в предыдущей главе предприятие – СХПК "Воронежский" - которое находится в состоянии ...

... отдельных хозяйств, агрокомбинатов, банков, спонсорские средства. Выводы Были изучены принципы кредитования сельскохозяйственных предприятий в системе финансовых отношений – рассмотрены различные нормативно-правовые акты, изучена литература по данной теме, а также проведен анализ кредитования РСУП «Совхоз «Лидский». Подводя итоги, можно сказать следующее. Существует множество видов кредитов ...

... условий и стихийных бедствий, приводящих к недобору продукции и прямым убыткам, что требует создания страховых фондов. 1.2 Порядок банковского кредитования текущей деятельности предприятий Процесс кредитования состоит из нескольких стадий, включающих программирование, предоставление, использование и возврат банковских кредитов [20]. Программирование кредитных вложений осуществляют банки на ...

... Исходя из этого, проанализируем, как изменились показатели ликвидности и платежеспособности за счет изменения структуры оборотных активов (таблица 28). Таблица 28 Изменение показателей ликвидности и платежеспособности предприятия Показатели 2009 год С учетом изменения структуры оборотных активов Отклонение (+;-) Коэффициент абсолютной ликвидности 0,08 1,10 +1,2 Коэффициент текущей ...

0 комментариев