Навигация

Порядок расчета и значения коэффициентов финансовой устойчивости.( расчет в билете №4)

6. Порядок расчета и значения коэффициентов финансовой устойчивости.( расчет в билете №4)

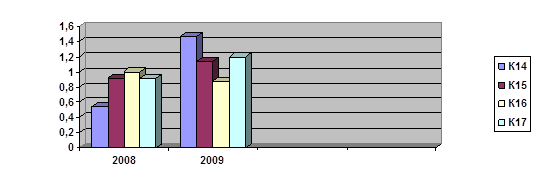

С позиции долгосрочной перспективы финансовое состояние предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов. Каких-либо единых нормативов соотношения собственного и привлеченного капитала не существует. Тем не менее распространено мнение, что доля собственного капитала должна быть достаточно велика - не менее 60%.

Финансовая устойчивость в долгосрочном плане характеризуется, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала - их сумма равна 1 (или 100%). Наиболее распространено мнение, что доля собственного капитала должна быть достаточно велика. Указывают и нижний предел этого показателя - 0,6 (или 60%).

Коэффициент финансовой зависимости. Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие. Интерпретация показателя : его значение, равное 1,25, означает, что в каждом 1,25 руб. вложенного в активы предприятия, 25 коп. Заемные. Данный показатель широко используется в детерминированном факторном анализе.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, т.е. (в некотором смысле) принадлежит им, а не владельцам предприятия.

Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост этого показателя в динамике - в определенном смысле - негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент соотношения собственных и привлеченных средств. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет довольно простую интерпретацию: его значение, равное 0,178, означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 17,8 коп. заемных средств. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот.

Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившийся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате пространственно-временных сопоставлений по группам родственных предприятий. Можно сформировать лишь одно общее правило: владельцы предприятия (акционеры, инвесторы и другие лица, сделавшие взнос в уставной капитал) предпочитают разумный рост в динамике доли заемных средств; напротив, кредиторы (поставщики сырья и материалов, банки, предоставляющие краткосрочные ссуды, и другие ) отдают предпочтение предприятиям с высокой долей собственного капитала, с большей финансовой автономностью.

Построение сравнительного аналитического баланса.

Сравнительный аналитический баланс получается из исходного баланса путем дополнения его показателями структуры , динамики и структурной динамики вложений и источников средств предприятия за отчетный период. Обязательными показателями сравнительного аналитического баланса являются: абсолютные величины по статьям исходного отчетного баланса на начало и конец периода; удельные веса статей баланса в валюте баланса на начало и конец периода; изменения в абсолютных величинах; изменения в удельных весах; изменения в % к величинам на начало периода; изменения в % к изменениям в валюте баланса; цена 1% роста валюты баланса и каждой статьи - отношения величины абсолютного изменения к проценту абсолютного изменения на начало периода.

Сравнительный аналитический баланс характерен тем, что он сводит воедино и систематизирует те расчеты и прикидки, которые обычно осуществляет любой аналитик при первоначальном ознакомлении с балансом. Схемой сравнительного баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния. Сравнительный баланс фактически включает показатели горизонтального и вертикального анализа, активно используемые в практике капиталистических фирм. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса нетто. Все показатели сравнительного баланса можно разбить на три группы:

показатели структуры баланса

показатели динамики баланса

показатели структурной динамики баланса

Для осмысления общей картины изменения финансового состояния весьма важны показатели структурной динамики баланса. Сопоставляя структуру изменений в активе и пассиве, можно сделать вывод о том, через какие источники в основном был приток новых средств и в какие активы эти новые средства в основном вложены.

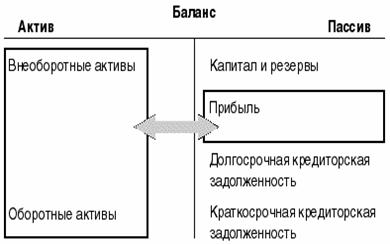

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества предприятия, который в более упорядоченном виде удобно проводить по следующей форме.

| Актив | Пассив |

| Имущество | Источники имущества |

| Иммобилизованные активы | Собственный капитал |

| Мобильные, оборотные активы | Заемный капитал |

| Запасы и затраты | Долгосрочные обязательства |

| Дебиторская задолженность | Краткосрочные кредиты и займы |

| Денежные средства и ценные бумаги | Кредиторская задолженность |

На основе сравнительного аналитического баланса рассчитываются большинство показателей характеризующих финансовое состояние предприятия, горизонтальный или динамический их анализ позволяет установить их изменение и сделать вывод об изменении состояния .

Анализ ликвидности баланса текущей и на перспективу

Финансовое положение характеризуется системой таких показателей, как текущая и перспективная платежеспособность, оборачиваемость, наличие собственных и заемных средств, эффективности их использования и др. Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, то есть способность вовремя удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Поскольку выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то и финансовое положение, определяемое всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем. С точки зрения краткосрочной перспективы критерии оценки финансового состояние предприятия - ликвидность и платежеспособность, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. Под ликвидностью актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью времени, в течение которого это произойдет. Чем короче период, тем выше ликвидность данного вида актива. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Т.е. основными признаками платежеспособности являются: наличие средств на счете и отсутствие просроченной кредиторской задолженности.

Для анализа ликвидности и платежеспособности строится сравнительный аналитический баланс, где активы группируются по степени ликвидности, т.е. способности трансформироваться в денежные средства : наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения); быстрореализуемые активы(дебиторская задолженность и прочие); Медленно реализуемые активы (запасы за исключением расходов будущих периодов и долгосрочные фин. Вложения); трудно реализуемые активы (внеоборотные за исключением долгосрочных фин. Вложений и расходы будущих периодов). Пассивы группируются пор степени принадлежности : наиболее срочные пассивы ( задолженность перед бюджетом, рабочими и просроченная кредиторская задолженность); краткосрочные пассивы (кредиты и спокойная кред.задолженность); долгосрочные пассивы ; постоянные пассивы (капитал, фонды) минус убытки по активу. Затем производится сопоставление сумм имущества и соответствующих ему источников с целью выявления платежного недостатка или излишка средств. При этом недостаток средств по одной группе компенсируется излишком по другой. Однако в реальной ситуации менее платежные активы не могут заменить более ликвидные.

Например быстрореализуемые активы сравниваются с краткосрочными пассивами, абсолютно ликвидные - с наиболее срочными пассивами, медленно реализуемые с краткосрочными пассивами, а труднореализуемые активы - с постоянными пассивами. Недостаток средств, например по группе наиболее срочных обязательств свидетельствует о низкой текущей ликвидности, по группе краткосрочных обязательств -о низкой среднесрочной ликвидности, тогда как излишек по группе краткосрочных и постоянных пассивах свидетельствует о платежеспособности предприятия в свете долгосрочной перспективы. Затем рассчитываются коэффициенты ликвидности - см. билет №5.

Текущая ликвидность свидетельствует о платежеспособности или нет предприятия к рассматриваемому моменту времени, а перспективная представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, что является весьма приближенным.

Похожие работы

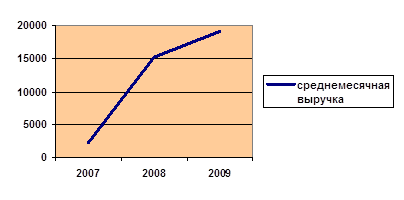

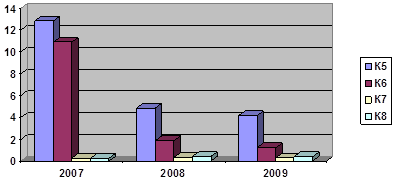

... предупреждению излишних затрат. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности. 2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП" 2.1 Общая характеристика деятельности предприятия В ходе знакомства с основными организационными документами получены следующие сведения о предприятии. Организационно – правовая форма ...

0 комментариев