Навигация

Принципы банковского управления

1.2. Принципы банковского управления

Под принципами организации работы банка понимаются такие исходные положения его деятельности, которые дают предпосылки для реализации присущих банку функций и выполнения банковских операций.

Банки, как правило, организованы по функциональному признаку. Это означает, что структура кредитного учреждения привязана к той конкретной его деятельности, которую он выполняет. Так как банк одновременно совершает расчеты, в составе его управленческих структур особо должны быть выделены отделы или управления, организующие расчетные операции. Поскольку банк принимает и выдает наличные деньги, в составе его управленческих структур должна быть касса, и т.д. В общем, те функции и операции, которые выполняет банк, неизбежно обусловливают особенности построения системы его управления, создание тех структурных подразделений, которые в своей совокупности не встречаются ни у промышленных, ни у торговых предприятий.

К принципам организации банка относится не только функциональный принцип. В их составе выделяется принцип соответствия поставленных целей. Как известно, целью банка является получение прибыли. Это означает, что в банке должны быть структуры, зарабатывающие деньги. Для управления прибылью создаются отделы, планирующие доходы и расходы, составляющие бюджет в целом по банку и по его подразделениям, обеспечивающие экономию затрат.

Среди принципов организации банка можно выделить принцип иерархии властных полномочий его отдельных подразделений. К высшему звену относятся Правление банка, ревизионная комиссия, различного рода комитеты, объединяющие наиболее квалифицированную часть банковского персонала и решающие наиболее принципиальные вопросы банковской системы. Ко второму звену в системе соподчинения подразделений банка по отношению друг к другу относятся все другие управления (отделы), занятые обслуживанием клиентов, выполнением других работ.

Не менее важным принципом является обеспечение совместных и координированных действий. Некоторые банки в целях реализации данного принципа создают специальный административный комитет, который обеспечивает координацию и взаимодействие различных подразделений банка.

В принципах организации банка выделяется также принцип рационализации управления. В соответствии с данным принципом работа банка должна быть организована таким образом, чтобы обеспечить развитие банка (по линии, например, внедрения новых услуг, сокращения затрат, повышения производительности труда, исследование рынка и т.д.).

С позиции организации банка важно обеспечение целостности и соответствия условиям окружающей среды. Это означает, что в рамках единой стратегии развития, принятой в банке, между его подразделениями устанавливается тесное взаимодействие, каждое подразделение совершенствует свою деятельность в соответствии с изменением условий окружающей среды.

Чрезвычайно важно, чтобы система организации банка отвечала также принципу обеспечения контроля. Обязательным элементом здесь выступают внутренний и внешний аудит.

Внутренняя упорядоченность, согласование внутренних подразделений банка обеспечивается также посредствам подчинения правилам - регламентации деятельности работников. Для реализации этого принципа банки разрабатывают определенные предписания (устав, положение об определенных отелах и службах, квалификационные характеристики). Каждый сотрудник банка должен знать свои обязанности, обладать определенными знаниями и умением выполнять правила, отраженные в этих и других документах.

Наконец, немаловажно, чтобы банк был обеспечен оперативной и достаточной информацией, новыми методами ее обработки с тем, чтобы своевременно принимать необходимые организационные и экономические меры по обеспечению стабильности, надежности кредитного учреждения. Информационное обеспечение, будучи системным элементом банковской инфраструктуры, в организационном отношении реализуется путем создания в банке особых подразделений (группы людей), занимающихся сбором и обработкой соответствующей информации.

1.3.Анализ структуры управления

Структура управления отражает форму, т.е. устройство субъекта управления, способ его внутренней организации, связи элементов субъекта между собой, позволяющие выполнять необходимые функции управления. Структура управления обеспечивает стабильность, устойчивость управляющей системы, благодаря чему она сохраняет свои свойства при изменении внешних или внутренних условий.

Результативность деятельности банка, как и любой организации, зависит от выбора организационной структуры, в наибольшей степени отвечающей требованиям банковской сферы. Наилучшая структура – та, которая позволяет организации наиболее эффективно взаимодействовать с внешней средой, продуктивно и целесообразно распределять и направлять усилия своих сотрудников на достижение поставленных целей с наибольшей отдачей.

Несмотря на существующие различия, все многообразие организационных структур их можно разделить на три вида: линейные, функциональные и смешанные.

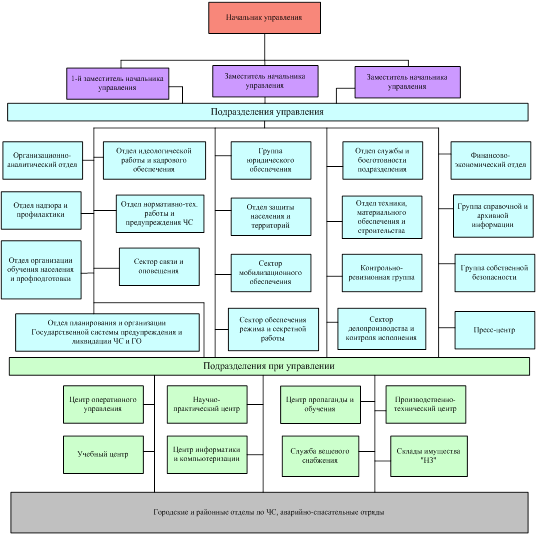

Структура управления ДОД АППБ «АВАЛЬ» является смешанной, т.е. сочетает преимущества линейной и функциональной структур, представляет собой единство распорядительства и квалифицированное осуществление функций управления (см. рис.1.3., приложение 3).

Данная структура управления построена на следующих принципах:

- охват всей управленческой деятельности;

- способность реагировать на изменяющиеся ситуации;

- минимальные затраты времени на принятие решений и прохождение их от высшего руководителя к непосредственному исполнителю;

- сочетание централизации и децентрализации функций управления;

- сочетание оптимальной численности руководящих работников, специалистов;

- равномерность нагрузок на каждое звено и уровень управления.

Рассмотрим основные функции и задачи подразделений, служб и отдельных должностных лиц; их соподчиненности и взаимосвязи.

Отдел ресурсов и ценных бумаг подчиняется заместителю директора Дирекции, на которого возложены обязанности по работе с активными и пассивными операциями банка. Подразделение возглавляет руководитель, а во время его отсутствия его обязанности выполняет экономист. Данный отдел взаимодействует со всеми структурными подразделениями Дирекции.

Основные функции отдела ресурсов и ценных бумаг следующие:

- изучение и анализ состояния рынка кредитных ресурсов;

- купля и продажа государственных и негосударственных ценных бумаг;

- изучение рынка ценных бумаг, как банковской, так и дилерской систем;

- начисление доходов по ценным бумагам;

- учет акционеров банка;

- начисление и выплата дивидендов по результатам работы банка за год;

- расчет и формирование страховых резервов под возможные потери от инвестиционной деятельности;

- ведение бухгалтерского и документального оформления операций;

- формирование и предоставление отчетности относительно ценных бумаг в объемах и в сроки;

- организация контроля соблюдения филиалами нормативных указаний НБУ и ЦО АППБ «АВАЛЬ».

Перед отделом ресурсов и ценных бумаг стоят следующие задачи:

- организация экономической, методической и практической работы по привлечению и эффективному

использованию денежных средств;

- обеспечение и контроль выполнения обязательных резервов, норматива

открытой валютной позиции, а также показателей банковской ликвидности и

платежеспособности Дирекции;

- анализ ежегодного платежного календаря Дирекции;

- осуществление комиссионных и коммерческих операций с ценными бумагами на фондовом рынке.

Главные функции отдела вкладных операций следующие:

- обслуживание расчетных счетов населения;

- привлечение депозитов физических лиц в национальной и иностранной валютах;

-начисление и выплата процентов вкладчикам;

-выплата пенсий;

-прием коммунальных платежей;

-работа с кодированными текущими и вкладными счетами физических лиц в национальной и иностранной валютах;

-проведение операций по акционерному капиталу;

-формирование отчетности по операциям с населением.

Отдел вкладных операций взаимодействует с управлением бухгалтерского учета, отделом автоматизации, отделом ресурсов и ценных бумаг, сектором внутреннего аудита, управлением делами.

В ДОД АППБ «АВАЛЬ» есть подразделение, которое отвечает за бухгалтерское отображение всех операций. Это - управление бухгалтерского учета, отчетности и кассовых операций. Оно состоит из таких отделов:

*учетно-операционный;

*кассовых операций;

*внутрибанковского учета и отчетности (в его состав входит сектор последующего контроля);

*учета валютных и активных операций (сектор денежного обращения).

Учетно-операционный отдел осуществляет такие основные функции:

- выполнение платежных поручений клиентов;

- контроль наличия средств на счете (иначе клиент может перечислить денег больше, чем имеет на счете);

- контроль использования печати и подписи руководителя предприятия в платежном поручении (сверка с карточкой предприятия);

- ведение "картотеки № 2" (предприятия, которые имеют задолженность перед налоговой администрацией, должны все поступления прежде всего направлять в бюджет, а уже после расчета с бюджетом проводить другие платежи);

-выдача справок и выписок из клиентских счетов;

-взыскание с клиентов комиссий за предоставленные услуги;

-формирование отчетности по операциям с клиентами.

Основные функции отдела кассовых операций:

- проверка полученных от клиентов денежных знаков, выявление среди них фальшивых;

- перерасчет и упаковка купюр;

- выдача денежной наличности со счетов клиентов;

- взыскание комиссий с клиентов за кассовые сделки (как правило, 1 % от суммы при выдаче денежной наличности);

- контроль за остатками денежной наличности в национальной и иностранной валютах (для любого банка устанавливается лимит, и если он превышается, лишние деньги должны вывозиться в хранилище НБУ);

- купля и продажа денежной наличности (если есть излишек денежной наличности, банк также может его продать другому банку за безналичные средства);

- формирование отчетности по кассовым сделкам.

Отдел внутрибанковского учета и отчетности также называется банковской бухгалтерией, которая выполняет такие основные функции:

- открытие счетов;

- учет основных средств, материальных ценностей и нематериальных активов;

- начисление заработной платы;

- уплата налогов и других обязательных взносов;

- учет и контроль банковских затрат (на аренду, охрану, ремонт, амортизацию, коммунальные услуги, командировку, подготовку кадров, рекламу, хозяйственные, почтово-телефонные и представительные потребности, спонсорские платежи);

- формирование бухгалтерской отчетности.

Отдел учета валютных и активных операций выполняет такие основные функции:

- бухгалтерский учет валютных и активных операций в соответствии с действующими планами счетов;

- ежедневная переоценка остатков на счетах клиентов в соответствии с колебаниями валютных курсов (баланс коммерческого банка формируется ежедневно, и все валютные счета должны отображаться в гривневом эквиваленте);

- формирование отчетности по валютным и активным операциям.

Рассмотрим основные функции сектора денежного обращения, который подчиняется отделу учета валютных и активных операций:

- контроль соблюдения кассовой дисциплины предприятиями (например, контроль своевременности зачисления торговой выручки);

- контроль использования предприятиями денежной наличности по целевому назначению (например, если предприятие получило наличность на командировку, оно не может ее израсходовать, скажем, на материальную помощь директору и т.п.);

- установление лимитов остатка денежной наличности в кассе предприятия;

- контроль своевременности выплаты зарплаты на предприятиях;

- формирование отчетности по денежному обращению.

Еще одно подразделение, которое есть практически в любом банке, а также в АППБ «АВАЛЬ» - административно-хозяйственное управление, которое возглавляет управляющий делами. В административно- хозяйственное управление входят:

- отдел автоматизации и информационно-технического обеспечения;

- служба безопасности и правовой защиты;

- отдел инкассации и перевозки ценностей;

- отдел работы с персоналом и делопроизводства;

- отдел маркетинга и работы с клиентами;

- территориально-отдельные безбалансовые отделения.

Отдел автоматизации и информационно-технического обеспечения выполняет такие основные функции:

- поддержка компьютеров и программного обеспечения банка в рабочем состоянии;

- ведение операционного дня банка (ОДБ), который содержит информацию по всем счетам и всем клиентам банка;

- отправление и прием электронных платежей;

- отправление и прием электронной почты;

- поиск и обезвреживание компьютерных вирусов;

- ведение системы "Банк — клиент" (эта система дает возможность руководителю предприятия, находясь на своем рабочем месте, отправлять деньги со счета до 16.00, тогда как все другие клиенты должны лично приходить в банк до 13.00);

- взыскание с клиентов комиссий за предоставленные услуги.

Основные функции службы безопасности и правовой защиты:

- работа с клиентами в случае невыполнения ими своих обязательств;

- сотрудничество с правоохранительными органами;

- контроль соблюдения сотрудниками режима работы;

- инструктаж сотрудников по вопросам банковской тайны и техники безопасности;

- формирование отчетности по просроченным кредитам;

- контроль соблюдения законности в процессе заключения всех соглашений банка (кредитных, депозитных, хозяйственных и т.п.);

- юридическая оценка залогового имущества;

- ведение претензионной работы в случаях, если клиенты банка не выполняют свои обязательства (например, в случае невозвращения кредита);

- участие в судебных и арбитражных заседаниях.

Отдел перевозки ценностей и инкассации выполняет следующие функции:

- перевозка денежной наличности;

- обслуживание ТВБВ.

Отдел работы с персоналом и делопроизводства занимается:

- оформлением приема и увольнения сотрудников, отпусков, дополнительных рабочих дней и т.п.;

- контролем соблюдения законодательства о труде;

- ведением архива;

- организацией капитального и текущего ремонта (поиск и отбор исполнителей, контроль качества и сроков выполнения работ);

- куплей автомобилей, оргтехники, мебели, рекламной продукции и канцелярских товаров;

- организацией торжественных событий.

Отдел развития и работы с клиентами выполняет такие основные функции:

- поиск и привлечение новых клиентов;

- разработка тарифов на услуги банка;

- контроль деятельности ТВБВ;

- профсоюзная деятельность.

Основные функции территориально-отдельных безбалансовых отделений:

- выполнение платежных поручений клиентов;

- кассовые сделки;

- взыскание комиссионных за предоставленные услуги.

Следует отметить, что разработанная созданная структура управления не может быть всегда постоянной. Успешно работающие банковские учреждения регулярно оценивают степень адекватности своих организационных структур внутренним и внешним условиям и по мере потребности изменяют их. С целью повышения конкурентоспособности филиала и привлечения большего числа клиентов предлагаем реорганизовать его структуру следующим образом (см. рис.1.4., приложение 4).

1.4.Организация управленческой деятельности

В соответствии с п.9.1.11 Устава АППБ «Аваль» имеет право открывать на территории Украины и за границей свои филиалы и представительства, в соответствии с действующим законодательством. Такой филиал был создан в Донецкой области в городе Донецке, который действует на основании «Положения о Правлении Дирекцией», утвержденным Правлением Банка.

Донецкая Дирекция - филиал Банка, который непосредственно подчинена Правлению Банка. ДОД АППБ «АВАЛЬ» не является юридическим лицом и поэтому осуществляет свою деятельность от имени Банка, по его поручению, в пределах полномочий предоставленных ей Банком.

В «Положении о Правлении Дирекцией» зафиксировано, что Дирекция - структурное кредитно-финансовое подразделение банка, которое имеет свой баланс, субкорреспонденсткий счет в региональном управлении НБУ, бланки, угловой штамп со своим названием, печать.

Основным показателем деятельности Дирекции является прибыль

Прибыль Дирекции формируется в порядке, установленном действующим законодательством Украины.

После уплаты налогов в бюджет и создания фондов Дирекции прибыль, полученная филиалом, распределяется в порядке, определенном Правлением банка. Фонды, сформированные из прибыли, полученной Дирекцией, остаются в ее распоряжении. Дирекция платит обязательные платежи в бюджет по месту своего нахождения в соответствии с действующим законодательством Украины.

«Положение о Правлении Дирекцией» является основным документом, в котором определены права и обязанности Дирекции, перечень операций, которые она может осуществлять, структура управления данным кредитно-финансовым подразделением, распределение прибыли, банковская тайна, учет и отчетность, кредитно-финансовые ресурсы, ревизия и проверка деятельности, а также порядок внесения изменений и дополнений в Положение и прекращение деятельности.

В «Положении о Правлении Дирекцией» определены и зафиксированы функции Дирекции. Рассмотрим основные из их:

-осуществление на договорных условиях кредитно-расчетного и кассового обслуживания предприятий, организаций и их объединений системы связи, иных отраслей народного хозяйства и предпринимательских структур, общественных организаций и отдельных граждан;

-содействие развитию товарно-денежных и рыночных отношений в экономике региона, развитию НТП, обеспечение своевременной выплаты пенсий, материальной помощи и почтовых переводов;

-обеспечение мобилизации и рационального размещения кредитных ресурсов для более полного удовлетворения потребностей клиентов региона в кредитах, достижение высоких результатов коммерческой деятельности;

-проведение на основании открытых предприятиями связи расчетных счетов операций по зачислению и выдаче подкреплений относительно почтовых денежных переводов и пенсий;

-обеспечение надлежащего учета банковских операций, контроля за их исполнением составление сводной отчетности по формам, установленным НБУ и законодательством и решениями руководства Банка, своевременная подача этой отчетности по назначению;

-осуществление общего руководства деятельностью подведомственных учреждений;

-развитие и укрепление материально-технической базы Дирекции и подведомственных учреждений, разрешение вопросов социально-бытового обеспечения коллектива.

В соответствии с Положением Дирекция осуществляет следующие операции:

1.Привлечение и размещение денежных вкладов и кредитов.

2.Осуществление по поручениям клиентов, банков-корреспондентов и их кассовое обслуживание.

3.Ведение счетов клиентов и банков-корреспондентов.

4.Финансирование капитальных вложений по поручениям собственников или распорядителей инвестиционных средств.

5.Купля, продажа и хранение платежных документов и ценных бумаг, а также операции с ними.

6.Осуществление операций с иностранной валютой в соответствии с лицензией НБУ, полученной Банком, по разрешению выданному Дирекции Правлением Банка.

7.Доверительные операции (привлечение и размещение средств, управление ценными бумагами и др.) по поручениям клиентов.

8.Предоставление консультационных услуг.

9.Осуществление иных банковских операций по разрешению НБУ.

С целью наиболее полного обеспечения реализации возложенных задач Дирекция имеет право:

-требовать от клиентов при предоставлении им кредитов документы и ведомости необходимые для изучения финансового состояния и подтверждения кредитоспособности;

-осуществлять проверки использования заемщиком предоставленных им ссуд, в соответствии с условиями кредитного договора;

-самостоятельно определять процентные ставки и проценты комиссионных за использование кредитных ресурсов;

-предоставлять клиентам кредиты под залог имущества, поручительство платежеспособных юридических и физических лиц, под иные формы обеспечения договорных обязательств;

-в зависимости от рынка кредитных ресурсов, которых складывается в регионе и собственных финансовых возможностей дифференцировать процентные ставки по депозитным счетам;

-самостоятельно регулировать численность аппарата Дирекции;

-использовать часть прибыли, которая остается после всех обязательных платежей;

-предоставлять клиентам на договорной основе дополнительные платные услуги, которые не противоречат действующему законодательству;

-за средства Банка и по его поручению осуществлять приобретение имущества и распоряжаться закрепленным имуществом, необходимым для деятельности Дирекции.

Управление Дирекцией осуществляют:

- Правление Дирекции;

- Директор Дирекции.

В состав Правления Дирекции, который утверждается Правлением Банка, входят: Директор, его заместители, главный бухгалтер, руководители основных подразделений.

Директор, его заместители, главный бухгалтер, начальник контрольно-ревизионного отдела назначаются на должность и освобождаются от должности в порядке установленном Правлением Банка. Директор и главный бухгалтер Дирекции назначаются областным Управлением Национального Банка Украины.

Дирекцию возглавляет Директор, который осуществляет руководство деятельностью и несет личную ответственность за выполнение возложенных на Дирекцию задач и функций. Директор действует на основании поручения Банка и подотчетный Правлению Банка.

Согласно п.8.7. Положения директор:

- утверждает штатное расписание;

- издает в пределах своей компетенции приказы и распоряжения;

- проводит подбор руководителей и главных бухгалтеров филиалов, представительств и подает их кандидатуры на согласование и утверждение Правлению Банка;

- проводит работу по отбору, расстановке и подготовке кадров, повышению их квалификации, в установленном порядке принимает на работу и увольняет работников, применяет к ним меры поощрения, дисциплинарные взыскания, привлекает их к материальной ответственности;

- устанавливает в пределах своей компетенции надбавки и доплаты к заработной плате служащих, осуществляет их премирование, предоставляет им материальную помощь;

- рассматривает заявления и жалобы клиентов, а также других юридических и физических лиц, оперативно разрешает их;

- разрешает предоставление кредитов в объемах и в порядке установленных Банком, заключает от лица Банка кредитные и прочие договора и соглашения;

- принимает меры относительно развития сети учреждений Банка;

- дает разрешение на открытие счетов;

-обеспечивает своевременное и качественное осуществление банковских операций, составление баланса и форм отчетности;

- в установленном порядке распоряжается закрепленными за Дирекцией имуществом и ассигнованиями, выделенными на капитальные вложения и капитальный ремонт, несет ответственность за допущенные нерациональные выплаты;

- утверждает должностные обязанности служащих Дирекции;

-представляет на рассмотрение Правления Банка вопросы, которые касаются деятельности Дирекции;

-выполняет другие функции, делегированные ему Банком.

Основным средством установления формальных взаимоотношений работников в банке и распределения между ними полномочий и ответственности является процессе делегирования полномочий. На практике процесс делегирования полномочий всегда носит двухсторонний характер, т.е. он предполагает как передачу, так и принятие полномочий. Поэтому руководство Дирекции считает, что главным для успешного делегирования полномочий является удачный выбор сотрудника – необходимо найти такого, который сам хочет сделать то, чего руководству от него хотелось бы.

Если какому-либо работнику в банке делегируется выполнение определенных задач, то Дирекция предоставляет ему и необходимые для этого ресурсы. Добиваясь эффективной организации взаимодействия, руководство делегирует полномочия, достаточные для выполнения всех задач, связанные с занимаемой должностью, т.е. соблюдается принцип соответствия. Следует отметить, что руководитель любого структурного подразделения филиала готов делегировать полномочия тогда, когда уверен, что подчиненный готов отвечать за свои решения.

Во время отсутствия Директора (отпуск, командировка) Председатель Правления Банка возлагает выполнение его обязанностей на одного из заместителей или других ответственных работников Дирекции.

Директор может поручать выполнение отдельных своих функций заместителям. В случае необходимости может предоставлять право заключать кредитные договора начальнику кредитного отдела Дирекции. Поручения должны быть оформлены соответственно действующему законодательству.

Учет и отчетность Дирекция осуществляет в соответствии с действующим законодательством и нормативными актами Национального Банка Украины и в порядке, установленном Банком. Дирекция ведет постоянный учет осуществляемых банковских операций, обеспечивает контроль их выполнения, составляет и своевременно предоставляет Национальному Банку Украины, соответствующим органам предусмотренную действующим законодательством и нормативными документами Банка бухгалтерскую и другую отчетность.

Финансовым годом является календарный год.

Дирекция подает Банку и региональному управлению Национального Банка Украины отчеты по форме и в сроки, определенные Национальным Банком Украины и Правлением Банка. Персональная ответственность за достоверность показателей в отчетах возлагается на директора и главного бухгалтера Дирекции.

Годовой отчет Дирекции подается вместе с отчетом о прибылях и убытках и утверждается Правлением Банка.

Дирекция осуществляет, вместе с Банком, надзор за банковской деятельностью подчиненных ей филиалов, представительств, проводит ревизию финансово-хозяйственной деятельности, принимает от них балансы и отчеты о деятельности, отчитывается перед Банком об их деятельности. Дирекция обеспечивает сохранность документов и бланков строгой отчетности.

Деятельность Дирекции может быть прекращена путем ее реорганизации (слияния, присоединения, деления, выделения, преобразования) или ликвидации по решению Правления Банка.

При реорганизации Дирекции ее права и обязательства переходят к правопреемникам.

Предложения о внесении изменений и дополнений к этому Положению могут вноситься на рассмотрение Правлением Банка Дирекции, управлениями и отделами Банка, а также его акционерами.

В Дирекции АППБ « АВАЛЬ» имеется штатное расписание, которое определяет номенклатуру должностей по каждому подразделению банка. Правление банка самостоятельно определяет количество членов, руководствуясь стремлением достичь оптимальных результатов деятельности, сбалансированности рисков, прибыльности банка и т.п.. При отборе членов Правление учитывает их способность самостоятельно принимать решения, в также их деловую активность. Так как эффективность работы Дирекции в значительной мере зависит от производительности работы ее членов, выполнения возложенных на них индивидуальных функций.

Помимо штатного расписания банк имеет должностные инструкции, квалификационные характеристики, которые фиксируют требования к специалистам разных категорий. Все должностные инструкции имеют следующую структуру:

1. Общие положения.

2. Функциональные обязанности.

3. Права и полномочия.

4. Ответственность.

5. Квалификационные требования.

6. Условия работы.

Рассмотрим основные положения должностной инструкции начальника отдела ресурсов и ценных бумаг. Его функциональные обязанности следующие:

-осуществляет руководство и планирование деятельности отдела;

-ведет разработку денежной стратегии Дирекции, с этой целью организует работу отдела по наиболее эффективному привлечению или размещению временно свободных денежных средств;

-определяет потребность в депозитных вкладах юридических лиц;

-организует проведение

операций с векселями, облигациями внутреннего государственного займа,

корпоративными ценными бумагами;

-контролирует начисление доходов и расходов по всем видам активных и пассивных операций отдела.

К руководителю данного структурного подразделения предъявляются такие квалификационные требования: высшее экономическое образование и опыт работы в банковской сфере не менее 3 лет.

Начальник отдела ресурсов и ценных бумаг назначается на должность и освобождается с должности приказом директора.

Во всех должностных инструкциях закреплены следующие моменты условий работы:

1.Режим труда и отдыха определен Правилами внутреннего трудового распорядка Дирекции.

2.Заработная плата, порядок поощрения и наложение взысканий определяются действующим законодательством, внутрибанковскими нормативными документами, трудовым контрактом и коллективным договором.

3.Сотрудник Дирекции в своей работе может использовать служебный транспорт, направляться в служебные командировки, использовать компьютерную и другую оргтехнику.

Похожие работы

... отсутствие прибыли к уставному фонду 1,9 1,96 2 Устав ОАО «Белагропромбанк», состав экономических служб, их задачи и функции Отделение ОАО «Белагропромбанк» работает на принципах коммерческого расчета и с соблюдением основных принципов банковской деятельности, в своей деятельности руководствуется Конституцией РБ, Банковским кодексом РБ, другими нормативными правовыми актами РБ, Уставом ...

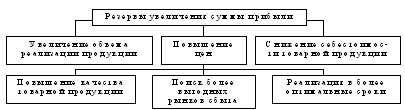

... от прочих видов деятельности, по предприятию результат от реализации составит 53,7 млн. р., рентабельность от реализации 2,54%. Для улучшения финансово-экономического состояния, увеличения объема производства, повышения материального стимулирования предприятия, РУДГАП «Автопарк № 15» имеет потребность в дополнительных источниках формирования заемных и привлеченных средств согласно бизнес-плана ...

... и грузов автомобильным транспортом*. 13. Вскрытие и разрушение строительных конструкций*. * – здесь и далее в перечне услуг знаком «*» отмечены услуги, которые оказываются Учреждением «Гродненское областное управление МЧС Республики Беларусь». 14. Землеройные работы*. 15. Разборка и снос зданий и сооружений. 16. Ремонт и обслуживание пожарно-технического вооружения, ...

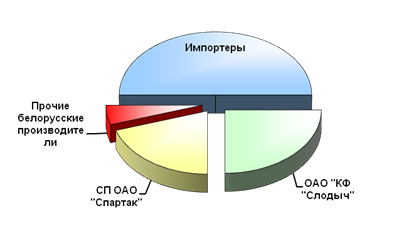

... объем выручки (около 90%), - сахарное и затяжное печенье - постепенно теряют свои позиции на рынке. Об этом свидетельствует снижение их реализации на 6 и 20% соответственно. Таблица 3 Анализ реализации продукции ОАО “Кондитерская фабрика “Слодыч”по ассортиментным группам Виды продукции Объем реализации, т Динамика, т Прирост, % Уд. вес, % 2007 2008 2007 2008 сахарное 8 511,4 8 ...

0 комментариев