Навигация

1. по приходу кассы

2. по расходу кассы

Кассовые журналы ведутся в кассе банка кассирами. На основании документов поступающих в кассу банка: приходный кассовый ордер, расходный кассовый ордер, чек, объявление на взнос наличными составляются кассовые ордера. В конце рабочего дня банка общими суммами по корреспондирующим счетам данные переносятся в бух журнал. Такое правило учета необходимо для качественного контроля за наличием и движением денежных средств в кассе банка.

Бух баланс – ежедневная форма отчетности. В нем отражается остатки на начало рабочего дня в банке и остатки на конец дня.

Бухгалтерский журнал предназначен для регистрации всех операций, проведенных за день по балансу банка. В нем выводятся итоги оборотов по балансовым счетам. Ежедневная оборотная ведомость составляется по балансовым и внебалансовым счетам. По окончании месяца на первое число составляется оборотная ведомость за месяц. Ежеквартально также составляется оборотная ведомость, которая содержит остатки на начало года, обороты с начала года и остатки на конец отчетного периода.

Помимо ежедневной оборотной ведомости составляется ежедневный баланс. Форма баланса и порядок его формирования также отражены в главе об отчетности банка. Как отмечается в Правилах ведения бухгалтерского учета, ежедневный баланс по операциям, совершаемым непосредственно кредитной организацией, должен быть составлен за истекший день до 12 часов местного времени на следующий рабочий день, сводный баланс с включением балансов филиалов составляется до 12 часов следующего рабочего дня после составления баланса по операциям, непосредственно выполняемым кредитной организацией.

Более подробным балансом можно назвать оборотно - сальдовую ведомость, т.к. в ней отражается не только остатки на начало и конец, но и обороты за день.

По данным баланса контролируются:

· формирование и размещение денежных ресурсов;

· состояние кредитных, расчетных, кассовых и других банковских операций;

· правильность отражения операций в бухгалтерском учете.

Ежедневный баланс составляется поданным сводных карточек по балансовым счетам второго порядка по следующей форме:

Оборотная ведомость – составляется ежемесячно и является формой отчетности, т.к. она составляется ежеквартально, за полугодие, за год. По данным оборотной ведомости формируется баланс

Проверочные ведомости – необходимы для поиска ошибок совершенных в течении рабочего дня. Составляется по лицевым счетам, в разрезе того счета, где была совершена ошибка.

Исправление ошибок проводятся следующими способами:

1. от руки – запись сторно ( красным цветом проводится запись или обводится квадратом)

2. обратная проводка.

В проверочных ведомостях печатаются итоги оборотов по каждому действовавшему в течение дня лицевому счету и остатки по действующим и недействующим лицевым счетам, а также печатаются итоги оборотов и остатков по балансовым счетам и общие итоги по ведомости. Эти ведомости используются для контроля за правильностью выведенных остатков в лицевых счетах. Кроме того, по их данным составляется баланс на 1-е число месяца по счетам второго порядка, который вместе с оборотной ведомостью по счетам первого порядка является бухгалтерской отчетностью учреждения банка. В учреждениях банка, информация которых обрабатывается на электронных вычислительных машинах, сверка аналитического учета с синтетическим производится в процессе обработки информации автоматизированным способом. Таким же способом накапливаются обороты по балансовым счетам и составляются месячные и годовые оборотные ведомости. В проверочных ведомостях, составляемых на электронных вычислительных машинах, печатаются только остатки по лицевым счетам. Эти ведомости используются для оперативного учета движения средств на счете при оплате документов.

Взаимосвязь аналитического учета с синтетическим.

При ведении синтетического учета должно быть уделено особое внимание соответствию данных аналитического и синтетического учета. Если при ручной обработке информации использовались специальные методы формирования сводных кар точек по счетам, составления проверочных ведомостей, то при обработке данных на компьютере идентичность данных аналитического и синтетического учета должна обеспечиваться отлаженностью и устойчивостью работы программного обеспечения.

Ответственность за согласованность учетных данных возлагается на главного бухгалтера, поэтому, как отмечается в Правилах ведения бухгалтерского учета, перед подписанием баланса он или по его поручению работник банка должен сверить:

· соответствие оборотов по итогу, отраженным в бухгалтерском журнале, оборотам, показанным в оборотной ведомости;

· соответствие остатков по счетам второго порядка, отраженным в балансе, остаткам, показанным в оборотной ведомости, ведомости остатков по счетам;

· соответствие остатков по счетам второго порядка, отраженным в ведомости остатков по счетам, остаткам, показанным в ведомости остатков размещенных (привлеченных) средств.

О произведенной проверке делается запись в балансе, которая визируется работником, выполнившим проверку.

Если в процессе проверки выявляются расхождения, то принимаются меры к выявлению их причин и устранению этого расхождения. При этом ошибки исправляют в момент их обнаружения, а если необходимо, выполняют исправительные проводки.

Схема автоматизированной мемориально-ордерной формы учета.

Основным внутрибанковским документом, отражающим проводки по счетам, является мемориальный ордер. Ему может соответствовать один или несколько банковских документов. Но и одному банковскому документу может соответствовать несколько мемориальных ордеров. Для ввода и редактирования мемориальных ордеров с контролем на красное сальдо, а также их разноски по лицевым счетам и печати предусмотрен модуль "Мемориальные ордера".

Ввод ®регистрация ®обработка ®разноска

Мемориальный ордер — бухгалтерский документ, указывающий на необходимость записи суммы по операции по дебету и кредиту корреспондирующих счетов. Составление мемориальных ордеров характерно для мемориально-ордерной формы бухгалтерского учета, используемой в банковской практике. Применение компьютерной техники модернизировало эту форму учета, сохранив мемориальный ордер, как основной документ, оформляющий проводку по счетам.

К распечатанным и оформленным подписями мемориальным ордерам прикладываются первичные документы. Мемориальные ордера вместе с соответствующими им первичными документами, подтверждающие совершение операций банком за данный день, составляют документы дня.

Проводка может быть введена в базу данных АБС путем непосредственного заполнения на экране мемориального ордера. Форма мемориального ордера унифицирована.

По введенной проводке полностью нельзя восстановить содержание первичного документа, так как в компьютер введены только связанные с этой проводкой реквизиты. При необходимости хранения в АБС полного содержания первичного документа должен быть обеспечен ввод всех реквизитов этого документа. Технология работы "от документа" является более прогрессивной и используется в АБС старшего поколения. При этом экранная форма может значительно отличаться от формы самого первичного документа: она может быть сокращена и упрощена. Такое отличие, как правило, связано с достижением простоты ввода. Но полный набор введенных реквизитов позволит получить печатную копию этого документа.

С целью ужесточения контроля за движением первичных документов и правильностью отражения их содержания в учете могут составляться сводные учетные документы. Каждый сводный учетный документ формируется на основании группы первичных документов. При этом могут быть использованы возможности компьютерной техники для автоматизации его получения. Например, сводное платежное поручение, сопровождающее группу платежных поручений, передаваемых банком в РКЦ, может быть составлено на компьютере автоматически путем обработки находящихся в его памяти и подготовленных к отправке платежных поручений.

Основные принципы ведения учета, отвечающие международным стандартам.

39.Бухгалтерская и финансовая отчетность коммерческого банка.

Виды бухгалтерской отчетности банков. Текущая бухгалтерская отчетность. Годовые бухгалтерские отчеты коммерческих банков. Содержание и характеристика основных форм годовой отчетности банков.

Бухгалтерская отчетность коммерческого банка разрабатывается в соответствии с утвержденными формами. Основой бухгалтерской отчетности являются данные аналитического и синтетического учета. Выделяют текущую и годовую отчетность.

Текущая отчетность делится на ежедневную, месячную и квартальную отчетность. К ней относятся следующие основные формы:

• баланс (ежедневная, месячная, квартальная);

• сводная ведомость остатков по внебалансовым счетам (ежедневная, месячная, квартальная);

• расшифровка отдельных балансовых счетов для расчета экономических нормативов (месячная, квартальная);

• расшифровка отдельных балансовых счетов для расчета фонда обязательных резервов, подлежащих депонированию в Главном управлении ЦБР (месячная, квартальная);

• расчет фонда обязательных резервов (месячная, квартальная);

• отчет о движении наличных средств и платежных документов в иностранной валюте (форма №1-Н, месячная, квартальная);

• отчет о прибылях и убытках (форма № 2, квартальная).

• расшифровка остатков ссудной задолженности и неплатежей по ссудам банка государственных предприятий и организаций по отраслевому признаку;

• расшифровка отдельных счетов балансов по срокам привлечения и направления средств;

• список крупных кредиторов;

• расшифровка по балансовым счетам;

• расчет экономических нормативов;

• расчет фонда обязательных резервов;

• расшифровка балансового счета 30102;

• расшифровка балансовых счетов по корреспондентским счетам 30109, 30110.

Ежемесячная бухгалтерская отчетность представляется коммерческими банками в Главное управление Центробанка РФ и в налоговые органы.

Коммерческие банки, выполняющие операции в иностранной валюте, дополнительно представляют в Главное управление Центробанка РФ отчет о движении иностранных активов и пассивов в свободно конвертируемых валютах, а также в других видах валют по операциям с нерезидентами. В состав данной отчетности входит справка о текущих поступлениях и платежах по операциям с нерезидентами с выделением стран Дальнего и Ближнего зарубежья.

Отчет о движении валютных активов и пассивов предназначен для сбора информации о движении иностранных активов и пассивов коммерческих банков в операциях между резидентами и нерезидентами России за отчетный период. Информация, содержащаяся в отчете, используется для целей составления платежного баланса Российской Федерации, носит конфиденциальный характер и не подлежит опубликованию в открытой печати.

Банки, выполняющие валютные операции, кроме данного вида отчетности обязаны представлять в учреждения ЦБР специальную отчетность о ведении открытой валютной позиции и отчет о движении наличной иностранной валюты и платежных документов в иностранной валюте.

В отчетность коммерческих банков по итогам квартала дополнительно включаются:

· оборотные ведомости по балансу в рублях и по балансу в иностранной валюте;

· оборотные ведомости филиалов и по консолидированному балансу;

· отчет о прибылях и убытках;

· расчет фонда страхования депозитов в коммерческих банках и фонда страхования коммерческих банков от банкротства.

Отчет о прибылях и убытках содержит спецификацию (перечень) доходов и расходов, отнесенных на счета 70301 «Прибыль отчетного года» и 70401 «Убытки отчетного года» банков. В отчете приводятся сгруппированные по отдельным видам процентные и непроцентные доходы и расходы банка. В отдельный раздел выделены расходы на содержание аппарата управления и суммы, списанные |в убыток. Данные отчета используются для анализа и выявления факторов изменения доходов и расходов банка.

В состав годовой бухгалтерской отчетности коммерческих банков включаются:

Отдельно следует выделить формы годового бухгалтерского отчета.

• форма № 1 — бухгалтерский баланс по остаткам на конец отчетного года с заключительными оборотами, включая остатки по счетам депо, внебалансовым счетам и баланс по доверительному управлению;

• форма №2— отчет о прибылях и убытках;

• форма № 3 — отчет об использовании прибыли;

• форма № 5 — справка о составе фондов кредитной организации, разных средств и фондов специального назначения;

• расшифровка дебиторской и кредиторской задолженностей с указанием дат образования и исполнения, характера операции;

• отчет о состоянии внутреннего контроля в банке;

• объяснительная записка.

• отчет о хищениях и просчетах (форма 113);

• справка об остатках средств на корреспондентских счетах и субсчетах;

• отчет по труду (форма 1 -Т);

• объяснительная записка по бухгалтерскому годовому отчету.

Для составления годового бухгалтерского отчета банки в конце отчетного года проводят необходимую подготовительную работу. Прежде всего банки проводят инвентаризацию всех учитываемых на балансовых и внебалансовых счетах денежных средств и ценностей, основных средств, хозяйственных и других материалов, расчетов. В ходе подготовительной работы анализируется дебиторско-кредиторская задолженность, принимаются активные меры по ее погашению. Нереальные суммы подлежат списанию с баланса и отнесению на убытки. Анализируется кредитный портфель и принимаются меры по выявлению нереальной ссудной задолженности, а также начисленных процентов по таким ссудам и их списанию в установленном порядке. Аналогичная аналитическая работа проводится по всем другим видам активов (вложениям в ценные бумаги, совместную хозяйственную деятельность и др.) с целью отражения в годовом балансе реальных и достоверных активов и пассивов.

По результатам инвентаризации принимаются меры по урегулированию выявленных расхождений (излишки и недостача должны быть отражены по балансу в отчетном году), оформляются документы на взыскание сумм с виновных лиц, списываются в установленном порядке нереальные активы, включая безнадежные ссуды, проценты, другие долги, а также стоимость пришедших в негодность основных средств, хозяйственного инвентаря и материалов.

Основным законодательным документом о составе годовой бухгалтерской отчетности коммерческих банков являются ежегодно публикуемые указания Банка России о составе, структуре и порядке подготовки этой отчетности.

Ответственность за своевременное и качественное составление годового отчета возлагается на руководителей и главных бухгалтеров банка.

Баланс

Годовой «Баланс» (форма 1) составляется на 1 января в двух вариантах: первый передается в Центральный банк России по остаткам без заключительных оборотов; второй — по остаткам после завершения заключительных оборотов.

Отчет о прибылях и убыткахВ справке, помещенной в конце формы 2 «Отчет о прибылях и убытках», коммерческие, банки указывают данные о плане прибыли (убытков) на отчетный год, фактическом выполнении плана прибыли (убытков). Приводится также сумма, перечисленная в доход бюджета с остатков закрытых лицевых счетов, и другие суммы, не востребованные клиентами в установленный срок, со счетов «Расчеты с поставщиками, подрядчиками, покупателями — по кредиту» (60311-П; 60312-А).

Приложение к балансу

В первой части отчета «Приложение к балансу» (форма 3) указываются платежи и отчисления от доходов в бюджет.

Во второй части отчета отражаются отчисления в централизованные страховые фонды, резервный, страховой и другие фонды банка, в фонд производственного и социального развития, в фонд материального поощрения и другие.

Отчисления из общей суммы отчислений в централизованные фонды, резервный, страховой и другие фонды банка, включенные в строку 006 формы 3, отражаются в прилагаемой к форме 3 «Справке».

Из общей суммы отчислений на другие цели:

| Строка | Отчисления в фонды | Сумма, тыс. руб. руб. |

| 0101 | Начисленные дивиденды | |

| 0102 | Представительские расходы | |

| 0103 | Остаток нераспределенной прибыли за отчетный год | |

| 0104 | Прочие цели |

Справка о составе фондов банка, разных средств и фондов специального назначения

В графе 2 «Справки о составе фондов банка разных средств и фондов специального назначения» (форма 5) отражаются суммы, начисленные в отчетном году в соответствующие фонды.

В графу 3 включаются суммы, поступившие от вышестоящих учреждений банков, от возврата средств генеральными застройщиками.

В графе 4 показывается реальное использование средств соответствующих фондов по прямому назначению. При этом символу 5003 в этой графе соответствует износ списываемых с баланса малоценных и быстроизнашивающихся предметов. По символам 5030 и 5031 включаются также суммы, переданные генеральным застройщикам на долевое участие в капитальном строительстве.

В графе 5 приводятся суммы, перечисленные (возвращенные) вышестоящим учреждениям банков, переданные подрядным организациям на развитие их производственной базы. Суммы, отраженные в графах 3 и 5, следует расшифровать в объяснительной записке к годовому отчету.

Ошибочные и транзитные обороты в справке не указываются. Остатки на конец года по счетам, включенным в форму 5, должны соответствовать данным баланса.

Отчет о хищениях и просчетахЗадолженность по хищениям, растратам, другим злоупотреблениям и просчетам, отраженная в «Отчете о хищениях и просчетах» (форма 113) по символу 9 графы 6, должна соответствовать задолженности на 1 января по балансовому счету 6310 (отдельный лицевой счет).

Отчет о затратах на капитальные вложенияГрафа 1 «Отчета о затратах на капитальные вложения» (форма 3-а) заполняется на основании выделенных и полученных средств, включая неиспользованные остатки средств по соответствующим объектам на начало года.

В графе 2 этого отчета отражаются все затраты, произведенные в отчетном году на капитальные вложения, включая и незаконченные затраты, перешедшие на следующий год. Перешедшие с прошлых лет остатки в форму 3-а не включаются, поскольку они уже были отражены в отчетности за предыдущие годы.

Отчет о наличии и движении основных средств

При заполнении данных формы 4 «Отчет о наличии и движении основных средств» по символам 4112-4116, 4211-4216, 4010 и 4020 показываются годовые обороты, за исключением имевшихся в течение года транзитных, ошибочных и исправительных оборотов.

Во втором разделе отчета капитальные вложения по арендованным основным средствам отражаются по символу 4327. Общая площадь служебных (символ 4322) и жилых (символ 4328) зданий показывается в полных квадратных метрах, без десятичных знаков. Жилая площадь в собственном служебном здании, если она есть, показывается по символу 4328 и в символ 4322 не включается.

Бухгалтерская объяснительная записка по годовому отчету

В объяснительной записке оценивается состояние учета в банке и подчиненных ему предприятиях и организациях, а также расшифровываются остатки отдельных счетов и приводятся некоторые данные, не содержащиеся в отчетности, но важные для характеристики работы учреждений банка.

В записке необходимо:

1) расшифровать основные суммы дебиторской задолженности по счету 63;

2) привести оценку результатов инвентаризации материальных ценностей, сведения о наличии ненужных банку материальных ценностей номерах, принятых для их ликвидации в учреждениях банка и подчиненных ему предприятиях и организациях;

3) расшифровать стоимость неустановленного оборудования с приведением даты его приобретения и причины неустановки;

4) кратко охарактеризовать состав дебиторской задолженности и принимаемые меры по ее снижению;

5) указать причины отклонений от нормального состояния отдельных статей баланса и отчетных данных (в случае, если имеются показатели, которые в отчете не предусмотрены, например дебетовые остатки по пассивным счетам и т.п.);

6) расшифровать основные поступления и выдачи, отраженные по счетам 70107 и 70209 «Другие доходы» и «Другие расходы».

Годовой отчет коммерческого банка подлежит аудиторской проверке, целью которой является подтверждение достоверности полноты и реальности отчета, соответствие постановки бухгалтерского учета действующему законодательству и нормативным документам. Годовой отчет коммерческие банки представляют Центральному банку России с положительным аудиторским подтверждением его достоверности.

Финансовая отчетность коммерческих банков.

В рамках государственной программы «О переходе РФ на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики» (распоряжение Председателя Верховного Совета РФ от 14 января 1993 г. и Постановление СМ № 121 от 12 февраля 1993г.) Банк России принял решение помимо бухгалтерской отчетности ввести дополнительную отчетность, основанную на международных нормах бухгалтерского учета. Эта отчетность получила название финансовой отчетности и регламентируется Инструкцией ЦБ РФ от 1 октября 1997 г. № 17 «О составлении финансовой отчетности» (новая редакция Инструкции от 24.08.93 г. № 17 «Временная инструкция по составлению общей финансовой отчетности коммерческими банками»).

Одна из основных целей указанной отчетности — расширение числа пользователей доступной информацией о финансовом состоянии банка и принятию ими экономических решений, в частности о целесообразности и безопасности инвестирования средств в деятельность банка.

В соответствии с Инструкцией №17 общая финансовая отчетность состоит из ряда документов, основными из которых можно считать:

• балансовый отчет:

• отчет о прибылях и убытках.

Проблемы перехода на международные стандарты (принципы) бухгалтерского учета в коммерческих банках.

Проблемы перехода на международные принципы бухгалтерского учета занимают важное место в становлении отечественной банковской системы. Предпосылки, сложившиеся в настоящее время в коммерческих банках, для решения этого вопроса имеются, однако сдерживающее влияние на их развитие оказывают следующие мощные факторы.

Первый. Неравномерное насыщение коммерческих банков квалифицированными бухгалтерскими кадрами. Особенно острый дефицит в таких специалистах испытывают недавно созданные банки. Очевидно, без активного участия самих банков, а также различных банковских ассоциаций проблему подготовки квалифицированных бухгалтерских кадров решить весьма трудно.

Второй. Принципиальное изменение представлений о бухгалтерской профессии, которое сейчас зарождается в банковской практике в связи с приобщением к международным стандартам учета. Третий. Недостаточность нормативной базы для бухгалтерского оформления ряда банковских операций, устаревший план счетов коммерческих банков, действующие правила учета затрудняют анализ банковской деятельности, не позволяют использовать показатели и коэффициенты оценки надежности, устойчивости банков, используемые в зарубежной банковской практике.

Четвертый. Неблагоприятный, недостаточный уровень технической оснащенности средств передачи данных, телекоммуникаций и защиты банковской информации от проникновения фальшивых документов, общий низкий уровень банковской безопасности, включая компьютерную безопасность. Отсюда неспособность некоторых банков обеспечить банковскую тайну, в то время как развитие банковского бизнеса требует возведения банковской тайны в ранг государственной политики (согласно западной статистике, 60% всех поступлений в банковской сфере совершается персоналом банка).

Пятый, Недостаточный профессионализм в области бухгалтерского учета некоторых аудиторских фирм. Отсутствие их ответственности за качество проверок также отрицательно сказывается на общем уровне бухгалтерской работы.

Банковская инфраструктура должна включать квалифицированный аудит, который бы занимался не только подтверждением отчетности, но и оценивал качество руководства, менеджмента банка на основе анализа рисков, ликвидности, доходности и т.п. Сюда же должна входить квалифицированная юридическая служба, агентство по регистрации залогов, чтобы избежать двойного или многократного их использования.

основные принципы бухгалтерского учета, раскрывающие международные стандарты:

Непрерывность деятельности. В соответствии с этим стандартом правила ведения бухгалтерского учета не изменяются, если банк планирует продолжать свою деятельность в обозримом будущем и его ликвидация не намечается. Если предполагается ликвидация филиалов или продажа объекта активов, то в отчетности следует отражать скрытый убыток, который может иметь место, если продажная стоимость данных активов окажется меньше остаточной.

Распределение по финансовому году. Реализация этого принципа требует от банков учета доходов и расходов по мере их осуществления, т.е. по мере предоставления кредита независимо от времени фактического поступления средств. Одновременно наращенные процентные расходы независимо от срока выплаты процентов по депозитам должны отражаться в отчетности текущего года.

Осторожность. Этот принцип требует оценивать активы и пассивы банков реально с достаточной степенью осторожности с тем, чтобы не переносить уже существующие риски на последующие годы. Это особенно актуально для российских банков, так как ориентирует их на прогнозирование кредитных рисков и стимулирует образование адекватных рискам по размерам и срокам резервных фондов. Этот принцип с 1994 г. принят ЦБР и рекомендован коммерческим банкам для практической реализации. Для учета резервов кредитного риска на балансе банков открывается счет 945 с таким же названием, образуется резерв за счет операционных расходов до определения налогооблагаемой базы. В международном учете бухгалтерские проводки по всем видам резервов делаются в момент возникновения соответствующих рисков независимо от наличия или достаточности прибыли. По международным стандартам прибыль не может зависеть от налоговой политики, и налоговые правила не должны влиять на порядок бухгалтерского учета операций банка.

Реализация других международных стандартов, таких, как приоритет содержания над формой, постоянство методов учета, открытость, консолидация, существенность, потребует от бухгалтерского персонала большой и серьезной работы и высокого профессионализма.

Переход на международные принципы учета должен сопровождаться составлением новой финансовой отчетности. В ее состав входят:

· баланс, составляемый по укрупненным статьям активов и пассивов;

· отчет о прибылях и убытках;

· внебалансовый отчет;

· пояснительные записки, в которых должна быть представлена аналитическая работа банка по классификации кредитного портфеля и определению резервов, по управлению ликвидностью, ресурсами, рисками и доходностью.

В балансовом отчете кредиты (срочные и просроченные) должны быть представлены одной общей суммой за вычетом образованного резерва. Устанавливается порядок начисления процентов по просроченным ссудам в течение ограниченного срока (30 дней). Это стимулирует банки списывать с баланса длительные просроченные ссуды, нереальные доходы и тем самым оздоравливать балансовую отчетность, делать ее более достоверной. В этой связи совершенно очевидна необходимость ускорения процесса перехода коммерческих банков на мировые стандарты учета, позволяющие иметь достоверную финансовую отчетность, а значит, повысить качество банковского менеджмента.

Анализ финансовой отчетности коммерческого банка.

40.Учет и оформление операций в иностранной валюте.

Общее положение о валютных операциях.

Валютные операции регламентируются законом «О валютном регулировании и валютном контроле», принятый в октябре 1992г. В законе определены принципы осуществления валютных операций в РФ, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями.

Субъекты валютных отношений подразделяются по закону на две категории: резидентов и нерезидентов.

К резидентам относятся:

· физические лица, имеющие постоянное местожительство в Российской Федерации;

· юридические лица, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

· предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством Российской Федерации, с местонахождением в Российской Федерации;

· дипломатические и иные официальные представительства Российской Федерации, находящиеся за пределами Российской Федерации;

· находящиеся за пределами Российской Федерации филиалы и представительства резидентов.

К нерезидентам относятся:

· физические лица, имеющие постоянное местожительство за пределами Российской Федерации, в том числе временно находящиеся в Российской Федерации;

· юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

· предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации;

· находящиеся в Российской Федерации иностранные дипломатические и иные представительства, а также международные организации, их филиалы и представительства;

· находящиеся в Российской Федерации филиалы и представительства нерезидентов.

Объектом валютного регулирования являются операции, осуществляемые с валютными ценностями. К валютным ценностям по закону относятся:

1. иностранная валюта;

2. ценные бумаги в иностранной валюте — платежные документы (векселя, чеки, аккредитивы и др.), фондовые ценности (акции, облигации), и другие долговые обязательства, выраженные в иностранной валюте;

3. драгоценные металлы — золото, серебро, платина и металлы платиновой группы в любом состоянии и виде, за исключением ювелирных и других бытовых изделий, а также лома этих изделий;

4. природные драгоценные камни в сыром и обработанном виде, ;за исключением ювелирных и других бытовых изделий из этих камней и лома этих изделий.

Операции с валютными ценностями подразделяются на два вида: текущие валютные операции и операции, связанные с движением капитала.

К текущим валютным операциям относятся:

· переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без рассрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

· получение и предоставление финансовых кредитов на срок не более 180 дней;

· переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и других доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

· переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсий, алиментов, наследства, а также другие аналогичные операции.

К валютным операциям, связанным с движением капитала, относятся:

· прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

· портфельные инвестиции, т.е. приобретение ценных бумаг;

· переводы в оплату права собственности на здания, сооружения и иное имущество, а также иных прав на недвижимость;

· предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров, работ и услуг;

· предоставление и получение финансовых кредитов на срок более 180 дней;

· все иные валютные операции, не являющиеся текущими валютными операциями.

Закон в общем виде определяет порядок проведения валютных операций резидентами и нерезидентами. Детально правила проведения валютных операций устанавливаются инструкциями и другими нормативными документами Центрального банка Российской Федерации, который в соответствии с Законом является органом валютного регулирования.

Валютные ценности могут находиться в распоряжении резидентов и нерезидентов. Расчеты между резидентами осуществляются в валюте Российской Федерации без ограничений. Расчеты между резидентами в иностранной валюте могут проводиться в случаях, разрешенных Центральным банком РФ. Реализация гражданам товаров за наличную иностранную валюту запрещена. Право реализации гражданам товаров (услуг, работ) за иностранную валюту с получением платежей в безналичном порядке или за наличную иностранную валюту предоставляется Центральным банком РФ на основе выдачи соответствующей лицензии.

Иностранная валюта, полученная резидентами, подлежит обязательному зачислению на их счета в уполномоченных банках. Для открытия счетов за границей и зачисления на них иностранной валюты резиденты должны получить лицензию (разрешение) Центрального банка РФ.

Валюта, полученная резидентами в качестве экспортной выручки, подлежит обязательной частичной продаже на внутреннем валютном рынке. В настоящее время экспортер обязан продать 50% экспортной валютной выручки на внутреннем валютном рынке.

Резиденты могут покупать иностранную валюту на внутреннем валютном рынке для проведения текущих валютных операций. Текущие валютные операции осуществляются резидентами без ограничений. Для проведения резидентами операций, связанных с движением капитала, необходимо получить лицензию Центрального банка РФ.

Нерезиденты могут без ограничения переводить, ввозить и пересылать в Российскую Федерацию валютные ценности с соблюдением таможенных правил, а также распоряжаться этими ценностями внутри страны или переводить, вывозить их за границу с соблюдением таможенных правил. Использование нерезидентами валюты Российской Федерации регламентируется Центральным банком РФ.

Контроль за соблюдением валютного законодательства и норм валютного регулирования осуществляется органами валютного регулирования, к которым относятся Центральный банк РФ и Правительство РФ, а также агентами валютного контроля, т.е. уполномоченными банками.

Уполномоченный банк — банк, получивший лицензию Центрального банка РФ на проведение валютных операций. Для получения валютной лицензии коммерческий банк должен представить Центральному банку РФ копии устава и банковской лицензии, бухгалтерскую отчетность и акт последней ревизии, заявку на получение валютной лицензии с экономическим обоснованием необходимости ведения банком валютных операций с указанием предполагаемых видов и объемов таких операций, справку о технической готовности банка к проведению операций в иностранной валюте, справку о наличии квалифицированного персонала, справку об организации внутрибанковского контроля и др.

Центральным банком принимаются к рассмотрению заявки коммерческих банков, проработавших не менее одного года, т.е. закончивших полный финансовый год и подготовивших официальный годовой отчет.

В лицензии, выдаваемой Центральным банком РФ, указываются операции, которые разрешено выполнять коммерческому банку в иностранной валюте.

Аналитический и синтетический учет операций в иностранной валюте.

Аналитический учет операций по счетам в иностранной валюте ведется в двух валютах: в валюте счета – в иностранной валюте и в рублях по официальному курсу Банка России.

Синтетический учет ведется только в рублях.

Перечень валют и их коды. Порядок кодирования в составе аналитических счетов, открываемых в иностранной валюте.

С введением новых правил бух учета произведен отказ от разделов балансовых и внебалансовых счетов. Теперь счета в ин валюте открываются во всех балансовых и внебалансовых счетах, где может учитываться операции в иностранной валюте. Открываются лицевые счета в соответствие валюте и указывается код валюты:

1. рубль – 810

2. марка – 280

3. доллар – 840

4. йена - 392

Учет и оформление курсовых разниц.

Корреспондентские счета в иностранной валюте. Корреспондентские отношения.

Для осуществления международных расчетов и других операций в иностранной валюте уполномоченные банки устанавливают корреспондентские отношения с иностранными банками и другими уполномоченными банками Российской Федерации. При выборе иностранных банков корреспондентов предпочтение отдается национальным банкам, а также крупным коммерческим банкам, имеющим устойчивое финансовое положение и хорошую деловую репутацию.

Корреспондентские отношения оформляются посредством писем, которыми обмениваются банки, либо посредством заключения соглашения между ними. В обоих случаях устанавливается порядок и оговариваются условия выполнения банковских операций, открытия и ведения корреспондентских счетов.

Существует два вида корреспондентских отношений: с открытием корреспондентских счетов и без открытия.

Корреспондентские счета уполномоченных банков, открытые в других банках, называются счета «Ностро», а счета других иностранных или уполномоченных банков РФ, открытые в данном банке, носят название счетов «Лоро».

Корреспондентские счета открываются в свободно конвертируемой валюте и валюте с ограниченной конверсией. Учет операций, совершаемых по счетам «Ностро» и «Лоро», отражается на отдельных счетах баланса банка.

Операции по счетам «Ностро» учитываются на балансовых счетах: 072 «Корреспондентские счета у банков-нерезидентов в свободно конвертируемой валюте», 080 «Счета у банков-нерезидентов Российской Федерации в иностранной валюте», 082 «Корреспондентские счета у банков-нерезидентов в валюте с ограниченной конверсией».

Счета «Ностро» — активные, на них учитываются средства банка, депонированные у иностранных банков-корреспондентов и у российских уполномоченных банков. С этих счетов совершаются платежи банка в пользу заграничных организаций, фирм, банков и отдельных граждан, а также расчеты в иностранной валюте между уполномоченными российскими банками. Все платежи со счетов «Ностро» осуществляются только с разрешения банка—владельца счета и оформляются кредитовыми авизо банкам-корреспондентам с указанием в них срока валютирования. Иностранная валюта зачисляется на счета «Ностро» банками-корреспондентами самостоятельно, о чем сообщается банку-владельцу счета. Счета «Лоро» учитываются на балансовых счетах: 073 «Корреспондентские счета банков-нерезидентов в свободно конвертируемой валюте»: 081 «Счета банков-резидентов Российской Федерации в иностранной валюте», 087 «Корреспондентские счета банков-нерезидентов в валюте с ограниченной конверсией». Все указанные счета являются пассивными, на них учитывается иностранная валюта, принадлежащая банкам-корреспондентам. По кредиту этих счетов отражаются поступления иностранной валюты, принадлежащей банкам-корреспондентам и их клиентам. Зачисление иностранной валюты банк производит самостоятельно с уведомлением банка-корреспондента. По дебету счетов «Лоро» отражаются платежи в иностранной валюте в пользу данного уполномоченного банка и его клиентов. Эти операции совершаются уполномоченным банком с разрешения банка-корреспондента.

По корреспондентским счетам «Ностро» и «Лоро» в аналитическом учете открываются лицевые счета по каждому банку и виду валюты.

Открытые лицевые счета регистрируются в уполномоченном банке в книге открытых лицевых счетов. Одному банку-корреспонденту может быть открыто несколько лицевых счетов (по видам валют).

Оперативный учет по каждому лицевому счету ведется в специальных карточках в валюте счета. В оперативном учете отражаются правильно оформленные и соответствующие режиму счета документы, подлежащие проводке по балансовым счетам, при условии, что есть возможность совершить платеж.

Банки-корреспонденты в согласованные сроки высылают выписки по счетам «Ностро» и «Лоро». Уполномоченный банк проверяет выписки по счетам «Ностро» по мере их получения. По результатам квитовки сумм, указанных в выписках, с данными учета уполномоченного банка ежемесячно подготавливается рак-корд (таблица сверки расчетов). Необходимость составления рак-корда вызывается тем, что обороты и остатки лицевых счетов по выпискам банков-корреспондентов не всегда совпадают с данными учета уполномоченного банка. Об обнаруженных расхождениях уполномоченный банк извещает банк-корреспондент и принимает меры к их устранению.

В установленные корреспондентским соглашением сроки банки-корреспонденты начисляют проценты по счетам «Ностро» и «Лоро». Сумма начисленных процентов в пользу банка-корреспондента отражается по счету «Лоро» в корреспонденции со счетом 970 «Операционные и разные расходы». На сумму начисленных процентов в пользу уполномоченного банка дебетуется счет «Ностро» в корреспонденции со счетом 960 «Операционные и разные доходы».

Новым Планом счетов бухгалтерского учета в кредитных организациях для отражения в учете операций по корреспондентским счетам банков-резидентов предусмотрено использовать счета 30109 «Корреспондентские счета кредитных организаций-корреспондентов» (счет «Лоро») и 30110 «Корреспондентские счета в кредитных организациях-корреспондентах» (счет «Ностро»); для банков-нерезидентов — счета 30111 «Корреспондентские счета банков-нерезидентов» (счет «Лоро») и 30112 «Корреспондентские счета в банках-нерезидентах» (счет «Ностро»).

Счета клиентов в иностранной валюте (текущие, транзитные и др.)

Для осуществления внешнеэкономических расчётов в уполномоченном банке как резидентам, так и нерезидентам открываются счета в иностранной валюте.

Для открытия валютного счета клиент предоставляет в банк следующие документы:

1. Заявление на открытие текущего балансового валютного счета по установленной форме;

2. Заявление на открытие транзитного валютного счета;

3. Нотариально заверенную копию устава или положения о деятельности предприятия; учредительный договор;

4. Нотариально заверенную копию карточку с образцами подписей и оттиском печати предприятия;

5. Решение о создании или реорганизации предприятия;

6. Справки из налоговой инспекции, пенсионного фонда, органов статистики о регистрации предприятия;

7. Документы об избрании (назначении) руководителя, главного бухгалтера предприятия.

В связи с обязательной продажей части валюты российскими юридическими лицами на внутреннем валютном рынке каждому клиенту открываются в уполномоченном банке два параллельно существующих счета: текущий и транзитный.

На транзитный валютный счет зачисляются в полном объеме поступления в иностранной валюте.

На текущем валютном счете учитываются средства, остающиеся в распоряжении предприятия после обязательной продажи экспортной выручки.

Текущему валютному счету в банке присваивается номер. Валюта счета определяется по желанию клиента. Поступающие средства первоначально зачисляются на транзитный валютный счет. Прямое зачисление средств на текущий валютный счет происходит после обязательной продажи валютной выручки.

В целях совершения резидентом операций покупки иностранной валюты за рубли на валютном рынке уполномоченным банком параллельно с открываемыми текущим валютным счетом и транзитным валютным счетом резиденту открывается специальный транзитный валютный счет.

Специальный транзитный валютный счет - это счет, открываемый уполномоченным банком без участия резидента в целях учета совершаемых резидентом операций покупки иностранной валюты на валютном рынке.

При открытии валютного счета в банке оговаривается режим счета, т.е. права владельца счета как по зачислению, так и по списанию средств с этого счета. Банк обязательно информирует владельца счета о движении валютных средств на нем.

За ведение валютного счета банк может взимать комиссионные вознаграждения, тарифы которых устанавливаются коммерческим банком самостоятельно. За хранение валюты на текущем валютном счете банк может начислять проценты.

На валютные счета предприятий зачисляются: экспортная выручка, переведенная из-за границы за товары, выполненные работы или услуги; валюта, приобретенная на внутреннем рынке в соответствии с действующим законодательством; дивиденды, доходы в иностранной валюте; валютные вклады участников СП в уставный капитал.

Средства, числящиеся на текущем валютном счете, могут быть по распоряжению клиента:

• направлены на оплату импортируемых товаров, оказанных услуг и выполненных работ;

• использованы на погашение задолженности по ссудам, полученным в иностранной валюте; на оплату банковских комиссий и почтово-телеграфные расходы; на оплату командировочных;

• использованы для продажи на внутреннем рынке в соответствии с действующим

законодательством.

Платежи с текущего валютного счета осуществляются в пределах средств, имеющихся на счете.

Учет и оформление расчетов по экспорту и импорту в форме банковского перевода, инкассо, документарного аккредитива.

Международные расчеты по экспорту и импорту товаров совершаются только через банки. Во внешней торговле применяются такие формы расчетов, как банковский перевод, инкассо, аккредитив.

Формы расчетов представляют собой сложившиеся в международной коммерческой и банковской практике способы оформления, передачи и оплаты товаросопроводительных и платежных документов.

Указанные формы международных расчетов применяются при платежах как наличными, так и в кредит. При этом банковские переводы используются в расчетах за наличные, документарный аккредитив — в расчетах за наличные и при предоставлении краткосрочного коммерческого кредита, инкассовая форма расчетов — при платежах наличными и в расчетах с использованием коммерческого кредита.

Конкретная форма расчетов, в которой будут осуществляться платежи по внешнеторговому контракту, определяется по соглашению сторон—партнеров по внешнеторговой сделке и указываются в контракте.

Банковский перевод - поручение банка всему банку-корреспонденту выплатить определенную сумму денег просьбе и за счет перевододателя иностранному получателю (бенефициару) с указанием способа возмещения банку-плательщику выплаченной суммы.

Банковский перевод осуществляется безналичным путем посредством платежных поручений, адресованных одним банком другому. Коммерческие и товаросопроводительные документы направляются при данной форме расчетов от экспортера импортеру непосредственно, т.е. минуя банк.

Схема расчетов банковским переводом импортера с экспортером| Плательщик, импортер (переводитель) | Получатель денег, экспортер (бенефициар) | ||||

| ¬1 4® | |||||

| 2¯ | 6 | ||||

| Банк импортера (3) | Банк экспортера | ||||

| (5) | |||||

| |||||

Операции:

1 - экспортер передает импортеру документы об отгрузке товара, предусмотренные контрактом;

2 - импортер сдает в банк заявление-поручение о перечислении денег;

3 - банк снимает деньги со счета;

4 - банк пересылает деньги в банк экспортера;

5 - банк экспортера зачисляет деньги на счет поставщика (экспортера), списав их со счета банка-корреспондента;

6 - передача экспортеру выписки из его счета о зачислении средств.

Плательщик (как правило импортер) дает банку заявление о снятии денег со своего валютного счета и перечислении их в порядке банковского перевода на счет котрагента, отгрузившего ему продукцию. В роли контрагента выступает экспортер (бенефициар). Получив такое заявление банк обслуживающий плательщика снимает деньги с его валютного счета и зачисляет его на корсчет банка корреспондента, обслуживающего получателя денег (счет лоро в нашем банке). Составляется комплект документов м/б оборота на основе которого деньги переводятся в иностранный банк. Последний зачисляет на счет поставщика – экспортера, списав с открытого у него корсчета нашего банка (ностро). При расчетах банковскими переводами обычно требуется предоставление коммерческих документов (контракта). Большая часть переводов происходит через систему СВИФТ, что обеспечивает многократное увеличение скорости денежных расчетов.

Инкассо представляет собой поручение экспортера своему банку получить от импортера определенную сумму или подтверждение (акцепт), что эта сумма будет выплачена в установленный срок.

При осуществлении инкассовой операции банки и их клиенты руководствуются Унифицированными правилами по инкассо, разработанными Международной торговой палатой. В настоящее время действуют Унифицированные правила в редакции 1978 г.

Унифицированные правила определяют виды инкассо, порядок представления документов к платежу и совершения платежа, акцепта, порядок извещения о совершении платежа, акцепта или неплатежа, неакцепта, определяют обязанности и ответственность сторон, дают единообразное толкование различных терминов и решают другие вопросы.

Согласно Унифицированным правилам, инкассо — это операция, осуществляемая банками на основе полученных инструкций, с документами в целях:

· получения акцепта (платежа);

· выдачи коммерческих документов против акцепта и/или платежа;

· выдачи коммерческих документов на других условиях.

В зависимости от видов документов, с которыми производится инкассовая операция, различают два вида инкассо:

чистое инкассо, т.е. инкассо финансовых документов, к которым относятся чеки, векселя, платежные расписки и другие документы, используемые для получения платежа;

документарное инкассо, т.е. инкассо коммерческих документов, которые могут сопровождаться или не сопровождаться финансовыми документами.

При расчетах по экспорту в форме документарного инкассо экспортер после отгрузки товаров представляет в уполномоченный банк инкассовое поручение с приложением товарных документов, предусмотренных контрактом. Инкассовое поручение выписывается на бланках установленной формы с обязательным указанием в нем: валюты платежа, порядка передачи документов плательщику (после платежа или после акцепта), возможности производства частичных платежей, порядка передачи документов при частичных платежах. Инкассирующий банк обязан точно соблюдать инструкции экспортера.

В инкассовом поручении должны быть указаны:

· дата и номер поручения;

· наименование плательщика и его почтовый адрес;

· наименование российской организации-продавца;

· перечень приложенных к инкассовому поручению документов и их копий;

· сумма иностранной валюты, подлежащей инкассированию, с обязательным указанием валюты платежа.

Если документ выписан в одной валюте, а платеж производится в другой, то в инкассовом поручении должен быть указан курс пересчета одной валюты в другую.

Инкассовое поручение и другие товарные документы направляются иностранному банку. Отосланные уполномоченным банком инкассовые поручения регистрируются по странам и приходуются на внебалансовом счете 9936 «Документы и ценности, отосланные на инкассо» (91102 «Документы и ценности, отосланные на инкассо в банки-нерезиденты»). В картотеку к этому счету помещаются экземпляры инкассовых поручений, на которых указывается срок получения иностранный валюты. При поступлении кредитового авизо иностранного банка о произведенном платеже сумма полученной валюты зачисляется на транзитный счет экспортера с одновременным дебетованием счета иностранного банка. Инкассовое поручение списывается в расход по счету 9936 (91102).

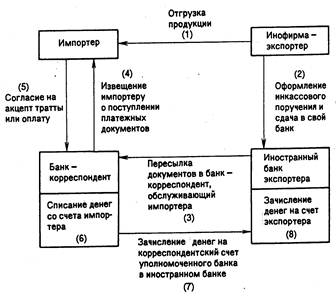

Схема документооборота при документарном инкассо с предварительным акцептом по экспортным операциям

При расчетах за импортируемые товары инкассовые поручения и товарные документы, поступающие от иностранных банков, регистрируются уполномоченным банком. Копия инкассового поручения и товарные документы выдаются плательщику в соответствии с инструкциями, содержащимися в инкассовом поручении. Импортные товары оплачиваются на основании заявления импортера о переводе валюты иностранному банку для экспортера. Деньги в сумме перевода списываются с текущего валютного счета импортера и зачисляются на корреспондентский счет банка-экспортера.

При расчетах по импортным операциям платежное требование с приложением необходимых документов поступает в уполномоченный банк, где находится валютный счет российского предприятия-импортера. В документах находится и инструкция уполномоченному банку об исполнении платежа. Поступившие в банк документы приходуются в специальной картотеке по внебалансовому счету № 91102. Получив документы, банк импортера извещает клиента о том, что в его адрес поступили инкассовое поручение и связанные с ним коммерческие документы. При оплате счета клиент приносит в банк заявление на перечисление денежных средств экспортеру за три дня до наступления срока платежа. Копия заявления с визой банка возвращается клиенту под расписку.

Обычно сроки оплаты платежных документов оговариваются в контрактах. Если сроки не оговорены, то инкассовое поручение выполняется банком в двухнедельный срок со дня получения документов. При списании средств с валютного счета клиентов производится одновременное списание платежных документов из картотеки № 90901/ 91103.

При отсутствии средств на счете клиента документы перемещаются в картотеку № 90902 (просроченные платежные документы) и запрашиваются инструкции иностранного банка.

В инкассовом поручении предприятие-экспортер дает иностранному банку, инкассирующему платеж, точное указание, когда он может передать импортеру коммерческие документы на получение товара. Возможны два случая: первый - коммерческие документы передаются импортеру после уплаты суммы валюты, указанной в инкассовом поручении; второй - товар продается в кредит, поэтому товарно-транспортные документы передаются импортеру против акцепта срочной тратты (векселя). До этого документы остаются собственностью банка.

ТРАТТА - это переводной вексель. В отличие от простого векселя, который выписывает и подписывает должник, переводной вексель выписывается и подписывается кредитором. Выписывая переводной вексель (тратту), кредитор (трассант) приказывает должнику (трассату) уплатить указанную в векселе сумму в установленный срок третьему лицу (ремитенту). Обычно это уполномоченный банк экспортера. Чтобы переводной вексель имел юридическую силу ( т. е. возможность требовать по истечении срока векселя с должника обозначенную на нем сумму), должник-трассат должен акцептовать вексель. Эту операцию по поручению экспортера и выполняет уполномоченный банк, обслуживающий импортера. Акцептованная тратта означает, что импортер обязуется оплатить поставленные ему товары или оказанные услуги в срок, указанный в векселе.

При осуществлении указанных расчетов уполномоченные банки обязаны проверять своевременность оплаты российскими импортерами инкассовых поручений, акцепта тратт, своевременный возврат документов при полном или частичном отказе от акцепта.

Несмотря на широкое распространение инкассовой формы расчетов по экспортно-импортным операциям, она имеет недостатки, которые снижают ее преимущества перед другими формами международных расчетов:

1. Так, при экспортных операциях возникает значительный разрыв во времени между отгрузкой товара, сдачей документов на инкассо и получением, денег за товары и услуги. Длительность расчетов замедляет оборачиваемость средств у экспортера, что не может не влиять на его финансовое положение.

2. Инкассо не гарантирует экспортеру своевременного получения средств. Импортер может не иметь средств для оплаты, отказаться от акцепта платежных документов. Для ускорения расчетов применяют телеграфное инкассо.

Для снижения риска неплатежей при инкассо могут использоваться предварительно выданные банковские гарантии своевременной оплаты инкассовых поручений. За выдачу гарантии банк получает определенный доход.

Схема документооборота при инкассовой форме расчетов российского предприятия-импортера с инофирмой-экспортером:

Аккредитив – обязательство банка произвести по поручению и с указаниями импортера платеж по экспорту или акцепт его тратты (вексель выставленный экспортером, при расчетах в кредит) в пределах определенной суммы и срока и при предоставлении в банк оговоренных документов.

Документарный аккредитив - обязательство банка, выдаваемое им по поручению своего клиента-импортера, произвести платеж в пользу экспортера (акцептовать его тратты) или обеспечить осуществление платежа (акцепта тратт) другим банком в пределах определенной суммы и в установленный срок против документов, указанных в аккредитиве.

В расчетах по импорту и экспорту используются документарные аккредитивы, платежи по которым производятся при условии представления в банк коммерческих документов.

Применение аккредитивов в международных расчетах регулируется Унифицированными правилами и обычаями для документарных аккредитивов, разработанными Международной торговой палатой. С 1 января 1994 г. действуют Правила в редакции 1993 г. (публикация МТП 500). Правила обязательны для банков, присоединившихся к ним, и их клиентов, осуществляющих расчеты аккредитивами. В каждый аккредитив включается оговорка, что Правила являются составной частью каждого такого аккредитива.

Унифицированные правила определяют понятие и виды аккредитивов, способы и порядок их исполнения и передачи, обязанности и ответственность банков, требования к представляемым по аккредитивам документам и порядок их представления, дают толкование различных терминов, а также рассматривают другие вопросы, возникающие в практике расчетов аккредитивами.

В расчетах могут использоваться разные виды аккредитивов.

Отзывный аккредитив,— аккредитив, который может быть аннулирован или условия его изменены банком-эмитентом в любой момент без предварительного уведомления бенефициара. Однако банк-эмитент должен предоставить банку, уполномоченному совершать платеж, возмещение, если этот банк произвел платеж против документов, предоставленных бенефициаром (или принял эти документы к оплате по аккредитиву с рассрочкой платежа), до получения от банка-эмитента уведомления об изменении условий или аннулировании отзывного аккредитива.

Безотзывный аккредитив — аккредитив, который не может быть аннулирован и условия которого не могут быть изменены без согласия заинтересованных сторон.

В заявлении на аккредитив должно быть четко указано, является ли аккредитив отзывным или безотзывным. Унифицированными правилами предусмотрено, что если такое указание отсутствует, то аккредитив считается безотзывным.

Для повышения степени гарантии платежа по аккредитиву в расчетах используются подтвержденные аккредитивы. Подтверждение аккредитива означает гарантию платежа со стороны другого банка, не являющегося банком-эмитентом. Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, в случае, если банк-эмитент отказывается совершить платеж. В международной практике подтверждающим банком, как правило, выступает банк, обслуживающий экспортера.

При расчетах по неподтвержденному аккредитиву ответственность за исполнение платежа по такому аккредитиву несет только банк-эмитент, а банк, обслуживающий экспортера, выполняет только посредническую роль и не отвечает за выплаты по аккредитиву.

Трансферабельный (переводный) аккредитив позволяет осуществлять платежи с него не только в пользу бенефициара, но в пользу и третьих лиц — вторых бенефициаров. Перевод аккредитива в пользу третьих лиц производится по просьбе бенефициара полностью или частично. Трансферабельный аккредитив используется, как правило, в том случае, если бенефициар не является поставщиком товара или поставка осуществляется через посредника.

При постоянных поставках товара равными партиями в расчетах может использоваться револьверный (возобновляемый) аккредитив. Револьверный аккредитив предусматривает пополнение аккредитива на определенную сумму (квоту) или до первоначальной величины по мере использования. При открытии револьверного аккредитива, как правило, указывается общая сумму аккредитива, размер одной квоты и количество квот, а также срок использования квоты.

Для обеспечения платежа по аккредитиву может открываться аккредитив с валютным покрытием. При открытии покрытого аккредитива банк-эмитент предоставляет в распоряжение иностранного банка, исполняющего аккредитив, валютные средства в сумме открываемого аккредитива на срок действия аккредитива с условием их использования для выплат по аккредитиву.

В международной практике в основном используются непокрытые аккредитивы, не требующие отвлечения средств банка-эмитента в момент открытия аккредитива.

Для расчетов по аккредитивам за импортируемые товары и полученные услуги приказодатели аккредитива (импортеры) представляют в уполномоченный банк заявление на открытие импортного аккредитива в трех экземплярах.

В заявлении должны быть указаны следующие реквизиты:

· номер счета импортера — приказодателя аккредитива, с которого списывается сумма иностранной валюты на открытие аккредитива;

· номер счета, с которого списывается комиссия и другие расходы банка (почтово-телеграфные расходы);

· наименование и сумма иностранной валюты цифрами и прописью;

· наименование и адрес бенефициара на иностранном языке;

· срок действия аккредитива;

· срок отгрузки; наименование товара;

· условия поставки товара;

· перечень необходимых для оплаты аккредитива документов;

· порядок оплаты банковской комиссии и расходов и другие реквизиты, соответствующие условиям контракта.

Заявление на открытие аккредитива подписывается двумя должностными лицами приказодателя и заверяется печатью организации.

На основании заявления на открытие аккредитива составляется мемориальный ордер, первый экземпляр которого вместе с первым экземпляром заявления на аккредитив направляется в бухгалтерию банка для отражения операции по открытию аккредитива. Второй экземпляр остается в досье аккредитива, остальные экземпляры направляются в отдел текущих счетов в иностранной валюте для отражения операции по текущему счету приказодателя в иностранной валюте.

Первый экземпляр заявления на аккредитив остается в документах дня банка, второй экземпляр направляется в досье аккредитива, третий — возвращается приказодателю аккредитива вместе с выпиской из лицевого счета в качестве подтверждения открытия аккредитива.

Одновременно с открытием аккредитива банк начисляет комиссию в соответствии с тарифом комиссионного вознаграждения, списывает сумму комиссии с текущего валютного счета приказодателя по импортному аккредитиву и зачисляет ее на счет доходов банка.

Место истечения срока действия аккредитива определяется местом нахождения исполняющего банка.

Если исполняющим банком является уполномоченный банк, срок действия аккредитива истекает в данном банке.

Если исполняющим банком является авизующий банк, то способ оплаты документов определяется условиями аккредитива.

Для отражения в бухгалтерском учете составляется мемориальный ордер. В соответствии с международными правилами, если исполняющим банком является банк-эмитент, все платежные сообщения передаются за счет бенефициара, т.е. из суммы платежа вычитается стоимость почтово-телеграфных услуг в соответствии с действующим тарифом. В адрес иностранного банка направляется платежное поручение на оплату определенной суммы с аккредитива в пользу бенефициара с указанием срока валютирования. В бухгалтерском учете банка эта операция отражается проводками по дебету счета 078 (47409) и кредиту счетов 072 (30112) (на сумму перевода иностранному банку в пользу бенефициара) и 960 (70107 «Другие доходы») (на сумму почтово-телеграфных расходов).

Одновременно с оплатой импортного аккредитива уполномоченный банк начисляет комиссию с суммы платежа, списывает ее с валютного счета приказодателя аккредитива и зачисляет на счет доходов банка.

Если исполняющим банком является авизующий банк, то способ оплаты документов определяется условиями аккредитива.

Расчеты по импортным аккредитивам могут осуществляться путем платежа с телеграфным рамбурсом на банк-эмитент.

В расчетах за экспортированные товары и оказанные услуги уполномоченный банк, получив аккредитивное письмо иностранного банка, контролирует подлинность аккредитива соответствие его условий порядку расчетов, установленному корреспондентскими отношениями между банками. Аккредитивы, отвечающие всем требованиям, регистрируются в книге, где каждому аккредитиву присваивается номер.

На каждый аккредитив открывается досье, которое одновременно служит лицевым счетом по аккредитиву и ведется в иностранной валюте.

Ответственный исполнитель в течение трех дней авизует (извещает) бенефициара об открытии в его пользу экспортного аккредитива.

Бенефициар, получив от авизующего банка извещение об открытии в его пользу аккредитива, проверяет соответствие его условий условиям контракта. В случае выявления каких-либо расхождений бенефициар в течение установленного срока информирует об этом уполномоченный банк и одновременно направляет приказодателю аккредитива требование о внесении в условия аккредитива соответствующих изменений.

Уполномоченный банк направляет банку-эмитенту подтверждение получения аккредитива с указанием его номера по учету авизующего банка.

Платежи по документарным аккредитивам осуществляются бенефициару против представления им в банк предусмотренных условиями аккредитива документов. Экспортер, отгрузив товар, представляет в банк документы при сопроводительном письме-поручении. Ответственный исполнитель проверяет правильность; его оформления и наличие в нем всех необходимых реквизитов. Поручение представляется в банк в трех экземплярах, из которых первый экземпляр остается в досье, второй используется для составления сопроводительного письма иностранному банку, а третий возвращается бенефициару в качестве расписки в приеме. документов.

После проверки документов и урегулирования всех выявленных расхождений в представленных документах банк производит платеж бенефициару или негоциацию в соответствии с условиями аккредитива и корреспондентского соглашения между банками.

При получении платежа от иностранного банка в бухгалтерском учете делается проводка: дебет счета 072 (30112), кредит счета 070(405, 406) (транзитного счета бенефициара) — на сумму платежа экспортеру, и дебет счета 072 (30112), кредит счета 960 (70107) — на сумму комиссии и почтовых расходов. Одновременно сумма списывается в расход внебалансового счета 9936 (91102).

Аккредитив подлежит закрытию по истечении срока его действия. Сумма неиспользованного аккредитива списывается в расход внебалансового счета 9940.

Учет и оформление конверсионных операций. Учет срочных операций.

Конверсионные операции - представляют собой сделки купли и продажи наличной и безналичной иностранной валюты против наличных и безналичных рублей РФ.

Похожие работы

... с участием посредника в расчетах: у посредника; у собственника товара; 4) учет приобретения товара без участия посредника в расчетах: у посредника; у собственника. Бухгалтерский учет товарных операций по договорам поручения и комиссии регулируется следующими основными нормативными документами: 1) План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкция по его ...

... , соблюдения бюджетной дисциплины, сохранностью материальных ценностей, правильностью образования и использования внебюджетных средств. Задачи бюджетного учета - полное, своевременное и достоверное отражение фин-хоз. операций по исполнению сметы доходов и расходов (или расходов) на счетах текущего учета. в балансе и отчетности. В РФ бухучет и БУ ведется по единой системе независимо от того, из ...

... рублей). В целом валюта баланса будет составлять 70.000 рублей, актив равен пассиву. Журнал регистрации хозяйственных операций (назначение, порядок ведения, взаимосвязь с информацией оборотной ведомости) По способу регистрации хозяйственных операций в бухгалтерском учете различают хронологический и систематический учет. Хронологический учет предусматривает отражение хозяйственных операций в ...

... чел. В 2000 году наблюдался рост средней заработной одного работника на 443 руб., что составило 9716 руб. 2. Организация бухгалтерского учета на предприятии общественного питания 2.1. Особенности формирования учетной политики предприятия Учетная политика предприятия – это выбор организацией вариантов учета и оценки объектов учета, по которым разрешена вариантность, а также формы, техники ...

0 комментариев