Навигация

Необходимость координации действий подразделений, размещающих ресурсы на предмет соблюдения лимита размещения одному заемщику

3. необходимость координации действий подразделений, размещающих ресурсы на предмет соблюдения лимита размещения одному заемщику

Для кредитования предприятий характерен индивидуальный характер каждой кредитной схемы и высокая степень обработки документов заемщика и наблюдение за кредитом. В связи с этим:

· рекомендуется проводить в две стадии обработку кредитной заявки и кредитного анализа: 1-ая -предварительная экспертная оценка кредитоспособности, которая лопределяет потенциальную возможность кредитования заемщика, 2-ая стадия -подробный анализ кредитоспособности, складывающийся из проработки экспертных оценок структурных подразделений

· координация взаимодействия структурных подразделений банка на этапе наблюдения и контроля за кредитом производится в соответствии с различными аспектами в схеме кредитования.

· в рамках контроля в соответствии с условиями каждой индивидуальной ссуды целесообразным является составление плана мероприятий по наблюдением за кредитом с выделением ролей каждого подразделения.(Кредитного, Юридического отделов, Службы безопасности).

При кредитовании населения характерны относительно невысокие размеры ссуд, что порождает большой объем работы по их оформлению. В связи с этим целесообразно стандартизировать проведение кредитного анализа при кредитовании населения. Для этого рекомендуется внедрять методы кредитного скоринга -балльной оценки кредитоспособности физических лиц.

Коммерческий банк может разрабатывать методику анализа кредитоспособности заемщиков.

В рамках рассмотренной в данной работе системы управления ссудными операциями, мы предлагаем единых механизм проведения кредитного анализа для различных видов ссуд (предприятиям, банкам и физическим лицам), состоящий из составления финансового описания заемщика с отражением его особенностей.

В качестве начального момента кредитного анализа предлагается составить агрегированный баланс заемщика, содержащего укрупненные статьи, состав которых предлагается на основе последующих действующих стандартов отчетности. Группировка счетов исходного баланса в статьи аналитического баланса производится исходя из следующих принципов:

1. простота проверки на правильность составления аналитического баланса

2. принцип агрегированности статей баланса

3. выделение принципиально различающихся источников вложений средств

4. выделение принципиально различающихся направлений вложений средств

5. использование агрегированных статей баланса для дальнейшего анализа

полученный аналитический баланс состоит из укрупненных агрегированных статей, используемых для дальнейшего проведения анализа заемщика. Дальнейший расчет финансовых показателей, характеризующих заемщика, производится, используя агрегированные статьи, а затем рассчитывается рейтинговая оценка.

В процессе принятия управленческого решения о выдаче кредита целесообразно использовать ряд моделей, прогнозирующих финансовое состояние заемщика. Наиболее распространенными из них являются Z-анализ Альтмана и Модель надзора за ссудами Чессера. Названные модели оценивают хотя и близкие по значению, но не идентичные аспекты финансового состояния заемщика, поэтому результат их использования не обязательно должен совпадать, но тенденции их изменения являются одинаковыми, что получило подтверждение на практике.

Z оценка представляет собой прогноз общего финансового состояния заемщика. В отличие от Z оценки Модель надзора за ссудами Чессера оценивает более частный аспект -вероятность выполнения заемщиком всех условий кредитного договора, под которым подразумевается полное погашение в срок всех причитающихся с заемщика платежей по процентам и по основному долгу.

Рассматриваемый кредитный анализ основывается на стандартах отчетности клиентов, что решает проблему получения данных для проведения анализа. Для него характерны адаптированность достаточного объема получаемых результатов и относительная простота применений. Перечисленные черты предложенного кредитного анализа делают его удобным для использования коммерческим банком в рамках системы управления ссудными операциями.

Оценка совокупного кредитного риска банка производится на основе анализа структуры кредитного портфеля. Совокупный кредитный риск банка включает в себя следующие элементы:

· риск нарушения ликвидности в части соответствия по срокам кредитов и источников средств для них

· преобладание высокорискованных кредитов в портфеле банка

· риск недостаточной диверсификации различных видов ссуд

· риск неблагоприятного изменения макроэкономической ситуации

Представленное в данной работе решение управления ссудными операциями банка в виде интегрированного процесса, заключенного в планировании ссудных операций, организации осуществления ссудных операций, контроле за ссудными операциями, мотивации кредитного персонала и координации деятельности структурных подразделений, позволяет охватить все аспекты данного процесса.

Рассматривая управление ссудными операциями как целостную систему, коммерческие банки могут выявить слабые стороны своей системы и упорядочить работу по совершению тех или иных ее элементов.

ПРИЛОЖЕНИЕ № 1

Схема 1

ВЛИЯНИЕ РАЗЛИЧНЫХ ФАКТОРОВ НА

СОВОКУПНЫЙ РИСК КРЕДИТНОГО ПОРТФЕЛЯ

| Влияние эндогенных факторов кредитного риска |

| Влияние экзогенных факторов кредитного риска |

![]()

![]()

| СОВОКУПНЫЙ РИСК КРЕДИТНОГО ПОРТФЕЛЯ | ||||

| Кредитные риски отдельных ссуд | Риски диверсификации кредитного портфеля | |||

Схема2

СООТНОШЕНИЕ СУММЫ КРЕДИТА И ОБЕСПЕЧЕНИЯ

| Форма обеспечения возвратности | Максимальная сумма кредита в % к обеспечению |

| Ипотека | 60-80% |

| Залог вкладов, находящихся в банке, предоставляющем кредит | 100% |

| Поручительство (гарантия) | в зависимости кредитоспособности поручителя (гаранта) -до 100% |

| Залог ценных бумаг | 70-80% |

| Уступка требований | 20-40% |

| Передача право собственности | 20-50% |

Агрегированный баланс предприятия - заемщика

| АГРЕГАТ | статья баланса (АКТИВЫ) |

| А1 | Ооротные активы - всего |

| А2 | в т.ч. денежные средства |

| А3 | расчеты и прочие активы - всего |

| А4 | из них- расчеты с дебиторами в тесчении 12 месяцев |

| А5 | ТМЗ и дебиторская задолженность по срокам погашения свыше 12 месяцев |

| А6 | прочие текущие активы |

| А6* | краткосрочные ценные бумаги |

| А7 | основной капитал |

| А8 | иммобилизованные активы |

| А9 | убытки |

| БА | ЛАНС |

| А1+ | А7+А8 |

АГРЕГИРОВАНЫЙ БАЛАНС ПРЕДПРИЯТИЯ-ЗАЕМЩИКА

(ПАССИВ)

| АГРЕГАТ | СТАТЬИ БАЛАНСА (ПАССИВ) |

| П1 | обязательства -всего |

| П2 | долгосрочные обязательства |

| из | них |

| П3 | краткосрочные обязательства |

| П3* | краткосрочные кредиты банков |

| П4 | прочие обязательства |

| П5 | собственный капитал |

| П6 | Уставный Капитал |

| П7 | резервный капитал |

| П8 | прочие фонды |

| П9 | нераспределенная прибыль прошлых лет |

| П10 | нераспределенная прибыль отчетного года |

| П11 | добавочный капитал |

| БА | ЛАНС |

| П1+ | П6 |

КОЭФФИЦИЕНТ ФИНАНСОВОГО ЛЕВЕРЕДЖА

| К1 | Коэффициент автономии | расчет соб. Апитала/активы | >0,5 |

| К2 | коэффициент мобильности средст | мобилиз. Активы/немобилиз. Активы | >0,5 |

| К3 | коэффициент маневренности средств | мобилиз. Краткосрочн. обязавтельств/мобилиз. Активы | >0,2 |

| К4 | отношение собственного капитала к общей задолженности | собственный капитал/общ. Кредитная задолженность | >1 |

| К5 | коэффициент обеспеченности собственными средствами | собственные средства - внеобор. Активы/оборотные средства | >0,1 |

БИБЛИОГРАФИЯ

1. Официальные документы

Закон РФ «О банках и банковской деятельности» от 03.02.1996 № 17ФЗ, в ред. от 08.07.1999г

2. Федеральный закон РФ «О несостоятельности (банкротстве)» от 08.01.1998 № 6-ФЗ, приняти ГД РФ от 10.12.1997

3. Уголовный Кодекс РФ от 13.06.1996 № 63 - ФЗ (принят ГД ФС РФ от 24.05.1999), ред. от 09.06.1999г

МОНОГРАФИИ

4. Алексеева М.М. Планирование деятельности фирмы. Учебное методическое пособие. М. Финансы и статистика. 198. . 248

5. Анализ экономической деятельности банка//под ред. о.И. Лаврушина . М. ИНФРА. 1996

6. Банки и банковские операции. Жуков Е.Ф., Максимова Л.м., Маркова О.М. М. Банки и биржи. ЮНИТИ. 1997. С. 471

7. Банковское дело. Учебник под редакцией О.И. Лаврушина. М. Финансы и статистика. 1998. С.576

8. Берджес Дж. Основы управления малым бизнесом. М. БИНОм. 1997

9. Кирова Е.И.. Налоги и предпринимательство в России. М. СТАТУС -КВО, 1998

10. Краткий курс кредитного офицера. Под ред. С.В.Шилова, Е.В. Байдина, Е.В. Шилова. - М. БЕК. 1996

11. Кредитование. (Рекомендовано Институтом Банковского Дела).Перевод с англ. под ред. М.А. Гольцберга, Л.М. Хасан - Бека. Киев. Торгово-издательское бюро. 1998

12. Маркарьян Э.А., Герасименко Г.Г.Финансовый анализ - М. ПРИОР. 1997

13. Муэрс Роджер. Эффективное управление. М. ФИНПРЕСС.1998

14. Панова Г.С. Анализ финансового состояния клммерческого багка. - М. Финансы и статистика. 1996

15. Российская банковская энциклопедия/Под ред. О.И. Лаврушина -М. Энциклопедическая творческая ассоциация. 1957 год

16. Сорос Дж. Алхимия финансов - М. ИНФРА.1996

17. Усоскин В.М. Современный коммерческий банк: управление и операции -М. ИПЦ «Вазар-Ферро». 1997

[1] Усоскин В.М. Современный коммерческий банк: управление и операции. М., ИПЦ «Вазар - Ферро», 1994. с. 11

[2] Масленченков Ю.С. Финансовый менеджмент в коммерческом банке: фундаментальный анализ. - М., -Перспектива, 1996, с.153

[3] Синки Дж. Ф. Мл. «Управление финансами в коммерческом банке» - 4е издание/Пер. с англ. -М. : Сatallaxy, 1994. С.428

[4] Усоскин В.М. Современный коммерческий банк: управление и операции. М., ИПЦ «Вазар - Ферро», 1994, с.221

[5] Cоколинская Н.Э. Учет и анализ кратко/долгосрочных кредитов. М., Издательство АО»Консалтбанкир». 1997. С.137

[6] там же с. 139

[7] Менеджмент организации. Румянцева З.П, Акбердин Р.З., Саломатин Н.А. - М., ИНФРА - М. 1997. С.68

[8] Закон РФ «О банках и банковской деятельности» от 03.02.1996 № 17ФЗ, в ред. от 08.07.1999г.

[9] Букато В.И., Львов Ю.И. Банки и банковские операции в России/Под ред. М.Х. Лапидуса. М. Финансы и Статистика, 1996. С.212

[10] там же. с. 223

[11] См. Закон о страховании

[12] Роуз Питер С. Банковский менеджмент. П/с англ.. 2-ое издание. М., «Дело ЛТД», 1995, с.171

[13] Банки Москвы. Издание ООО «Интелбридж Плюс», М, 1997, с.302

[14] в некоторых источниках перечисляют пять Си, например, синки Дж. Ф. Мл. «управление финансами в коммерческом банке» - 4 издание/пер. англ. -М., Catallaxy, 1994. С.628

[15] Уголовный Кодекс РФ от 13.06.1996 № 63 - ФЗ (принят ГД ФС РФ от 24.05.1999), ред. от 09.06.1999г.

[16] ФЗ «О несостоятельности (банкротстве)» от 08.01.1998 № 6-ФЗ, принят ГД СФ РФ 10.12.1997.

[17] Банковские операции. Часть 2. Учет судных операций и агентских услуг. Под ред. О.И. Лаврушина. М. ИНФРА 1996. С.18

[18] Маркарьян Э.А., Герасименко Г.П., Финансовый анализ М., ПРИОР. 1997. С.116

[19] санки Дж. Мл. С.624

[20] понятие брутто - доходов в небольшой степени сотвествует отечественному понятию прибыли/убыткам отчетного периода (величина прибыли до налогооблажения)

[21] понятие нетто-продажи в небольшой сатепени сотвествует отечественому понятию выручки - нетто от реализации товаров и услуг (за вычетом НДС, акцизов)

[22] Казимамедов А.А. Кредит и условия кредитования частных лиц. Спб, Издательство Спб УЭФ, 1995. С.26

[23] там же. с. 22

Похожие работы

... ставок по выдаваемым кредитам, кoтopые не превышают учетную ставку рефинансирования Центрального Банка российской Федерации более, чем на 3 пункта. 3. Пути совершенствования кредитных операций 3.1 Доходы от кредитных операций в коммерческом банке Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в системе общественного производства. С ...

... - финансовой сферы, возможностей проникновения на рынок других банков, а также получения потребителями услуг извне. III. Пути снижения рисков основных операций коммерческих банков.В банковской практике при оценке риска в основном принимают во внимание вероятность некредитоспособности клиентов, резкого ухудшения их финансового состояния, возможных изъятий определенной части средств, помещенной во ...

... установления ставок могут быть рассчитаны номинальные (годовые) и эффективные ставки. Банковский процент возникает в случаях, когда одним из субъектов кредитных отношений выступает банк. Коммерческие банки при заключении кредитных соглашений самостоятельно договариваются с заемщиками о величине процентных ставок. С развитием рыночных начал хозяйствования норма процента будет стремиться к средней ...

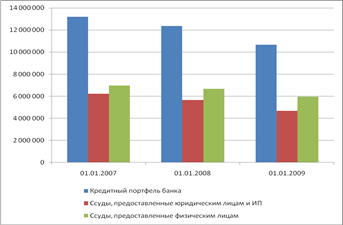

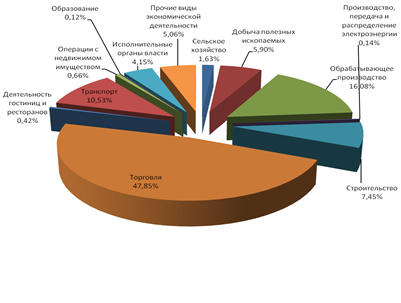

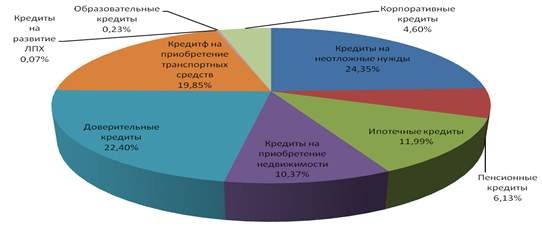

... залога, при этом залог реализуется только с торгов. Использование РВПС осуществляется при списании основного долга с банка в случае его безнадежности и нереальности к взысканию по решению совета банка. 2. Анализ кредитных операций городского отделения №2363 Сбербанка России (ОАО) 2.1 Характеристика Городского отделения № 2363 Сбербанка России (ОАО) Городское отделение № 2363 является ...

0 комментариев