Навигация

Депозитарно - клиринговая инфраструктура рыка ценных бумаг

74. Депозитарно - клиринговая инфраструктура рыка ценных бумаг.

Механизм и основные элементы инфраструктуры ценных бумаг: совокупность технологий по заключению и исполнению сделок. Задачи элементов инфраструктуры: управление рисками на рынке ценных бумаг, снижение стоимости сделок. Функции торговой системы: котировка и стандартизация сделок. Система платежей: клиринг, его виды, задачи, элементы организации. Система ведения реестра: понятие реестра, регистратор как держатель реестра, метод номинального держателя, права и обязанности держателя. Сущность депозитарной деятельности, ее виды. Депозитарный договор. Обязательности депозитария, счета депо.

Становление фондового рынка в России привело к появлению специализированных организаций, обеспечивающих все процедуры сделок и составляющих инфраструктуру РЦБ. К таким организациям относятся (элементы инфраструктуры РЦБ) :

· торговая система

· расчетная система

· система ведения реестра

· депозитарии

Сделка с ценными бумагами представляет собой сложную процедуру и совершается в несколько этапов:

1. заключение сделки (составление договора);

2. сверка параметров заключенной сделки;

3. клиринг;

4. исполнение сделки (проведение платежа и передачи ц.б.).

Деятельность по организации торговли на РЦБ – это предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ц.б. между участниками РЦБ.

Торговая система – это совокупность технических, технологических и организационных средств, позволяющих заключить договор о сделке, сверить параметры сделки, осуществить клиринг. Т.е. при помощи торговой системы совершаются первые три этапа сделки с ц.б. Четвертый этап охватывает деятельность расчетной системы и депозитария.

1 этап сделки. Заключение сделки.

Договор купли-продажи может составляться непосредственно между инвесторами, либо через посредника (брокера – договор поручения, дилера- договор комиссии). Обычно на полное завершение сделки с момента ее заключения проходит несколько дней.

Т – день заключения договора.

Т+5 – если сделка завершена на 5-й день после ее заключения.

Право собственности на продаваемые ц.б. переходит новому владельцу в момент исполнения сделки, т.е. в день Т+5.

2 этап. Сверка параметров заключенной сделки.

Этот этап необходим, чтобы участники сделки уточнили ее параметры, согласовали расхождения в понимании сделки (длится 1 день). Сделки, прошедшие этот этап – зафиксированные.

3 этап. Клиринг.

Этап клиринга включает четыре подэтапа:

а) анализ сверочных документов (проверяются документы на их подлинность и правильность заполнения).

б) вычисления (рассчитываются денежные суммы, подлежащие уплате, и количество ценных бумаг, подлежащих поставке).

в) взаимозачет.

На данном подэтапе клиринга для продавца по каждой отдельной сделке производится вычисление количества ц.б., которые он должен поставить, и денежной суммы, которую он должен получить кроме сборов и налогов. Для покупателя по каждой сделке рассчитывается количество ц.б., которые он должен получить, и денежная сумма, которую он должен заплатить плюс налоги с сборы. Взаимозачет позволяет значительно снизить объем документооборота и количество платежей по итогам торгов. Взаимозачеты бывают:

- двусторонние – предполагают попарное (по каждой паре участников) сопоставление взаимных требований и вычитание этих требований, пока не будет получено чистое сальдо задолженности одного контрагента другому.

- многосторонние (неттинг) – при этом из всех требований участника вычитаются все его обязательства и получается чистое сальдо, которое называют «позицией».

Сальдо = 0 – закрытая позиция

Сальдо > 0 – длинная позиция (нетто-кредитор)

Сальдо <0 – короткая позиция (нетто-должник)

г) составление расчетных документов.

4 этап. Исполнение сделки (проведение платежа и передачи ц.б.).

Этот этап выполняет расчетная система и депозитарий. Он производится в заранее зафиксированный в договоре купли-продажи день и зависит от зафиксированных на данном рынке правил. Если сделка исполняется в самый короткий срок, то ее называют «спот» («кассовой»). Если срок исполнения сделки большой, то ее называют «форвардной» («срочной»). Способ исполнения сделки определяется принципом поставки против платежа. Этот процесс контролируется расчетной системой и самой биржей.

В каждой стране все денежные расчеты осуществляются посредством национальных денежных расчетов. В России примером такой расчетной системы служит Расчетная система Московской межбанковской валютной биржи.

«+» спец. расчетной системы : повышение скорости расчетов; контроль за соблюдением правила «поставки против платежа».

«-« : участники системы не могут применить остатки на своих счетах для других операций (ликвидируется путем развития компьютерной техники и телекоммуникаций).

Используется и другой способ – с участием ЦБ. При этом способе ЦБ по расчетным документам торговой системы производит расчеты между участниками, дебетуя и кредитуя их корреспондентские счета, играя посредническую роль. ЦБ может являться прямым участником расчетов, причем свое участие он начинает еще на этапе клиринга во время проведения взаимозачета.

В соответствии с ФЗ «О РЦБ» клиринговая организация, выполняющая расчеты по сделкам с ц.б., обязана формировать специальные фонды для снижения рисков неисполняемых сделок.

Расчетная система выполняет только часть операций 4-го этапа – перевод денежных средств. Остальную часть – поставку ц.б., выполняет депозитарий.

Депозитарная деятельность – это оказание услуг по хранению сертификатов ц.б. и (или) учету и переходу прав на ц.б. Профессиональный участник РЦБ, осуществляющий депозитарную деятельность, называется депозитарием. Депозитарием могут быть только юридические лица.

Между депонентом и депозитарием заключается договор о счете «депо». Заключение депозитарного договора не влечет за собой перехода к депозитарию права собственности на ц.б. депонента. Депозитарии обслуживают ц.б., выпущенные как по бумажной, так и по безбумажной технологии. Для этой цели депозитарий открывает своим клиентам счета «депо», на которых производится учет наличия и перемещения ц.б. клиентов. Учет ведется по методу двойной записи с использованием особого плана счетов.

Окончательно сделка с ц.б. завершается после отображения смены владельца ц.б. у держателя реестра.

Реестр акционеров – это список лиц, перед которыми эмитент несет обязательства по ц.б.

Держатель реестра акционеров (регистратор) – это учреждение, которое организует регистрацию проспекта эмиссии и выпуск акций в соответствии с этим проспектом, поддерживает полный реестр акционеров, отвечает за объем эмиссии.

Эмитент, поручивший ведение реестра регистратору, 1 раз в год может требовать у него предоставление реестра за вознаграждение не > затрат по его составлению или в соответствии с договором. Т.о. депозитарий обслуживает инвестора, а реестродержатель – эмитента.

Деятельность по ведению реестра владельцев ц.б. может осуществляться через номинальных держателей ц.б. – лиц, зарегистрированных в системе ведения реестра и в т.ч. являющихся владельцами этих ценных бумаг.

Внесение имени номинального держателя в систему ведения реестра, а также перерегистрация ц.б. на имя номинального держателя не влекут за собой переход права собственности на ц.б. к последнему.

Обязанности номинального держателя:

1. совершать все необходимые действия, направленные на обеспечение получения этим лицом всех выплат, которые ему причитаются по ц.б.

2. осуществлять сделки и операции с ц.б. исключительно по поручению лица, в интересах которого он является номинальным держателем.

3. осуществлять учет ц.б., которые он держит в интересах др. лиц, на раздельных забалансовых счетах и постоянно иметь на этих счетах достаточное количество ц.б. в целях удовлетворения требований лиц, в интересах которых он держит эти ц.б.

Держатель реестра имеет право требовать от номинального держателя предоставление списка владельцев, номинальным держателем которых он является. Номинальный держатель несет ответственность за отказ от предоставления указанных списков держателю реестра перед своими клиентами и эмитентом.

Похожие работы

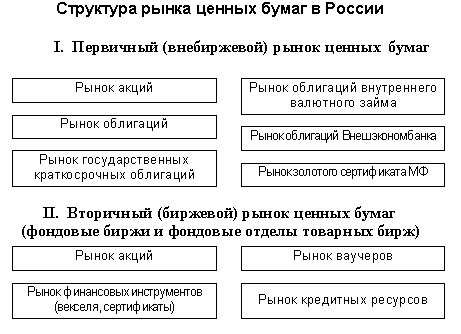

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев