Навигация

Підвищення якості кредитного портфеля банку

3.2. Підвищення якості кредитного портфеля банку

Кредитний ризик, як ми вже зазначали, є величиною, обернено пропорційною до значення якості кредитного портфеля, отже, роль останньої є визначальною для всієї діяльності банківської установи в цілому. Тому проблема якісного управління кредитним портфелем посідає чільне місце серед проблем управління активами банку.

Заходи з управління кредитним портфелем здійснюються під керівництвом Кредитного комітету банку і спрямовані на досягнення стабільної, передбачуваної та прийнятної норми прибутку з урахуванням кредитного ризику.

Центральне місце в управлінні якістю кредитного портфеля належить оцінці кредитного ризику для кожної окремої позики/позичальника та для загального рівня по банку (кредитного портфеля) в цілому.

Основними факторами рейтингу якості кредиту вважають:

а) мету кредиту;

б) розмір позики;

в) галузь або сферу, в якій працює позичальник;

г) фінансовий стан позичальника у минулі періоди.

Відсутність розуміння необхідності ретельного аналізу якості позикової заборгованості (особливо попереднього аналізу можливості повернення позики) значною мірою пояснює нестійке становище багатьох вітчизняних банків. Почасти низька якість позикового портфеля визначається загальним кризовим станом економіки та суспільства.

Головними характерними рисами кредитних портфелів українських банків можна вважати:

- короткостроковість кредитів, котрі формують портфель;

- підвищену ризиковість портфеля.

Короткостроковість переважної частки кредитів зумовлена відсутністю сприятливого інвестиційного середовища в Україні.

Робота з управління якістю портфеля кредитів передбачає, з одного боку, аналіз динаміки росту кредитних вкладень банку, а з іншого, -- їх якісний аналіз, котрий грунтується на детальному розгляді кожної кредитної угоди, об'єкта кредитування, строків, сум, можливих ризиків за окремими позиками, забезпечення кредиту і т.д.

У зарубіжній банківській практиці для цього широко застосовують аналіз структури активів (тут мається на увазі структура кредитних вкладень), а також розрахунок та аналіз фінансових коефіцієнтів.

У світовій практиці основними економічними показниками-вимірювачами якості кредитного портфеля (кредитного ризику) є:

1. Коефіцієнти якості активів:

а) К1 = Збитки за позиками/Середній обсяг заборгованості за позиками (28).

б) К2 = Збитки за позиками/Загальна сума позик (29).

Обидва коефіцієнти (К1 і К2) викорстовуються для оцінки якості кредитних активів. Критерійний рівень К1 для банків Північної Америки складає 0.5-1.0%, а К2 відповідно 0.7-1.5%. У банках Південної Америки (при наявності безнадійних боргів) рівень коефіцієнта К1 складає приблизно 1.5-2.0%. У Північній Америці на початку--в середині 1980-х рр., коли спостерігались великі втрати за іпотечними кредитами у зв'язку з кризою у сфері кредитування нерухомості К1 складав приблизно 1%. А у даний час в американських банках К1 складає 0.45-0.6%.

2. Маржа, скоригована на ризик (RAM):

Чистий процентний дохід - Втрати за позиками

RAM = ------------------------------------------------------------------ (30).

Активи

Міжнародно визнаної норми показника RAM не існує, тим не менш він широко застосовується зарубіжними банками для оцінки рівня кредитного ризику. При цьому статистичні дані свідчать, що його оптимальні значення знаходяться в межах 3.0-3.5%.

3. Проблемні кредити/Загальна сума кредитів (31).

4. Позики одному позичальнику/Капітал банку (32).

Міжнародна банківська практика говорить про те, що банки не повинні надавати кредити одному позичальнику в сумі, яка перевищує 25% власного капіталу банку (у главі 1 ми вказали, що в Україні введений цей критерій як норматив Н9).

5. Позики зв'язаним позичальникам/Капітал банку (33).

До числа зв'язаних позичальників відносять засновників банку, членів Ради Правління, акціонерів та інших позичальників, які мають прямі зв'язки з банком і користуються, зазвичай, пільгами при отриманні кредитів. Критерійний рівень даного показника офіційно не визначений, проте банки досить часто його використовують, аналізуючи тенденції надання позик зв'язаним позичальникам протягом деякого періоду.

Найбільш простим та дешевим методом підвищення якості надаваних кредитів та хеджування ризику несплати за позикою є диверсифікація позикового портфеля.

Головними способами, застосовуваними для забезпечення достатньої диверсифікації портфеля позик, є:

1) раціонування кредиту, яке передбачає:

- встановлення гнучких або жорстких лімітів кредитування за сумою, термінами, видами процентних ставок та рештою умов надання позик;

- встановлення лімітів кредитування по окремих позичальниках або класах позичальників у відповідності з їх фінансовим станом;

- визначення лімітів концентрації кредитів в руках одного або групи тісно пов'язаних позичальників чи партнерів згідно їх фінансового стану.

2) диверсифікація позичальників може здійснюватись також через пряме встановлення лімітів для всіх позичальників даної групи в абсолютній сумі або за сукупною питомою вагою в позиковому портфелі банку.

3) диверсифікація забезпечення позик, котре банк погоджується прийняти.

4) застосування різноманітних видів процентних ставок і способів нарахування та сплати процентів за користування позиками.

5) диверсифікація кредитного портфеля за строками. Цей спосіб має особливе значення, оскільки процентні ставки на позики різної строковості піддатливі різним розмірам коливань, а також від терміну надання позики суттєво залежить рівень ділових ризиків позичальника, котрий непрямо переймає банк.

Належний рівень диверсифікації позикового портфеля є хорошим засобом страхування ризику, але застосування тільки цього методу явно недостатньо. До того ж при встановленні лімітів кредитування опираються на дані попереднього аналізу платоспроможності, який, у свою чергу, є досить корисним методом оцінки та регулювання ризику.

Отже, з метою досягнення збалансованого, диверсифікованого кредитного портфеля слід уникати високих ризиків. На доповнення визначення гранично припустимого рівня ризику на одного позичальника банк може переглядати обсяг максимально припустимої загальної суми кредитного портфеля та величину коефіцієнта достатності капіталу (співвідношення суми кредитів до власного капіталу банку). Аби запобігти високому кредитному ризикові, варто застосовувати, для прикладу, наступні проміжні ліміти (з урахуванням максимального ліміту на загальну суму кредитів):

1. Кредити на придбання, розвиток або будівництво комерційних та житлових будинків, іпотечні позики на купівлю будинків і квартир (за винятком першого або другого будинку чи квартири, в якій планує проживати позичальник), не повинні перевищувати 100% власного капіталу банку.

2. Споживчі позики -- не більше 150% власного капіталу банку.

3. Кредити комерційним підприємствам не повинні перевищувати 500% власного капіталу банку.

4. Кредити торгівельним та збуто-постачальницьким організаціям не повинні перевищувати 350% власного капіталу банку.

5. Іпотечні кредити (сукупні іпотечні кредити) не повинні перевищувати 150% власного капіталу банку.

6. Позики на лізинг техніки, обладнання не повинні перевищувати 350% власного капіталу банку.

Звичайно, тут наведені умовні межі кредитування. Кожен банк встановлюватиме свої межі, керуючись власною кредитною політикою.

У зарубіжній банківській практиці зазначається, що банкіри несуть відповідальність стосовно кредитних ризиків та якості кредитного портфеля лишень у двох головних аспектах -- це вміння долати ризик (знання) та здатність приймати правильні управлінські рішення (менеджмент). Ці та інші фактори постійно знаходяться у полі зору банкіра в процесі реалізації кредитної політики комерційного банку у взаємовідносинах з позичальниками, аналізу кредитних ризиків. Але управління якістю кредитного портфеля передбачає не тільки моніторинг, відслідковування перебігу подій, а й вжиття необхідних заходів подолання негативних наслідків.

Коректуючі заходи банку щодо позичальників можуть включати:

- проведення переговорів щодо умов погашання боргу;

- зниження рівня заборгованості за рахунок кращого управління оборотним капіталом;

- залучення консультантів (з технічних, маркетингових або фінансових питань);

- продаж активів;

- рефінансування активів;

- рекомендації про зміну обслуговуючого банку, підтримку з боку держави, отримання додаткового забезпечення;

- компроміс;

- надання відстрочення з умовою ретельного контролю за діяльністю позичальника (проведення регулярних зустрічей та отримання точної фінансової інформації).

Подібного роду аналіз дозволяє банкам більш обгрунтовано підходити до визначення оптимального резерву на покриття безнадійних боргів і, відповідно, проводити економічно виважене управління якістю портфеля кредитів.

Управління кредитним ризиком у формалізованому виді знаходить своє відображення в реалізації кредитної політики банку у вигляді наступних напрямів підвищення якості позик:

а) аналізу кредитоспроможності клієнта банку;

б) надання переваги мінімальному рівневі ризику (банк повинен надавати лишень ті позики, щодо яких у нього немає сумнівів у їх погашанні за номінальною вартістю);

в) визначення плати за ризик (класифікація позик в залежності від рівня ризику, визначення ціни кредиту у відповідності до необхідності покриття ризику);

г) використання різних прийомів та методів страхування кредитів та кредитних ризиків, включаючи хеджування на страховому ринку з використанням кредитних форвардних, ф'ючерсних контрактів, опціонів, свопів.

В останні роки при розробці кредитної політики в галузі ризик-менеджменту комерційні банки аналізують сукупний ризик з точки зору так званого портфельного підходу. Позики банку можуть розглядатися як портфель ризикових активів, доходи за якими будуть відрізнятися залежно від ступеня притаманного їм ризику. Сукупний ризик портфеля зменшуватиметься, якщо банк може диверсифікувати свої кредитні активи або провести інші заходи мінімізації ризику.

Портфельна диверсифікація "працює" на зменшення ризику лишень у тому разі, якщо ризик несплати за однією позикою не залежить від ризику несплати за іншою, але нерідко трапляється саме так, щ всі несплати -- це ланки одного ланцюга. Наприклад, ризик несплати у географічно або "ідеологічно" близьких позичальників може бути коригованим із-за економічної відсталості регіону, стихійних лих, галузевого ризику внаслідок моноспеціалізації регіону тощо. Такого роду залежність між позичальниками ускладнює для банку завдання оцінки ризику кредитного портфеля, але зовсім не заперечує переваг кредитної диверсифікації.

Щодо підвищення якості кредитного портфеля, привабливою видається ідея ранжування кредитів, тобто методу систематичної та об'єктивної класифікації позичкового портфеля згідно з характеристиками якості та ризику.

Основні цілі ранжування кредитів:

1) підвищення ефективності позичкових операцій;

2) покращення якості портфеля за рахунок:

- використання попереджувальних сигналів;

- покращення управлінської інформації та контролю;

- визначення стандартів та встановлення меж відповідальності.

3) створення основ для управлінських рішень.

Найважливішими факторами, за якими здійснюватиметься ранжування кредитів, є стан звітності, інформація про стан справ позичальника та його рахунків, стосунки з клієнтами, наявність забезпечення. Аби убезпечити себе від явно безповоротних позик, банк повинен будувати свою роботу з клієнтами, використовуючи дві аксіоми, перевірені часом:

Похожие работы

... кредит. В іноземній економічній літературі контокорентний кредит характеризується як класична форма кредиту. Контокорентний кредит має переваги у порівнянні з іншими видами кредиту, так як він спрощує взаємовідносини між банком і позичальником, здешевлює процес кредитування, дає можливість отримати необхідну додаткову суму майже в будь-який момент. Але за сучасних умов контокорентне ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

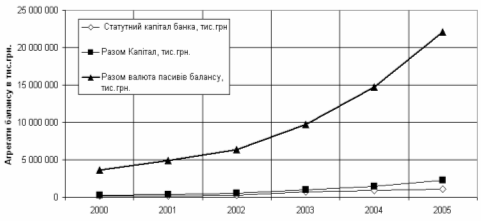

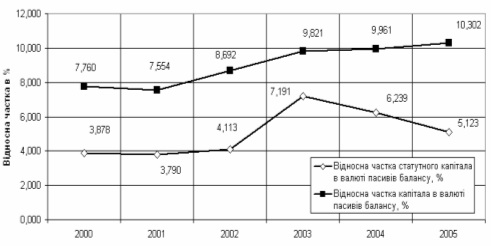

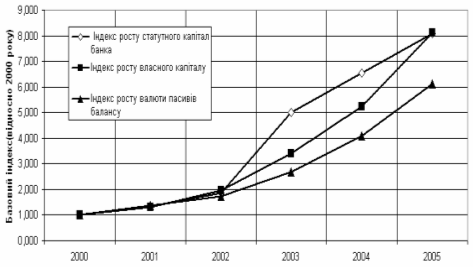

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

0 комментариев