Навигация

Банк как консультант клиента

1.4.2 Банк как консультант клиента.

Клиент, его запросы и пожелания, их удовлетворение – важный аспект работы банка.

Банк, его работники, заинтересованные в клиентуре, призваны выступать не только в качестве одной из сторон в финансовой операции, но и в качестве консультантов клиента, кровно заинтерсованных в его благополучии, в упрочении его финансовогл положения. Ведь клиент – равноправный партнер банка важно “не упустить”. Для этого нужно подробно разъяснить ему возможные варианты сделки, порекомендовать наиболее для него выигрышные.

Так, например, при предоставлении кредита банк сам анализирует и предлагает наиболее оптимальный размер кредита и сроки его погашения.

Аналогично с депозитами – при открытии счета, банк узнает на какие цели открывается счет и посоветует наиболее приемлемый вид счета.

Банк занимается консалтингом по поводу инвестирования в ценные бумаги и т.д.

На каждом этапе общения с клиентом, в том числе в рамках разработки и выполнения договора, следует разъяснять клиенту его возможности, подсказывать наиболее эффективные пути реализации намеченного, всевремя памятуя, что благосостояние клиента – это благосостояние и его банка.

1.4.3 Трастовые операции.

Трастовые услуги – операции по управлению собственностью, другими активами, принадлежащими клиенту. В настоящее время трастовые операции являются наиболее важными, поскольку банк выступает полномочным представителем-посредником между рынком и клиентом и получает целый ряд очевидных выгод от их совершения.

Банковские трастовые операции делятся на следующие виды:[19]

1. трастовые услуги частным лицам;

2. трастовые услуги коммерческим предприятиям;

3. трастовые услуги некоммерческим организациям.

Трастовые услуги частным лицам бывают завещательные и прижизненные.

Завещательные трасты вступают в силу только после смерти собственника; прижизненные действуют при жизни его владельца. Завещательные трасты обычно создаются учредителем тогда, когда он хочет распределить активы бенефициарам в форме траста. Прижизненные трасты создаются для передачи права собственности на активы, чтобы владелец мог избежать налогов или принимать ежедневные решения по инвестициям, связанным с управлением имуществом.

Трастовые услуги коммерческим предприятиям делятся на агентские и попечительские.

Трастовые подразделения банков часто действуют как агенты деловых фирм. Эта деятельность обычно включает работу по выпуску ценных бумаг в интересах коммерческих клиентов,выплату дивидендов и их реинвестирование по требованию акционеров и погашение ценных бумаг по истечении срока.

Попечительские операции связаны с функционированием рынка коммерческих бумаг, на котором продаются необеспеченные закладные крупных компаний. Трастовые отделы банков ведут учет закупок коммерческих бумаг, следят за поставками всех реализуемых ценных бумаг инвесторам и производят выплату владельцам тех ценных бумаг, срок погашения которых истек.

1.4.4 Выдача поручительств за третьих лиц, предусматривающих исполнение в денежной форме.

Поручительство – соглашение, в котором поручитель принимает на себя обязательство перед кредитором заемщика отвечать за исполнение последним его обязательства полностью или в части.

Указанное соглашение оформляется договором в письменной форме.

Поручительство может обеспечивать как уже существующие требования, так и требования, которые могут возникнуть в будующем.

1.4.5 Операции с драгоценными металлами и камнями.

Драгоценные металлы и камни могут присутствовать в отношениях банка и клиентов в следующем виде:

1. операций по покупке и продаже драгоценных металлов и камней;

2. операций по привлечению во вклады и размещению драгоценных металлов.

3. Операций по хранению и перевозке драгценных металлов и камней.

4. Операции по предоставлению кредитов под залог драгоценных металлов и камней.

Покупка и продажа драгоценных металлов может осуществляться либо в физической, либо в безналичной форме (при перечислении эквивалента).

Вклады в виде драгоценных металлов называются “неаллокированные счета”. Процентные ставки у них ниже, чем у валютных депозитов, что объясняется более низкой ликвидностью.

Для хранения металлов и камней у банка должно иметься сертифицированное хранилище. Для хранения открываются металлические счета (allocated account).

В случае предоставления кредитов в (под залог) драгоценных металлах банк должен иметь лицензию на осуществление данного вида операций, кроме случаев, когда драгоценности отдаются под залог.

Кроме этого, на банковском рынке появились новые услуги такие как: электронные банкоматы, дебитовые и кредитные карточки, денежные переводы, система “банк-клиент” в режиме “on-line”. Эти операции будут рассмотрены в последней главе.

Все эти операции и составляют систему взаимоотношений банков и его клиентуры. Для расширения уже существующих рынков сбыта и завоевывания уже новых банки совершенствуют предоставление имеющихся услуг и внедряют новые, согласовывая их с требованиями рынка и времени.Но для того, чтобы получить новых клиентов, банкам необходимо проинформировать потенциальных клиентов о своем существовании на рынке, о предоставляемых услугах, о своих преимуществах и т.п. Эти, а также различные операции по изучению рынка и другие подобные операции являются составляющими понятия “public relations”.

Глава 2.

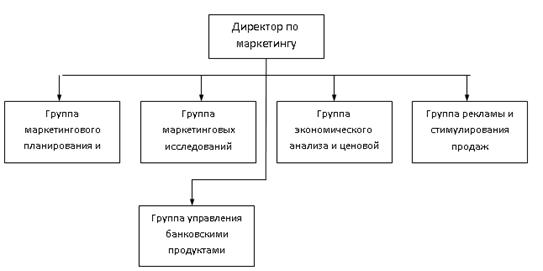

Необходимость и структура банковского маркетинга как связующего звена банков и его клиентуры.

Реализация товаров и услуг – важнейший этап деятельности любого предприятия, работающего в условиях рынка. Целью политики руководства банка и работы всех его служб является привлечение клиентуры, расширение сферы сбыта своих услуг, завоевание рынка и, в конечном счете, увеличение получаемой прибыли.

Отсюда значение маркетинговой работы банка, содержание и цели которой существенно изменились в последние годы под влиянием резко усиливающейся конкуренции на финансовых рынках и меняющихся отношений между банками и клиентурой.

§1. Виды и этапы маркетинговой деятельности.

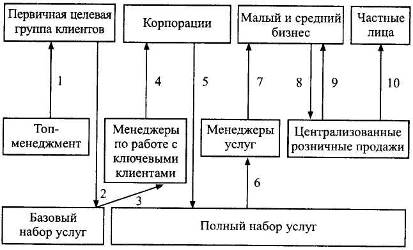

М. Доуни заметил: «Любой банковский менеджер скажет вам, что одна из его главных ролей – быть экспертом по маркетингу. Кокуренция на финансовом рынке возросла настолько, что для того, чтобы выжить, банки должны научиться продавать полный набор банкрвских продуктов. Цель состоит в том, чтобы создать своего рода банковский универмаг с обслуживанием клиента с одного прилавка… Что касается маркетинга, то наиболее важным для банка является разработка новых продуктов с хорошим дизайном и удобной доставкой потребителю. Использование маркетинговой стратегии и техники продаж становится неотъемлемой частью организационной структуры банка. Банки вместе с тем отказываются от принудительного навязывания услуг и акцентируют внимание на максимальном удовлетворении нужд клиентов как на основе своей политики».[20]

Банковским услугам, как и всем другим видам услуг, присущи специфические характеристики, которые должны быть учтены при разработке комплекса маркетинга:

- абстрактность (неосязаемость и сложность для восприятия);

- неотделимость услуги от источника;

- непостоянство (неодинаковость) качества услуг;

- несохраняемость банковских услуг;

- договорной характер банковского обслуживания;

- связь банковского обслуживания с деньгами;

- протяженность обслуживания во времени;

- вторичность удовлетворяемых банковскими услугами потребностей.[21]

Абстрактность. Концепция абстрактности имеет две стороны:

Во-первых, как и другие услуги, банковские услуги неосязаемы: их нельзя ощутить материально, увидеть и оценить до тех пор, пока клиент их не получит. Причина этого заключается в том, что услуги как таковые не имеют материальной субстанции. В связи с этим потребители проявляют повышенное внимание к видимым элементам обслуживания-банковскому оборудованию, внешнему виду обслуживающего персонала, банковской символике и всему тому, что может дать косвенную информацию относительно характера и качества оказываемых банком услуг.

Во-вторых, особенностью банковских услуг является их сложность для восприятия. В отличие от многих других видов услуг, обслуживание в банке требует от потребителей определенного культурного и образовательного уровня. Для того, чтобы облегчить восприятие услуг для клиентов, банк может попытаться установить психологическую ассоциацию банковской услуги с каким-либо осязаемым и более простым для понимания объектом («у нас ваши деньги-в хороших руках», «наш банк надежен, как скала» и т.д.) или сфокусировать внимание на аспекте общения банка и клиента, сформировать облик банка как «хорошего соседа», «советчика» и т.п. Положительный результат для продвижения банковских услуг может так же принести подчеркивание их выгод для потребителей.

Неотделимость услуги от источника. Услуга не существует отдельно от того, кто ее оказывает, в отличии от товара, который в материальном виде существует независимо от присутствия или отсутствия его источника. Источниками услуг могут быть люди или машины. Традиционно банковские услуги оказывались банковскими служащими, имеющими соответствующую квалификацию. В последнее время, по мере роста, уровня развития и технического оснащения современной банковской системы источником банковских услуг все более становятся машины, у клиентов появилась возможность отдавать распоряжения банку через электронные каналы (банкоматы, модемная связь). Однако персональный контакт и сейчас остается необходимым условием для получения многих банковских услуг, прежде всего, сложных индивидуализированных, требующих высокой квалификации. Автоматизация же охватывает, прежде всего, стандартизированные, рутинные услуги.

Дополнительной особенностью индивидуализированных услуг является неотделимость производства от потребления, предполагающая, что необходимым условием оказания услуги является личное присутствие клиента или его представителя. Однако с развитием средств связи и систем электронных расчетов доля банковских услуг, оказываемых в отсутствии клиентов, все более увеличивается в их общем объеме. [22]

Непостоянство качества услуг. Хотя многие банковские учреждения предлагают клиентам сходный или даже одинаковый набор услуг, тем не менее, абсолютной идентичности банковских продуктов (такой, как при серийном производстве в промышленности) не достигается.

Прежде всего, это относится к неавтоматизированным услугам, которые предполагают интенсивное общение клиентов с банковскими сотрудниками, имеющими разный уровень технических и коммуникационных навыков, по-разному относящихся к работе. Более того, один и тот же сотрудник может демонстрировать неодинаковый уровень обслуживания в зависимости от ситуации, настроения, самочувствия и т.д.

С внедрением средств автоматизации значение этой характеристики несколько снижается: банковский автомат оказывает услуги всем клиентам одинаково, независимо от времени дня, длины очереди, поведения или внешнего вида потребителя. Непостоянство качества у автоматизированных услуг может возникать, в основном, в связи с различиями используемых банками технологий.[23]

Несохраняемость банковских услуг. Банковские услуги не могут храниться, их нельзя «заготовить впрок». Цена них постоянно меняется и процент может быть различен в разные дни недели и даже в разное время суток. Поэтому в периоды пикового спроса важно заранее планировать, что будет предпринимать банк для того, чтобы не было очередей: привлекать дополнительных работников из других отделов, стимулировать обращение в банк в другое время или пользоваться средствами автоматизации.

Договорной характер банковского обслуживания. Оказание абсолютного большинства банковских услуг предполагает заключение между их производителем и потребителем гражданско-правовых договоров (хотя это может и не до конца осознаваться клиентом - как при помещении средств во вклад). Это создает дополнительные сложности (а иногда - психологический барьер) для клиентов.

Договорной характер обслуживания вызывает необходимость обстоятельного разъяснения клиенту содержания банковских услуг и договорных условий их оказания. Тем самым, маркетинговая деятельность банка приобретает своего рода «просветительский», образовательный характер.

Связь банковских услуг с деньгами. Оказание основных банковских услуг связано с использованием денег в различных формах и качествах (деньги предприятий, деньги коммерческих банков, деньги Центрального банка в форме наличности, бухгалтерских записей или платежно-расчетных документов). А ко всему, что связано с деньгами, люди относятся с особенным вниманием.

Это ставит деятельность банка в зависимость от доверия клиентов и требует усилий, направленных на укрепление этого доверия.

Протяженность акта купли-продажи во времени, как и тесная связь с деньгами, придает особое значение доверительному характеру взаимоотношений банка и клиента. В самом деле, например, при открытии счета клиент доверяет банку свои деньги и вступает в сделку, течение которой для него изначально неконтролируемо.[24]

Вторичность удовлетворяемых потребностей. Как было показано ранее, финансовые потребности, удовлетворяемые банковскими услугами, являются вторичными, производными от первичных производственных и личных потребностей. Что это означает?

Разумеется, потребности, удовлетворению которых могут способствовать банковские услуги, весьма многообразны. Это могут быть как производственные потребности (расширение производства на основе банковского кредита, обеспечение бесперебойного функционирования производства при помощи отлаженной системы расчетов с поставщиками и покупателями), так и личные (начиная от удовлетворения физиологических потребностей за счет доходов от активов, находящихся на депозитных счетах или в трастовом управлении банка, обеспечение безопасности денег и других ценностей посредством хранения их на вкладе или в банковском сейфе, и кончая удовлетворением потребности в общественном признании и приобретение социального статуса путем обслуживания в «престижном» банке, пользования «золотой» или «платиновой» кредитной карточкой и т.п.).

Однако все названные потребности не могут быть удовлетворены непосредственно банковскими услугами. Банковские услуги удовлетворяют не первичные производственные и личные потребности, а производные от них финансовые потребности. В результате банковские услуги проигрывают в привлекательности материальным благам и услугам, непосредственно удовлетворяющим нужды потребителей. Это осложняет задачу финансово-банковских институтов по продвижению своих продуктов на рынке в борьбе за деньги потребителей и требует дополнительных маркетинговых усилий.

Таким образом, специфика предлагаемых банком продуктов требует от потребителей довольно высокой экономической культуры, вызывает необходимость разъяснения содержания услуги клиенту, усиливает значение такого фактора, как доверие клиентов. Ведь клиент, как было сказано выше, доверяя банку свои деньги, вступает в сделку, течение которой он не может контролировать. Следовательно, неосязаемый характер банковской услуги как бы удваивается: это неосязаемые действия с неосязаемыми активами. [25]

Исходя из этих особенностей, банковский продукт можно разделить на три уровня:

- основной продукт (услуга);

- реальный продукт;

- расширенный продукт.

Первый уровень - основной продукт, или базовый ассортимент: кредитование, услуги по вложению капитала, услуги по расчетам, операции с валютой, прочие.

Второй уровень - реальный продукт, или текущий ассортимент услуг. Он постоянно меняется и развивается, не затрагивая базовой направленности деятельности банка. Второй уровень включает: брокерское обслуживание, ведение реестров акционеров и другие операции с ценными бумагами, советы по налогообложению, консультированию по инвестициям и т.д. Зачастую в пакет услуг включаются не только банковские услуги, например, потребительский кредит можно совместить со страхованием жизни.

Третий уровень - расширенный банковский продукт. Услуги этого уровня направлены на формирование дружеских отношений с клиентом, оказания ему всесторонней помощи. Это может быть обслуживание внешнеэкономических связей, помощь и творческие идеи в области финансов, менеджмента, использование связей и контактов, финансовых выгод, дружеские связи, наконец, личные советы банкира, неформальное общение. Банк может содействовать росту капитала предприятия-клиента, слиянию, участвовать в капитале. [26]

Деление услуг второго и третьего уровня относительно условно, поэтому банковские продукты можно разделить на основные и дополнительные.

Маркетинговая деятельность осуществляется в несколько этапов, и включает в себя:

1. Подготовительный этап – сбор информации;

2. Анализ рынка;

3. Текущая маркетинговая ситуация – наблюдение и прогнозирование рынка;

4. Маркетинговый синтез – определение целей и задач банка (стратегическое планирование и тактические решения).

Подготовительный этап. Сбор информации.

Эта ступень программы посвящена сбору всей доступной и необходимой для дальнейшего построения стратегии информации и ее анализу.

Всю информацию банки получают из различных источников, которые можно подразделить на внешние источники и внутренние источники. А сама информация может быть первичной и вторичной. К первичной информации прибегают в случае недостаточности вторичной. Первичные данные - это данные маркетинговых исследований, то есть информация собранная специально для построения стратегии. Для полевых маркетинговых исследований применяют следующие методы:

1. Социальные опросы, которые могут быть как скрытыми так и открытыми, а также проводимые лично по телефону или по почте;

2. Интервью групповые или индивидуальные;

3. Наблюдения;

4. Эксперимент;

5. Имитация, то есть моделирование с помощью ЭВМ или методом деловых игр.[27]

К первичной информации будут относится и результаты маркетинговых исследований, проведенных сторонними организациями по заказу банка.

Вторичная информация - это все доступные данные, которые могут быть использованы в целях маркетинга. Внешние источники такой информации:

- сведения о других банках в СМИ,

- статистический материал,

- публикации Национального банка Молдовы (НБМ),

- мнения экспертов и научных деятелей о банковском рынке,

- информация, полученная с конференций, совещаний, презентаций и пресс-конференций,

- результаты проверок различных служб (аудиторов, НБМ, налоговой службой).

Внутренние источники:

- бухгалтерские и финансовые отчеты,

- данные исследований проводимых ранее,

- обзор отзывов клиентов,

- сообщения работников банка.

Вся эта информация разграничена по трем направлениям:

а) информация о макросреде ,

б) информация о микросреде ,

в) информация о своем предприятии (банке ).

Макросреда складывается из следующих элементов:

1)технологическая среда,

2) экономическая среда,

3) социокультурная среда,

4) политико-правовая среда,

5) природная среда.

Технологические факторы - это технические и технологические нововведения в банковской сфере, позволяющие сделать банковскую деятельность более эффективной ( ускорить платежи, автоматизировать некоторые операции и т. п. ).

Экономические факторы , такие как рост или спад производства, устойчивое денежное обращение или инфляция и рост неплатежей, снижение или повышение уровня жизни, оказывают непосредственное влияние на состояние банковского рынка и, следовательно, на состояние отдельных банков.

Влияние социально-культурных факторов выражено в изменении демографической ситуации, а отсюда изменения ассортиментной политики банка, в изменении общественно-культурного сознания или сохранении прежнего менталитета, что требует от банка осторожной разъяснительной рекламной политики, и т. д.

Политико-правовые факторы достаточно сильно изменяют положение в экономике и банковской сфере, что необходимо учитывать при формировании стратегии, а для этого требуется хорошо ориентироваться в законодательстве и текущей политической ситуации.

Природные факторы оказывают меньшее влияние на банковскую отрасль, чем на отрасли производства, но современная модель социально-этического маркетинга предполагает необходимым их учет не только для поднятия престижа (выступления против загрязнения окружающей среды), но и с коммерческой целью, так как все отрасли экономики взаимосвязаны и в конечном итоге зависят от состояния природной среды. [28]

Лишь принимая во внимание влияние совокупности всех этих факторов, можно построить и осуществлять жизнеспособную конкурентную стратегию. Однако, прежде всего , тип стратегии зависит от микросреды банка.

Микросреду составляют субъекты банковского рынка:

-клиенты,

-конкуренты,

-контрагенты.

Именно существование конкуренции обусловило появление и широкое применение маркетинга. Банки конкурируют между собой и с кредитно-финансовыми институтами.

Контрагентами банка выступают:

- поставщики финансовых, материальных, информационных, технологических, кадровых ресурсов;

- маркетинговые посредники и контактные аудитории.

Для изучения клиентов необходимо выяснить какие категории потребителей могут вступить в контакт с банком. Так в клиентурном рынке выделяются пять сегментов.[29]

1. Юридические и физические лица, являющиеся собственниками или ведущие операции с недвижимостью.

2. Корпорации, финансово-промышленные группы.

3. Институциональный рынок (банки-корреспонденты).

4. Правительственныйрынок (органы федерального и регионального правительства, местные органы власти).

5. Юридические и физические лица по линии доверительных услуг.

Также потребителей можно рассматривать по степени удаленности от банка, по возрастной дифференциации.

В зависимости от возраста выделяются следующие группы клиентов:

1. Молодежь 15-20 лет. Это студенты, лица впервые нанимающиеся на работу; люди, готовящиеся вступить вбрак. Имнеобходимы услуги по переводу денег, краткосрочные ссуды, относительно простые формы сбережений, банковские услуги, связанные с туризмом.

2. Молодые люди, недавно образовавшие семьи (25-30 лет),которым предстоит купить дом или квартиру, приобрести потребительские товары длительного пользования. Данная группа нуждается в открытии совместного банковского счета для мужа и жены, в кредитных карточках для покупки товаров, в разных формах возобновляемого кредита. Они прибегают к целевым формам сбережений и к услугам по финансовой защите семьи.

3. Семьи «со стажем» (30-45лет). Это люди со сложившейся карьерой, но ограниченной свбодой финансовых действий. Первоочередные цели – улучшение жилищных условий, предоставление образования детям. Они ползуются потребительским кредитом для покупки товаров в рассрочку и улучшения жилищных условий. Практикуют сбережения. Нуждаются в консультировании по вопросам финансирования, образования, инвестирования сбережений, налогообложения, страхования.

4. Лица зрелого возраста, готовящиеся к уходу на пенсию. Они имеют накопленный капитал и стремятся обеспечить его сохранность и настоящий устойчивый доход. Данные банковские клиенты хранят крупные остатки на банковских счетах. Требуют высокого уровня персонального обслуживания, включая финансовое консультирование, помощь в распоряжении капиталом, завещательные распоряжения и т.д.

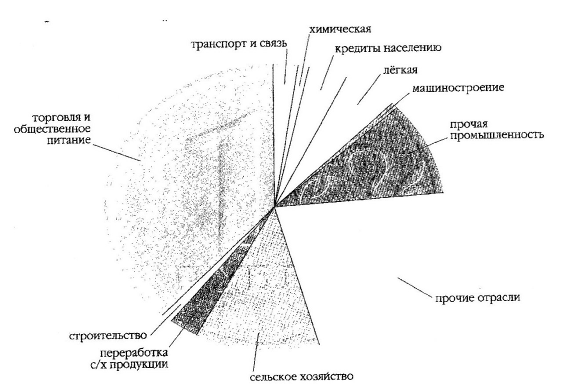

Коммерческие предприятия, в зависимости от величины торгового оборота, могут нуждаться в определенных услугах:

1. Прежде всего, это мелкие фирмы, представляющие семейные предприятия с ограниченными финансовыми возможностями. Для них харктерно отсутствие административного аппарата. Сфера деятельности территориально невелика. Финансовая экспертиза ограничена советами банка или бухгалтеров–специалистов. Для них банк предлагает персональное обслуживание и планирование управления недвижимостью; специальные «стартовые ссуды»; покупку потребительских товаров в кредит с погашением в рассрочку; страхование жизни; услуги по переводу денег и бухгалтерскому оформлению документации.

2. Средние фирмы. Для них характерно значительное число работников;потребность в долгосрочных источниках финансирования для расширения операций, немалый объем бухгалтерской и счетной работы, а также операции с наличными деньгами; достаточно остро стоят проблемы финансирования. Банк предлагает этой клиентуре следующие услуги: платежные операции, компьютерные услуги, платежные карточки для работников фирмы, лизинговые и факторинговые операции, среднесрочные и долгосрочные ссуды для пополнения основного капитала.

3. Для крупных фирм характерны ориентация на экспансию и захват рынков, наличие широкойсети филиалов, большая потребность в капиталовложениях в здания и оборудование, постоянный ввод новых продуктов, необходимость в научно-исследовательских работах, высокий уровень специализации производства, относительно низкая отдача капитала. Для этих клиентов банк предлагает операции по выплате заработной платы, консультации по вопросам бизнеса, услуги по экспорту и импорту, регистрации ценных бумаг, долгосрочное кредитование.

Как понятно из вышеописанного, анализ потребителей формирует соответствующие новые потребительские свойства банковских товаров.

Информация о своей фирме - это информация о конкурентной позиции банка на рынке. То есть о состоянии банка и о том какое положение он занимает на рынке. Об этом еще пойдет речь ниже.

Анализ рынка

Итак, после того как вся необходимая информация собрана, приступаем непосредственно к ее анализу. Так как анализ макросреды носит информативный характер и осуществляется методом экспертных оценок, то подробно на нем мы останавливаться не будем.

Анализ микросреды складывается из анализа спроса и предложения на рынке банковских услуг, а также из анализа конкурентов и потребителей.

Анализ конкурентов можно провести по модели М. Портера, включающей четыре компонента оценки.[30]

1. Будущие цели. Знание целей конкурента позволит судить о предстоящих изменениях в его конкурентной стратегии. Информацию о них можно получить как непосредственно опросом, так и изучив программу эмиссии банка, его годовые отчеты и информацию в СМИ.

2. Предложения (оценки) - оценка конкурентом самого себя и его предложения относительно отрасли и других субъектов, действующих в ней. Неплохо выяснить, кем считает себя конкурент, а значит, как он отреагирует на возможные изменения среды.

3. Текущая стратегия. Здесь изучается оперативная программа конкурента, разработанная для каждого функционального подразделения.

4. Возможности, то есть рассматриваются сильные и слабые стороны конкурентов, и их возможности влиять на изменение среды.

Мы осветили одну сторону анализа рынка. Другая сторона оценка конкурентной позиции банка.

Конкурентная позиция - это положение, занимаемое банком на рынке благодаря своей деятельности,то есть абсолютная и относительная доля на рынке, а также имеющиеся у него конкурентные преимущества перед другими субъектами рынка (или их отсутствие), другими словами его конкурентоспособность.

Доля на рынке - важнейшая количественная характеристика конкурентной позиции. Для ее определения применяют различные экономико-математические приемы анализа.

Чаще всего конкурентная позиция определяется не математическими методами, а эвристическими, то есть на основе интуиции, прошлого опыта и экспертных оценок маркетолога банка. Анализ конкурентоспособности опирается на "контрольные показатели" деятельности банка. Здесь проводится подробный анализ банка, который включает в себя:

-оценку состояния и результатов деятельности банка на момент проведения анализа,

-сравнение этих данных с данными в динамике,

-сравнение результатов деятельности банка с аналогичными результатами других банков.

При оценке состояния и результатов деятельности банка проводится анализ баланса банка, анализ структуры активных и пассивных операций банка, анализ ликвидности баланса банка и выполнения экономических нормативов, анализ доходов и расходов. Обобщение результатов проведенного анализа позволит определить факторы, влияющие на деятельность банка, и уже на этой ступени программы подготовить рекомендации по ее улучшению.

Следующими элементами маркетинга являются наблюдение за рынком и прогнозирование рынка. Ведь первые этапы маркетинговой деятельности - это своего рода моментальный снимок рыночной ситуации, а рынок явление динамичное и требует систематического отслеживания всех происходящих изменений в целях выявления рыночных тенденций и закономерностей развития, на основе чего строится дальнейший прогноз и осуществляется планирование деятельности. Теперь логично перейти ко второму этапу программы.

Текущая маркетинговая ситуация. Наблюдение и прогнозирование рынка.

Этот этап включает в себя:

1) результаты проведенного выше анализа,

2) поправки к нему с учетом изменений ситуации на рынке,

3) примерный прогноз ситуации на будущее.

Банк проводит систематическое отслеживание рыночной ситуации и выявляет тенденции происходящих изменений. Кроме этого, осуществляется оценка опасностей и возможностей.

Основной этап программы начинается с определения целей и задач банка. Задачи банка могут определяться следующими факторами:

1. История банка,

2. Внутренняя культура,

3. Структура банковской организации,

4. Характеристика лиц, принимающих решения.[31]

Что касается Банков Молдовы, то об этих факторах можно говорить с долей условности. Так история банков слишком мала, чтобы она определяла его дальнейшую деятельность, обычно при постановке целей история заменяется имиджем, который они уже создали или начинают формировать. То же касается и культуры внутри банка , ее в наших банках нужно создавать, поэтому этот фактор правильнее включить в список задач стратегии. Структура банковской организации в нашей стране далека от мировых стандартов, а иногда и от здравого смысла, так что этот фактор также будет в стадии формирования. А вот влияние последнего фактора на построение стратегии является решающим.

Однако при выборе целей необходимо постоянно держать в поле зрения опасности и возможности банка . Их оценку удобно проводить с помощью матрицы SWOT (strength, weakness, opportunities, threats - сильные и слабые стороны, возможности и опасности ).[32]

Анализируется степень воздействия сильных и слабых сторон банка на рыночные возможности и опасности, и оцениваются по семи бальной шкале от -3 до +3:

-3 - сильное негативное влияние,

-2 - среднее негативное влияние,

-1 - слабое негативное влияние,

0 - отсутствие влияния,

+1 - слабое позитивное влияние,

+2 - среднее позитивное влияние,

+3 - сильное позитивное влияние.

По нижней итоговой строке матрицы показывается общий размер возможностей под влиянием сильных и слабых сторон, а также общая сумма усиления ( ослабления ) рыночных опасностей под влиянием все тех же факторов.

Вернувшись к целям банка, хотелось бы отметить, что они, как и цели любого предприятия, могут быть представлены в виде пирамиды:

Предпринимательская философия

Корпоративная миссия

Стратегические цели

Тактические цели

Предпринимательская философия - это так сказать система ценностей предприятия. Например, его взаимоотношения с государством, сотрудниками, обществом, клиентами, другими предприятиями, а также точное и конкретное определение для чего банк создан, его приоритеты.

Корпоративная миссия определяет сферу деятельности банка, его позицию в вопросах получения прибыли, технического оснащения, кадровой политики и других.

Предпринимательская философия и корпоративная миссия не имеют определенности во времени, необходимо оценить "поведение" рынка в случае изменения каких-либо факторов, влияющих на него.

Прогнозирование рыночной ситуации может быть различным. Может проводиться просто беглый экспресс-прогноз развития предложения и спроса на рынке в свете развития общеэкономической ситуации. Либо составляется прогноз изменения ситуации в случае изменения какого-либо фактора, если другие остаются постоянными, методом цепной подстановки.

Теперь, уже исходя из полученных данных банк может определить все возможности и опасности своей маркетинговой стратегии. Однако прежде необходимо определить свои задачи и цели, а также выбрать подходящую конкурентную стратегию. Поэтому следующий этап программы, объединяющий эти ступени, будет основным.

Маркетинговый синтез. Определение целей и задач банка.

Стратегические цели конкретизированы сроками исполнения, но носят долговременный и обобщенный характер, а тактические цели направлены на текущую ситуацию и точно определяют желаемый результат, носят краткосрочный характер.

Стратегические цели определяются при помощи стратегического планирования.

Любой банк в перспективе стремится к расширению рынков сбыта, уравновешиванию соотношения между доходностью и ликвидностью, повышение репутации и авторитета банка, и как результат, максимизация прибыли. Цели могут быть и более конкретны: внедрение нового продукта, расширение какой-либо конкретной деятельности и т.п.

Далее рассматривается необходимый размер ассигнований. Данная сумма рассматривается в общем плане. А также обратить внимание на творческий подход к решению проблемы и необходимые планы использования рекламы.

При определении тактических целей составляются сметы расходов и контроль за ее использованием, выбирается вид рекламы, составляется график публикаций.

Последним этапом является внедрение разработок и непосредственное осуществление мероприятий по связям с общественностью.

§ 2. “Public relations” или мероприятия по оптимизации связей с общественностью.

Основой рекламных отношений и мероприятий по связям с общественностью является “public relations”.

“Public relations” – система мероприятий, направленная на обеспечение взаимопонимания, взаимной доброжелательности банка и публики, которая уже реализуется в рамках многих кредитных учреждений.

Термин «public relations» предложил в начале века третий президент США Томас Джефферсон, создатель Декларации независимости. Этими словами он характеризовал людей, компетентных в управлении общественным мнением. Исторический интерес для нас представляет мнение одного из родоначальников “public relations” Айви Ледбеттеру Ли. В 1906 году он разослал свою историческую «Декларацию о принципах»:

«Это не секретное пресс-бюро. Вся наша работа делается в открытую. Наша цель — давать новости. Но это и не рекламное агентство. Если вы считаете, что какой-нибудь из наших материалов больше подошел бы для вашего рекламного отдела, не пользуйтесь им. Наши материалы точны. По любому из освещаемых вопросов можно получить дополнительную информацию, мы с радостью поможем любому редактору лично проверить достоверность любого из упомянутых фактов. По первому требованию любой редактор сможет получить исчерпывающие сведения о тех, от чьего имени распространяется статья. Словом, наша цель заключается в том, чтобы откровенно и открыто, от имени деловых кругов и общественных .институтов предоставлять прессе и общественности США своевременную и точную информацию по вопросам, представляющим для общественности ценность и интерес. Корпорации и общественные институты распространяют большое количество материалов, в которых теряется элемент новизны. Но несмотря на это для общественности так же важно получить эту информацию, как и для самих учреждений распространить ее. Я распространяю только те материалы, достоверность которых я сам бы с радостью помог проверить любому».

Это заявление ознаменовало революцию в отношениях между деловыми кругами и общественностью. Пренебрежительное отношение к общественности, которое ранее бытовало повсеместно, стало вытесняться желанием информировать общественность.

Одно из лучших ныне существующих определений содержит Институт общественных отношений (IPR), созданный в Великобритании в феврале 1948 года, принял все еще действующее (хотя и с некоторыми дополнениями, внесенными в ноябре 1987 года) определение “public relations”.. Оно звучит так: «“Рublic relations” — это планируемые, продолжительные усилия, направленные на создание и поддержание доброжелательных отношений и взаимопонимания между организацией и ее общественностью», где под «общественностью организации» понимаются работники, партнеры и потребители (как местные, так и зарубежные).

Мексиканское заявление, с которым представители более чем 30 национальных и региональных ассоциаций “public relations” выступили в Мехико 2августа 1978 года. В нем говорится: «“Рublic relations” — это искусство и наука анализа тенденций, предсказания их последствий, выдачи рекомендаций руководству организаций и осуществления программ действий в интересах и организаций, и общественности».

Сэм Блэк в своей книге, посвященной “public relations” предпочитает краткое и всеобъемлющее определение: «“Рublic relations” — это искусство и наука достижения гармонии посредством взаимопонимания, основанного на правде и полной информированности».

Д-р Реке Харлоу, старейший специалист по “public relations” из Сан-Франциско, изучил 472 различные определения “public relations” и на их основе разработал собственное: «“Рublic relations” — это одна из функций управления, способствующая установлению и поддержанию общения, взаимопонимания, расположения и сотрудничества между организацией и ее общественностью. Они включают в себя решение различных проблем: обеспечивают руководство организации информацией об общественном мнении и оказывают ему помощь в выработке ответных мер: обеспечивают деятельность руководства в интересах общественности; поддерживают его в состоянии готовности к различным переменам путем заблаговременного предвидения тенденций; используют исследование и открытое общение в качестве основных средств деятельности».[33]

Фактически “public relations” является одним из элементов деятельности маркетинговой службы банка, направленной на расширение существующих и освоение новых рынков сбыта.

Понятие “рublic relations” включает в себя:

· Все, что может предположительно улучшить взаимопонимание между банками и теми, с кем банки вступают в контакт как внутри, так и за ее пределами.

· Рекомендации по созданию «общественного лица» банка.

· Мероприятия, направленные на выявление и ликвидацию слухов или других источников непонимания.

· Мероприятия, направленные на расширение сферы влияния банка средствами соответствующей пропаганды, рекламы, выставок, видео- и кинопоказов.

· Любые действия, направленные на улучшение контактов между людьми или организациями.

Цель “рublic relations” — установление двустороннего общения для выявления общих представлений или общих интересов и достижение взаимопонимания, основанного на правде, знании и полной информированности.

Обычная деятельность ПР состоит из четырех различных, но связанных друг с другом частей:

· Анализ, исследование и постановка задачи.

· Разработка программы и сметы.

· Общение и осуществление программы.

· Исследование результатов, их оценка доработка.

Также эти части называют система «РЕЙС» (англ. «RACE»):[34]

· Research - Исследование,

· Action - Действие,

· Communication - Общение,

· Evaluation - Оценка.

Осуществление “рublic relations” на практике можно подразделить на три условные группы:[35]

· Активные действия по достижению доброжелательности. Сюда входит создание и поддержание доброжелательного отношения общественности к деятельности организации с целью обеспечить ее нормальное функционирование и расширение деятельности.

· Сохранение репутации. Столь же важно приглядеться к внутренней жизни организации с тем, чтобы обнаружить и отказаться от традиций и обычаев, которые, будучи вполне законными, могут тем не менее вступить в противоречие с общественным мнением или повредить взаимопониманию.

· Внутренние отношения. Использование приемов “рublic relations” для создания у сотрудников организации чувства ответственности и заинтересованности в делах администрации.

Кроме того, здесь можно указать привлечение квалифицированных работников, сокращение текучести кадров, благотворительную деятельность. Благотворительная деятельность подразумевает не столько безвозмездное выделение средств на благие дела, сколько затраты на решение конкретных задач по повышению авторитета фирмы. Особенно важен правильный выбор объекта, квалифицированный прогноз последствий, включая моральные, соблюдение чувства меры и такта, налаживание контроля за использованием средств.

Для достижения благожелательности используются различные методы. Основные из них:

1. Налаживание отношений с прессой.

Поскольку от позиции средств массовой информации, связанных с банком, зависит очень многое, представителям прессы должно оказываться всяческое содействие.

Обычно для них подготавливаются необходимые информационные материалы, ответы на запросы. Службе маркетинга приходится следить за сведениями о банке, появляющимися в газетах, журналах и т.д., принимать меры к исправлению ошибок в публикациях. Весьма эффективны пресс-релизы – краткая, насыщенная информация о конкретной проблеме. Действенна также организация посещения банка, его филиалов репортерами.

2. Использование возможностей печати (типографского дела, шрифтов, бумаги и т.д.). Опыт убеждает, что при рассылке проспектов банка каждый пакет должен выглядеть так, будто его направили только этому адресату.

3. Создание фирменного стиля.

4. Применение возможностей фотографии для иллюстраций и т.д. Особое внимание здесь уделяется эстетике фото.

5. Кино- и аудиовизуальные средства, подготовка фильмов, кинороликов. Каждый из них должен рассчитывать на какую-то конкретную цель, предусмотрен для определенной аудитории. Обязательна оценка возможного реального эффекта в сопосталении с затратами;

6. Устная пропаганда – яркие, лаконичные, впечатляющие выступления руководителей банка на различных форумах. Кроме того, очень важно, как ведутся телефонные переговоры от имени банка – ответыдолжны быть предельно вежливы, компетентны;

7. Реклама престижа – информация общественности о вкладе банка в улучшение экономики, повышение благосостояния людей. Все должны знать, какую пользу он приносит обществу. Объявления о найме на работу, о выделеных стипендиях, конкурсах, нагрдах, обеспечиваемых за счет банка, другие спонсорские акции могут быть использованы для достижения такого рода целей.

8. Исследования общественного мнения , реакции рынка. Сбор, обобщение и анализ относящихся к делу фактов позволяет правильно оценить складываю щуюся обстановку.

Все более важное значение в Молдове приобретает реклама, поэтому здесь необходимо остановиться.

Реклама – это средство информации о банке или услугах им оказываемых, коммерческая пропаганда потребительских свойств предоставляемых услуг для клиентуры и достоинств деятельности банка, готовящего активного и потенциального клиента к расширению деловых контактов с банком.[36]

Сфера деятельности рекламы включает в себя:

1. изучение потребителей услуг, которые предстоит рекламировать;

2. исследование особенностей рынка который предстоит освоить;

3. стратегическое планирование с точки зрения постановки целей, определения границрынка, обеспечения ассигнований и разработки творческого подхода и планирования использования средств рекламы;

4. принятие тактических решений по смете расходов при выборе средств рекламы, разработке графиков публикаций и трансляции объявлений;

5. составление рекламных объявлений, включая подготовку текста, макета, художественное оформление и их производство.

При этом необходимо заметить, что:

- реклама отнюдь не беспристрастна;

- реклама ориентируется на конкретного адресата, имеет специфическнаправленность, идет в рамках оплаченного места или времени;

- реклама выступает как многофункциональное явление. Она способна стимулировать трату денег или их накопление, цели высокие или низменные, платные или бесплатные акции от имени самых разных источников, для любых аудиторий и по самым разным причинам;

- реклама является средством, способным принести колоссальный успех или катастрофический провал, и нередко действующим в условиях неопределенности конечного результата.

Из всех возможностей рекламного дела реклама престижа самая сложная. Различают два вида такой рекламы:

- информирование общественности о том большом вкладе, который банк вносит в благосостояние страны;

- предоставление информации по тем вопросам, которые интересуют людей, при этом название банка в качестве спонсора просто упоминается.

Кроме прямого выхода на потребителя существуют и другие пути налаживания связей с общественностью через рекламу:

- Опубликование выступления председателя правления на общем ежегодном собрании акционеров;

- Обьявления о стипендиях, конкурсах, наградах;

- Сообщения о найме на работу и т.д.

Различают непосредственную и косвенную рекламу.

Непосредственная реклама осуществляется на коммерческих началах и указывает рекламодателя, прямо выполняя рекламную функцию по отношению к кокретной услуге банка или к самому банку.

Косвенная же реклама выполняет рекламную функцию в завуалированной форме. Приэтом не используются прямые каналы распространения рекламы и не указываются непосредственно рекламодатели.

В зависимости от харктера и особенностей рекламнтгт материала, стадий жизненного цикла банковских продуктов и задач, которые ставятся перед рекламой на конкретном этапе, она может быть информативной, увещевательной и напоминающей.[37]

Информативная реклама преобладает, в основном, при выведении нового банковского продукта на рынок, когда стоит задача формирования первичногоспроса.

Например, потенциальных клиентов сначала нужно проинформировать о тех выгодах, которые они могут приобрести от новой банковской услуги.

Увещевательная реклама приобретает особую значимость на этапе расширения рынка, клиентуры, когда перед банком встает задача формирования нового рынка сбыта.

В этом случае средства рекламы нацелены на доказательство преимущества условий и качества конкретной услуги, оказываемой банком за счет конкретного сравнения ее с аналогичной практикой других учреждений.

Напоминающая реклама особенно важна на этапе, когда банк уже многого достиг в оказании конкретных услуг, и ему нужно вновь сконцентрировать внимание клиентуры на их достоинствах.

Занимаясь рекламной деятельностью нельзя не учитывать, что:

- разные потребители подходят к рекламе с разных позиций, определяемых их убеждениями, интересами, системой потребностей. Поэтому рекламная деятельность должна учитывать дифферецированность в восприятии рекламы;

- сформировавшиеся у потребителя убеждения и мнения связаны с приобретением опыта потребления. Реклама не завоюет доверия, если не будет отвечать ранее сформированным убеждениям, интересам и оценкам;

- если выявляется, что данная реклама соответствует взглядам потребителей на данный товар или услугу, то без ее повтора, положительной информацией других потребителей она будет малоэффективна. Поэтому клиент должен периодически вновь встречаться с данной рекламой;

- рекламаособенно эффективна тогда, когда необходимо проинформировать клиентуру и вызвать ее заинтересованность по отношению к новым услугам;

- наиболее убедительной рекламной информацией является та, которая наиболее соответствует практическому опыту клиента.

Одной из основных задач отдела связей с общественностью является выбор оптимального средства распространения своего рекламного обращения.На банковском рынке используютс и безличные средства массовой рекламы, например:

1. реклама в прессе – помещение соответствующих объявлений в газетах и журналах общего назначения, специальных, отраслевых журналах, фирменных бюллетенях, справочниках;

2. печатная реклама – проспекты, каталоги, буклеты, плакаты, листовки, открытки, календари;

3. экранная реклама – в кино и по телевидению;

4. радиореклама – передаваемая по радиовещанию;

5. наружная реклама – различные крупногабаритные плакаты;

6. реклама на транспорте – надписи на наружных поверхностях транспортных средств, витрины с товарами на вокзалах, станциях;

7. сувениры и другие формы рекламы.

Каждое из этих средств имеет свои отличительные черты, обладает рядом достоинств и недостатков.

Глава 3.

Совершенствование отношений банка с клиентами.

В условиях жесткой конкуренции и стремительно развивающегося научно-технического прогресса на рынке банковских услуг появляются все более новые, лучшие по качеству и более легкие в обращении товары. Необходимо отметить, что научные исследования имеют узкую направленность – автоматизация предосталения банковских услуг. Здесь подразумевается и система электронных расчетов и обслуживание на дому при помощи системы «Банк-клиент» в режиме он-лайн.

Механизм функционирования системы электронных расчетов основан на применении пластиковых карточек и включает в себя операции, осуществляемые при помощи банкоматов, электронные системы расчетов населения в торговых организациях, системы банковского обслуживания клиентов на дому и на рабочем месте.

§1. Новые банковские услуги как способ совершенствования работы банка.

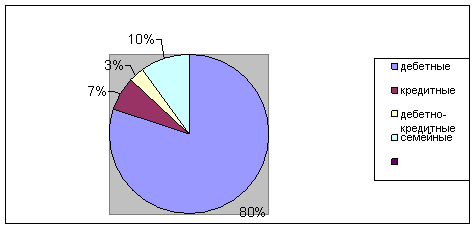

3.1 Пластиковая карточка - это обобщающий термин, который обозначает все виды карточек, различных как по назначению, набору оказываемых с их помощью услуг, так и по своим техническим возможностям и организациям, их выпускающим.

Важнейшая особенность всех пластиковых карточек независимо от степени их совершенства состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах. Карточка может служить пропуском в здание, средством доступа к компьютеру, водительским удостоверением, использоваться для оплаты теле4)онных переговоров и т.д. В сфере денежного обращения пластиковые карточки являются одним из прогрессивных средств организации безналичных расчетов.

В процессе формирования системы электронных денежных расчетов на Западе была создана организация ISO (International Standarts Organization), которая разработала определенные стандарты на внешний вид пластиковых карт; порядок нумерации (образования) счетов; формат магнитных полос; формат сообщения, посылаемого владельцу карточки о его операциях. Членами ISO являются такие крупные эмитенты карточек, как VISA, Master Card, American Express.

Все пластиковые карточки, предназначенные для расчетов, могут подразделяться на личные и корпоративные.

Банки выдают личные карточки частным лицам: своим платежеспособным клиентам, а также другим лицам после анализа "кредитной истории" последних и открыти ими текущего счета в этом банке либо внесения страхового депозита.

Корпоративные карточки выдаются юридическим лицам под их гарантии и обеспечение также после анализа платежеспособности юридического лица. Пользоваться корпоративными карточками могут сотрудники организации, получившей карточку.

По функциональному признаку их можно условно разделить на несколько групп:

Основные виды пластиковых карт:[38]

Магнитные

1. Кредитные карты

2. Платежные (дебетовые) карты

3.Экзекьютнвные (исполнительные) карты

4. Чековые гарантийные карты

5.Карты с фиксированной покупательной способностью* («store value») - телефонные и проч.

Электронные Многофункциональные карты:

6. Микропроцессорные:

карты памяти («тетогу сагаз»);

интеллектуальные карты («smart card»), суперинтеллектуальные карты («supersmart card»)

8.Лазерные карты.

Карты с фиксированной покупательской способностью - это самые простые карточки. Обычно на них нанесены имя изготовителя, его фирменный знак, имя владельца и его идентифицирующий код. Все это напечатано или выполнено с рельефом на передней стороне карты. Оборотная сторона может содержать подпись владельца.

Магнитные карты выглядят так же, но имеют на оборотной стороне магнитную полосу, способную хранить около 100 символов (байтов) информации. Информация на магнитной полосе совпадает с записями на передней стороне карты (имя, номер счета владельца, дата окончания действия) и может считываться специальным считывающим устройством на обрабатывающих машинах (устройство может также распечатать чек).

С точки зрения клиентов привлекательность карточек заключается в следующем.

• С одной стороны, снижение риска (можно не носить с собой большие суммы денег), с другой - возможность моментально оплатить покупку.

• Не нужно заботиться о конвертировании валюты. Это сделает банк, причем так, что клиент выиграет на разнице между курсом обмена в магазине и курсом, по которому конвертацию осуществит банк.

• Строже становятся контроль и планирование бюджета.

• При утере карточки достаточно лишь сообщить в банк, чтобы все расчеты по ней были немедленно заблокированы.

• На внесенные в банк денежные средства (как правило, на средний остаток выше какой-то оговоренной суммы) можно получать проценты.

• Престижность (особенно в тех странах, где карточки пока не стали общеупотребительными), свидетельствующая к тому же об умении обращаться с современными техническими средствами, используемыми в финансовой сфере.

Минусы кредитных карточек для клиента связаны прежде всего с затратами, которые он вынужден нести.

• За удобства, которые дает применение карточек, приходится платить.

• Карточки принимают не во всех магазинах и иных организациях торговли и сферы обслуживания (особенно в странах, которые только вступают на этот путь).

Выигрыш магазина состоит в следующем.

• Можно привлечь больше клиентов, причем состоятельных, и значительно увеличить товарооборот.

• Не нужно заботиться о конвертировании денег и инкассации выручки.

• Гораздо проще решать проблемы безопасности (чеки-"слипы" с подписями владельцев карточек, которые остаются в магазине и означают поступление денег на его счет, не представляют интереса для грабителей).

• Человек с карточкой на руках более склонен совершить покупку, чем владелец наличных.

• Повышается престиж, рейтинг магазина.

В то же время магазину придется пойти и на некоторые дополнительные издержки.

• Нужны начальные затраты на закупку или аренду соответствующего оборудования и последующие текущие затраты на поддержание его в рабочем состоянии, обслуживание.

• Определенную сложность могут представлять процесс авторизации карточек, вообще отношения с процессинговым центром, обслуживающим карточки данного эмитента.

Банк заинтересован работать с карточками исходя из следующих соображений.

• Они позволяют увеличивать объемы привлеченных ресурсов. Имеются в виду, во-первых, те суммы, которые владельцы карточек должны положить на свои спецсчета в банке. Во-вторых, это могут быть страховые депозиты, к которым банки прибегают для обеспечения большей надежности "карточных" операций.

• За все операции с карточками (покупка, обналичивание, конвертирование) банк, как правило, взимает комиссионные. Кроме того, клиент платит за получение самой карточки.

• Повышается конкурентный потенциал банка с учетом общемировой тенденции вытеснения из платежного оборота не только наличных денег, но и чеков, растет авторитет банка как участника инновационных процессов.

Что касается менее приятной стороны "карточного" бизнеса, то для банка она связана с весьма высокими затратами, особенно в начале работы с карточками (вступление в уже существующую систему или организация собственного процессингового центра, затраты на техническое и программное обеспечение, налаживание связей с магазинами и т.д.).

Высокие затраты, а также слабое развитие современных средств связи, без которых нельзя вести обслуживание карточек, и некоторые другие обстоятельства делают крупные инвестиции в карточный бизнес в условиях Молдовы рискованными.

В настоящее время свыше 200 стран мира развивают банковские услуги на основе кредитных карточек, а безналичная оплата товаров и услуг во многих странах достигает 90% в структуре всех денежных операций. [39] Покупатель с бумажником, туго набитым ассигнациями, вызывает удивление. Уже выглядит анахронизмом и чековая книжка. В связи с этим представляется целесообразным изучить некоторые аспекты применения кредитных карточек за рубежом.

Перед тем как выдать кредитную карточку, банк или соответствующая компания по выпуску карточек предлагает клиенту заполнить специальную форму, которая включает ряд вопросов, касающихся самого клиента и его финансового положения, в том числе детали предыдущих кредитных операций.

Затем на основании этих данных банк определяет сальдо денежных средств на счете клиента и суммы возможных поступлсний н списаний со счета. Если финансовое положение клиента удовлетворит банк, то ему выдастся кредитная карточка и устанавливается лимит кредитования. Например, в Великобритании последний составляет от 300 до 1000 ф. ст. в месяц.

Кредитная карточка размером с визитку содержит информацию о платежеспособности клиента, имя владельца, номер его банковского счета, шифр отделения банка, наименование банка, символы электронной системы платежей, в которой используются карточки данного вида, голограмму, срок пользования карточкой и на се обороте - на магнитной полосе - подпись клиента.

К операциям, которые можно осуществишь при помощи кредитных карточек, относятся: покупка товаров, оплата услуг, получение наличных денежных средств в виде ссуды или аванса от любого банка - члена системы, в которой функционируют карточки данного вида. Большинство кредитных карточек можно использовать также для получения наличных через банкоматы (автобанки) как внутри страны, так и за рубежом в учреждениях банка, участвующего в соответствующей системе использования кредитных карточек. Например, кредитные карточки американских банков таких, как City bank позволяют получать наличность в 40-50 тыс. автоматов на территории США.

Однако в большинстве автоматов сумма получаемых наличных денежных средств обычно ограничена не размерами депозита клиента, а ежедневным лимитом (например, 300 долл.). Это связано с тем что, выдавая деньги по кредитной карточке, банк "в лице автомата" кредитует клиента. Но автомат в отличие от служащего банка не может немедленно проверить платежеспособность клиента и его лимит кредитования (особенно если автомат не принадлежит банку-эмитенту). Данное ограничение касается лишь магнитных карточек, поскольку микропроцессорные карточки хранят всю необходимую информацию в своей памяти.

Один из видов услуг, предоставляемых при помощи кредитных карточек, - это бесплатное страхование от несчастных случаев во время путешествий. Оплачивая стоимость поездки при помощи кредитной карточки, ее владелец автоматически страхуется на случаи возможного ущерба, повреждений или смерти. Получение возмещения ущерба гарантируется владельцу карточки, а в случае его смерти - жене и детям, находящимся на иждивении.

Наиболее распространенной операцией, выполняемой при помощи кредитных карточек, является оплата товаров и услуг. Данный метод платежа может быть реализован только в специально оборудованных местах, оснащенных машинами для подготовки чека кассового аппарата, регистрации операции и специального устройства, воспроизводящего символы кредитной карточки, которая должна быть акцептована.

Специальные устройства для подключения к электронным системам перечисления денежных средств установлены непосредственно в учреждениях розничной торговли. Эти терминальные устройства санкционируют совершение сделки с использованием кредитной карточки в тот момент, когда ее владелец набирает персональный идентификационный номер (PIN). Счет кредитной карточки дебетуется автоматически, и денежные средства немедленно перечисляются на счет продавца, устраняя, таким образом, необходимость в использовании наличных денежных средств или других бумажных платежных документов (чеков и др.).

Раз в месяц владелец карточки получаст сведения (отчет) о движении средств на его ссудном счете, детализирующие даты и стоимость произведенных покупок и получения наличных денежных средств в виде авансов, поскольку допускается даже некоторый перерасход средств «овердрафт» - кредит под небольшие проценты.

Владелец карточки имеет право погасить всю сумму задолженности без уплаты процентов за пользование кредитом в течение 25 дней с момента покупки отчета либо уплатить лишь часть суммы и остаток долга погашать в течение нескольких месяцев, но при этом уплачивая банку проценты.

Для сокращения сумм ежегодных убытков от незаконного использования кредитных карт крупнейшие банки в середине 80-х гг. выпустили карточки последнего поколения с голограммой, подделать которые практически невозможно; предусмотрели блокировку счета клиента при утере карточки; внедрили порядок, при котором клиент имеет право на три попытки, чтобы правильно набрать свой персональный идентификационный номер на клавиатуре банкомата, после чего карточка автоматически изымается из обращения и затем возвращается клиенту после выяснения причин неправильного набора номера. Банки устанавливают специальные телекамеры для идентификации всех пользователей банкоматов, используют сенсорные и другие устройства, чтобы предотвратить несанкционированное использование карточек.

Использование кредитных карточек существенно влияет на развитие безналичного денежного оборота, сокращает издержки обращения. Существуют и некоторые другие достоинства: рост оборота и прибыли, повышение конкурентоспособности и престижа банков, предприятий розничной торговли, других организаций, принимающих карточки; наличие гарантии платежа; рост занятости, например в сфере зарубежного туризма, и др.

Механизм функционирования карточек, изложенный выше, несколько отличается от процедуры использования платежных, или дебетовых карт. Последние представляют собой потенциальную электронную альтернативу наличных денег, чеков, кредитных карточек в учреждениях розничной торговли.

Дебетовые карточки используются для оплаты товаров и услуг путем прямого списания сумм с банковского счета плательщика. Они являются самым простым и универсальным заменителем наличных денег.

Они не позволяют оплачивать покупки при отсутствии средств на счете клиента. Исключением являются лишь те случаи, когда клиент имеет текущий счет с возможностью овердрафта.

Владельцы этих карточек обязаны оплачивать счета в полной сумме сразу после получения ежемесячной справки о движении средств на их счете, и лишь при условии выполнения этого требования с них не взимается дополнительная плата. Если клиенту открыт в банке текущий счет с возможностью овердрафта, то он может по лучить ссуду по своей платежной карте в пределах установленного банком лимита но оверд рафту. Однако следует иметь в виду, что это не особенность платежной карты, а характеристика функционнроранин текущего счета с возможностью овердрафта.

. Разновидностью дебетовых карточек являются карточки, предназначенные для электронных банковских автоматов (Electronic Banking Machines – EBM, ATM), с помощью которых можно получить наличные денежные средства в пределах имеющихся на счете клиента средств, внести наличные деньги на счет, выполнить некоторые другие операции. Карточки для банкомата выдаются банком, в котором клиент имеет депозит.

Дальнейшее развитие преимуществ кредитных и дебетовых карточек проявляется в так называемых исполнительных или экзекъютивных карточках. В настоящее время они выдаются только высокооплачиваемым клиентам.

Чековая гарантийная карточка - разновидность пластиковой магнитной карты, используемой для гарантии чека клиента - владельца карточки.

Наряду с преимуществами, обусловившими широкое распространение чековой гарантийной карты, ее использование имеет некоторые недостатки.

В целом карточка ускорила процесс оформления чека для оплаты товаров, однако и сегодня се владелец затрачивает до 90 секунд на оформление обычной операции. Вместе с тем по чековой гарантийной карточке устанавливается ежедневный лимит - предельная сумма платежа, гарантированная чековой карточкой. Преимущества вышеназванных пластиковых магнитных карточек приумножаются при использовании последнего поколения микропроцессорных карточек.

Идею создания пластиковой карточки с одним или несколькими микропроцессорами для увеличения объема памяти и количества различных операций, выполняемых с ее помощью, высказал в середине 70-х гг. француз Роланд Морено. Размеры ее аналогичны размерам других пластиковых карточек. Особенностью же микропроцессорной карточки является се способность надежно сохранять и использовать большие объемы информации. Все электронные карточки имеют встроенный микропроцессор и по мощности лишь немного уступают персональным компьютерам.

В настоящее время микропроцессорная карточка представляет собой карточку размером с обычную кредитную или платежную карточку, в которую встроены так называемые микрочипы - микропроцессоры (отсюда и название карточки - микропроцессорная). Увеличенный таким образом объем памяти карточки позволяет сохранять и использовать информацию о ее владельце, банковском счете клиента, а также об около 200 последних операциях, произведенных с использованием карточки. Фактически микропроцессорная карточка представляет собой электронную чековую книжку, информацию о произведенных операциях по которой можно считывать с экрана терминала.

Эти карточки еще нередко называют многоцелевыми или многофункциональными. Действительно, микропроцессорную карточку можно использовать для получения наличных денег со счета владельца карточки через банкомат, для оплаты товаров и услуг в организациях розничной торговли и бытового обслуживания, для получения ссуды и т.д. Причем лимит кредитования заранее запрограммирован в микропроцессоре карточки, и при каждой новой операции использованная сумма вычитается из общей суммы "покупательной силы" карточки. Первое использование карточки в следующем месяце после погашения задолженности клиента перед банком автоматически восстанавливает лимит на первоначальном уровне.

Существуют следующие виды электронных карточек.

1. Карты памяти. Это простейшие электронные карточки, обладающие лишь памятью. Память микропроцессорных карт во много раз больше, чем магнитных. При этом ее можно считывать и перезаписывать многократно.

2. Смарт-карты. Внешне смарт-карты похожи на карты памяти, однако микросхема смарт-карты содержит "логику", что и выделяет эти карты в отдельную группу интеллектуальных карт (от англ. smart). Микросхема смарт-карты представляет собой микрокомпьютер, способный выполнить расчеты подобно персональному компьютеру. Современные смарт-карты имеют мощность, сопоставимую с мощностью персональных компьютеров начала 80-х гг.

2. Суперсмарт- карты. Примером может служить многоцелевая карта фирмы Toshiba, используемая в системе VISA. В дополнение к возможностям обычной смарт-карты она имеет небольшой дисплей и вспомогательную клавиатуру для ввода данных. Эта карта объединяет в себе кредитную и дебетовую карты, а также выполняет функции часов, календаря, калькулятора, осуществляет расчеты по конвертации валют, может служить записной книжкой

Известно, что магнитные и микропроцессорные карты отличаются процедурой их обработки. Магнитную карточку при совершении покупки владелец вставляет в специальное считывающее устройство (терминал), набирая персональный идентификационный номер (PIN). Терминал печатает три копии чека, в которых расписывается покупатель. Каждый из этих чеков предназначен для одного из участников сделки (владельца карточки, магазина и банка).

Для совершения сделки продавцу необходимо получить подтверждение платежеспособности клиента. Современные терминалы позволяют в режиме реального времени "on-line" за несколько секунд связаться с центральным компьютером в информационном центре. Иногда продавцу требуется дополнительное подтверждение платежеспособности владельца карточки. В этом случае он связывается с банком по телефону, сообщает номер счета клиента, конечный срок действия карточки, номер своего счета и сумму, на которую осуществляется сделка.

Учреждение, от имени которого выдана карточка, соответствующим кодом, передаваемым по компьютерной сети, одобряет (или отклоняет) сделку. Этот код фиксируется на торговом чеке, после чего сделка проводится по счетам владельца карточки. В конце каждого дня торговец собирает чеки, обработанные терминалом, заполняет депозитный бланк и посылает их по почте или относит в свой банк.

Микропроцессорные карточки обрабатываются несколько иначе. Карточка вставляется в специальное терминальное устройство - Р0S (Position of sale), оборудованное считывающим устройством для электронных карт. Владелец вводит на клавиатуре свой РIN, а терминал проверяет подлинность и "покупательную силу" карточки. Если средств достаточно, то выполняется операция по списанию средств со счета клиента (дебетуется карта) и зачислению средств на счет продавца (кредитуется POS-аппарат). Все это осуществляется в считанные секунды. Денежные средства перечисляются на банковский счет продавца во время одного сеанса телефонной связи с банком в конце рабочего дня. В тех регионах, где нет телефонной связи, денежные средства могут быть переведены в банк с помощью специальной электронной карты, на которую записываются данные Р0S-аппарата и которая затем передается в банк. При каждом переводе средств на кассовом аппарате обновляется список утерянных, украденных и неиспользуемых карт.

Таким образом, электронные карточки значительно упрощают и ускоряют процесс прохождения платежей, не требуют постоянного использования телекоммуникационных линий связи. Расчеты по таким карточкам не будут остановлены при неисправности центрального компьютера или других неполадках.

Разновидностью многофункциональных пластиковых карточек являются лазерные карточки, в основе создания и применения которых лежат новейшие технологии, в частности лазерное сканирование.

Наиболее широко лазерные карточки представлены в США.

Эти карточки могут накапливать большие объемы информации, и с их помощью можно выполнять множество операций - от оплаты товаров и услуг до использования в медицинских целях для диагностики состояния здоровья владельца в любой момент времени в любой обстановке. Для этого клиенту достаточно приложить палец к сенсору на карточке, и на экране монитора появится расшифровка показателей состояния здоровья клиента.

В настоящее время более 200 стран мира используют пластиковые карты в платежном обороте, что позволяет сделать вывод о том, что пластиковые карты являются важнейшим элементом так называемой "технологической революции" в банковском деле. Именно пластиковые карточки в ряде случаев выступают ключевым элементом электронных банковских (и других) систем. Они вышли на передовые позиции в организации денежного оборота индустриально развитых стран Запада, постепенно вытесняя чеки и чековые книжки.

1.2.Банкомат как элемент электронной системы платежей.

БАНКОМАТЫ (АТМ - Automated Teller Machine) - это многофункциональные автоматы, так называемые автобанки, управляемые последним поколением магнитных пластиковых карточек.

Использование банкоматов для выполнения простых банковских операций высвобождает банковских служащих, позволяя им сосредоточиться на оказании более специализированных видов услуг, и дает возможность в долгосрочной перспективе сократить затраты на предоставление услуг населению.

Применение автоматов-кассиров отражает стремление банков приблизить свои услуги к клиентам. Их ценность для потребителя заключается в том, что они расширяют временные и пространственные рамки, в которых клиент может осуществить банковские операции, например, по получению наличных денег и осуществлению вкладных операций.

Для банка же банкомат является эффективным средством, которое позволяет сокращать персонал отделений и получать большую прибыль, а также для сохранения позиций на потребительском рынке (для привлечения клиентов в борьбе за пассивы), получения преимуществ в конкурентной борьбе.

С точки зрения клиента, пользование АТМ имеет ряд преимуществ по сравнению с обслуживанием в банке.

Прежде всего это быстрота и удобство для клиента, возможность осуществить операции через банкомат в любое время дня и ночи, упрощенный доступ к АТМ ввиду объединения сетей. Поэтому в последние годы клиенты банков чаще обращаются к услугам банкоматов, чем в отделения банков. Причем больше половины клиентов банков пользуются услугами банкоматов регулярно.

К недостаткам пользования АТМ относятся:

а) списание средств со счета клиента в день проведения операции (за исключением субботы и воскресенья), а не через определенный промежуток времени, как в случае обращения в отделение банка (кроме отделения, в котором открыт счет клиента);

б) возможные потери и кражи карточек (например, в США для предотвращения несанкционированного пользования банкоматами в некоторых автоматах установлены фотокамеры стоимостью до 5 тыс. долл., которые начинают действовать в момент набора клиентом персонального номера на клавиатуре банкомата);

в) могут быть сложности в случае, если в данное время АТМ не работает по разным причинам (по оценкам экспертов, время поломок АТМ не превышает 5% его рабочего времени. Учитывая огромные объемы работы, выполняемые АТМ, -это достаточно большие потери для банка и его клиентов).

В будущем предполагается увеличить число действующих банкоматов, повысить их надежность, увеличить время работы до 24 часов в сутки, осуществить меры по развитию сети АТМ. Но чтобы полнее реализовать потенциал банкоматов, банк должен увязать услуги, предоставляемые АТМ, с услугами, оказываемыми отделениями, банковским обслуживанием клиентов на дому и другими способами оказания услуг в общую систему обслуживания клиентов.

1.3 Межбанковские электронные переводы денежных средств в торговых организациях.

Важным направлением обслуживания клиентов банков с использованием новейшей электронной техники является предоставление им электронных услуг в магазинах.

В системах межбанковских электронных переводов денежных средств в торговых организациях осуществляется перечисление средств со счета покупателя на счет продавца в момент покупки или в отдельных случаях с отсрочкой платежа по желанию клиента.

Большинство операций выполняется при помощи пластиковых карточек, которые вышли на передовые позиции в организации платежного оборота высокоразвитых стран Запада, постепенно вытесняя чеки и чековые книжки. В последние годы ведутся работы по внедрению многоцелевых карточек, которые можно использовать как кредитные, платежные, чековые гарантийные карточки.

Пользование системами имеет ряд преимуществ для клиента:

1. Быстрота совершения операций.

2. Сокращение платы за услуги банку. Операции, осуществляемые при помощи электронных систем платежей, обходятся для банка значительно дешевле, чем аналогичные операции с наличными или другими бумажными платежными документами.

3. Более быстрое зачисление средств на счет продавца по сравнению с другими методами платежа, поскольку данная операция производится автоматически в момент покупки.

4. Сокращение бумажного документооборота и издержек обращения.

5. Гарантия платежа и надежная защита от несанкционированного доступа к счету клиента.

6. Возможность приобрести товар, не имея при себе наличных.

Эти и некоторые другие преимущества, например высокая скорость обработки информации и немедленная инкассация выручки, обеспечили быстрое развитие данной сферы электронных банковских услуг населению.

Наряду с преимуществами использование систем ЭФТПОС вызывает ряд серьезных проблем:

Во-первых, банки и организации розничной торговли уже вложили крупные капиталы в мероприятия по оснащению своих учреждений АТМ и другой техникой. Но прогресс технологии ставит на повестку дня необходимость внедрения более современной, сложной, а значит, и дорогостоящей техники. Поэтому в настоящее время особую остроту приобрела проблема покрытия расходов на внедрение новой техники со стороны банков, торговых фирм и правительства.

Во-вторых, нет 100%-ной надежности оборудования. Несмотря на существующие системы защиты оборудования от поломок, сбоев в работе и т.д., полной гарантии безотказной работы компьютерной сети не может дать никто.

В-третьих, все большая доступность денежных средств может привести к нарушению конфиденциальности операций, возможности несанкционированного совершения операций в результате кражи карточки и т.д.

В-четвертых, поскольку покупатели требуют оформления документов, подтверждающих произведенные платежи, резкого

1.4”Home banking” – банковское обслуживание на дому и на их рабочем месте.

Наряду с использованием банкоматов, электронных систем расчетов и платежей ведение банковских операций на дому ("home banking") представляет собой самостоятельную форму банковских услуг населению, основанных на использовании электронной техники.

Пользователи систем электронных банковских услуг на дому самостоятельно приобретают необходимое оборудование, а банк консультирует клиентов по вопросам оборудования домашних терминалов и приобретения необходимого программного обеспечения. Подобные системы позволяют клиенту банка, используя экран монитора или телевизора, персональный компьютер, подключиться по телекоммуникационным линиям связи (телефон или видео) к банковскому компьютеру.

В данном случае банковские операции могут осуществляться 7 дней в неделю круглосуточно. Перед началом каждой операции владелец счета использует "ключ" в коде защиты от неправомочного подключения к системе. Пользование данной системой позволяет управлять текущим счетом, вкладом, расчетами клиента с бюджетом, счетами платежей и сбережений.

Среди операций, выполняемых при подключении персонального компьютера к банковской компьютерной системе, выделим следующие:

- получение баланса счета на текущий день;

- ознакомление с деталями инструкций, правил, в соответствии с которыми могут вноситься изменения, исправления и т.д.;

- возможность заказать чековую книжку и отчет о движении средств на счете за определенный период времени;

- осуществление перечислений по счетам клиентов и т.д.

Банковский сервис на дому стал доступно клиентам банков уже относительно давно. Они получали по почте (или по телефону) банковские отчеты о движении средств на счетах и сами отправляли свои чеки в банк. Такой тип общения клиента с банком предполагал широкое использование бумажных документов.

Современные телекоммуникационные системы для ведения банковских операций на дому и в офисе, по мнению специалистов, будут неизбежно усложняться и затем широко использоваться во всех странах мира.

В будующем банковское обслуживание клиентов на дому, вне всяких сомнений, превратится в основную форму розничных банковских услуг - услуг населению. Оно обеспечит объединение услуг, основанных на использовании банкоматов, кредитных и платежных карточек, и услуг, оказываемых отделениями банков, в единую систему банковских видеоуслуг на дому.