Навигация

3.4. Эффект диверсификации.

Пословица «Не клади все яйца в одну корзину» уже на протяжении многих тысячелетий руководит сильнейшими умами человечества. Александр Македонский, Амир Тимур, Чингисхан и многие другие завоевывали новые земли, чтобы иметь под собой многоукладную экономику и многоукладное государство. Всем хотелось, чтобы у них были и горы и равнины, и реки и моря, и промышленность и сельское хозяйство. Разнообразие всегда снижало риск: если будет засуха на равнинах, то можно подняться выше в горы, где будет горная вода. Примерно то же самое происходит и на финансовых рынках.

Представьте себе, что в вашем портфеле акции всего лишь одной очень крупной компании, занимающейся международным бизнесом. Какие факторы определяют риск ваших инвестиций? Во-первых есть макроэкономические факторы, такие как инфляция, налоги, процентные ставки, обменные курсы и т.д. Затем надо добавить еще и те факторы, которые присуще именно этой компании: насколько опытны и умны персонал этой компании, насколько талантливы менеджеры этой компании и т.д. Первые – факторы рыночного риска - это те факторы, которые оказывают воздействие на все компании, а вторые, определяющие специфичный риск – это те факторы, которые непосредственно влияют только на данную компанию не оказывая практически никакого воздействия на другие фирмы.

Очевидно, что избавиться от рыночного риска никаким образом нельзя, а вот при помощи эффективной диверсификации можно оказывается достаточно успешно избавиться от специфичного риска. При этом, чем больше различных компаний сидят в Вашем портфеле, тем больше устраняется доля специфичного риска. Но это не означает, что инвесторы всегда пытаются покупать как можно больше различных компаний: эмпирические исследования показывают, что в хорошо диверсифицированном портфеле предельная полезность каждой новой добавленной акции в понижении риска портфеля уменьшается. Другими словами после определенного количества различных компаний уже становится нецелесообразно дальнейшее диверсифицирование. Считается на сегодня, что для эффективной диверсификации около 20 компаний достаточно.

![]()

![]() σ

σ

![]() специфичный

специфичный

Рис. 3.1 Риск портфеля риск

к![]()

![]() ак

функция от

количества

ак

функция от

количества

различных акций в портфеле рыночный риск

![]() n

n

Рыночный риск также называют систематичным или недиверсифицируемым риском, а специфичный риск – уникальным, несистематичным или диверсифицируемым риском. Эффективность диверсификации является очень старым понятием, но как извлечь максимальную выгоду от диверсификации человечество узнало не так давно: всего лишь полвека назад с появлением на свет теории выбора портфеля. Эта теория показывает, каким образом максимизировать компенсацию рынка за единицу риска. Об этом подробно поговорим в следующей теме.

Тема 4. Теория выбора портфеля.

4.1 Вместо введения.

Э![]()

та

тема будет

основана на

элементах

статанализа

и теории вероятностей.

Чтобы было

легче понять

эту тему, для

начала вспомните

следующие

четыре свойства

матожидания

случайной

величины χ и

её дисперсии:

![]()

![]()

![]()

Где E(χ) – матожидание случайной величины χ, VAR(χ) – дисперсия случайной величины χ, а а – константа.

4.2 Максимизация ожидаемой прибыли портфеля.

В условиях рыночной экономики инвесторы, также как и все другие субъекты экономики имеют бюджетные ограничения и решают для себя проблему оптимального распределения своих инвестиционных ресурсов. Любая инвестиция характеризуется ожидаемой отдачей и определённым уровнем риска. С одной стороны, при прочих равных условиях, инвестор стремится максимизировать ожидаемую прибыль, а с другой минимизировать риск.

Д![]()

ля

упрощения

рассмотрим

портфель из

двух инструментов,

матожидания

прибылей которых

имеют нормальное

распределение.

Допустим инвестор

решил вложить

а%

своих средств

в инструмент

х,

а b%

- в у.

Обратите внимание

на то, что а=1-b.

Математическое

ожидание прибыли

на этот портфель

будет средневзвешенным

ожидаемых

прибылей на

каждый финансовый

инструмент:

Где Е(Rp) – ожидаемая прибыль на весь портфель, Ry – на инструмент у, а Rx – на инструмент х. Поскольку инвестор принимая решение о приобретении того или иного инструмента имеет информацию, даже если и сугубо индивидуальную, о том какую отдачу (в процентах) ожидать на свои капиталовложения в данный инструмент, то он решая проблему максимизации прибыли на инвестиции может просто вложить все 100% своих ресурсов в тот инструмент матожидание прибыли на который выше, чем у остальных.

С другой стороны инвестор, управляющий портфелем ценных бумаг стремится минимизировать риск. Теория выбора инвестиционного портфеля Марковитца 8 отвечает на вопрос каким образом распределить имеющиеся ограниченные инвестиционные ресурсы между доступными финансовыми инструментами так, чтобы уровень риска всего портфеля был минимальным, а ожидаемая прибыль на единицу принимаемого риска была бы максимальной.

Похожие работы

... озвончения в середине слова после безударного гласного в словах французского происхождения. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ИСТОРИЯ АНГЛИЙСКОГО ЯЗЫКА И ВВЕДЕНИЕ В СПЕЦФИЛОЛОГИЮ Билет № 12 Дайте лингвистическую характеристику "Младшей Эдды". Проанализируйте общественные условия национальной жизни Англии, ...

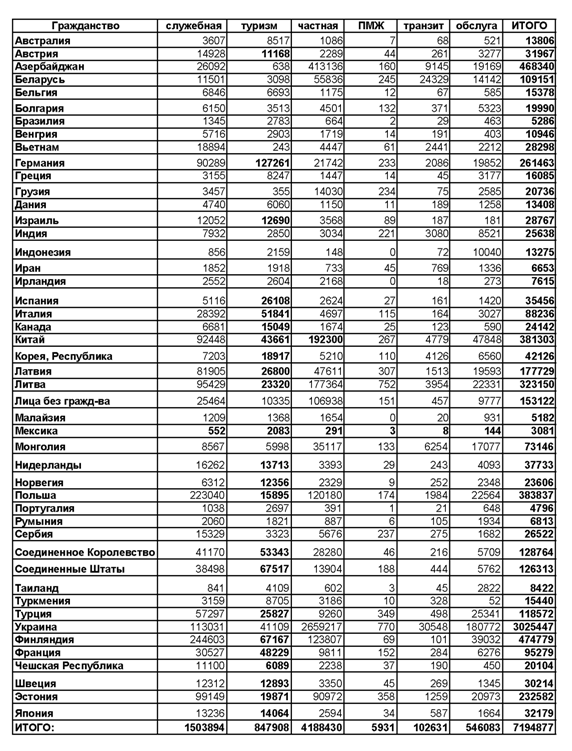

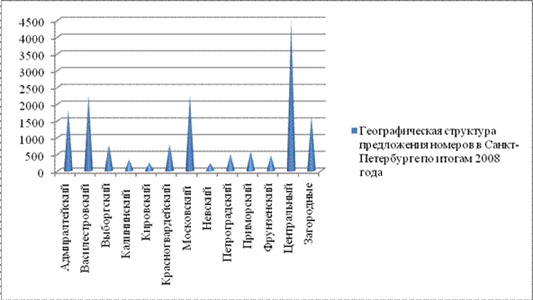

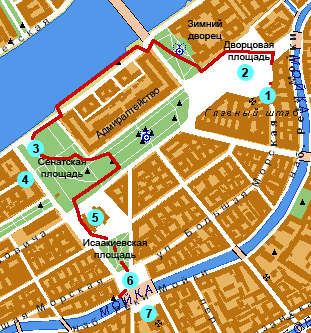

... распространение рекламно-информационных материалов. В период проведения Петербургского экономического форума работало более 200 «ангелов». 3. Основные пути решения в туристско-экскурсионном обслуживании иностранных туристов в Санкт-Петербурге (на базе Городского туристско-информационного центра) Скоро лето – самый пик туристического сезона. В Санкт-Петербург приезжает множество иностранных и ...

... по количеству предоставляемых услуг; • отсутствие тенденциозности в обслуживании (ненавязчивость услуг). 1.4 Туристские путешествия обусловленные транспортной инфраструктурой дестинации Для успешного функционирования туризма в дестинации необходим ряд условий, что непосредственно относится к Санкт-Петербургу: красивая окружающая природа, близость воды (море, река, озера и т.п.), наличие ...

0 комментариев