Навигация

Ставки налога на прибыль предприятий понижаются на 50 процентов, если от общего числа их работников инвалиды составляют не менее 50 процентов

2. Ставки налога на прибыль предприятий понижаются на 50 процентов, если от общего числа их работников инвалиды составляют не менее 50 процентов.

При определении права на получение указанной льготы в среднесписочную численность работников не включаются инвалиды, работающие по совместительству, договорам подряда и другим договорам гражданско-правового характера.

3. Для предприятий, находящихся в собственности творческих союзов, зарегистрированных в установленном порядке, налогооблагаемая прибыль уменьшается на сумму прибыли, направленной на осуществление уставной деятельности этих союзов.

4. В первые два года работы не уплачивают налог на прибыль малые предприятия, осуществляющие производство и переработку сельскохозяйственной продукции; производство продовольственных товаров, товаров народного потребления, строительных материалов, медицинской техники, лекарственных средств и изделий медицинского назначения; строительство объектов жилищного, производственного, социального и природоохранного назначения (включая ремонтно-строительные работы) - при условии, если выручка от указанных видов деятельности превышает 70 процентов общей суммы выручки от реализации продукции (работ, услуг). При этом днем начала работы предприятия считается день его государственной регистрации.

В третий и четвертый год работы, указанные в абзаце первом настоящего пункта малые предприятия уплачивают налог в размере соответственно 25 и 50 процентов от установленной ставки налога на прибыль, если выручка от указанных видов деятельности составляет свыше 90 процентов общей суммы выручки от реализации продукции (работ, услуг).

Указанные льготы не предоставляются малым предприятиям, образованным на базе ликвидированных (реорганизованных) предприятий, их филиалов и структурных подразделений.

При прекращении малым предприятием деятельности, в связи, с которой ему были предоставлены налоговые льготы, до истечения пятилетнего срока (начиная со дня его государственной регистрации) сумма налога на прибыль, исчисленная в полном размере за весь период его деятельности и увеличенная на сумму дополнительных платежей, определенных исходя из ставки рефинансирования Центрального банка Российской Федерации за пользование банковским кредитом, действовавшей в соответствующих отчетных периодах, подлежит внесению в федеральный бюджет. (п. 4 в ред. Федерального закона от 31.12.1995 N 227-ФЗ) (см. текст в предыдущей редакции)

5. Для предприятий и организаций, получивших в предыдущем году убыток (по данным годового бухгалтерского отчета (за исключением убытков, полученных по операциям с ценными бумагами)), освобождается от уплаты налога часть прибыли, направленная на его покрытие, в течение последующих пяти лет (при условии полного использования на эти цели средств резервного и других аналогичных по назначению фондов, создание которых предусмотрено законодательством Российской Федерации).

При определении размера указанной льготы в налоговом расчете принимаются понесенные предприятием или организацией убытки от реализации продукции (работ, услуг), а за 1998 год принимается также убыток по курсовым разницам, предусмотренный пунктом 14 статьи 2 настоящего Закона. В расчете не учитываются убытки, возникшие в результате сокрытия или занижения прибыли, убытки, понесенные до 1 января 1996 года в результате превышения фактических расходов на оплату труда по сравнению с их нормированной величиной, а также убытки, возникшие от превышения лимитов, норм и нормативов, установленных законодательством Российской Федерации по учету затрат, включаемых в себестоимость продукции (работ, услуг), учитываемых при расчете налогооблагаемой прибыли.

Первичные участники рынка ценных бумаг, получившие убыток при реструктуризации (новации) ГКО и ОФЗ, а также при реализации ценных государственных бумаг, полученных в результате реструктуризации (новации), вправе направлять на погашение этого убытка доходы от реализации ценных бумаг, как обращающихся, так и не обращающихся на организованном рынке ценных бумаг.

6. Не подлежит налогообложению прибыль:

религиозных объединений, предприятий, находящихся в их собственности, и хозяйственных обществ, уставный капитал которых состоит полностью из вклада религиозных объединений, от культовой деятельности, производства и реализации предметов культа и предметов религиозного назначения, а также иная прибыль указанных предприятий и хозяйственных обществ в части, используемой на осуществление этими объединениями религиозной деятельности. Льгота, предусмотренная настоящим абзацем, не распространяется на прибыль, полученную от производства и реализации подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством Российской Федерации по представлению религиозных объединений;

общественных организаций инвалидов, предприятий, учреждений и организаций, находящихся в их собственности, и хозяйственных обществ, уставный капитал которых состоит полностью из вклада общественных организаций инвалидов. Льгота, предусмотренная настоящим абзацем, не распространяется на прибыль, полученную от производства и реализации подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством Российской Федерации по представлению общероссийских общественных организаций инвалидов;

специализированных протезно-ортопедических предприятий;

от производства технических средств профилактики инвалидности и реабилитации инвалидов;

от производства продукции традиционных народных, а также художественных народных промыслов;

предприятий, учреждений и организаций, в которых инвалиды составляют не менее 50 процентов от общего числа работников, при условии использования не менее половины полученной прибыли на социальные нужды инвалидов;

Данная льгота утрачивает силу с 1 января 2002 года в соответствии с Федеральным законом от 16.11.1998 N 170-ФЗ.

полученная редакциями средств массовой информации, издательствами, информационными агентствами, телерадиовещательными компаниями, организациями по распространению периодических печатных изданий и книжной продукции, передающими центрами от производства и распространения продукции средств массовой информации и книжной продукции, связанной с образованием, наукой и культурой, в части, зачисляемой в федеральный бюджет; полученная полиграфическими предприятиями и организациями от оказания услуг по производству книжной продукции, связанной с образованием, наукой и культурой, продукции средств массовой информации в части, зачисляемой в федеральный бюджет; полученная редакциями средств массовой информации, издательствами, информационными агентствами, телерадиовещательными компаниями и организациями по распространению периодических печатных изданий и книжной продукции от других видов деятельности и направленная ими на финансирование капитальных вложений по основному профилю их деятельности. Льготы, предусмотренные настоящим абзацем, не распространяются на прибыль, полученную от производства и распространения продукции средств массовой информации рекламного и эротического характера, а также изданий рекламного и эротического характера;

психиатрических, психоневрологических и противотуберкулезных учреждений в части прибыли, полученной их лечебно - производственными (трудовыми) мастерскими и направленной на улучшение труда и быта больных, их дополнительное питание, приобретение оборудования и медикаментов;

предприятий, находящихся (передислоцированных) в регионах, пострадавших от радиоактивного загрязнения вследствие чернобыльской и других радиационных катастроф, полученная от выполнения проектно - конструкторских, строительно-монтажных, автотранспортных и ремонтных работ, изготовления строительных конструкций и деталей с объемами работ по ликвидации последствий радиационных катастроф не менее 50 процентов от общего объема, а для предприятий и организаций, выполняющих указанные работы в объеме менее 50 процентов от общего объема, - часть прибыли, полученной в результате выполнения этих работ. Перечень регионов определяется Правительством Российской Федерации;

специализированных реставрационных предприятий в части прибыли, направленной на реставрацию;

от производства продуктов детского питания;

государственных и муниципальных музеев, библиотек, филармонических коллективов, театров, архивных учреждений, цирков, зоопарков, ботанических садов, дендрологических парков и национальных заповедников, полученная от их основной деятельности;

иностранных и российских юридических лиц, полученная за выполненные строительно-монтажные работы и оказанные консультационные услуги, на весь период осуществления целевых социально - экономических программ (проектов) жилищного строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, осуществляемых за счет займов, кредитов и безвозмездной финансовой помощи, предоставляемых международными организациями и правительствами иностранных государств, иностранными юридическими и физическими лицами в соответствии с межправительственными и межгосударственными соглашениями, а также соглашениями, подписанными по поручению Правительства Российской Федерации уполномоченными им органами государственного управления.

Перечень юридических лиц, которые освобождаются от уплаты налога, определяется Правительством Российской Федерации;

органов управления и подразделений Государственной противопожарной службы Министерства внутренних дел Российской Федерации, полученная от выполнения работ и оказания услуг в области пожарной безопасности, определенных Федеральным законом "О пожарной безопасности", и направленная на обеспечение пожарной безопасности в Российской Федерации;

организаций (предприятий) от производства пожарно-технической продукции, предназначенной для обеспечения пожарной безопасности в Российской Федерации;

организаций (предприятий) от выполнения работ и оказания услуг в области пожарной безопасности и направленная на обеспечение пожарной безопасности в Российской Федерации;

организаций (предприятий) Государственной противопожарной службы Министерства внутренних дел Российской Федерации, объединений пожарной охраны от производства пожарно-технической продукции, предназначенной для обеспечения пожарной безопасности, выполнения работ и оказания услуг в области пожарной безопасности, и направленная на обеспечение пожарной безопасности в Российской Федерации;

объединений пожарной охраны на сумму взносов и пожертвований, направленная в фонды пожарной безопасности, образованные в порядке, установленном Правительством Российской Федерации;

предприятий Федеральной службы лесного хозяйства России, полученная от переработки и утилизации низкосортной и мелкотоварной древесины, от рубок ухода за лесом и реализации продукции побочного пользования лесом, при условии использования этой прибыли на ведение лесного хозяйства;

общественных объединений охотников и рыболовов, а также находящихся в их собственности предприятий, полученная от реализации товаров (работ, услуг) охотничье - рыболовного, спортивно - оздоровительного и природоохранного назначения;

предприятий всех организационно - правовых форм, полученная от реализации произведенной ими медицинской продукции, входящей в перечень жизненно необходимых и важнейших лекарственных средств, изделий медицинского назначения по перечню, утверждаемому Правительством Российской Федерации;

предприятий потребительской кооперации, расположенных в районах Крайнего Севера;

Дополнения, внесенные Федеральным законом от 06.01.1999 N 10-ФЗ действуют до 31 декабря 2001 года и утрачивают силу с 1 января 2002 года. - Статья 3 Федерального закона от 06.01.1999 N 10-ФЗ.

организаций независимо от организационно - правовых форм и форм собственности, направляемая на производство и тиражирование кинопродукции, получившей удостоверение национального фильма. (абзац введен Федеральным законом от 06.01.1999 N 10-ФЗ)

Порядок и условия выдачи удостоверения национального фильма устанавливаются в соответствии с Федеральным законом "О государственной поддержке кинематографии Российской Федерации"; (абзац введен Федеральным законом от 06.01.1999 N 10-ФЗ)

полученная от вновь созданного производства (за исключением производств, созданных в рамках торговой, снабженческо-сбытовой и посреднической деятельности организаций), на период его окупаемости, но не свыше трех лет. Вновь созданным производством признается производство, выделенное в обособленное структурное подразделение на базе новых (приобретенных или сооруженных) производственных мощностей, стоимость которых превышает 20 млн. рублей, при наличии технико-экономического обоснования, согласованного с государственными органами исполнительной власти субъектов Российской Федерации. Не признается вновь созданным производством производство, организованное на базе производственных мощностей, приобретенных как имущественный комплекс.

7. Налоговые льготы, установленные пунктами 1 и 5 настоящей статьи, в совокупности не должны уменьшать фактическую сумму налога, исчисленную без учета данных налоговых льгот, более чем на 50 процентов.

8. Для арендных предприятий, созданных на основе аренды имущества государственных предприятий и их структурных подразделений, сумма налога на прибыль, исчисленная по установленным ставкам, уменьшается на сумму арендной платы (за вычетом амортизационных отчислений, входящих в ее состав), подлежащей в установленном порядке взносу в бюджет.

Указанное уменьшение относится равными долями на суммы налога на прибыль, зачисляемые в бюджеты национально - государственных, национально- и административно - территориальных образований и республиканский бюджет Российской Федерации.

Положения пункта 9 статьи 6 в редакции пункта 2 статьи 8 Федерального закона от 05.08.2000 N 118-ФЗ применяются к правоотношениям, возникшим с 1 апреля 1999 года.

9. Законодательные (представительные) органы субъектов Российской Федерации и представительные органы местного самоуправления помимо льгот, предусмотренных настоящей статьей, вправе устанавливать для отдельных категорий налогоплательщиков дополнительные льготы по налогу в пределах сумм налога, подлежащих зачислению в их бюджеты.

Изменение налоговых ставок и состава льгот

Ставки налога на прибыль, а также состав налоговых льгот, установленных настоящим Законом, могут изменяться при утверждении федерального бюджета на предстоящий финансовый год.

Порядок исчисления и сроки уплаты налогаПохожие работы

... взносы налога исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Для контроля за правильностью определения и полнотой перечисления в бюджет авансовых сумм налога на прибыль предприятия представляют налоговым органам по месту своего нахождения справки о предполагаемой сумме прибыли на текущий квартал. По окончании первого квартала, полугодия, девяти месяцев ...

... финансирования; v другие доходы в соответствии с требованиями ст. 251 НК РФ, которыми необходимо руководствоваться при определении налоговой базы налогоплательщик 2. Налоговая база по налогу на прибыль предприятий 2.1 Общие положения Налоговой базой для целей налогообложения признается денежное выражение прибыли, которой для российской организации являются полученные доходы, уменьшенные на ...

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

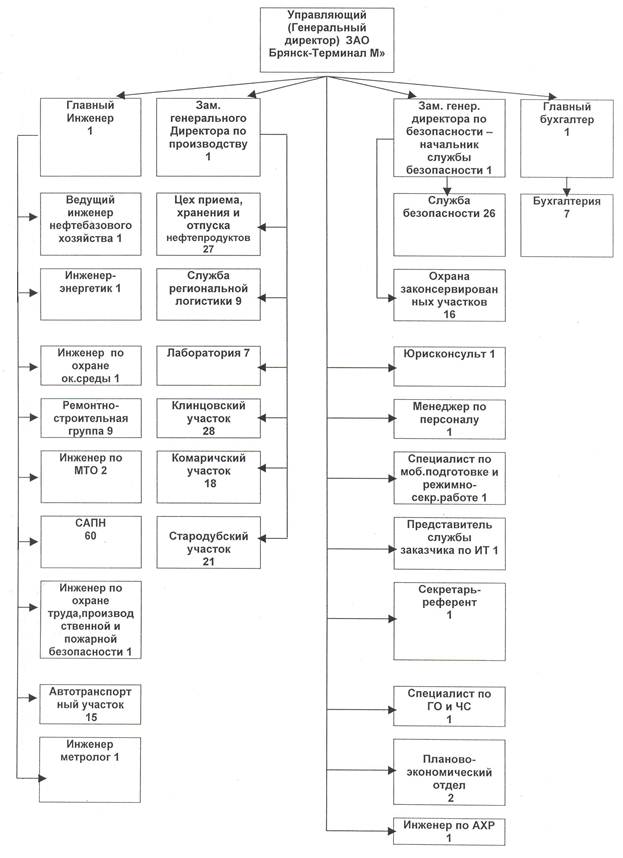

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

0 комментариев