Навигация

Проблемные вопросы управления оборотными активами предприятия

1.3 Проблемные вопросы управления оборотными активами предприятия

От эффективности использования оборотных средств во многом зависит финансовое состояние предприятия и устойчивость его положения на рынке, основными показателями которых являются платежеспособность и ликвидность.

В связи с этим в экономической литературе постоянно рассматриваются проблемные вопросы формирования и использования оборотных активов.

В настоящее время особую актуальность приобретает проблема формирования научно – обоснованной и четко выстроенной финансовой политики предприятий. Это проблема по мнению Круш З.А. И Левановой А.Л. [29] связана с отсутствием единого подхода к определению «финансовая политика предприятия». Исследование данной категории сводится учеными к четырем основным подходам.

Представители первого подхода Романовский М.В. при рассмотрении финансовой политики делают акцент на выявление ее предназначения. Лихачев О.Н., Щуров С.А. – представители второго подхода – определяют финансовую политику как совокупность форм, методов и инструментов управления финансовыми ресурсами. Третий подход предложен Правительством РФ в Методических рекомендациях по разработке финансовой политики предприятий, утвержденных Приказом Министерства экономики РФ в 1997г. В этом документе определено назначение и выделены отдельные направления разработки финансовой политики предприятия. Авторы четвертого подхода Илышева Н.Н. и Крылов С.И. считают финансовую политику инструментом реализации финансовой стратегии. Все четыре подхода имеют недостатки. Поэтому Круш З.А. и Леванова А.Л. дают свое определение финансовой политики, как части экономической политики предприятия, избранной собственниками финансовой идеологии, выражающейся в установлении основополагающих принципов, целей и методов управления финансовыми отношениями, финансовыми и денежными ресурсами, капиталом (основным и оборотным), доходами, расходами и инвестициями предприятия.

Финансовая политика определяет размер и структуру оборотных активов и пассивов, которые в свою очередь позволяют оказать влияние на все характеристики финансовой устойчивости. С этих позиций, как отмечает Леванова А.Л. [31], формирование рациональной политики управления оборотным капиталом аграрных предприятий особенно актуально.

По мнению И. А. Бланка [15], политика управления оборотными активами представляет собой « часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных активов, оптимизации структуры источников их финансирования».

Анализ оборотных активов имеет большое значение в процессе управлении, хотя отдельные экономисты и занижают его роль. Однако анализ за предыдущие периоды позволяет выявить закономерности и тенденции кругооборота средств, степень их использования и рациональность формирования, что в свою очередь является средством оценки эффективности системы управления. Кроме того, результаты анализа служат также сигналом для внесения в политику управления оборотными активами корректирующих воздействий, т.е. способствует совершенствованию управления.

Экономисты Н.А.Соколова и И.Н. Томашинская [40] затрагивают проблемы управления дебиторской задолженностью в условиях финансового кризиса. Они считают, что для любого предприятия необходимо обезопасить себя, выбрав самый подходящий способ истребования задолженности. Это может быть истребование: в судебном порядке; в страховом порядке; в порядке уступки денежного требования (факторинга); в порядке договора форфейтинга.

Н.А. Соколова[41] считает, что анализ и управление дебиторской задолженностью в условиях финансового кризиса и инфляции имеет особое значение, так как подобная иммобилизация средств становиться особенно невыгодной. Однако в то же время в экономической ситуации сегодняшнего дня при существующей конкуренции очень трудно пробиться к потребителю, не давая ему отсрочку платежа. Сейчас основными проблемами, с которыми сталкиваются предприятия при возникновении дебиторской задолженности, являются:

1) отсутствие достоверной информации о сроках погашения обязательств, в том числе о величине затрат, связанных с изменением дебиторской задолженности и времени ее инкассации;

2) отсутствие просроченной и сомнительной задолженности;

3) распределение функций ответственности между разными подразделениями за аккумулирование (сбор) денежных средств, анализ дебиторской задолженности и принятие решения о предоставлении кредита

Репин В. В. [39] считает, что важность управления дебиторской задолженностью определяется не только стремлением к максимизации денежных потоков предприятия, но и желанием снизить потери предприятия, связанные с содержанием дебиторской задолженности.

Потери, возникающие в результате предоставления отсрочки платежа дебиторам можно рассматривать в трех аспектах:

1. в виде упущенных возможностей, складывающихся из размера прибыли, которую предприятие могло бы получить, если бы инвестировало капитал в другие альтернативные активы;

2. в виде затрат, связанных с содержанием определенного размера дебиторской задолженности, которые определяются ценой источников формирования средств, направленных на расчеты с дебиторами;

3. в виде потерь от инфляции, которые определяются разностью между номинальной и реальной стоимостью средств, возникающих из-за отсрочки платежа дебиторам. Поэтому основной задачей управления дебиторской задолженностью является ускорение ее оборачиваемости.

Управление дебиторской задолженностью находится в непосредственной взаимосвязи с управлением материальными оборотными средствами предприятия, так как поступления от дебиторов являются основным источником формирования запасов предприятия. Длительность оборота дебиторской задолженности определяет и период отсрочки платежа, который предприятие должно просить у поставщиков сырья и материалов

Эффективное управления оборотными активами, как считает Плехова Ю. О. [37] играет большую роль в обеспечении нормальной работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на изменение эффективности управления оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

- снижение объемов производства и потребительского спроса;

- высокие темпы инфляции;

- разрыв хозяйственных связей;

- нарушение договорной и платежно-расчетной дисциплины;

- высокий уровень налогового бремени;

- снижение доступа к кредитам вследствие высоких банковских процентов.

Все перечисленные факторы являются объективными и безусловно влияют на использование и управления оборотными активами предприятия. Вместе с тем, предприятия имеют внутренние резервы повышения эффективности использования оборотных средств, в задачу финансовых служб, соответственно, и входят мероприятия по изысканию таких резервов. К ним относятся:

- рациональная организация производственных запасов (ресурсосбережение, оптимальное нормирование);

- эффективная организация обращения (совершенствование системы расчетов, рациональная организация сбыта, приближение потребителей продукции к ее изготовителям, систематический контроль за оборачиваемостью средств в расчетах);

- управление дебиторской задолженностью.

Рациональное управление оборотными активами можно свести к сокращению периода оборачиваемости запасов и дебиторской задолженности и увеличению среднего срока оплаты кредиторской задолженности. При этом обеспечивается уменьшение текущих финансовых потребностей и их превращение в отрицательную величину.

Текущие финансовые потребности (ТФП) могут определяться:

·как разницу оборотных активов (без денежных средств) и краткосрочных обязательств;

·как сумму операционных и внеоперационных текущих финансовых потребностей;

·как сумму дебиторской задолженности и запасов минус сумму кредиторской задолженности;

·сумма дебиторской задолженности, запасов, краткосрочных финансовых вложений, прочих оборотных активов (без денежных средств) за минусом кредиторской задолженности и краткосрочных заемных средств.

· Способы сокращения текущих финансовых потребностей находятся на «стыке» вопросов управления финансами и сбытом. К числу основных принципов и способов относятся:

· принцип дешевой покупки и дорогой продажи;

· скидки покупателям за сокращение сроков оплаты полученной продукции;

· учет векселей и факторинг.

При реализации принципа «дешевой покупки и дорогой продажи» необходимо учитывать:

· стремление продавца купить товар у производителя дешевле и продать дороже с целью получения большей прибыли;

· наличие у производителя и покупателя возможности выбора в пользу надежных поставщиков (честных и добросовестных) в условиях свободной конкуренции, что приводит к ограниченности дешевых закупок;

· ограниченность дорогой продажи конкуренцией и желанием приобрести постоянную клиентуру;

· ограниченность дорогой продажи желанием ускорить оборот (чем короче продолжительность одного оборота, тем больше количество оборотов и меньше потребность в финансовых ресурсах);

· необходимость выйти победителем из конкурентной борьбы.

Рациональное управление оборотными активами предполагает также установление скидок покупателям за сокращение сроков оплаты полученной продукции. Предоставление отсрочек платежей – это, по существу, предоставление кредита, который не является бесплатным, так как, получив своевременно платеж и положив деньги в банк, производитель мог бы получить прибыль в размере банковского процента.

С другой стороны, трудно реализовать товар без коммерческого кредита. В развитых странах эта проблема решается введением спонтанного финансирования, при котором за оплату товара до истечения определенного срока покупатель получает солидную скидку с цены. После этого срока покупатель выплачивает полную стоимость при соблюдении договорного срока платежа

Спонтанное финансирование представляет собой относительно дешевый способ получения средств. Такое кредитование не требует от клиента обеспечения и привлекает достаточно длительными сроками льготного периода.

По словам Горелкиной И.А. [18], к обязательствам целесообразно применение терминологии «качество обязательств». «Качество обязательств» перед кредиторами необходимо оценить с точки зрения их возникновения во времени. «Качество обязательств» дебиторов оценивается с точки зрения соблюдения ими условий договорной дисциплины. Обязательство по кредитам можно считать качественным при отсутствии просроченных долгов и положительного значения показателя «Эффект финансового рычага».В современных условиях управление финансовыми обязательствами должно осуществляться системно с использованием специфических приемов и методов финансового менеджмента. Это предполагает определенную последовательность действий: формирование финансовой стратегии организации; обоснование и выбор типа финансовой политики управления обязательствами кредиторов и дебиторов; осуществление управления дебиторской задолженностью по средствам осуществления функций финансового менеджмента.

По мнению Лисициана И. [30] проблема неплатежей делает необходимым классифицировать своих кредиторов по срокам просроченной кредиторской задолженности и в зависимости от того, кому необходимо заплатить сейчас, кто может еще подождать, а кому можно и вообще не платить. На первых местах в этой очереди стоят выплаты по кредитам и процентам за них коммерческим банкам и налогам в федеральный бюджет. Несвоевременные выплаты здесь оборачиваются штрафными санкциями в таком размере, что легко могут довести предприятие до банкротства. Необходимо, правда, отметить, что в российской хозяйственной практике эта угроза довольно условна. В настоящее время возможность банкротства обратно пропорциональна величине предприятия, при этом для бывших государственных предприятий эта обратная зависимость выражается еще сильнее.

Обеспечение достаточного количества оборотных активов, дающих компании возможность оплачивать сырье и рабочую силу, производить расходы, связанные с производственной и сбытовой деятельностью, на практике сводится к необходимости решать несколько весьма сложных задач.

Первая из них - управление запасами. По утверждению западных учебников финансового менеджмента, с точки зрения достаточности оборотного капитала ни один фактор не имеет такого значения, как скорость оборота товарных запасов.

Но чтобы определить влияние этого фактора в российской действительности нужно иметь как минимум точную информацию о наличии запасов и рассчитать нормативы их использования. То есть все начинается с вопросов учета. То, что учетная система на складах предприятий требует усовершенствования, сомнению не подлежит.

Ведь часто предприятие покупает одно и то же сырье по разной цене. У кладовщиков все сырье записано на разных карточках (поскольку имеет разную цену). Бухгалтерия должна списывать это сырье по какой-то определенной цене, но поскольку оно списывается с разных карточек, получается новый метод списывания - наугад, как легла карточка у кладовщика. Управлять финансами на основании таких данных, естественно, невозможно.

Второй аспект проблемы увеличения оборотных активов - совершенствование системы расчетов. Для ускорения расчетов, прежде всего, необходимо знать всех плательщиков - нужен реестр, включающий сведения о договорных суммах, сроках и других параметрах, связанных с поступлением платежей. При этом стоит учитывать, кто задержит платежи и на сколько, а кто и вовсе не заплатит.

Наличие запасов считается фактором, обеспечивающим безопасность системы материально-технического снабжения и производства. Однако содержание запасов сырья и материалов вызывает некоторые расходы, которые снижают доходность предприятия. Поэтому Коновалова Г. И. [31] говорит о том, что управление запасами как составная часть управления оборотными средствами предполагает балансирование между доходностью и риском.

В соответствии со сказанным выше в качестве основных задач управления запасами мы выделяем:

1) оптимизацию общего размера и структуры запасов товарно-материальных ценностей;

2) минимизацию затрат по содержанию запасов;

3) обеспечение контроля за движением материальных оборотных средств.

Определение оптимального размера запасов с точки зрения минимизации затрат на их содержание является неотъемлемым элементом применяемой на предприятии системы контроля. Но так как запасы материальных ценностей большинства предприятий разнообразны и существенно различаются с точки зрения денежных вложений, потенциальной прибыли, объема и возможности ущерба от их недостатка, то усилия по их управлению следует распределять в соответствии с относительной важностью предметов хранения. Для решения данной задачи в современной практике управления запасами применяется метод ABC – анализа.

Необходимо еще раз подчеркнуть, что управление отдельными составляющими оборотных активов не должно выходить за рамки общей политики управления оборотными активами предприятия и противоречить ее целям. Кроме того, управление текущими активами может быть эффективным только в том случае, если оно осуществляется в непосредственном сочетании с управлением текущими пассивами.

Управление оборотными активами предприятия направлено на формирование их необходимого и достаточного объема с наименьшими затратами и повышения эффективности использования. На первый взгляд может показаться, что проблема здесь отсутствует. Однако ключевой момент исследования заключается в определении для каждого конкретного предприятия оптимальной величины и структуры оборотных активов.

Необходимо отметить, что в настоящее время многим отечественным предприятиям свойственно ситуационное формирование и использование оборотных активов, которое не учитывает перспектив развития предприятия и носит стихийный характер, и зачастую просто сводится к приспособлению к тому или иному объему и структуре средств в обороте.

Для того, чтобы формирование и использование оборотных активов, было целенаправленным и предсказуемым необходима специальная финансовая политика управления оборотными активами.

Экономисты Н.Н. Бондина, И.А. Бондин и Ю.А. Незванкина [17] подчеркивают, что в современных условиях, когда отечественный аграрный сектор в целом только начинает преодолевать кризис, заметно возросла роль кредита в качестве источника формирования оборотных средств. Авторы отмечают, что особую актуальность эта проблема приобретает в условиях инфляционных процессов. При этом они указывают, что использование краткосрочного банковского кредита в качестве источника формирования оборотных средств в обоснованных рамках является существенным рычагом повышения экономической эффективности всего сельскохозяйственного производства в целом.

Несмотря на то, что предприятия привлекают кредиты, эффективность использования кредитных ресурсов определяют не многие. Это обусловлено, прежде всего, отсутствием квалифицированных специалистов в области финансового менеджмента, либо неэффективностью их работы.

Похожие работы

... отдел, разработать положение об отделе и должностные инструкции. 3. Организовать теоретическую переподготовку кадров всех экономических служб, включая бухгалтерских работников по управлению финансовыми ресурсами предприятия либо любой другой программе аналогичного содержания. 4. Провести инвентаризацию основных средств с целю выявления технически непригодного оборудования. 5. Разработать ...

... , определяется по формуле: КН = (9) где Сср - средняя себестоимость изделия в незавершенном производстве, руб.; Спр- производственная себестоимость изделия, руб. 2 Анализ материальных ресурсов ОАО «Фабрика» 2.1 Организационно-экономическая характеристика предприятия Открытое акционерное общество «Фабрика» учреждено в соответствии с Указом Президента Российской Федерации № 721 от ...

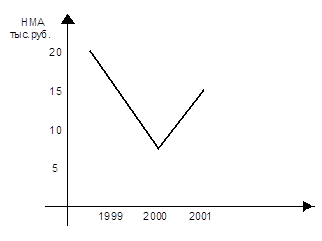

... этих проблем возможно только в рамках целевой, финансовой стратегии предприятий и государства. На основании вышеизложенного материала можно сделать следующие выводы: - для управления внеоборотными активами предприятия необходимо комплексно использовать финансовую информацию; - цель переоценки основных средств – создание условий формирования необходимых денежных фондов для ...

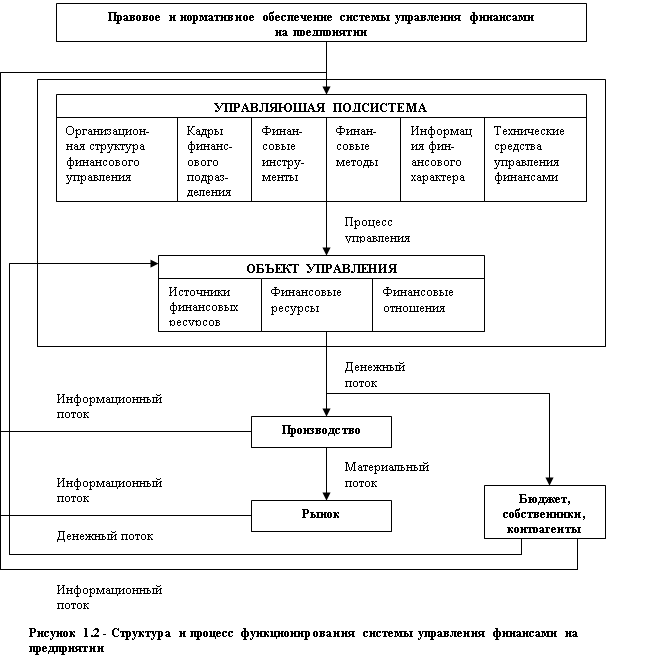

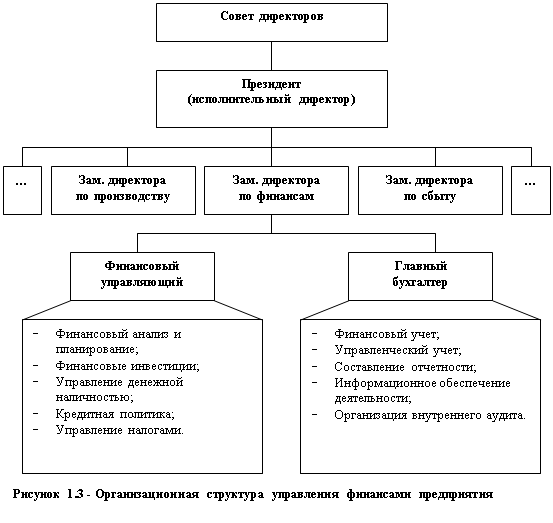

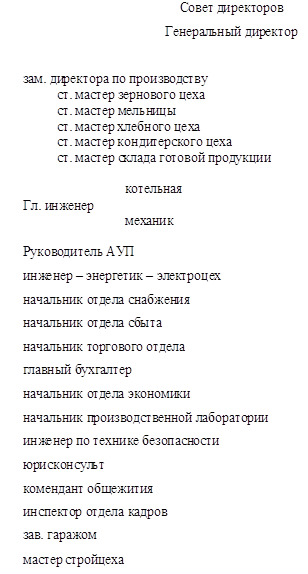

... от отрасли, положения на данном сегменте рынка и от многого другого, но удачное продвижение к выбранной цели во многом зависит от совершенства управления финансовыми ресурсами предприятия. Логика функционирования управления финансовыми ресурсами представлена на рисунке 1.2. Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть ...

0 комментариев