Навигация

Анализ прибыли и рентабельности предприятия

2.3 Анализ прибыли и рентабельности предприятия

Таблица 14 – Анализ формирования прибыли от реализации продукции (услуг), тыс.р.

| Показатель

| 2008

| 2009

| 2010

| Отклонение | |

| от 2008 | от 2009 | ||||

| Выручка от реализации | 3569 | 3916 | 5375 | 1806 | 1459 |

| Себестоимость реализованной продукции (услуг) | 3166 | 3416 | 3994 | 828 | 578 |

| Коммерческие расходы | 0 | 0 | 0 | 0 | 0 |

| Управленческие расходы | 0 | 0 | 840 | 840 | 840 |

| Прибыль от реализации продукции (услуг) | 403 | 500 | 541 | 138 | 41 |

| Рентабельность продаж, % | 11,29 | 12,77 | 10,07 | -1,23 | -2,70 |

| Рентабельность производства, % | 12,73 | 14,64 | 13,55 | 0,82 | -1,09 |

Выручка от реализации рекламных услуг в динамике за три года возросла достаточно высокими темпами на 37,26 % по сравнению с 2009 годом, что в денежном выражении составило 1459 тыс.р. и на 50,6 % по сравнению с 2008 годом, что в денежном выражении составило 1806 тыс.р. Такими же высокими темпами выросли и расходы на производство рекламного продукта. Все это повлияло в разной степени на конечный результат финансовой деятельности предприятия – сумму полученной прибыли и рентабельности продаж и производства.

Любое коммерческое предприятие работает на рынке чтобы получать прибыль, заинтересовано в этом и анализируемое предприятие ООО «Ситал Олимп». По сравнению с 2008 годом сумма прибыли увеличилась на 138 тыс. р,, а по сравнению с 2009 годом на 41 тыс.р.

Полученная прибыль, несомненно, влияет на финансовую устойчивость предприятия. И можно заметить определенную тенденцию, финансовая устойчивость предприятия в динамике улучшилась. Однако если сравнивать 2009 и 2010 год, то в 2010 году и сумма прибыли от основной деятельности и финансовая устойчивость предприятия несколько снизилась.

Проанализируем динамику прибыли от реализации за три года по производственной структуре.

Анализ таблицы 15 показывает, что прибыль от реализации продукции за анализируемый период возрастала. К 2010 году по сравнению с 2008 годом добавились новые виды продукции, которые стало производить рекламное предприятие. Наибольший доход и прибыль приносят предприятию баннеры и растяжки. В 2010 году к этим двум видам производственной продукции добавились также объемные буквы.

Таблица 15 – Динамика прибыли в ассортиментном разрезе

|

Вид продукции | 2008 год | 2009 год | 2010 год | ||||||

| выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | |

| Баннеры | 1247 | 1105,79 | 141,21 | 1109 | 1012,8 | 96,2 | 1328,9 | 1126,3 | 202,6 |

| растяжки | 1395 | 1196,25 | 198,75 | 1387,5 | 1139,4 | 248,1 | 1236,9 | 1097,4 | 139,5 |

| световые короба | 0 | 0 | 535,7 | 496,58 | 39,12 | 598,3 | 502,8 | 95,5 | |

| неоновые вывески | 0 | 0 | 0 | 0 | 328,1 | 298,3 | 29,8 | ||

| крышные установки | 0 | 0 | 0 | 0 | 354,9 | 329,4 | 25,5 | ||

| объемные буквы | 922 | 859,8 | 62,2 | 879,4 | 763,5 | 115,9 | 1523,6 | 1476,03 | 47,57 |

| Постеры | 3,8 | 3,2 | 0,6 | 3,5 | 2,97 | 0,53 | 3,2 | 2,8 | 0,4 |

| Визитки | 1,2 | 0,96 | 0,24 | 0,9 | 0,75 | 0,15 | 1,1 | 0,97 | 0,13 |

| Всего | 3569 | 3166 | 403 | 3916 | 3416 | 500 | 5375 | 4834 | 541 |

Анализ финансовой устойчивости предприятия «Ситал Олимп» показал, что финансовая устойчивость предприятия в большой степени зависит от суммы прибыли предприятия, которая в свою очередь зависит от выручки от реализации рекламных услуг.

Проанализируем динамику изменения выручки от реализации и прибыли от реализации рекламных услуг за три года работы компании.

Таблица 16 – Динамика изменения основных экономических показателей предприятия

| Год и квартал | Выручка от реалии зации | Прибыль от реализации продукции (услуг) | Себестои мость реализо ванной продукции (услуг) | Темпы роста | ||

| выручки от реализации | прибыли | Себестои мости | ||||

| 1 квартал 2008 года | 948 | 85 | 863 | 100 | 100 | 100 |

| 2 квартал 2008 года | 978 | 17 | 961 | 103,16 | 20,00 | 111,36 |

| 3 квартал 2008 года | 787 | 197 | 590 | 80,47 | 1158,82 | 61,39 |

| 4 квартал 2008 года | 856 | 104 | 752 | 108,77 | 52,79 | 127,46 |

| 1 квартал 2009 года | 1275 | 272 | 1003 | 148,95 | 261,54 | 133,38 |

| 2 квартал 2009 года | 855 | 34 | 821 | 67,06 | 12,50 | 81,85 |

| 3 квартал 2009 года | 1080 | 90 | 990 | 126,32 | 264,71 | 120,58 |

| 4 квартал 2009 года | 706 | 104 | 602 | 65,37 | 115,56 | 60,81 |

| 1 квартал 2010 года | 1925 | 133 | 1556 | 272,66 | 127,88 | 258,47 |

| 2 квартал 2010 года | 1444 | 120 | 941 | 75,01 | 90,23 | 60,48 |

| 3 квартал 2010 года | 1340 | 186 | 934 | 92,80 | 155,00 | 99,26 |

| 4 квартал 2010 года | 666 | 102 | 563 | 49,70 | 54,84 | 60,28 |

Величина прибыли напрямую зависит от выручки от реализации и себестоимости рекламных услуг, которые по разному влияют на величину прибыли. Увеличение выручки от реализации положительно сказывается на величине прибыли, а увеличение расходов на создание рекламного продукта уменьшает ее.

На следующем этапе анализа финансового состояния ООО «Ситал Олимп» мы проведем анализ финансовых результатов и деловой активности.

Для анализа финансовых результатов необходимо воспользоваться формой №2 «Отчет о прибылях и убытках».

Начнем анализ финансовых результатов с расчета и оценки прибыли от продаж, для этого построим таблицу 17.

Таблица 17 - Расчет и оценка прибыли от продаж, тыс. руб.

| Показатель

| 2008 | 2009 | 2010 | Отклонение | Темпы роста, % | ||

| от 2009 г. | от 2008 г. | цепные | базисные | ||||

| Выручка от реализации работ, услуг, тыс.р. | 3569 | 3916 | 5375 | 1459 | 1806 | 137,26 | 150,60 |

| Себестоимость реализации товаров, работ, услуг, тыс.р. | 3166 | 3416 | 3994 | 578 | 828 | 116,92 | 126,15 |

| Прибыль от реализации, тыс.р. | 403 | 500 | 541 | 41 | 138 | 108,20 | 134,24 |

| Прибыль (убытки) отчетного года, тыс.р. | 393 | 490 | 273 | -217 | -120 | 55,71 | 69,47 |

| Чистая прибыль, тыс.р. | 298,68 | 372,4 | 249 | -123,4 | -49,68 | 66,86 | 83,37 |

Представленный расчет показывает, что выручка от реализации товаров, работ, услуг оказываемых анализируемым предприятием возрастала в течение 3 лет. По сравнению с 2008 годом выручка от реализации выросла на 50,6%.

В связи с возрастанием количества проделанной работы и оказанных услуг возрастала и сумма затраченных денежных средств на производство и выпуск рекламной продукции. При этом темпы роста себестоимости продукции по сравнению с прошлым 2010 и базисным 2008 годом были значительно ниже темпов роста выручки от реализации рекламных услуг. Данные факторы должны благоприятно повлиять на прибыль от реализации. И данные таблицы показывают, что это действительно так, выручка от реализации в динамике возрастает. Однако, у предприятия имеются еще управленческие и коммерческие расходы, которые не включаются в себестоимость продукции и увеличение этих расходов в 2009 году оказало отрицательное влияние на балансовую прибыль предприятия, которая снизилась на 44,29% по сравнению с 2009 годом и на 30,53% по сравнению с 2008 годом.

Далее проведем анализ прибыли до налогообложения, составим таблицу 18.

Таблица 18 – Расчет и оценка прибыли до налогообложения

|

Показатель | Код | 2008 | 2009 | 2010 | Отклонение | |

| от 2009 г. | от 2008 г. | |||||

| Прибыль от продаж | 50 | 403 | 500 | 541 | 41 | 138 |

| Проценты к получению | 60 | 0 | 0 | 0 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 | 0 | 0 | 0 |

| Прочие доходы | 90 | 0 | 0 | 0 | 0 | 0 |

| Прочие расходы | 100 | 10 | 10 | 268 | 258 | 258 |

| Прибыль до налогообложения | 140 | 393 | 490 | 273 | -217 | -120 |

Наблюдается увеличение прочих расходов. В 2010 году их величина составила 268 тыс. руб., что больше 2009 года на 258 тыс. руб. или 2680%. Увеличение расходов в основном связано со сверхнормативным списанием товаро-материальных ценностей, а также не принятые расходы для целей налогообложения прибыли, в частности, из-за несвоевременного предоставления документов от прочих поставщиков, то есть документов прошлых отчетных периодов, которые для целей налогообложения прибыли нельзя включать в отчетный период.

За счет вышеперечисленных факторов в 2010 году прибыль до налогообложения снизилась на 217 тыс. руб. по сравнению с 2009 годом и ее величина в 2010 году составила 273 тыс. руб.

Уменьшение прибыли до налогообложения является отрицательным для оценки финансового состояния предприятия, так как уменьшение прибыли составило 44,29%. На данный показатель оказало влияние увеличение коммерческих расходов в общей доле расходов.

На заключительном этапе проведем анализ чистой прибыли, для этого составим таблицу 19.

Таблица 19 - Расчет и оценка чистой прибыли, тыс. руб.

| Показатель | Код | 2008 | 2009 | 2010 | Отклонение | |

| от 2009 г. | от 2008 г. | |||||

| Прибыль до налогообложения | 140 | 393 | 490 | 273 | -217 | 133 |

| Текущий налог на прибыль | 150 | 94,32 | 117,6 | 24 | -93,6 | -126 |

| Чистая прибыль | 190 | 298,68 | 372,4 | 249 | -123,4 | 59 |

Из таблицы 19 видно, что текущий налог на прибыль составил 117,6 тыс. руб. в 2009 году, это больше на 23,28 тыс. руб. в 2008 году а в 2010 году налог снизился и составил 24 тыс.р. и хотя это оказало положительное влияние на чистую прибыль предприятия, ее сумма все равно оказалась меньше на 123,4 тыс.р. чем в прошлом 2009 году, но на 59 тыс.р. больше чем в 2008 году.

Итак, можно сделать вывод, что предприятие снизило свою финансовую устойчивость по сравнению с 2009 годом за счет снижения чистой прибыли и увеличения коммерческих расходов. Анализ финансовых результатов будет не полным без анализа показателей рентабельности.

Таблица 20 – Показатели рентабельности

| Наименование показателя | 2008 | 2009 | 2010 | Отклонение | |

| От 2008 года | От 2006 года | ||||

| Рентабельность продаж | 0,113 | 0,128 | 0,101 | -0,027 | -0,012 |

| Рентабельность собственного капитала | 3,048 | 3,800 | 2,541 | -1,259 | -0,507 |

| Чистая рентабельность | 0,084 | 0,095 | 0,046 | -0,049 | -0,037 |

| Рентабельность активов | 0,214 | 0,261 | 0,178 | -0,083 | -0,036 |

| Рентабельность оборотных активов | 0,235 | 0,287 | 0,196 | -0,091 | -0,039 |

| Рентабельность финансовых вложений | 0,230 | 0,281 | 0,191 | -0,089 | -0,038 |

Согласно таблицы 20 можно сделать следующие выводы: практически все показатели рентабельности в 2010 году по сравнению с 2008 годом снизились. Показатели 2009 года значительно выше показателей 2008 и 2010 года, причиной этому был высокий уровень чистой прибыли. Величина рентабельности продаж в 2010 году показывает, что на 1 рубль реализованной продукции приходится 10,1% прибыли. Уровень рентабельности по сравнению с 2008 годом снизился на 0,012 пункта, а с 2009 годом – на 0,027 пункта. Снижение этого показателя означает неэффективное ведение хозяйства в 2010 году, а также снижение спроса на продукцию. Нестабилен показатель рентабельности собственного капитала. Так в 2008 году его уровень составил 304,8%, но уже в 2009 году – всего 254,1%, что ниже 2006 года на 50,7%. В 2009 году данный показатель увеличился до 380%, что говорит об улучшении дел на предприятии, но в 2010 году этот показатель резко снизился.

Следует заметить, что изменяется уровень рентабельности по финансовым вложениям предприятия (19,1% в 2010 году), что свидетельствует об удачном инвестировании средств.

Итак, можно сделать вывод, что за счет изменения прибыли в 2010 году показатели рентабельности также изменяются, что говорит об улучшении финансового состояния предприятия в 2009 году и ухудшении финансового положения в 2010 году.

Далее рассчитаем показатели деловой активности. Для измерения оборачиваемости оборотных средств используются следующие показатели.

Таблица 21 - Показатели оборачиваемости дебиторской и кредиторской задолженности

| Показатели | Кредиторская задолженность | Дебиторская задолженность | ||||

| 2008 | 2009 | 2010 | 2008 | 2009 | 2010 | |

| Темп роста, % | - | 102,08 | 98,04 | - | 76,87 | 110,68 |

| Оборачиваемость, в оборотах | 14 | 12,3 | 8,76 | 10,44 | 11,49 | 6,9 |

| Оборачиваемость, в днях | 25,7 | 29,3 | 41,1 | 34,5 | 31,3 | 52,2 |

Из таблицы 21 видно, что в 2010 году темпы роста дебиторской задолженности ниже темпов роста кредиторской на 21пункт, но в 2010 году ситуация меняется в противоположную сторону, темпы роста дебиторской задолженности больше темпов роста кредиторской задолженности на 60 пунктов.

В 2010 году оборачиваемость дебиторской задолженности падает, причиной тому является увеличение величины дебиторской задолженности и ее сумма составляет 110,68 тыс. руб. За счет этого увеличивается срок ее погашения до 52 дней. Такая ситуация ведет к дефициту платежных средств, что может привести к неплатежеспособности организации.

Можно сказать, что финансовое состояние данного предприятия не устойчиво, так как некоторые коэффициенты ниже нормативного требования. Наблюдается ухудшение финансового состояния, за счет таких важных факторов, как снижение чистой прибыли, увеличение коммерческих расходов, изменение рентабельности, а также стремление многих коэффициентов к нормативному требованию. Были выявлены такие недостатки, как недостаток наиболее ликвидных активов (денежных средств), замедление оборачиваемости оборотных средств, в том числе и дебиторской задолженности, а как следствие, дефицит платежных средств.

Таким образом, во втором разделе был проведен анализ финансового состояния ООО «Ситал Олимп». Проведенный анализ помог выявить как положительные, так и отрицательные тенденции в развитии финансового состояния предприятия.

Главной проблемой является недостаток собственного оборотного капитала.

Из выше перечисленного можно выделить три основные проблемы:

1. Недостаток наиболее ликвидных активов (денежных средств);

2. Неэффективное управление дебиторской задолженностью;

3. Снижение оборачиваемости кредиторской и дебиторской задолженности.

3. Разработка финансового плана предприятия ООО «Ситал Олимп»

3.1 Финансовые бюджеты на предстоящий период

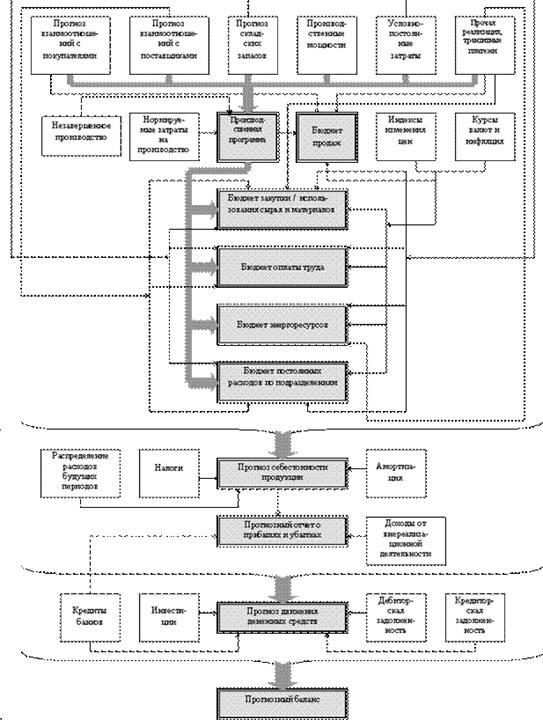

Общий бюджет состоит из двух основных бюджетов — операционного и финансового (рисунок 2).

Операционный бюджет показывает планируемые операции на предстоящий год для сегмента или отдельной функции предприятия. Операционный бюджет включает в себя такие бюджеты, как бюджет продаж (бюджет доходов), производственный бюджет (с детализацией в отдельных бюджетах по всем основным элементам производственных затрат), бюджет товарно-материальных запасов и бюджеты коммерческих и общих и административных расходов.

Финансовый бюджет – это план, в котором отражаются предполагаемые источники финансовых средств и направления их использования в будущем периоде. Финансовый бюджет включает в себя прогнозный отчет о прибылях и убытках, бюджет капитальных затрат, бюджет денежных средств предприятия и подготовленный на их основе прогнозный бухгалтерский баланс.

Рисунок 2 – Общий бюджет

Таблица 22 – Планирование сбыта и цен

| Наименование | Цена, | Объем | Объем | Переменные | Постоянные расходы, тыс руб | Операционная прибыль, тыс руб |

| баннеры | 3,98 | 697 | 2 774 | 2 105 | 258 | 411 |

| растяжки | 0,65 | 296 | 192 | 152 | 19 | 21 |

| объемные буквы | 7,05 | 120 | 846 | 730 | 44 | 72 |

| Прочие | 1,32 | 2 240 | 2 957 | 2 058 | 828 | 70 |

| Всего по предприятию | 3 353 | 6 769 | 5 045 | 1 240 | 575 |

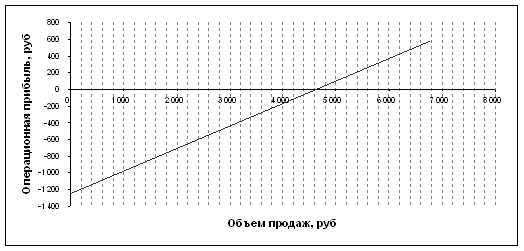

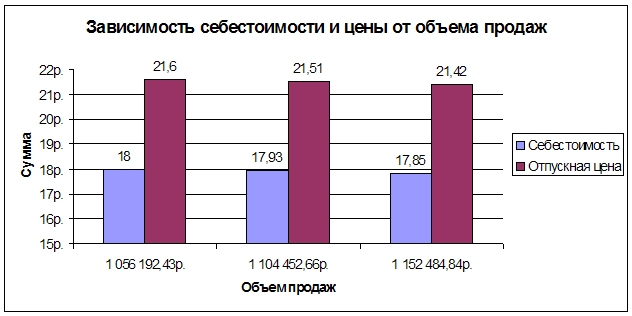

Рисунок 3 – Планирование объема реализации продукции

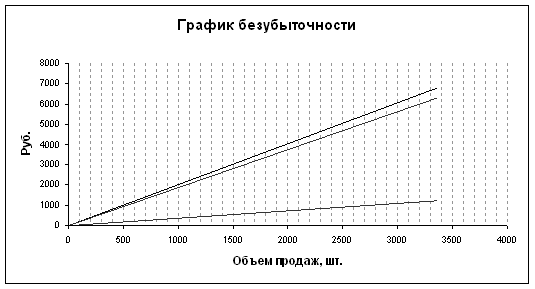

Рисунок 4 – Планирование безубыточности производства

Похожие работы

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

... аудиторской проверке” определены условия, при которых аудиторская проверка является обязательной. Результаты аудиторской проверки следует учитывать при проведении анализа финансово-экономического состояния предприятия. В то же время следует постоянно повышать квалификацию работников, ответственных за принятие управленческих решений как в области финансового планирования и формирования бюджетов ...

... и затрат (табл. 2.20); · финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); · прогнозный баланс активов и пассивов предприятия (табл. 2.22); · расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из отчислений в фонд накопления в размере 90% и фонд ...

... ее достоверности, понимание управленческих решений на уровне всей структуры, эффективное финансовое управление, поскольку функции каждого менеджера представляют элементы единой системы. 6. Экономические службы и финансовое состояние предприятия МУП «Коммунальщик» по размеру собственного капитала является средним предприятием и естественно, что финансами организации управляет так называемая ...

0 комментариев