Навигация

Показатели рентабельности активов, методика анализа и оценка их динамики

1.3 Показатели рентабельности активов, методика анализа и оценка их динамики

Показатели рентабельности являются основными характеристиками эффективности хозяйственной деятельности предприятия. Они рассчитываются как относительные показатели финансовых результатов, полученных предприятием за отчетный период. Экономическое содержание показателей рентабельности сводится к прибыльности деятельности предприятия. В процессе анализа рентабельности исследуются уровень показателей, их динамика, определяется система факторов, влияющих на их изменение, количественно оцениваются факторные влияния.

Показатели рентабельности активов рассчитываются как отношение показателей прибыли к показателям средних за отчетный период активов предприятия:

Ра = ![]() ,

,

где Р – прибыль от продажи товаров, продукции, работ, услуг;

Аср – средние активы.

В качестве показателя прибыли могут использоваться валовая прибыль, прибыль от продаж, прибыль до налогообложения, чистая прибыль.

В качестве показателей активов могут использоваться величины всех активов предприятия, чистых активов, т.е. величина собственного капитала, который принято называть капиталом предприятия.

Рентабельность активов - важнейший показатель эффективности деятельности коммерческой организации, основной норматив (т.е. средняя величина в рыночной экономике), с которым соотносятся индивидуальные показатели предприятий для обоснования их конкурентоспособности. Такой норматив рентабельности (или норма прибыли), как отношение бухгалтерской прибыли (прибыли до налогообложения) к общей величине активов, является главным показателем межотраслевой конкуренции, основным показателем для определения эффективности инвестиционных проспектов. Норма рентабельности или норма прибыли имеет тенденцию к понижению и в настоящее время по данным зарубежных институтов экономического анализа составляет примерно 18-20%. Отсюда в мировой рыночной экономике для определения эффективности проектов часто используется коэффициент 0,20.

Показатели рентабельности активов формируются как отношение прибыли к различным показателям авансированных средств, из которых наиболее важными являются: все активы предприятия, инвестиционный капитал, акционерный (собственный) капитал.

Данные показатели специфичны, они отвечают интересам всех участников бизнеса предприятия. Например, администрацию предприятия интересует отдача (доходность) всех активов (всего капитала); потенциальных инвесторов и кредиторов - отдача на инвестируемый капитал; собственников и учредителей - доходность акций и т.д.

Для того чтобы экономический анализ имел практическое применение, он должен быть, с одной стороны, комплексным, т. е. охватывать все стороны экономического процесса и выявлять всесторонние причинные зависимости, влияющие на деятельность организации. С другой стороны, анализ должен обеспечить системный подход, когда каждый изучаемый объект рассматривается как сложная постоянно изменяющаяся система, находящаяся под воздействием ряда факторов внешней и внутренней среды [21, с. 56].

Для проведения факторного анализа необходимо построить многофакторную зависимость с последующим анализом влияния каждого фактора на конечный результат. Любой факторный анализ начинается с моделирования исходной факторной системы (типа f = x : y) и построения на ее основе многофакторной модели, т. е. с выявления конкретной математической зависимости между факторами. При этом должны соблюдаться определенные требования:

1. Факторы, включаемые в модель, должны реально существовать и иметь конкретное экономическое значение.

2. Показатели, входящие в систему факторного анализа, должны иметь причинно-следственную связь с результативным показателем.

3. Факторная модель должна обеспечивать возможность количественного измерения степени влияния конкретного фактора на обобщающий показатель.

В факторном анализе используют следующие наиболее часто встречающиеся модели:

1. Когда результативный (обобщающий) показатель представляет собой алгебраическую сумму или разность факторов, применяются аддитивные модели, например:

P = N – Sпр – КР – УР,

где ![]() Р – прибыль от продажи товаров, продукции, услуг;

Р – прибыль от продажи товаров, продукции, услуг;

N – выручка от продаж;

Sпр – производственная себестоимость проданных товаров, продукции, работ, услуг;

КР – коммерческие расходы;

УР – управленческие расходы.

2. Мультипликативные модели применяются, когда обобщающий показатель – произведение нескольких результирующих факторов:

Pа = ![]() Pn* ФОа,

Pn* ФОа,

где Pа – рентабельность активов;

Pn= P: N – рентабельность продаж;

ФОа = N : A – фондоотдача активов;

А – средняя стоимость активов организации за отчетный период.

3. Когда результативный показатель исчисляется делением одного фактора на другой, применяются кратные модели типа рентабельности продаж:

Pа = ![]()

4. Различные комбинации вышеперечисленных моделей дают смешанные или комбинированные модели:

У = (а + b) : с, У = а : (b + с), У = а * b : с и т. д.

В практике экономического анализа существует несколько способов моделирования многофакторных моделей: удлинение, формальное разложение, расширение, сокращение и расчленение одного или нескольких факторных показателей на составные элементы.

Например, методом расширения можно построить трехфакторную модель рентабельности активов организации:

Ра = ![]() или f = a · b · c,

или f = a · b · c,

где N/СК – оборачиваемость собственного капитала организации;

СК/А – коэффициент независимости (автономии) или доля собственного капитала в общей стоимости формирования активов организации;

СК – средняя стоимость собственного капитала организации за отчетный период.

В процессе моделирования исходной факторной системы мы получили трехфакторную мультипликативную модель рентабельности активов организации – модель Дюпона, которую мы будем использовать в дальнейшем анализе рентабельности активов. Рассматривая эту модель, можно сказать, что на рентабельность активов оказывают влияние факторы: рентабельность продаж; оборачиваемость собственного капитала; доля собственного капитала в формировании активов организации.

Применяя новую форму моделирования показателя рентабельности активов, составим другую четырехфакторную модель зависимости рентабельности активов от факторов, которую мы также будем использовать при анализе рентабельности активов:

![]()

где х = N : Sn – доля выручки, приходящейся на 1 руб. полной себестоимости продукции;

у = ОА : А – доля оборотных активов в формировании активов;

z = З : ОА – доля запасов в формировании оборотных активов;

l = Sn : З – оборачиваемость запасов.

Первый фактор данной модели отражает воздействие ценовой политики организации. Он показывает ту базовую наценку, которая заложена непосредственно в цене реализуемой продукции, товаров, работ, услуг.

Второй и третий факторы показывают структуру активов и оборотных активов, оптимальная величина которых позволяет экономить оборотный капитал.

Четвертый фактор обусловлен величиной выпуска и реализации продукции и говорит об эффективности использования производственных запасов; физически он выражает количество оборотов, которое запасы совершают за отчетный период.

Для проведения исследования влияния факторов на конечный результат проведем факторный анализ этой четырехфакторной модели методом цепных подстановок с использованием абсолютных разностей. Математически это будет выглядеть следующим образом:

![]() Pа(х) = (х1 – х0) * у0 * z0 * l0;

Pа(х) = (х1 – х0) * у0 * z0 * l0;

![]() Pа(у) = (х1 – 1) * (у1 * у0) * z0 * l0;

Pа(у) = (х1 – 1) * (у1 * у0) * z0 * l0;

![]() Pа(z) = (х1 – 1) * у1 * (z1 - z0) * l0;

Pа(z) = (х1 – 1) * у1 * (z1 - z0) * l0;

![]() Pа(l) = (х1 – 1) * у1 * z1 * (l1 – l0);

Pа(l) = (х1 – 1) * у1 * z1 * (l1 – l0);

где Pi – влияние i – го фактора на общее изменение рентабельности активов; факторы с индексом l – относятся к отчетному году; факторы с индексом 0 – к базовому (предыдущему).

Для проведения факторного анализа по представленной выше четырехфакторной модели необходимо использовать информацию из ф. № 1 «Бухгалтерский баланс» и ф. № 2 «Отчет о прибылях и убытках» [27, с. 99].

актив рентабельность деятельность продажа

Глава 2. Анализ рентабельности деятельности ОАО «БПЗ»

Похожие работы

... их по значимости, требуется построение древа целей государственного управления. Цели государственного управления формируются исходя из целей государства, преследующих реализацию его общественных функций. Основной стратегической целью, стержнем государственной политики, стволом, от которого, как ветви, идут все остальные цели государственного управления, выступает обозначенная в начале главы ...

... 2-ом месте – Железнодорожный район, в 2006 году он разделил его с Индустриальным районом, который поднялся с четвертого места. SWOT-Анализ г.Барнаула Влияние фактора на социально-экономическое развитие г.Барнаула Факторы Позитивное (сильные стороны) Негативное (слабые стороны) 1. Качество жизни 1.1. Уровень материального обеспечения Уровень доходов населения ...

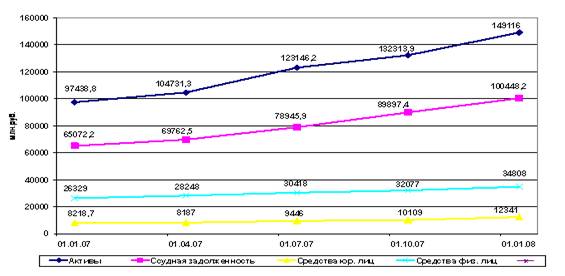

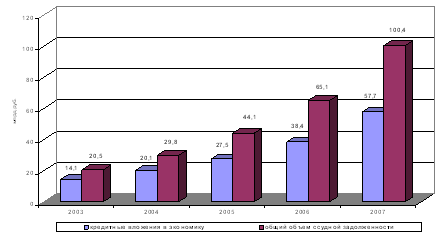

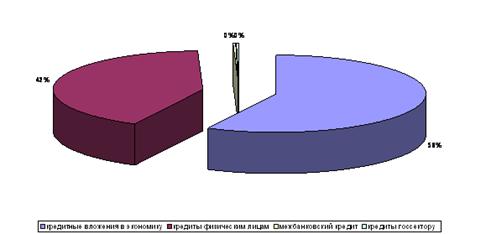

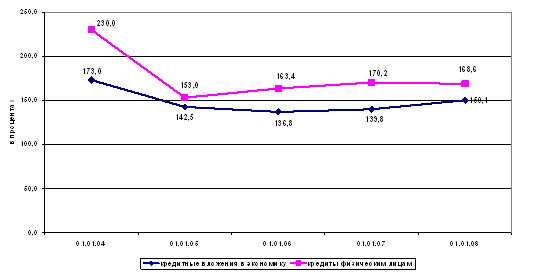

... финансового посредничества, способствующего развитию экономики края посредством аккумулирования денежных средств и их направления в кредиты и инвестиции. 2007 год можно назвать знаковым в развитии банковского сектора. Впервые вопросам развития банковской системы уделялось так много внимания, как на российском, так и на региональном уровне. С целью развития и повышения доступности банковских ...

... . Это произошло вследствие того, что скорость обращения денег в банковской среде замедлилась, и как следствие, увеличился разрыв между скоростью обращения денег в производстве и в торговле. Объем экспорта российской готовой продукции нужно увеличивать, причем, это увеличение должно быть не только относительных, но и абсолютных значениях. Этого можно добиться при помощи следущих процедур: 1. ...

0 комментариев