Навигация

Формы банковского кредита и главные принципы кредитования

2. Формы банковского кредита и главные принципы кредитования

2.1 Формы банковского кредита

С целью аккумуляции кредитных ресурсов, как в национальной, так и иностранной валюте, для осуществления кредитования программ со значительными объемами, уменьшения кредитных рисков, соблюдение нормативного показателя максимального размера риска на одного заемщика коммерческие банки могут объединяться в консорциумы.

Банки объединяются для предоставления консорциумного кредита на взаимовыгодных договорных условиях. Банковские консорциумы для предоставления кредитов могут создаваться с целью объединения кредитных ресурсов, диверсификации кредитного риска, поддержание ликвидности баланса банка.

Кредитные взаимоотношения между консорциумом и заемщиком регулируются кредитным соглашением, которое подписывается всеми участниками.

Кредит может предоставляться банковским консорциумом таким образом:

-посредством аккумулирования кредитных ресурсов в определенном банке;

-путем гарантирования общей суммы кредита главным банком, или группой банков, а кредитование осуществлять по мере возникновения потребности в кредите;

-путем изменения гарантированных банками-участниками квот кредитных ресурсов за счет привлечения других банков для участия в консорциумном соглашении.

Банковские консорциумы для предотвращения риска не возврата кредитов могут не только совершенствовать механизм кредитования, но и требовать от заемщика предоставления гарантий других банков, государственных учреждений, правительства, а также страхование риска не возврата кредитов.

Параллельный кредит - это разновидность консорциумного кредита. При параллельном кредитовании в сделке участвуют два или более банков, которые самостоятельно, автономно ведут переговоры с заемщиком. Затем банки-кредиторы согласовывают между собой условия кредитования, чтобы в итоге заключить общий кредитный договор с общими, одинаковыми для всех участников условиями кредитования.

Потребительский кредит - кредит, предоставляемый физическому лицу - резиденту с целью приобретения товаров или услуг для личного потребления.

Потребительский кредит предоставляется с определением направления использования кредитных средств и контролем их целевого использования в случае указания цели кредитования в договоре кредита. Не допускается предоставление потребительских кредитов на расходы, связанные с хозяйственной (предпринимательской) деятельностью.

Кредиты физическим лицам предоставляются в размерах, определяемых исходя из стоимости товаров и услуг, которые являются объектом кредитования, результатов оценки кредитоспособности заемщика (класс заемщика) и установленных лимитов самостоятельных (единоличных) полномочий.

За пользование кредитом заемщик уплачивает учреждению банка проценты - комиссионные в сроки и в размере, определенном договором кредита.

В условиях рыночной экономики банки предоставляют своим клиентам кредиты под ценные бумаги. Это удобная форма кредитных отношений между банком и заемщиком, поскольку процедура взятия ценных бумаг под залог относительно несложная, а расходы на их хранение (на счета «депо» в Депозитарии) небольшие.

Клиентам, с которыми банк имеет длительные и прочные отношения и которые испытывают регулярную потребность в банковском кредитовании, может предоставляться контокоррентный кредит. Контокоррентный кредит предоставляется клиентам, находящимся в коммерческих отношениях с большим кругом своих партнеров, что приводит к возникновению значительного количества, как требований, так и денежных обязательств по текущему счету, которые обычно не совпадают как во времени, так и в размере. С целью рационализации платежного оборота данных клиентов банк может взять на себя осуществление расчетов по текущим обязательствам таких клиентов. Для этого клиенту открывается контокоррентный счет (текущий счет с овердрафтом).

Овердрафт - краткосрочный кредит, предоставляемый Банком Клиенту сверх его остатка на текущем счете в пределах заранее обусловленной суммы. При этом на текущем счете формируется дебетовое сальдо.

Овердрафт предоставляется клиентам банка с целью кредитования платежных разрывов, возникающих в их текущей деятельности.

Ипотечный кредит реализуется при выполнении договора об ипотечном кредите при условии соблюдения установленных Законом требований. Кредитодатель до заключения договора об ипотечном кредите должен раскрыть основные экономические и правовые требования относительно предоставления кредита.

Ипотека устанавливается в соответствии с Законом относительно недвижимого имущества, объектов незавершенного строительства, прав на недвижимость и пользования ею, а также имущественных прав на недвижимость, строительство которой не завершено.

2.2 Принципы кредитования

Принципы банковского кредитования (в широком понимании — принципы кредитования вообще, что является единственными для всех форм кредита) — это основные исходные положения, на которые опирается теория и практика кредитного процесса. Эти исходные положения обусловлены целями и заданиями, которые стоят перед банками, а также объективными закономерностями развития и функционирования кредитных отношений. Кредитный процесс требует от банков и всех хозяйственных субъектов четкого соблюдения принципов кредитования.

Принцип рациональности и эффективности банковского кредитования характеризует экономичность использования ссуды, как из позиций интересов банка, так и из позиций заемщиков — хозяйственных субъектов. Кредитный механизм не может не основываться на здоровом практицизме, направленности на увеличение доходов. Принцип рациональности кредитования осуществляется на основе оценки кредитоспособности заемщика, который будет обеспечивать уверенность банка в способности и готовности должника повернуть заем в обусловленный договором срок.

Принцип комплексности банковского кредитования предусматривает построение кредитного механизма на основе учета всего комплекса факторов, которые влияют на реализацию кредитной операции. Безусловно, что в первую очередь следует принимать во внимание экономические факторы и условия.

Принцип развития банковского кредитования отображает постоянное движение и динамику кредитного механизма. Изменение экономических отношений приводит и к изменению кредитных отношений, подходов к их практической организации. Принцип развития требует от коммерческих банков использовать гибкие методы кредитования, оперативно изменять порядок практической работы с ссудами, методы контроля за использованием и возвращением кредита, средства регуляции задолженности и тому подобное.

Центральное место в системе принципов банковского кредитования занимают особенные принципы кредита. Именно они отображают экономическую сущность банковского кредита.

Принцип возвратности значит, что кредит должен быть возвращен заемщиком банку. Учреждения банков могут предоставлять отсрочку возвращения займа, стягивая за это повышенный процент. Этот принцип считается выходным в системе банковского кредитования. Он выплывает из сути кредитных отношений, ведь если заем не возвращается, теряется экономическое содержание кредита.

Принцип обеспеченности кредита означает наличие в банке права для защиты своих интересов, недопущения убытков от невозвращения долга через неплатежеспособность заемщика. Цель реализации этого принципа — уменьшить риск кредитной операции. Имущественные интересы кредитора должны быть в полной мере защищены в случае возможного нарушения заемщиком взятых на себя обязательств. Кредит предоставляется под определенное реальное обеспечение — залог, гарантию, поручительство, страховое свидетельство и др. Банковский кредит, не обеспеченный реальными ценностями, предоставляется в виде исключения отдельным заемщикам, которые имеют давние деловые связи с банком и высокую платежеспособность.

Принцип срочности значит, что заем должен быть возвращен заемщиком банку в определенный в кредитном договоре срок. Кредит обязательно должен быть возвращен в определенное предварительно обусловленное время. В случае нарушения принципа срочности банк предъявляет к заемщику финансовые требования. Срок кредита — это период пользования займом. Он рассчитывается с момента получения ссуды (зачисление на счет заемщика или уплаты платежных документов из заимообразного счета заемщика) к ее конечному погашению.

Принцип платности значит, что кредит должен быть возвращен заемщиком банку с соответствующей оплатой за его пользование. Кредит как коммерческая операция обязательно должна приносить кредитору определенный доход в форме процентов. Процент — плата заемщика в кредитных отношениях. Банк требует от заемщика не только возвращения полученной ссуды, но и уплаты процента за ее использование.

Принцип целевой направленности кредита предусматривает вложение заимообразных средств на конкретные цели, обусловленные кредитным договором. Заемщик не может тратить кредит на другие цели. Целевой характер кредитования означает направленность займа на определенный хозяйственный объект. Закономерность перехода к кредитованию хозяйственного субъекта, о чем шла речь выше, нельзя абсолютизировать. Банк обязательно должен различать объекты кредитования, в первую очередь те из них, которые связаны или с капитальными вложениями, или с основной производственной деятельностью.

Относительно правил кредитования, то их четкая формулировка имеет решающее значение в кредитном менеджменте. В процессе управления кредитными операциями важно владеть эффективными алгоритмами (совокупностью правил) решения тех или других типичных проблем.

В конкретных условиях работы коммерческого банка, с учетом особенностей финансово хозяйственной деятельности его клиентов (заемщиков), набор и содержание правил банковского кредитования изменяются. Эти правила в основном и главному определяют стандартные требования и ориентиры для кредитных работников банка. Идет речь о четкой структуризации, систематизации, программировании, алгоритмизации, стандартизации способов и приемов проведения кредитных операций.

Следовательно, в принципах кредитования отображаются стойкие и проверенные практикой банковские ориентиры, закономерные связки и закономерности организации кредитного процесса. Принципы кредитования стимулируют экономическую заинтересованность субъектов кредитных отношений в наилучших результатах своей деятельности.

Принципы банковского кредита не являются раз и навсегда неизменными. Развитие экономики, изменение характера экономических отношений влекут как появление новых принципов, которые отвечают новым условиям, так и изменение сущности традиционных принципов кредитования.

3. Задача

Вексель со сроком погашения 90 дней на сумму 200 000 грн. учтен за 20 дней до его погашения. Банк заплатит собственнику векселя в день дисконтирования 190 000 грн. Определить процентную ставку, по которой учтен вексель в банке.

Решение.

Расчет суммы дисконта происходит по следующей формуле:

Вн х Т х П

Д = ------------------- , где

360

Д - сумма дисконта;

Вн - номинальная сумма векселя;

Т - срок в днях с дня учета до дня платежа;

П - учетная ставка ( в виде коэффициента).

Отсюда имеем,

200 000 х 20 х П

200 000 - 190 000 = ----------------------- ,

360

Преобразуем выражение и найдем учетную ставку, по которой был учтен вексель:

360 х 10 000

П = -------------------- = 0,9 или 90 %

200 000 х 20

Ответ: процентная ставка, по которой был учтен вексель в банке 90%.

Заключение

Развитие экономики было бы невозможно без существования кредита-механизма, посредством которого временно свободные денежные средства перемещаются к хозяйственным субъектам, испытывающим потребность в дополнительных денежных резервах.

Огромную роль и значение банков в рыночной экономике связано с их способностью в процессе кредитования создавать новые деньги (осуществлять безналичную депозитно-кредитную эмиссию денег) и тем самым влиять на количество денег в обращении. Выдавая ссуду, банки создают новые деньги. Однако отдельный банк обладает ограниченными возможностями по расширению своих ссуд. Он не может предоставить ссуду больше того, что получил от вкладчиков, не может предоставить взаймы всю сумму депозитов, т.к., в соответствии с требованиями центрального банка, часть депозитов должен хранить на счетах последнего. Способность отдельного банка создавать деньги ограничено его избыточными резервами.

Вся банковская система может предоставлять ссуды и создавать новые деньги, в несколько крат превышающие её избыточные резервы.

Всякий банк можно охарактеризовать по форме собственности, сфере деятельности, размерам, видам выполняемых операций. Банки функционируют на основе собственного и заемного капитала. Все операции по привлечению капитала называются пассивными, а операции по размещению денежных средств - активными. Активы банка должны быть равны обязательствам банка (долгам) плюс собственный капитал банка. Если активы превышают обязательства, то банк платежеспособен. Если активы меньше обязательств, это означает, что собственный капитал банка уменьшается и банк становится неплатежеспособным, т.е. банкротом.

Список использованной литературы

1. Про банки і банківську діяльність: Закон України. Затв. Постановою Верховної Ради України від 11.01.2001 p. //www.rada.kiev.ua

2. Анализ и регулирование деятельности коммерческого банка / В. В. Глущенко. — Харьков: Бизнес Информ, 2000. — 76 с.

3. Основы банковского дела / Под ред. А. Н. Мороза. - К.: Изд. "Лібра", 2004. — 376 с.

4. Банківський менеджмент. / Кириченко О., Геленко І., Ятченко А. — К.: Основи, 2000. — 672 с.

5. Васюренко О. В. Банківські операції: Навч. посібн. — К.: Знання, 2006. —312 с.

6. Про застосування Національним банком України до банків та інших фінансово-кредитних установ заходів впливу за порушення банківського законодавства: Постанова Правління Національного банку України № 215 від 26.05.2000 p. //www.rada.kiev.ua

Похожие работы

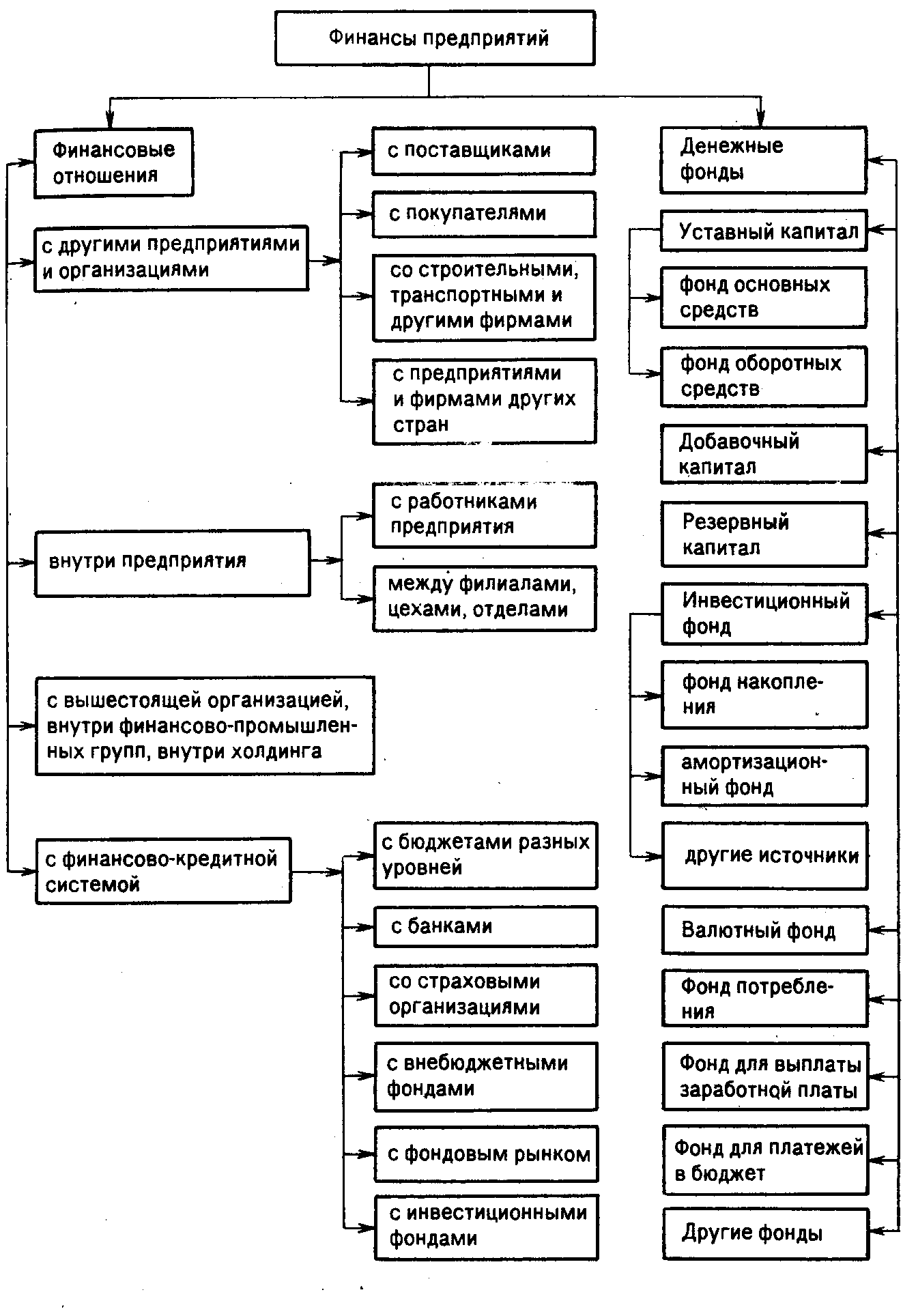

... основных фондов и оборотных средств, производство и реализацию продукции, социальное развитие своих коллективов и операционные расходы. Функционирование финансов предприятий материального производства имеет ряд особенностей. Важнейшей отличительной особенностью является то, что отрасли промышленности отличаются по фондоемкости и материалоемкости, что отражается на структуре основных фондов и ...

... сущностных сил. Трансформационная модель, сформировавшаяся в первые годы преобразований, фактически сводилась к одностороннему экономизму, не связывала экономические реформы с социальными, политическими и духовными факторами. Формула "сначала реформы, а потом реализация задач социального развития" оказалась глубоко деструктивной. В результате было утрачено немало тех социальных ценностей, которые ...

... России в период с 1917 года по настоящее время, рассмотрены тенденции развития основных направлений деятельности органов обеспечения государственной безопасности России на различных исторических этапах, проведён анализ основных направлений деятельности Федеральной службы безопасности Российской Федерации на современном этапе. В настоящее время, когда в России осуществляется построение правового ...

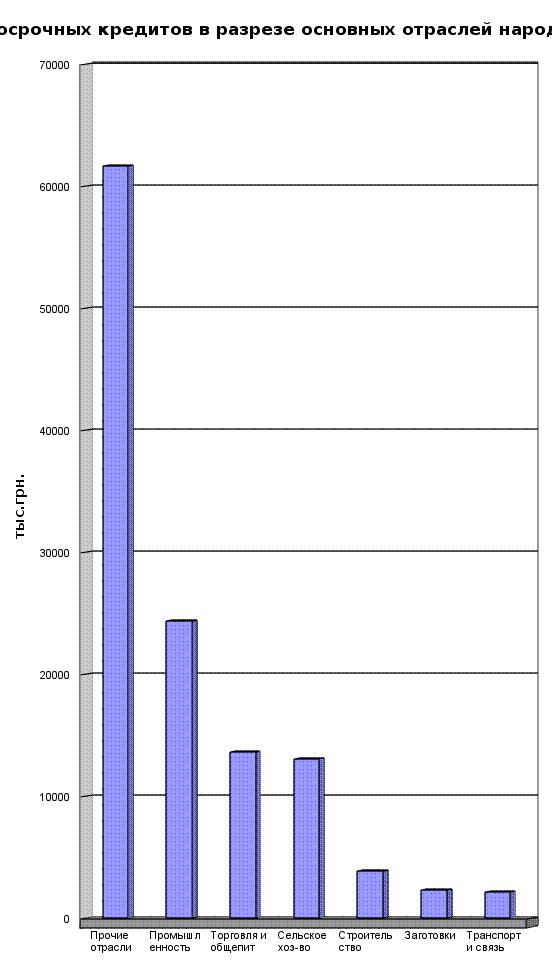

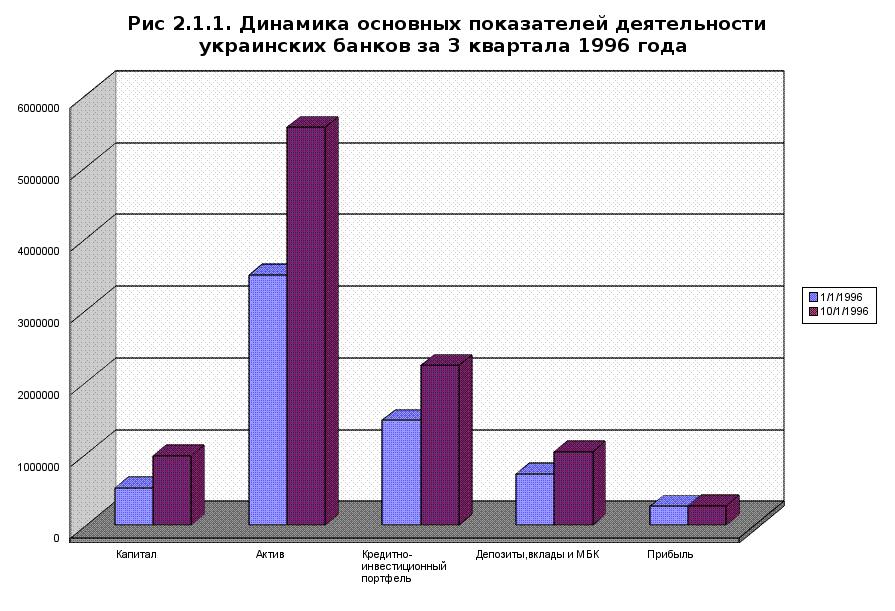

... на 01.04.97 г.................................. РЕКОМЕНДАЦИИ ПО СТАБИЛИЗАЦИИ ПОЛОЖЕНИЯ БАНКОВСКОЙ СИСТЕМЫ УКРАИНЫ. В данной работе, посвященной деятельности коммерческих банков Украины и Крыма проанализировано состояние банковской системы в 1996 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на ...

0 комментариев