Навигация

Сущность и виды ценных бумаг

37. Сущность и виды ценных бумаг

Ценная бумага - это документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении.

Отличительные признаки ценных бумаг:

1. Это документы, составляются эти документы с соблюдением установленной формы и обязательных реквизитов, они удостоверяют имущественные права, осуществление или передача имущественных прав возможны только при предъявлении документов.

Ценные бумаги могут выпускаться в документарной и бездокументарной формах - это документы в бумажной форме или в виде соответствующих записей хранящихся в реестре ценных бумаг.

Виды ценных бумаг:

По признаку принадлежности прав:

- ценная бумага на предъявителя не регистрируется на имя держателя (права передаются другому лицу путем простого вручения);

- именная ценная бумага выписывается на имя определенного лица;

- ордерная ценная бумага выписывается на имя первого приобретателя или "его приказу". указанные в них права могут передаваться в зависимости от произведенной на бумаге передаточной надписи - индоссамента.

По критерию назначения или цели выпуска:

- краткосрочные ценные бумаги - со сроком обращения от одного дня до одного года (к ним относятся коммерческие, банковские и казначейские векселя, чеки, депозитные и сберегательные сертификаты и др);

- ценные бумаги среднесрочные (до 5 лет) и долгосрочные (свыше 5 лет) бессрочные фондовые ценности - не имеют конечного срока погашения (акции, бессрочные облигации).

Инвестиционные бумаги можно разделить на две категории:

- долговые цепные бумаги, основанные на отношениях займа (обязательство эмитента выплатить проценты и погасить основную сумму долга в согласованные сроки (облигации));

- ценные бумаги, выражающие отношения собственности и являющиеся свидетельством о доле собственника в капитале корпорации (акции).

По своей роли ценные бумаги делятся на основные (акции и облигации), вспомогательные (чеки, векселя, сертификаты и др.) и производные, удостоверяющие право на покупку и продажу основных ценных бумаг (варранты, опционы, фьючерсы и т.д.).

Понятия:

Вексель - ЦБ дающая право её владельцу на получение указанной суммы денег в установленный срок.

Варрант - свидетельство, выдаваемое вместе с ЦБ и дающее право на дополнительные льготы её владельцу по истечении определенного срока.

Облигация - долговое обязательство с фиксированным процентом.

Опцион - продажа права на покупку или приобретение ценной бумаги.

Сертификат - ЦБ являющаяся свидетельством владения поименованного в ней лица определенным числом акций общества.

Фьючерс - контракт, ни которому инвестор, заключающий его, берет на себя обязательство по истечении определенного срока продать своему контрагенту (или купить у него) определенное количество ценных бумаг по обусловленной цене.

Коносамент - документ, транспортная накладная, выданная перевозчику груза.

38. Рынок основных производных ценных бумаг

Производные ценные бумаги представляют собой ценные бумаги, которые "привязаны" к стоимости более надежных ценных бумаг. При покупке производной ценной бумаги владелец не становится полноправным собственником основной акции или облигации, он получает лишь право купить или продать базовую ценную бумагу в фиксированный промежуток времени по фиксированной цене.

В настоящее время на рынке существует несколько разновидностей производных ценных бумаг - фьючерсные контракты, опционы, депозитарные расписки и варранты.

Фьючерсные контракты представляют собой договора о поставке товара в будущем по заранее оговоренной цене. Опцион представляет собой договор, на основе которого покупатель должен купить или продать товар по заранее оговоренной цене. Если в странах западной Европы опцион имеет четкие временные рамки, то в Америке опцион дает право его владельцу купить или продать товар не позднее даты закрытия опциона.

Депозитарная расписка представляет собой ценную бумагу, дающую право пользования акциями, которые лежат в ее основе. Фактически, депозитарная расписка является классическим примером производной ценной бумаги. Ее владелец может получить дивиденды по акциям, но не сможет получить дополнительные акции в случае их перераспределения.

Варрант же представляет собой подписку на покупку акций по фиксированной цене. Как правило, варрант предоставляется старым акционерам, у которых несколько уменьшается доля в общем количестве акций предприятия, что может произойти в результате дополнительной эмиссии.

В действующем российском законодательстве нет четкого определения производной ценной бумаги, но многие инвесторы вкладывают свои деньги в этот вид ценных бумаг, так как рынок производных ценных бумаг развивается по законам и принципам рынка "основных" ценных бумаг.Своп — торгово-финансовая обменная операция, в виде обмена разнообразными активами, в которой заключение сделки о покупке (продаже) ценных бумаг, валюты сопровождается заключением контрсделки, сделки об обратной продаже (покупке) того же товара через определенный срок на тех же или иных условиях. Используется для увеличения суммы активов и обязательств, снижения рисков, получения прибыли.

Товарный своп – соглашение между двумя сторонами, когда одна из сторон соглашается купить или продать товар за фиксированную цену в определенные даты, а другая сторона готова соответственно продать или купить этот товар по текущей рыночной цене в те же самые даты.

Процентный своп – это соглашение между двумя сторонами об обмене потоками наличности, выраженными в одной валюте, но рассчитанными на различных основах. В данном случае происходит обмен характером процентных ставок – фиксированная процентная ставка обменивается на плавающую и наоборот.

Валютный своп − это соглашение между двумя сторонами об обмене потоками наличности, выраженными в различных валютах, рассчитанными на одной или разных основах. Стандартный валютный своп аналогичен процентному свопу, за исключением следующего: валюты, используемые разными сторонами, различны; при погашении свопа всегда происходит обмен основными капиталами; допускается обмен основными капиталами в начальную дату.

Сделки "кэп", "фло" и "коллар" являются разновидностями рассмотренных традиционных срочных сделок, позволяющими учесть их недостатки и ограничить размеры возникающих рисков. Данные сделки представляют собой многопериодные европейские опционы на процентные ставки и заключатся как на бирже, так и вне ее.

Сделка "кэп" позволяет покупателю гарантировать себе максимальную ставку рефинансирования на определенный период.

Процентный опцион "фло" – это соглашение, обратное опциону "кэп".

Стороны договариваются о предоставлении займа с плавающей ставкой с гарантией, что она никогда не упадет ниже некоторого заданного уровня.

Сделка "коллар" рассматривается как сделка между двумя сторонами о предоставлении займа с плавающей ставкой, но с гарантией, что процентная ставка не будет выше или ниже определенных уровней.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

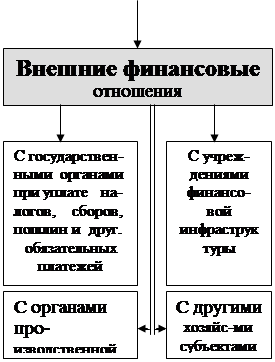

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев