Навигация

Оптимизация запасов

2. Оптимизация запасов

Управление запасами – сложный комплекс мероприятий, в котором задачи финансового менеджера переплетаются с задачами производственного менеджмента и маркетинга.

Высвобожденные при этом средства не могут быть изъяты из оборота, так как находятся в товарно-материальных ценностях, обеспечивающих рост реализации товаров. Относительное и абсолютное высвобождение оборотных средств имеет единую экономическую основу и значение, ибо означает для хозяйствующего субъекта дополнительную экономию средств.

Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования.

Для производственных запасов она состоит в определении оптимального размера партии поставляемого сырья и материалов. Чем выше размер партии поставки, тем ниже относительный размер текущих затрат по размещению заказа, доставке товаров и их приемке.

С целью сокращения дефицита собственного оборотного капитала акционерное предприятие может попытаться пополнить его за счет выпуска и размещения новых акции и облигаций. Однако при этом надо иметь в виду, что выпуск новых акций может привести к падению их курса и это тоже может стать причиной банкротства. Поэтому в западных странах чаще всего прибегают к выпуску конвертируемых облигаций с фиксированным процентом дохода и возможностью их обмена на акции предприятия.

Важным источником финансового оздоровления предприятия является факторинг, т.е. уступка банку или факторинговой компании права на востребование дебиторской задолженности, или договор-цессия, по которому предприятие уступает свое требование к дебиторам банку в качестве обеспечения возврата кредита.

Одним из эффективных методов обновления материально-технической базы предприятия является лизинг, который не требует полной единовременной оплаты арендуемого имущества и служит одним из видов инвестирования. Использование ускоренной амортизации по лизинговым операциям позволяет оперативно обновлять оборудование и вести техническое перевооружение производства.

Привлечение кредитов под прибыльные проекты, способные принести предприятию высокий доход, также является одним из резервов финансового оздоровления предприятия. Этому же способствует и диверсификация производства по основным направлениям хозяйственной деятельности, когда вынужденные потери по одним направлениям покрываются прибылью от других.

Сокращение расходов на содержание объектов жилищно-коммунальной и социально-культурной сферы путем передачи их в муниципальную собственность также способствует приливу капитала в основную деятельность.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь.

Для систематизированного выявления и обобщения всех видов потерь на каждом предприятии целесообразно вести специальный реестр потерь с классификацией их по определенным группам:

а) от брака;

б) по производствам, не давшим продукции;

в) от снижения качества продукции;

г) от невостребованной продукции;

д) от утраты выгодных заказчиков, выгодных рынков сбыта;

е) от неполного использования производственной мощности предприятия;

ж) от простоев рабочей силы, средств труда, предметов труда и денежных ресурсов;

з) от перерасхода ресурсов на единицу продукции по сравнению с установленными нормами;

и) от порчи и недостачи материалов и готовой продукции;

к) от списания не полностью амортизированных основных средств;

л) от уплаты штрафных санкций за нарушение договорной дисциплины;

м) от списания невостребованной дебиторской задолженности;

н) от просроченной дебиторской задолженности;

о) от привлечения невыгодных источников финансирования;

п) от несвоевременного ввода в действие объектов капитального строительства;

р) от стихийных бедствий и т.д. Анализ динамики этих потерь и разработка мероприятий по их устранению позволят значительно улучшить финансовое состояние субъекта хозяйствования.

ЗАКЛЮЧЕНИЕ

Финансовый рынок представляет собой особую форму организации движения денежных средств в национальном хозяйстве. Он состоит из двух частей: рынка ссудных капиталов и рынка ценных бумаг. Это связано с делением капитала на основной и оборотный.

Объективной предпосылкой функционирования финансового рынка является несовпадение потребности в финансовых ресурсах у одних субъектов хозяйствования или государства с наличием свободных финансовых ресурсов у других, что создает возможность удовлетворения потребности первых. Кроме того, у многочисленных владельцев временно свободных средств в отдельности суммы могут быть незначительными, тогда как потребности в финансовых ресурсах, как правило, бывают огромными. Финансовый рынок предназначен для аккумуляции временно свободных денежных средств у большого количества мелких и крупных владельцев и передачи их пользователям. Таким образом, финансовый рынок является посредником в движении денежных средств от сберегателей к инвесторам, формируя у последних финансовые ресурсы.

С помощью финансового рынка осуществляется межотраслевое, межтерриториальное и межхозяйственное перераспределение денежных (в т.ч. финансовых) ресурсов. В условиях административно-командной системы механизмом такого перераспределения был в основном бюджет, а по межхозяйственному перераспределению – финансы отраслей. В рыночной экономике финансовый рынок берет на себя большие потоки финансовых ресурсов и становится ее неотъемлемым элементом.

Главным инструментом финансового рынка являются ценные бумаги. В Гражданском кодексе РФ (ст.142) ценная бумага определяется как документ, удостоверяющий (с соблюдением установленной формы и обязательных реквизитов) имущественные права, осуществление или передача которых возможны только при его предъявлении.

Именно посредством обращения ценных бумаг осуществляется аккумуляция временно свободных денежных средств и их инвестирование в затраты. Ценные бумаги обязательно содержат следующие реквизиты: номинальную цену, срок обращения на рынке, способ погашения, фискальный режим, порядок выплаты процентов и дивидендов и др.

Гражданским кодексом РФ (ст.143) установлены следующие виды ценных бумаг: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификат, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие, документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

По характеру функционирования ценные бумаги делятся на две группы: долговые и долевые.

Долговые ценные бумаги – облигации, отличаются твердо фиксированной процентной ставкой и обязательством выплатить капитальную сумму долга на определенную дату в будущем. Они предполагают договор займа.

Долевые ценные бумаги – акции, дают право на часть имущества эмитента, удостоверяют право ее владельца-акционера на получение части прибыли предприятия в виде дивидендов и на часть имущества, остающегося после ликвидации предприятия. Акция дает право ее владельцу участвовать в управлении акционерным обществом.

Любые ценные бумаги проходят несколько стадий в своем движении, т.е. имеют жизненный цикл:

1 стадия – выпуск: разработка проспекта эмиссии, образцов, определение стоимости выпуска, выпуск ценных бумаг;

2 стадия – первичное размещение. Могут осуществлять сами эмитенты или через посредников;

3 стадия – вторичное размещение. Оно может быть многократным, т.е. ценные бумаги могут быть куплены и проданы много раз, переходя от одного владельца к другому.

Финансовые рынки подразделяются на первичные и вторичные. На первичном финансовом рынке выпускаются в продажу новые ценные бумаги. На вторичном финансовом рынке осуществляется перепродажа ценных бумаг. Возможность перепродажи основана на том, что инвестор свободно владеет и распоряжается ценными бумагами и может перепродать их другому инвестору.

Цель первичных финансовых рынков – привлечение дополнительных финансовых ресурсов для инвестирования в производство, на социальные потребности, в научные исследования. Вторичные финансовые рынки предназначены для перераспределения имеющихся финансовых ресурсов между субъектами хозяйствования в соответствии с потребностями расширенного воспроизводства и другими нуждами общества. Благодаря финансовым рынкам осуществляется перелив капиталов к более эффективным производствам, обеспечивается финансирование приоритетных производственных, научно-технических и социальных программ.

Ценные бумаги могут размещаться по открытой или закрытой подписке. При публичном размещении ценные бумаги продаются любому желающему, что требует особой степени защиты инвестора. При закрытой подписке ценные бумаги размещаются среди ограниченного круга инвесторов. Акционерное общество закрытого типа может размещать свои акции только по закрытой подписке. Акционерное общество открытого типа - по открытой и закрытой подписке. При открытой подписке эмитент обязан выпускать проспект эмиссии с информацией о ценных бумагах и финансовом состоянии фирмы, их выпускающей.

Важную роль на рынке ценных бумаг играют фондовые биржи. Ценные бумаги, попавшие на вторичный рынок, обращаются на биржевом и внебиржевом рынках. Первые фондовые биржи появились 200 лет назад. Фондовые биржи являются важнейшим регулятором потоков финансовых ресурсов и ценных бумаг. Фондовые биржи обязаны иметь лицензию и разрабатывают свои условия, по которым производится отбор ценных бумаг, допускаемых к торговле (листинг).

Значение фондовых бирж велико.

1) Они являются индикатором изменения курса ценных бумаг в данный момент времени – это центры получения финансовой информации, сигнализирующей о динамике фондового рынка.

2) Они предъявляют к ценным бумагам строгие требования. На фондовые биржи допускаются наиболее качественные ценные бумаги, что снижает вероятность риска. Поэтому покупка ценных бумаг на фондовой бирже более надежна.

Существует 3 вида бирж: замкнутая биржа (в торгах могут принимать участие только члены биржи), биржа со свободным доступом посетителей (сделки осуществляют только маклером), биржа, действующая под контролем правительственных органов (состоит из широкого круга лиц).

Фондовые биржи выполняют следующие функции:

1) осуществляют активные операции по купле и продаже ценных бумаг, выступающих как специфический товар, цена которого зависит от спроса и предложения;

2) предоставляют эмитентам ценных бумаг дополнительные финансовые ресурсы для их производственных, научных и социальных потребностей;

3) перераспределяют финансовые ресурсы, что позволяет изменять структуру общественного производства;

4) предоставляют сберегателям возможность с наибольшей выгодой для себя использовать накопленные денежные средства.

Финансовые рынки играют важную роль в воспроизводственном процессе. Они обеспечивают свободное движение финансовых ресурсов. С их помощью осуществляется мобилизация средств от внутренних и внешних сберегателей и передача их для инвестирования предприятиям, фирмам, ассоциациям, органам государственной власти. Благодаря финансовому рынку обеспечивается участие сберегателей в прибылях предпринимателей. Субъекты хозяйствования получают дополнительные финансовые ресурсы для расширенного воспроизводства, органы государственной власти различного уровня – для финансирования государственных расходов.

Активность государства в качестве заемщика служит индикатором состояния его финансов. Чем больше объем позаимствований, тем хуже обстоит дело с бюджетом. Чем выше доля государственного долга в ВВП, тем глубже кризис финансов государства.

Финансовый рынок решает несколько задач. Основные из них:

1) мобилизация временно свободных финансовых ресурсов,

2) эффективное их размещение,

3) обеспечение максимальных доходов владельцам свободных финансовых ресурсов,

4) цивилизованное финансирование бюджетного дефицита,

5) является новым рыночным механизмом перераспределения финансовых ресурсов между отраслями, территориями, субъектами хозяйствования в дополнение к бюджетному механизму.

Функционирование финансовых рынков имеет огромное хозяйственное значение. Благодаря им становится возможным инвестировать денежные средства в производство, что позволяет увеличивать производственные мощности страны, накапливать ресурсный потенциал. С помощью финансового рынка обеспечивается развитие предприятий, отраслей, с целью получения инвесторами максимальной прибыли. Перелив капиталов на финансовых рынках способствует ускорению НТП, быстрейшему внедрению научно-технических достижений. Все это содействует наиболее быстрому движению и эффективному использованию финансовых ресурсов. На финансовом рынке изыскиваются свободные денежные средства для покрытия растущих государственных расходов.

Финансы предприятий, будучи частью общей системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях различных отраслей народного хозяйства и тесно связаны с предпринимательством, поскольку предприятие является формой предпринимательской деятельности.

В качестве объекта для исследования рассматривался ОАО «Турбаслинские бройлеры».

Основным видом деятельности (более 95% в структуре выручки) является выращивание птицы бройлеров, переработка, реализация мяса бройлеров на территории РБ.

На предприятие ОАО «Турбаслинские бройлеры» существует понятие, как капитал - часть финансовых ресурсов, вложенных в производство и приносящих доход по завершению оборота. Другими словами, капитал выступает как превращенная форма финансовых ресурсов.

Финансовые ресурсы по источникам образования подразделяется на собственные (внутренние) и привлеченные на разных условиях (внешние), мобилизуемые на финансовом рынке и поступающие в порядке перераспределения. Так как наше предприятие является акционерным обществом, здесь присутствуют оба источника финансовых ресурсов.

Собственные финансовые ресурсы включают в себя: доходы, прибыль от основной деятельности, выручку от реализации выбывшего имущества, за минусом расходов по реализации, амортизационные отчисления.

Следует помнить, что не вся прибыль остается в распоряжение предприятия, часть ее в виде налогов и налоговых платежей поступает в бюджет. В 2007 году было уплачено 105 млн. руб.

В 2007 году величина чистой прибыли увеличилась до 26526 тыс. руб. Однако рентабельность продаж в 2007 году снизилась с 6,53% до 5,86%. Величина чистой прибыли выражалась в чистых активах, которые соответственно увеличилась с 20943 до 26526 тыс. руб. Соответственно величина нераспределенной прибыли увеличилась с 41499 до 66978 тыс. руб. В целом, на предприятии складывается положительная тенденция.

В целях увеличения собственных оборотных средств предлагается:

1. Для увеличения собственных денежных средств предлагаются мероприятия, которые позволять снизить величину дебиторской задолженности.

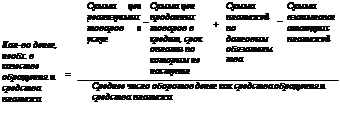

В основе управления дебиторской задолженности – два подхода - сравнение дополнительной прибыли и оптимизация величины сроков дебиторской и кредиторской задолженностей.

Похожие работы

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

... , единые процедуры бюджетного процесса; Стимулирования - осуществление деятельности, направленной на реализацию целей; Контроля. Можно выделить некоторые принципы организации государственных и муниципальных финансов: - единство законодательной и нормативной базы; - открытость и прозрачность; - разграничения полномочий и предметов ведения; - целевой ориентированности: - научного подхода; ...

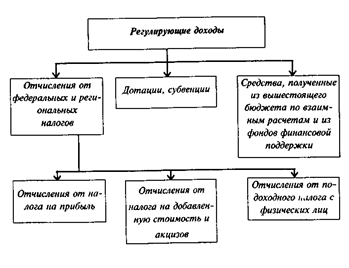

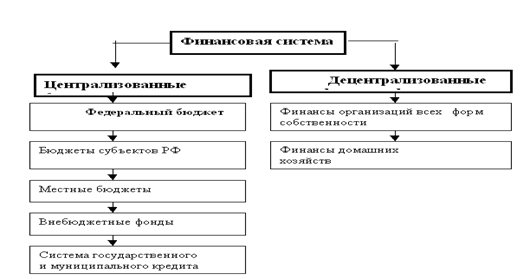

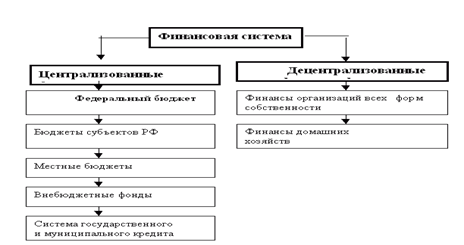

... отношений. Звенья финансовой системы можно сгруппировать в три крупных блока, каждый из которых также имеет внутреннюю структуру: 1) централизованные финансы - - государственный бюджет; - внебюджетные фонды; - государственный кредит; - фонды имущественного и личного страхования; - фондовый рынок; 2) децентрализованные финансы - - финансы коммерческих предприятий и организаций; - ...

... стоящих перед обществом. Например, неоднократно изменялись способы распределения прибыли и пропорции ее деления между пред приятием и государством, корректировались ставки налогов и др. Деятельность государства в области финансов осуществляется по определенным правилам, с соблюдением установленных норм. Введение юридических норм позволяет установить единые правила организации финансовых связей, ...

0 комментариев